去年12月初,阿里巴巴海外电商业务又有新动作,即在西班牙推出电商平台Miravia。据悉,这是一个集时尚、美妆、食品和生活方式于一体的平台。

近期,Miravia的首席执行官Yann Fotaine对媒体表示,“西班牙是欧洲电子商务领域*潜力的市场之一,对于Miravia这样的平台来说是一个巨大的机遇。”

目前,Miravia官方网站已经开放,APP也在苹果、谷歌等应用商店上线。霞光社登陆网站发现,不同于中国此前跨境电商平台,Miravia定位中高端市场,商品价格在几百到几万欧元之间,新用户首次购物有20%的折扣优惠。

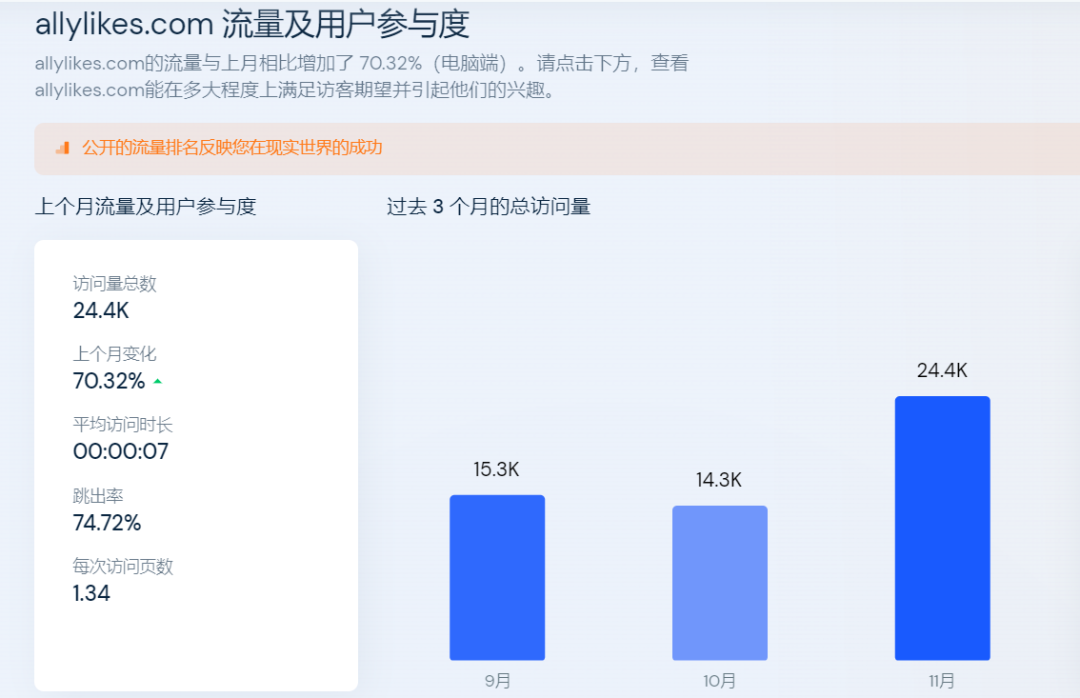

实际上,早在一年之前,2021年10月,阿里还上线了跨境电商独立站allyLikes,布局欧美快时尚市场。根据Similarweb数据统计,2022年11月,allyLikes官方网站的访问量仅为2.44万次。

Similarweb上关于allyLikes网站数据

显然,快时尚巨头SHEIN的崛起,令中国电商巨头看到欧美市场的潜力,阿里、字节纷纷上阵。

2021年4月,TikTok于英国率先上线电商小店(shop)功能,并开展直播带货业务。然而,多位Tiktok商家对霞光社表示,TikTok英国小店的直播间非常冷清,成交量也比较少,难以盈利。

就在2021年,字节还先后上线了快时尚平台Dmonstudio、Fanno,但都于2022年上半年宣告停止运营。

根据媒体报道,SHEIN在2022年会顺利实现300亿美元的销售额目标,进一步缩小与快时尚巨头ZARA、H&M的距离。

然而,除了SHEIN,其他大厂在欧洲市场屡战屡败,动作颇多,唯业绩不佳。面对欧洲这块“洼地”,跨境电商平台仍在进攻。

电商巨头涌向欧洲

Miravia网站显示,平台已经入驻了不少知名品牌,包括迪士尼、乐高、皮克斯、巴黎欧莱雅、德龙、妮维雅、双立人、Staub、Foreo、华硕、Sonos、Lancaster、Boggi Milano、NYX、Garnier、Mellerware和Braun等。

一位速卖通商家透露,Miravia主要瞄准的是欧洲B2C的跨境机会,早期邀请速卖通上各行业的头部品牌入驻,且短期内仅以定向邀约的形式邀请入驻。

图源:Miravia网站

值得关注的是,2022年12月,阿里除了推出Miravia,还进一步向东南亚电商平台Lazada注资。

根据Lazada提交给新加坡会计与企业管理局(ACRA)的文件,阿里又向Lazada注资3.425亿美元。根据统计,2022年,阿里向Lazada投入的资金已超16亿美元。此轮注资之后,Lazada的最新估值达到113亿美元。

实际上,阿里大力投入Lazada,与其开拓欧洲市场的战略也有关联。一位接近阿里的知情人士告诉霞光社,2022年,阿里想去欧洲做一些本土化尝试,速卖通在欧洲的本土化团队,也合并进Lazada团队中。

9月,Lazada首席执行官董铮在接受36氪出海采访时也确认了这一消息,他表示,“欧洲是非常重要的市场,有许多知名欧洲品牌是LazMall的重要合作伙伴。只要是对商家、合作伙伴和消费者任何有利的发展方向,我们都会保持非常开放的探索心态。”

不过,上述接近阿里的知情人士指出,Miravia是阿里在西班牙推出的本地电商平台,平台商品以西班牙本土品牌和欧洲品牌为主,属独立运营,Miravia和速卖通、Lazada是三个独立的业务。

Yann Fotaine指出,选择西班牙是因为它是一个拥有3000万在线买家的国家。Statista数据显示,西班牙的互联网渗透率高达93%,网民网购率为63%,是世界上第13大电商市场。

紧随德、法、意,西班牙是欧盟第四大经济体。阿里锐意进取之外,11月初,TikTok电商也筹备进入西班牙市场。

霞光社查阅TikTok官网招聘主页,TikTok在西班牙马德里的招聘职位有28个,包括西班牙美妆品类主管、时尚品类主管、家居品类主管等,主管任职均要求具备10年以上相关领域电商业务经验。

但字节不只发展TikTok电商,为了抢食快时尚市场,推出Dmonstudio、Fanno两个时尚平台尝试不力后,字节再于2022年下半年重整旗鼓,推出快时尚电商平台If Yooou。

据悉,If Yooou定位是“低价路线,优质服务”,目标市场为部分西欧和北欧发达国家,如英国、法国、德国、意大利、西班牙、比利时、爱尔兰、瑞典、芬兰等。

近期,推出几个月、对标SHEIN的Temu,凭借低于SHEIN的价格,强势打入美国市场,如今在美国App Store购物类应用排行榜*。根据媒体报道,拼多多下一步将进入欧洲市场,西班牙或是Temu开拓的*站。

欧洲市场,难成气候

中国互联网大厂在欧洲市场动作频频,纵观结果,不尽如人意。

自2010年推出速卖通,阿里在欧洲耕耘超过10年。但根据速卖通商家反馈,速卖通主要市场是俄罗斯、美国,2022年投入发展的韩国市场初显成效,而欧洲市场长期不温不火。

“反正有一句话,得俄罗斯就得速卖通的天下。”速卖通金牌商家小念告诉霞光社,他从2019年开始做速卖通,来自俄罗斯市场的订单占八成以上,“不管做什么类目,欧洲主要就是西班牙有人买。”

小念指出,2019年是速卖通*做的时候,彼时阿里会到欧洲国家“打广告”,有一些线下推广活动,“2019年‘双11’销量挺好的,这两年都在下滑。”

“速卖通大部分市场还是俄语系,我们就是俄语系、韩国、巴西做得还可以。”深圳一投影仪品牌商家Eddy对霞光社表示,他们在欧洲市场“不行”,销量占比还不到3%。

不仅仅是阿里的速卖通攻不下欧洲,字节的TikTok电商从英国起步,如今近2年时间,表现也颇为一般。

TikTok带货主播Dora告诉霞光社,做英国小店带货直播,观看量非常低,“当实时在线人数达到五六十人,就已经不全是英国人了。”她指出,一般直播间只有十几个人在看,销量*的时候,英国小店一天也就卖七八十单。

Dora表示,直至8月份开始做TikTok东南亚小店,公司才开始有盈利迹象。在马来西亚市场,她一场直播带货,销量能做到四五千马币,这是英国小店达不到的成绩。

Dora的TikTok直播间

同时做TikTok英国小店和美国独立站,假发商家王生的情况也大同小异。

入场几个月,王生已经是TikTok的优质商家,月销售额能达到几万英镑,但仍然不足以维持收支平衡,“Tiktok是个泛娱乐的平台,用户没有养成购物习惯,尤其是英国市场,并不成功。”

王生指出,公司在Tiktok尝试了各种销售模式,从短视频带货、达人带货到如今的直播带货,都无法把规模做起来,“直播间有时候在线人数有七八百人,但Tiktok有个问题,推的都是国际泛流量。明明做的是英国市场,但其实没几个英国用户,而其他国家的人看不到小黄车链接,没法成交。”

如今,王生卖得更好的还是美国市场,通过Tiktok引流,吸引美国用户到独立站成交,当美国用户多的时候,独立站销量往往比Tiktok英国小店好。他透露,英国小店一天下来,订单量最高也无法过百。

霞光社获悉,11月,Tiktok电商功能也开始在美国上线,主要合作美国本土商家,中国跨境商家部分被邀约入驻。

Dora的公司也受邀入驻,但她指出,目前美国小店直播间仍处于测试阶段,流量很差,“直播间进不来人,同行也遇到一样的情况,系统监测不出原因,Tiktok官方经理也找不到原因。”

大厂屡战屡败

毋庸置疑,SHEIN在欧洲取得成功,一度抢去电商巨头亚马逊以及快时尚巨头ZARA、H&M的风头。

根据亚马逊的一份报告,2022年上半年,SHEIN在美国的应用程序下载量首次超越亚马逊,前者下载量为2240万次,后者为2200万次。

2020年新冠疫情开始,线上消费需求爆发,SHEIN强势打开欧美市场,实现250%的惊人增长,GMV(商品交易总额)首次突破100亿美元。而根据路透社报道,SHEIN在2021年销售收入约为157亿美元(约合人民币993亿元),引发全世界的关注。

疫情助力SHEIN爆涨,却不是其在欧美成功的主要原因。成熟的柔性供应链、瞄准Z时代群体的社交媒体营销、极高的性价比优势、纯在线模式等,是SHEIN攻下欧美电商市场的重要因素。

SHEIN一开始走的就是自营品牌的路线,以Z时代年轻人为目标群体,与Facebook、YouTube、Instagram以及TikTok上的各类头部、腰部网红合作,在社交媒体上建立起广泛的品牌效应。至今,SHEIN在全网拥有超过2.5亿粉丝。

最重要的是,上世纪90年代ZARA开发的柔性供应链系统,SHEIN利用中国服装供应链优势,将其发挥至*。彭博社专栏作家David Fickling说,SHEIN已经将“快时尚”转变为“实时零售”(real-time retail)。

“从消费者到制造商的流程,从概念到最终产品的总生产时间需要两到三周。”SHEIN新加坡总经理Leonard Lin在接受英国知名时尚媒体Drapers采访时表示,“小单快反模式建立在减少生产浪费和按需制造的前提下,我们能够比传统预测模型更准确地识别趋势和预测消费者需求,这种边试边学的形式可以显著减少浪费和库存过剩。行业的平均滞销率在25%至40%之间,而SHEIN能做到个位数。”

SHEIN2022年每天上新数已经高达6000款,而一年里,ZARA大约推出2万款新品,两者差距明显。

如此看来,SHEIN迅速跑马圈地,靠的是自成一家的体系,其独立站品牌运营思维、柔性供应链管理系统等,是其他跨境电商平台此前从未尝试的出海方式。

多年来,中国电商巨头多以平台模式出海,但屡战屡败。

2021年开始,阿里设立“海外数字商业板块”,进一步加码全球化战略。

根据2022年第三季度财报,阿里全球化业务收入同比增长4%。其中,国际零售部分增长3%,国际批发部分增长6%,超出市场预期。具体来看,国际零售部分,Lazada、速卖通、Trendyol和Daraz的总订单量同比下降3%,主要是因为Lazada和速卖通的订单量下降,而Trendyol订单同比增长超过65%,缓冲了整体的下跌。

也即,阿里主攻欧洲市场的速卖通,在海外商业版图中,未能做出更大贡献。实际上,2022年俄乌战争对速卖通的打击较大,速卖通主要市场如俄罗斯、乌克兰、美国,订单量大幅萎缩,即使打开韩国等新兴市场,也难以平衡损失。

而说到字节,Tiktok在欧洲的影响力不容小觑,早在一年前,其全球月活跃用户已突破10亿,与Facebook旗下Instagram、Facebook、WhatsApp、Messenger并列全球最热门的五大应用。

然而,这个流量池却未能帮助字节打下欧洲市场,如上述英国小店商家经验,Tiktok电商并未能复制抖音的“兴趣电商”模式,直播带货模式“水土不服”,欧洲用户并不买单。

实际上,以平台模式攻略欧美,亚马逊的市场地位,令速卖通、Tiktok电商难以出头。霞光社获悉,在美国、西班牙、法国、英国多国电商市场,亚马逊占有率均为*。

如同SHEIN,在欧美市场,去中心化的独立站也拥有较大市场份额。在美国,2021年Top电商零售商当中,亚马逊占约41%,Shopify占10%。以Shopify、SHEIN为代表的独立站,正在以其品牌调性,吸引一批欧美消费者。

为了效仿SHEIN,阿里、字节也纷纷推出时尚类跨境电商独立站,然而,他们未能复制SHEIN的成功模式。相比推出allyLikes“小试牛刀”的阿里,字节在欧洲市场频频折戟,损失可能更多。

2021年11月,字节上线了主攻女性时尚服饰的独立站Dmonstudio,100天后匆忙关闭,而据悉项目属于S级,整体预算至少2亿美金起。2021年12月底,字节又推出针对欧洲市场的跨境电商独立站Fanno,同样好景不长,2022年5月份,Fanno也传出关停消息。最后,2022年上线、仍然“存活”的快时尚平台If Yooou,也并未激起水花。

无论是抖音还是Tiktok,字节新兴的“直播电商”业务,仍未能形成与传统电商媲美的供应链体系,而在跨境电商模式下,物流、政策等问题也让字节系应接不暇。

阿里的独立站allyLikes则仿佛“石沉大海”。霞光社获悉,在Google Play中,allyLikes目前的下载量仅为10万+;而App Store中,已经找不到相关应用。

显然,阿里、字节在欧洲尚未成功,如今初见效果的,当属拼多多Temu。以低价供应链体系在国内电商市场中站稳脚跟,拼多多或许也能靠其优势跟SHEIN正面竞争。当然,Temu在美国市场获得小规模成功后,进入欧洲市场能否一样顺利,尚不得而知。

*文中小念、Dora、王生均为化名

参考资料:

[1]专访|Lazada集团CEO董铮:深耕本地化是Lazada的核心竞争力,36氪出海

[2]Inside Shein: exclusive interview with Chinese fast fashion giant,Drapers

【本文由投资界合作伙伴微信公众号:霞光社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。