“2022年下半年的生意受影响严重,尤其11月、12月,批发市场、物流接连停摆,‘新十条’颁布后,顾客又少得可怜。”

陈刚(化名)的晨光文具店在北京开了十余年,他的遭遇在加盟商中颇具代表性,“客流量连年下降,进货价却一直提升”。

曾几何时,“M&G”红黑相间的招牌遍布街头巷尾,但近年来小商家生存环境堪忧,经销商、加盟商被透支,“文具茅”的关环逐渐褪去。

提及晨光的发家史,既有义务教育普及率不断提升的时代背景,更有其强大的线下销售网络。

据晨光股份招股书显示,截至2014年9月30日,各类终端在全国校边商圈的覆盖率约80%。以此为基础,建立在上万家零售店的传统核心业务,一度占晨光营收比重的90%。

随着“人口红利”转向“人心红利”,薄利多销模式的天花板显现。叠加疫情暴发、教育办公线上化,文具消费受供需两端影响,压力也从品牌厂商传到门店下游。

反映在资本市场,2021年下半年以来,其股价持续下跌,市值与最高点相比几近折腰。为挽救颓势,改革成为晨光的主旋律。

但无论是弱化C端销售的姿态,还是新业务的推进,都未能让晨光股份摆脱增收不增利的窘境,“童年回忆”晨光会变成“时代的眼泪”吗?

01

线上受困,线下见顶

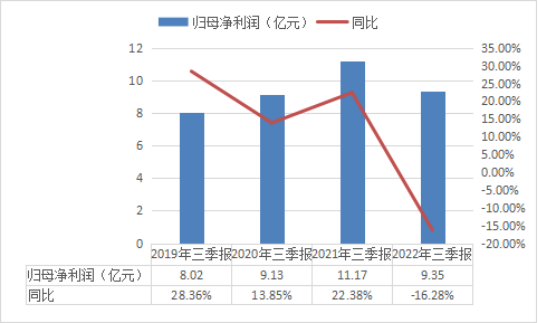

晨光股份2022三季报显示,其公司主营收入137.3亿元,同比上升12.99%。归母净利润仅9.35亿元,同比下降16.28%。

36氪根据财报数据制图

对于前三季度净利润下滑的原因,晨光股份在投资者平台表示,上海在2022年7月趋向恢复,但全国疫情多点散发对经营仍有影响。由于传统核心业务的总部和生产基地以及新业务的总部位于上海,在2022年半年报中,晨光股份就表示,持续两个多月的封控管理对公司生产经营的各方造成很大影响。

业内观点更偏向于,疫情只是将晨光的问题暴露,尤其是零售业最关键的渠道困境。尽管晨光2011年就已探索线上,却反响平平。

2022上半年,晨光股份总营收达84.33亿元,同比增长9.72%。其中,晨光科技(线上全平台营销和授权店铺管理)仅实现收入2.3亿元,同比增长2%。

据该数据计算,晨光文具线上营收占比仅为2.73%。近5年来,晨光科技的营收占比始终不足5%。

2019年、2020年,晨光的线上营收占比虽略有提升,2021年和2022年又迅速下降。最为关键的是,2019年,晨光科技处于亏损状态。

晨光回应称,线上业务的亏损主要受产品毛利率和费用投入变化影响。这也从侧面反映出,晨光在线上的“以价换量”。

而晨光在线上发展受挫的同时,线下渠道已增长见顶。

截至2022上半年,全国有超过8万家使用“晨光文具”店招的零售终端,相较于2019年来说,减少近5千家。从数量上看,晨光文具的线下渠道仍非常强势,但已很难挖掘出新增长点。

尽管疫情防控放开,晨光店主们仍面临不确定性。陈刚表示,目前尚未确定开学时间,面对未来的第二波感染高峰,闭店、减缓进货是*能做的。

或因此,晨光加快了“新零售业务”的扩展,于2013年推出了面向学生群体的晨光生活馆,又在2016年推出了以“品质女性”为目标的九木杂物社。2018年7月,九木杂物社开启加盟模式,但受疫情影响,九木的开店速度放缓。

2019年,晨光新零售业务营收6.01亿元,同比增长达到96.34%。随着疫情的反复,其营收时增时减。2022上半年,晨光新零售业务营收仅4.3亿元,同比去年减少10%,约占总营收的5%。

且高租金、重运营的零售大店生意始终想象空间不大。被重点关注的“九木杂物社”的收入贡献非常有限。2021财年,晨光生活馆(含九木杂物社)净亏损2108.65万元。

02

“薄利多销”遇瓶颈?

2022年3月,彼时的晨光文具公告,将证券简称变更为“晨光股份”。对于更名理由,晨光提到,新业务快速发展,收入占总营业收入比重逐年增大。

这似乎意味着,晨光显露出弱化文具、甚至抛弃C端销售的姿态。此前晨光一个重要举措是,面向政府、企事业单位等办公客群,开设办公直销业务“晨光科力普”。

亿邦智库发布的《2022数字化采购发展报告》显示,中国数字化采购总额为174万亿。万亿市场规模下,晨光股份不可谓不重视,B端业务更是由董事长陈文湖亲自管理。

公开资料显示,晨光科力普现已覆盖全国31个省市,服务于政府、金融、央国企、中间市场、MA(世界500强)5大类超过6万家的各类客户。疫情期间,晨光科力普也在持续扩张。2021年,更是入围国家能源集团、中国通用技术集团等项目。

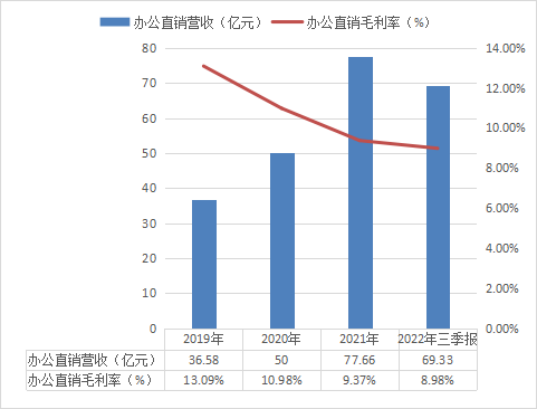

业绩上,晨光股份的办公直销业务也带来不小回报。2022年前三季度,晨光科力普实现营业收入69.33亿元,同比增长40.57%,一跃成为主要收入来源。

但办公用品仍有“薄利多销”的特质,政企办公领域竞争激烈。

据媒体公开报道,2021年,得力的政企采购业务就已突破100亿。这些都导致,晨光科力普无法通过提价提升毛利率。2022年前三季度,晨光办公直销产品的毛利率仅8.98%,排在主要产品的末位。

36氪根据财报数据制图

To B业务的另一面则是难以规避的应收账款风险。截至2022年前三季度末,晨光股份应收账款28.97亿元,较上年末增加68.37%。晨光股份对此回应称,应付账款大部分来源于科力普,主要是商品采购,央企、政府、金融客户的账期较一般企业更长。

IPG中国首席经济学家柏文喜补充道,企业在与这类用户的交易谈判中,博弈能力较差。“在未来,面向政企采购的业务发展或受限制。”

03

国产文具路漫漫

实际上,疫情下面临危机的国产文具企业不止晨光一家。

早前有媒体曝出,伴随了一代人记忆的“真彩文具”已转向玩具生产。2022年3月,东莞制造大厂“虎门南栅国际”倒闭,其生产的活页夹产品曾占全球市场份额的60%。

同年8月,晨光股份的高端化策略遭到“反噬”,“航海王unique黑金系列”卖出一支笔55元的高价,“文具刺客”登上热搜。

2022半年报显示,晨光股份每年推出上千款新品,其研发费用占比仅为1%,同比下降9.66%,消费者对于晨光抄袭的诟病也从未停止。

与国产文具品牌的发展停滞相比,日本文具风头正盛,似乎并未过多受到疫情与行业衰退的寒气影响。

2021年,日本文具企业利润逆势起飞,国誉的营业利润同比上涨29%,百乐和三菱的纯利润分别同比增长43.7%与49.1%;斑马的联名款文具定价也越来越高。

同时在中国市场,日本文具品牌也受到中国消费者欢迎。

长江证券研报显示,2011年至2020年,百乐在中国的市占率不断提升,超过总市场份额的2%。部分中国消费者,对斑马联名限量文具的疯狂程度,不亚于炒鞋市场。去年7月,国誉株式会社(KOKUYO)中国首家文具实体店正式开业。

从海关数据看,2020年,我国进口圆珠笔数量*的国家就是日本。可以看出,日本文具正加速抢占中国文具市场,尤其是在高端领域。

与国产文具不同的是,日本文具有“价格高、设计用心、制作精良”的特征。全球最早的水性墨水圆珠笔、中性笔均为日本企业发明。20世纪末,日本经济步入衰退,倒逼了企业加速内卷,用更好的创意与使用感抢夺用户。

而我国的文具产业20世纪70年代末才起步,尽管也诞生出晨光股份、得力集团、齐心集团与广博股份四大上市公司,但整个市场仍处于“集中度低、企业规模普遍小”的阶段。

《中国文具行业发展现状分析与投资前景研究报告》显示,2020年我国文具市场规模已达1639亿元。据华经产业研究统计数据,“文具四杰”在中国市场的占有率仅为17%。

中国银河证券认为,防疫政策调整优化有望缓解线下场景消费限制,并恢复上学、办公秩序,带动文化办公用品需求改善。也因此,更多机构给予晨光买入评级。

但对晨光而言,一支米菲兔中性笔引领潮流的时代已然过去,相较于高价文具带来的新鲜感,赢得消费者长久注意力的关键还在于使用体验。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。