时隔3年,春运大迁徙的盛况重现。

开车回家过年的新能源车主蓦然发现,即使出发前翻遍各大地图APP,把行程规划写满三张纸,也难敌高速充电服务站排队的长龙。

因此在高速路上,如果身后突然蹿出几台绿牌车你追我赶,这不是在拍新版的速度与激情,而是新能源车主想赶在电量见底前,率先冲进服务站,省好几个小时的排队时间。

商家不是没有看到商机。2022年,全国新能源车市场渗透率达到28%,带动配套充电桩数量增长至521万台,基本实现2~3台车就配有一个充电桩。

需求和政策双重因素推动下,到2025年时全球充电桩市场规模预计超千亿。但我们翻阅数家头部企业财报发现,利润率低、盈利困难是普遍现象。

为什么充电桩总是不够?面对千亿蓝海市场,企业为何盈利困难?本文将试图回答这些问题。

01

充电桩为什么总不够?

充电桩是新能源车的“加油站”,是新能源汽车发展必备的配套基础设施。

2018年在特斯拉model 3价格还在五十万以上的时候,充电桩铺设范围小、充电时间长以及冬季电池性能下降等问题,电动车化身“电动爹”,道尽车主辛酸泪。

2020年,充电桩被纳入新基建的重点领域。大家可以明显看到高速路上、小区门口的充电桩多了起来,但诸如高速排队、油车占位等吐槽并没有随之减少。

为什么充电桩总是不够?

*,公众充电桩的总量不够,且充电速度慢。

根据服务对象的不用,充电桩可以分为公共充电桩、私人充电桩和专用充电桩三种。

日常生活中,根据充电时间长短,又有快充和慢充之分。快充一般1.5小时内可以充满一台车,慢充充满则需要8~10小时,满负荷工作,快充桩一天可以服务16台车,慢充桩不到3台。

私人和专用桩的安装意愿取决于个人或团体,没有够不够一说,公共桩主要是应对车辆在外行驶途中临时补电的情况,也是被大家吐槽最多的。

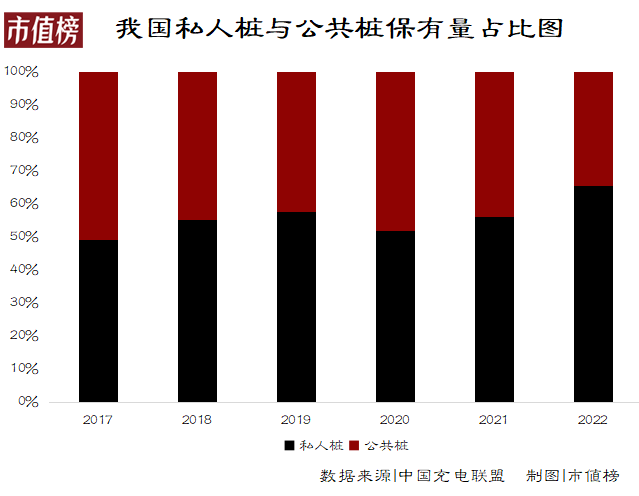

随新能源车销量的增长,自2018年来私人桩数量占总量比重就已超过一半。截至2022年10月,全国新能源充电桩共470.8万台,私人桩占比增长至64.3%,公共桩占比不足四成,其中又有一半多是慢充桩。

这种结构弱化了远途出游的便利性,导致节假日返程或出游的高峰期,“排队四小时,充电一小时”成为常态。

第二,充电桩分布不均匀。

充电桩的资源争夺战,在不同城市又呈现不同特点。

比如全国公用桩密度最高的城市深圳,平均每平方公里有118台公共桩,只要不出市,基本可以做到随到随充。但一些三四线小城市,本就只有零星几个充电桩,还因年久失修不太好用,返乡的车主想充电大概率只能从家里接插线板。

充电桩的密度,与城市新能源车渗透率,以及当地的经济发展情况挂钩,大城市密度高并不让人意外,但资源过于集中就容易导致资源浪费。

据智研咨询统计,2021年全国24座中心城市中,深圳公用桩密度最高,但利用率*。与之相对,太原、郑州等城市平均充电桩数利用率超过80%,周转速度也相对较快。

这也说明,如果充电桩企业在一个地区密集投入设备,不一定能带来利润增长,反而可能因资源浪费导致亏损。

02

市场大、玩家多、盈利难

基于中国新能源汽车渗透率将持续提升,市场对充电桩行业未来发展前景保持乐观态度。

中信证券预计自2022至2025年,我国充电桩市场将以37%的复合增长率增长,到2025年时,整体规模有望达到608亿元,全球规模超千亿。

充电桩行业的进入门槛并不算高。产业链上游是设备元器件制造环节,整桩生产主要是将零件拼起来,技术不复杂。

*的进入壁垒是资金。因为企业铺设的充电桩必须达到一定数量,才能被用户使用到,才能有盈利的可能性。

低门槛吸引了三类企业提供服务。*类是特来电、星星充电等充电桩运营商,第二类是提供充电服务的新能源车企,第三类是整合运营商服务的SaaS平台,如云快充等,可以视为中小运营商的合体。

份额占比较大的私人充电桩市场主要被销量高的车企占据。截至2022年5月,比亚迪随车配建私人充电桩最多达136.7万台,占比超过六成,其次是北汽、上汽、理想和蔚来。

私人桩基本是随车附赠,是车企提高用户体验、绑定车辆销售的一种手段,一般不以盈利为目的。

公共充电桩市场集中了三类玩家,是竞争的主战场。

车企是率先入局的玩家,2006年比亚迪在深圳总部建成了国内*电动汽车充电站,2014年芬尼克兹创始人兼总裁宗毅,带着20个特斯拉充电桩,打通“南北电动汽车之路”,也启发了车企下场做充电桩。

车企做充电桩有品牌优势,但“钱少勿进”的充电桩行业,对多数未盈利的车企来说,更像是沉重的包袱,不仅投资高还回款慢占用现金流。

目前蔚来公共桩保有量有1.36万根,是保有量最多的车企,但这点数量还不及运营商特来电的5%。

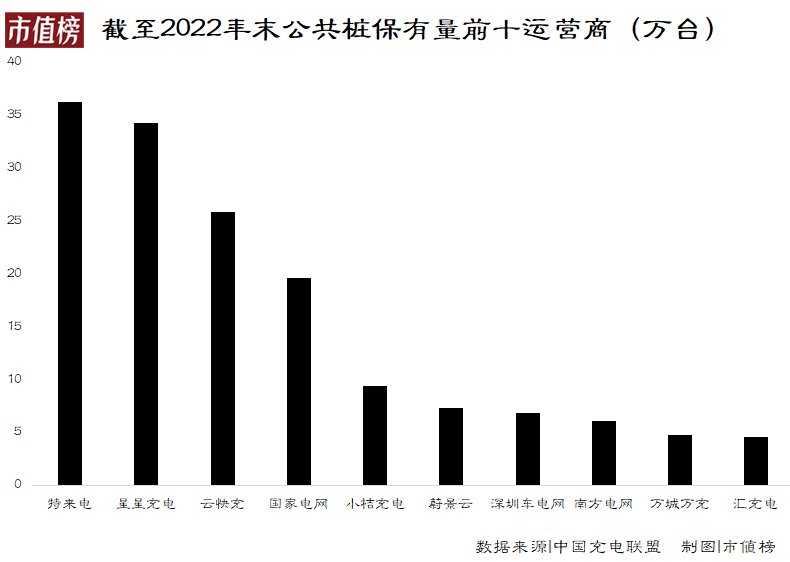

运营商是提供公共充电服务的主体,特来电、星星充电、国家电网、云快充等四家头部运营商和平台,占据六成市场份额。

充电桩发展早期玩的是跑马圈地的游戏。谁的桩多,谁就能覆盖更大的用户范围,进而吸引用户付费充电。为此不少企业为了表面的数据,在荒郊野岭建桩,骗取政府补贴。

2018年泡沫破裂后,在技术、市场、运营等方面缺乏竞争优势的企业,成为*出局的那一批。市场洗牌后,头部企业格局也逐渐清晰。

星星充电通过招商广撒网,特来电倾向于与地方政府、企业成立合资公司,合作建桩。国家电网依托供电优势和官方背景更侧重公路和下沉市场基建建设。云快充联合中小运营商,抱团取暖。

但此前的盲目扩张、粗放经营并没有给运营商带来稳定的利润。

2020年左右,特来电、星星充电以及蔚来都曾短暂传出充电桩业务已实现盈利的消息,但后续官方并没有披露更多信息。

据特来电母公司特锐德财报,2022年特来电充电桩保有量36.3万台,反超星星充电成为公共桩市占率最高的品牌,但2022上半年特来电净利润亏损1.11亿元。

随着市场玩家持续增长,星星充电和特来电的市占率均从25%降至19%左右,盈利会不会由此变得更加困难,关键点落在单个充电桩的利用率上。

03

利用率低难回本

充电桩业务规模大,前期投资成本高,企业想要盈利,必须保持单个充电桩收入足以覆盖成本。但现实是,资源错配下,充电桩利用率并不算高。

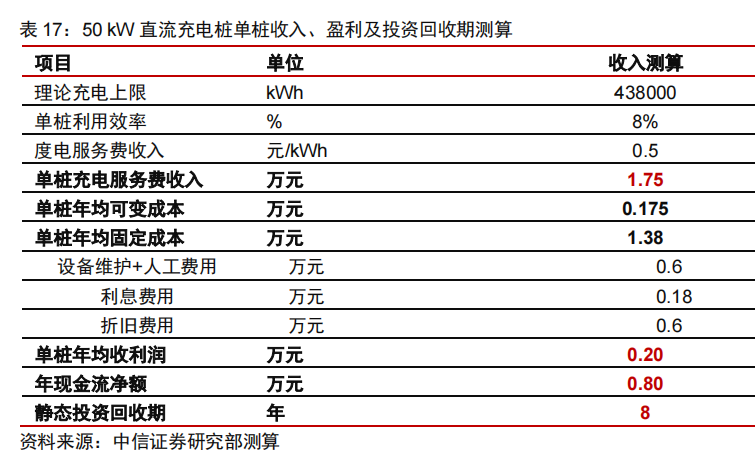

据中信证券测算,包括设备和安装成本在内,目前投资一个50kW直流充电桩的初始投资成本约为6万元。

假设初始投资资金一半来自贷款,折旧期限为10年,每年为此投入6千元设备维护和人工费,每个充电桩年成本为1.38万元。

按市场行情,假设充电桩平均利用率8%,也就是按每天充两小时电收费,0.5元/kWh,并将其中的10%支付给场地管理方。由此可以计算出,单个充电桩的静态投资回收期约为8年。

也就是说,企业基本要到充电桩报废了,才能勉强收回成本。

如果充电桩使用途中,技术升级或设备老化,导致大众不愿意使用旧的充电桩,回收期将更长,企业承担损失的可能性也就越大。

特锐德可能也存在这样的问题。

特锐德兼顾充电桩的运营和生产,其在建工程科目明细中,新能源汽车充电终端项目时常发生减值。而在建工程的减值一般是由于两种情况引起的,一种是企业打算长期停工一个或多个项目,另一种是由于一些原因比如技术落后,导致在建工程未来能产生的现金流没有达到原本的预期。

企业要想回本,要么提高收入,要么提高充电桩的利用率。

由于大众对基础电费比较敏感,充电桩目前主要收入来源来自充电服务费。除此之外,充电桩销售安装服务、桩身广告、政府补贴等也有贡献。

提价策略可行性不强,因为充电服务费的定价受国家物价标准限定,并非完全的市场行为。另外,充电便宜是用户选择新能源车的主要原因,但现实是公共充电桩单次充电费用少则几十多则上百,多充几次并不比烧油便宜,提价空间较小。

因此,提升充电桩的利用率,是企业进入稳定盈利时代的必要条件。

其实,不只一家研报计算出,充电桩单桩的盈亏平衡点在8%+,按照这一结论,头部充电桩企业理应已经实现盈利。

但考虑到其他因素如建设充电站的土地成本、广告开支以及管理人员的薪酬等,以及一些隐性成本,即使是头部也仍然在亏损。

叠加充电桩行业还处于激烈的竞争中,已经发生过的价格战未必不会重新上演,这又将推迟充电桩企业的盈利时间。

04

结语

充电桩随新能源车诞生,短短十年内已经成为一个庞大的基础设施群体。据有关政策要求,我国规划在2025年时实现车桩比2:1,2030年进一步下降至1:1。

也就是说,我国目前充电桩市场的蛋糕,还在做大,市场也远未走到*状态。

发展空间固然是吸引众多资本入局的前提,但资本不计亏损也要分一杯羹的背后,是希望以充电桩为入口,串起对广告、保险、汽车金融、售车、交通工具租赁、汽车产业大数据等未来可行的商业模式的探索。

这并不是一时半会就能搞明白的事,但在此之前,到处插上自己的充电桩总是必下的一步棋。

参考文献

[1]《新能源汽车行业充电桩行业深度报告:千亿市场,盈利边际向好》,中信证券;

[1]《2021年中国充电桩保有量及24座中心城市充电基础设施覆盖情况》,智研咨询;

[1]《8000万新能源汽车充电桩,造就物联网产业“新蓝海”》,物联网智库

【本文由投资界合作伙伴微信公众号:市值榜授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。