自楼市下行以来,吃够了人口红利的房企开始将目光转向管理红利。

2023年初,物管企业似乎又开始了过往积极外拓势头,如新大正7.88亿元收购云南一水电站物业服务企业;雅生活继创立团餐品牌后继续深入,与美餐集团达成战略合作。

特别随着政策变动,“居住品质”成为行业新一轮关注重点,而物业正是其中重要一环。

不同于此前“依附于房企”的状态,如今物业公司地位水涨船高,部分房企又打起了分拆物业公司上市的算盘。

1.多家物企重启港股上市

1月17日,起家于山东的润华生活服务成功于港交所主板上市,抢跑2023年物管*股的争先赛。

而在此之前,曾赴港递表失败的珠江城市服务通过资产置换,置入了A股的珠江股份,并以此完成借壳上市。

二级市场方面,历经此前数月的强势反弹后,物业板块终于回归平稳,1-2月份不少物管股迎来一波估值修复,如越秀服务涨43.88%、滨江服务涨29.37%等。

这让不少准备大力发展物业赛道的房企看到了希望。

2月24日晚间,深圳国资委旗下深圳控股分拆深业物业运营集团股份有限公司在港交所递交了2023年物企*份招股书。

值得一提的是,不同于润华生活服务,深业物业尽管名声不显,但其背后实力不同小觑。

作为深业集团的子公司,深圳控股于1997年就在联交所主板上市,2022年入围《财富》中国500强。

从数据来看,弗若斯特沙利文报告显示,2021年深业物业在我国全业态物业管理、商业运营及城市服务市场总收入中占比约0.3%,位于同类公司的第8位。

深业物业的历史可追溯至1985年5月,其主要营运子公司之一鹏基物管服务于彼时成立。1992年7月该公司正式成立,随后开始承接深业集团在中国的内部住宅物业管理业务。

至今深业物业有11家主要营运子公司,分别为万厦居业、鹏基物业管理服务、鹏基物管、深业商管、深业智慧园区、农科物管、置地物管、深业城市运营、泰富商管、南京鹏基、湖南深业。

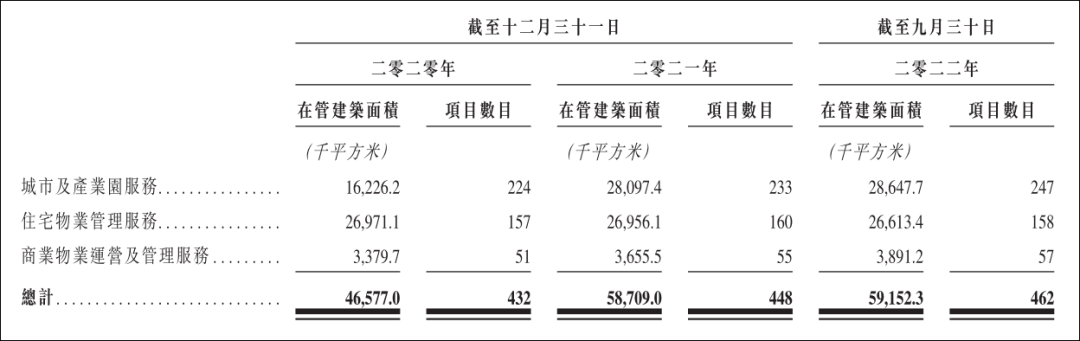

截至2022年9月末,深业物业的总签约建筑面积约为61.8万平米,在管项目总数为462,总在管建筑面积59.2万平米,覆盖我国的46个城市和14个省份。

招股书显示,目前深业物业有三大业务,分别是城市及产业园服务(涵盖市政基础设施服务、公共设施管理服务、产业园服务)、住宅物业管理服务、商业物业运营及管理服务。

其中前两大业务占据主要地位,截至2022年9月末,按在管建筑面积来看,分别占据该司48.4%、45%的份额。

2.中小物管企业成色普遍不足

不过从营收数据来看,深业物业表现得差强人意。

2020年、2021年及截至2022年9月30日止9个月,该司营收分别为18.38亿元、21.52亿元及16.51亿元。

也就是说,2021年其营收同比增长大概在17%,2022前三季度这一速度急剧下降到5.6%左右。

与此前集中上市的物企不可同日而语,更不要说央企华润万象生活、保利物业、招商积余以及头部民营物企碧桂园服务、龙湖智创生活等。

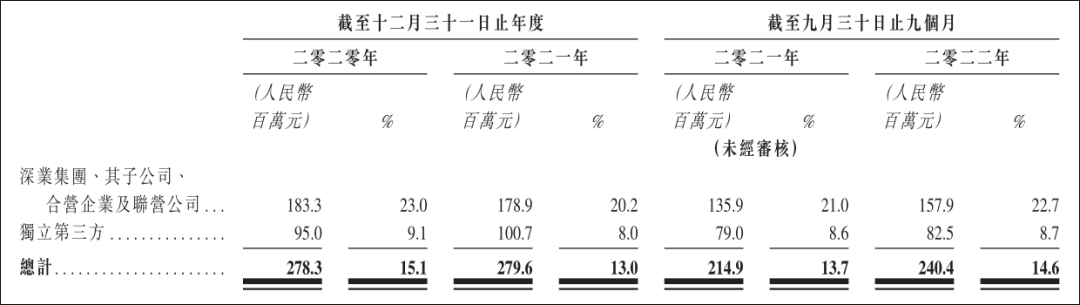

此外,深业物业的大部分服务合同来自独立第三方,存在重续风险,或对公司经营产生影响。

数据显示,2020-2021年及2022年前9个月,来自独立第三方的收入分别占比56.5%、58.7%及57.8%。

盈利能力方面,2020年、2021年以及截至2021年及2022年9月30日止9个月,深业物业的毛利分别为2.78亿元、2.80亿元、2.15亿元及2.40亿元,毛利率分别为15.1%、13.0%、13.7%及14.6%,远低于行业平均水准。

有行业资深人士向观察者网指出,物业公司想要赚钱,市场份额和扩张速度至关重要,这也是资本最为看重的地方。或许是“曾经沧海难为水”,风口过去之后,很难再有中小物企真正获得资本市场垂青。

以1月17日登录港交所的润华服务为例,其股价上市首日就大跌25.88%,1.7港元的发行价仅落得1.26港元收盘,且之后几日还在持续下跌。

截至发稿,企业股价1.22港元/股,总市值3.66亿港元。

3.地产母公司可能有连带风险

值得注意的是,另一个让投资者颇为担忧的因素,还是来自于地产母公司。

过去几年,地产开发行业大洗牌,超过半数民营房企公开违约。这一过程中,不少地产公司都打过物业的主意,各种操作此起彼伏。

有头部房企人士向观察者网调侃道:“过去住宅开发赚钱的时候,物业最多算投资未来。如今地产母公司普遍现金流短缺,变成了物业公司反向给母公司‘输血’。”

“反向输血”最为明显的案例当属恒大。

今年2月15日,恒大集团和恒大物业同时公告披露了关于恒大物业约134亿元的存款质押被相关银行强制执行一事的独立委员会独立调查结果。

公告显示,2020年12月28日至2021年8月2日期间,恒大物业的6家附属公司通过8家中国境内商业银行,为多家第三方公司(作为被担保方)融资提供该质押,相关的资金通过部分被担保方及多家通道公司(扣除费用后)划转至恒大。

自2021年9月至12月期间,因质押担保期限届满,触发质权实现条件,被银行强制执行的恒大物业附属公司存单质押的总计价值为134亿元。

事实上有类似操作的远不止恒大一家,如富力、蓝光等更多的出险房企干脆将所持有的物业公司股份直接变现,弥补地产母公司的现金流亏空。

因此上述行业人士认为,虽然绝大多数物业上市公司早已与地产公司股权切割,但藕断丝连不可不防。物业股真正想要崛起,还是得看楼市回到正轨,如今从中央到地方,从融资端到市场端各类政策都在谋求房地产市场恢复健康发展。届时,经过了本轮洗牌的房企和物业公司,才会真正会被资本市场看好。

本文系观察者网*稿件,未经授权,不得转载。

【本文由投资界合作伙伴微信公众号:观网财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。