作为本轮AI产业的发源地,硅谷每天都在谈论新的风险,被称为「AI教父」的杰弗里·辛顿从谷歌离职,称自己对毕生工作感到后悔;但作为本轮AI行情的主战场,A股从不吝惜自己的信仰,比如中证游戏动漫指数,已经成为了2023年的翻倍之选。

随着一季报披露完毕,公募基金们在AI战场上的路线也逐渐展现出来。

因医药成名的葛兰看好科技方向并向AI调仓,管理的中欧阿尔法在科创板和港股上共计买了3个亿的中芯国际,管理的中欧明睿新起点则买了7000多万的北方华创、5700多万的中芯国际以及5000多万的寒武纪。

无独有偶,王鹏管理的泰达转型机遇在一季报披露后显示,蹭上AI概念的金山办公一举冲上了基金的*大持仓。另一大明星经理莫海波,也在一季报中旗帜鲜明地看好数字经济与AI并大量建仓,科大讯飞、三六零、金山办公和中科曙光新进前十大重仓股。

2019年之后的结构性牛市中,行情的四驾马车(医药、消费、半导体和新能源),分别成就了后来的四位一哥、一姐——半导体行情成就了「半导体一哥」蔡嵩松;医药行情成就了「医药一姐」葛兰;新能源行情成就了「新能源一哥」赵诣;消费行情更是成就了「千亿一哥」张坤。

AI主线一来,敏锐的人又嗅到了一战成名的机会。不过,买入AI容易,投好AI却很难。

作为信息技术的集大成者,AI产业链可谓包罗万象,芯片、数据、游戏、甚至创新药等诸多领域都可以与AI搭上关系,一如姜诚在基金季报中的发问:「要搞清楚它(AI)对投资有哪些影响却很难。利润在产业链不同环节之间将如何分配?市场当前认为的受益环节是否能如愿收益?」

这种大产业下,机会未必是平均分布的。回想2021年的医药行情,在2月份医药生物指数见顶之后,CRO板块却继续上扬,一直到8个月以后的10月份,才最终开启下跌之旅。

或许只有解答了姜诚的一系列问题,并成功在AI产业链中抓到类似「医药行业中的CRO」级别的细分领域,才有望从一众同行中脱颖而出,成为「AI一哥」。

面对这道考题,基金经理们交出了两份不一样的答卷,一份调仓算力,押注上游硬件,一份布局软件,博弈下游应用。

01

算力:AI卖水人

在4月1日的华为第20届全球分析师大会上,华为轮值董事长孟晚舟公开发声:预计到2030年,AI计算能力将增长500倍[1]。

能不能增长500倍暂时无法确定,但毫无疑问的是,算力作为AI卖水人的地位不可撼动,而芯片和服务器作为算力的底层基石和核心载体,在AI时代迎来了新的产业机遇。

其中,芯片行业本身正处于周期低点,有景气度上行的预期,算力芯片的需求激增无疑是为行业的整体复苏添了一把火,再加上估值经历了一年多的连续回落,所以,很多基金开始调仓芯片。

受益最多的是原本就重仓芯片的基金经理——说的就是「半导体一哥」蔡嵩松*归来,直接在基民的评论区里又从「菜狗」变回了「蔡皇」。

这位毕业于中科院的芯片设计博士,曾经豪言:「我希望成为锋利的矛,当行业机会到来时,力争给持有人带来丰厚的超额收益。」

于是在2019年2月升任诺安成长的基金经理之后,蔡嵩松就开始对基金持仓进行了大刀阔斧的变革——砍掉其他股票,All IN 半导体。一步步把诺安成长转变成了「从不漂移的半导体ETF」,并开启了自己在「蔡皇」和「蔡狗」之间反复横跳的职业生涯。

而通过在半导体领域的坚守,蔡嵩松也成功将这波AI红利收入囊中,管理的「迷你基」(2022年末总规模仅0.52亿)诺安积极回报一季度净值上涨49.9%,在主动权益型基金中位列*;主力产品诺安成长混合也录得了14.33%的累计收益率,创造了近10%的超额收益。

不过,从具体持仓来看,蔡嵩松的布局更多还是在传统芯片,逻辑主要是国产替代和行业复苏预期。虽然在一季报中,蔡嵩松也旗帜鲜明的表达了对AI和算力的看好,但在实际操作上,他对算力芯片的热情好像并不高。

在A股的上市公司中,核心的算力芯片厂商主要有两家,分别是海光信息和寒武纪,其中,海光信息的深算一号可以运行AI大模型,包括模型的训练和推理过程,虽然产品性能只相当于英伟达2014-15年发布的P100,但已经是国产*梯队;而寒武纪*的产品是思元590,虽然只能运行大模型的推理过程,但是性能直追英伟达的A100,初步看已经能够达到A100算力的70%以上。

所以在ChatGPT带火了算力之后,两家公司都获得了市场的广泛关注。

对此,蔡嵩松只是通过诺安和鑫灵活配置,买入了82万股约合1.5亿的寒武纪。

反观曾与蔡嵩松齐名,甚至被基民打包戏称为芯片投资「卧龙凤雏」的郑巍山,这一次却成了寒武纪上涨的*推手,一季度通过银河创新成长直接建仓了650万股寒武纪,成功进入十大股东之列,并且还加仓了海光信息,两大算力芯片供应商分别成为了郑巍山第九和第十大持仓。

单纯比较对算力的信仰程度,郑巍山显然要更强烈一些。

而除了芯片以外,AI服务器作为算力的核心载体,需求也是水涨船高。根据TrendForce 信息,在ChatGPT 相关应用加持下,预估2022~2026年AI服务器出货量复合成长率将达到10.8%。

浪潮信息作为AI服务器行业龙头,全球市占率超过30%,自然是绕不开的关注点。

虽然3月初母公司浪潮集团被美国制裁,但其实早在2020年6月,浪潮、曙光等公司就曾陷入断供风波,后续却通过intel在极短时间内申请许可证等方式解决,上市公司业务受到的影响可控。

所以这一次,浪潮信息的股价表现出了很强的韧性,并在4月份创出了年内新高,其中,招商基金应该是浪潮信息的*力挺者,不仅是翟相栋管理的招商优势企业买入了640万股浪潮信息,贾成东更是有多只产品建仓,在持股浪潮信息的前十大基金名单里,两人合计占据了6席。

值得一提的是,3月3日在浪潮信息因为母公司被制裁而一字跌停后,拥有全球生产制造基地以供应链的服务器ODM龙头工业富联接过了上涨的接力棒,成为许多资金的配置。

一季报过后,工业富联也新进了「交银三剑客」之一何帅的前十大。

虽然现在的重仓股在医药行业,但TMT却是何帅的核心能力圈之一,在担任基金经理的前五年,何帅通过在TMT、房地产等领域的投资,创造了年化20%+的收益,并斩获四座金牛奖。在基金一季报中,何帅明确表达了对AI行业的看重,尤其是「在中国可能首先还是从强大的制造业体系中选择优秀的公司。」

02

应用:降本增效

尽管算力是AI的基础,但ChatGPT这类生成型AI(AIGC)的*作用,还是在于赋能下游应用。

一方面,在生产力工具,AIGC能够降低内容创作成本,它不仅能干很多人的工作,甚至干得比人快;另一方面,在交互体验上,显著提升的大模型,也会给智能设备带来更人性化的体验改善。

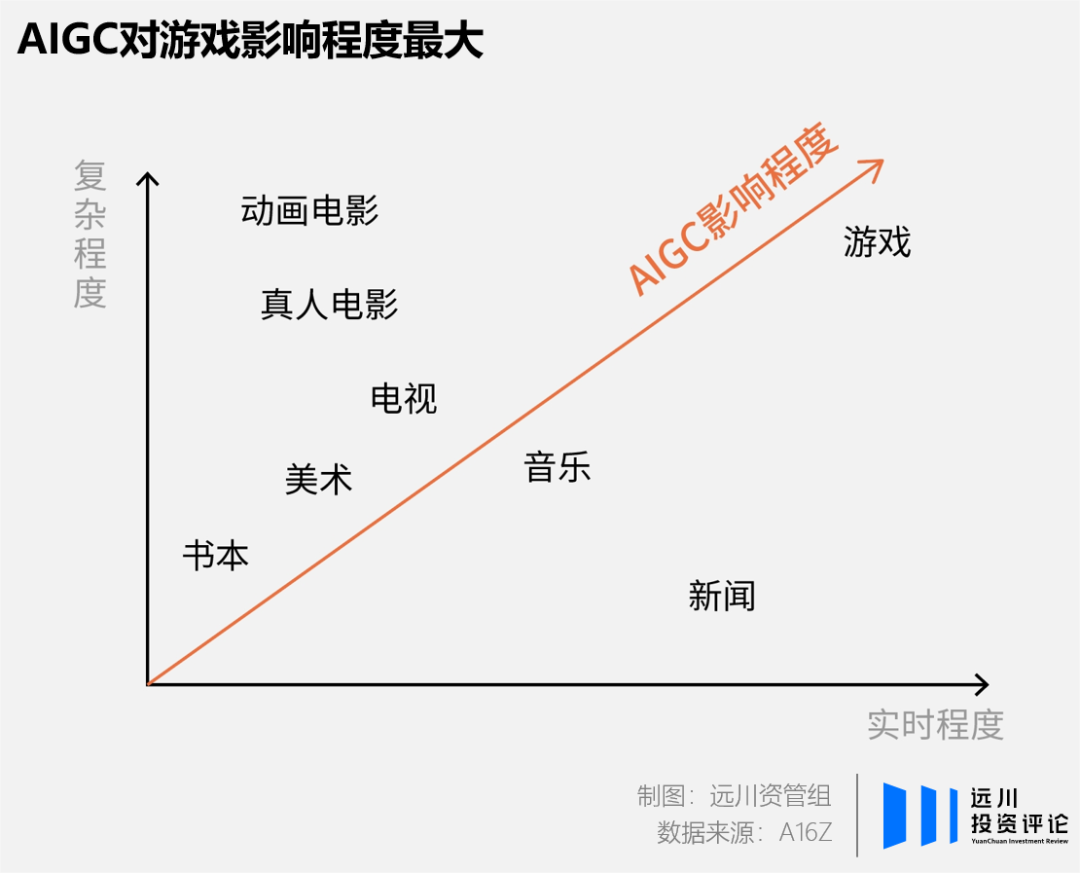

其中,作为生产力的AIGC,在降低内容创作成本、提升创作效率方面有广泛的应用场景。根据曾投资过Facebook、Twitter等知名网络公司的A16Z分析,AIGC对游戏行业的影响程度*[2]。据一名游戏开发者透露,将AIGC整合到游戏制作管线之后,为一张图片生成概念图的时间从3周缩短到了一个小时。

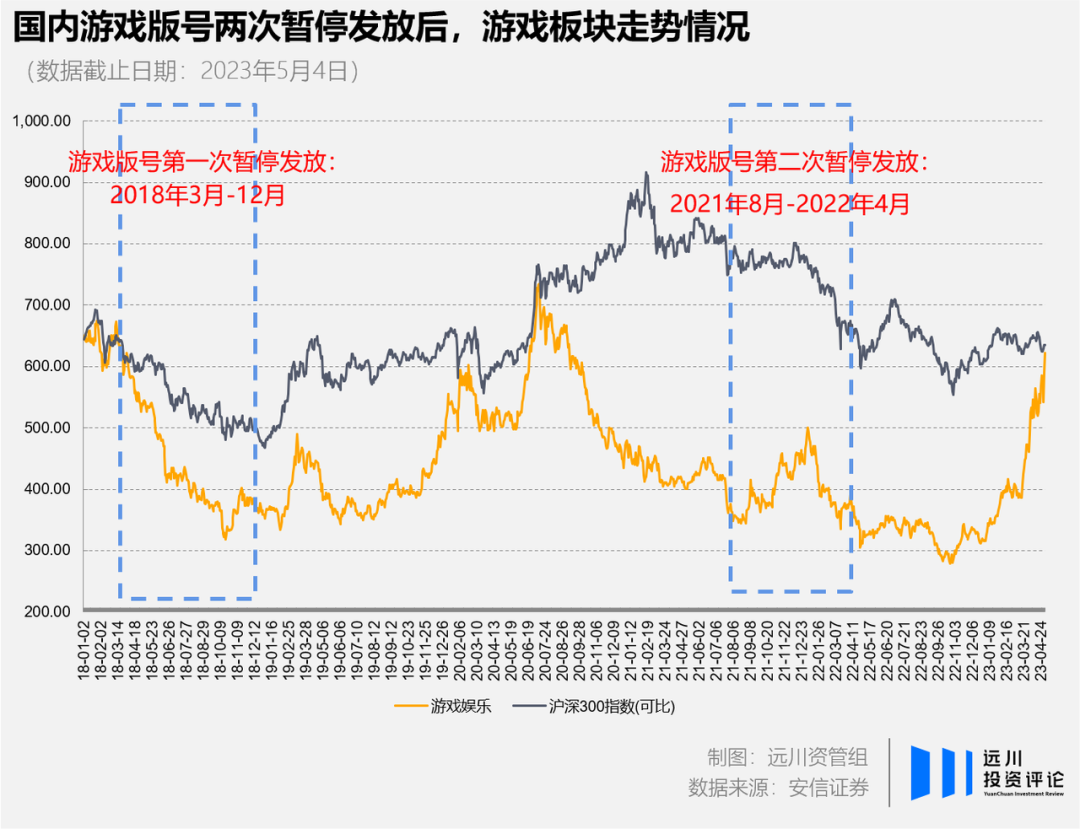

再加上国内经过第二次游戏版号暂停发放之后,核心游戏公司从去年4月份开始陆续获得版号,今年一季度正是密集上线期,游戏板块本身有估值修复的预期,所以,AI+游戏方向率先受到了资金抢筹。

其中最激进的,可能要属海富通的吕越超。

2019年时,吕越超也曾因重仓半导体,而与「卧龙凤雏」一起被合称为「诺安银河海公公」,不过相比于蔡嵩松和郑巍山,吕越超更擅长的应该是风格轮动,所以并没有一直固守半导体,而是在21年之后转战新能源。

在个人风格方面,吕越超属于大开大合,换股非常频繁,隔一个季度前十大重仓股就大概率要给观众们表演一个变脸:22年末吕越超还重仓储能,23年一季度就转而全面拥抱AI,前十大重仓股中已经看不到一个储能的身影,激起来市场纷纷扬扬的议论。

在具体的方向选择上,吕越超这一次与「卧龙凤雏」分道扬镳,除了「寒武纪」以外,建仓的更多还是游戏、办公等AIGC下游应用,尤其是游戏股昆仑万维成为了*大持仓。

而在提升智能设备的交互体验上,安防是市场上讨论较多的一个应用场景。

通过AIGC技术的应用,安防产品可以实现更高效的数据处理和管理,大幅提升安防系统的反应速度和处理能力,从而在成本端实现降本增效,并在需求端通过快速渗透推广带来持续的需求增长[3]。

所以,安防领域的两大白马海康威视和大华股份,也受到了众多明星基金经理的关注,不过具体在两者之间如何抉择,基金经理们却有着各自的不同。

兴全基金的谢治宇和景顺长城的刘彦春明显更看好龙头海康威视,其中,谢治宇管理的两大主力基金兴全合润和兴全趋势,一季度合计加仓海康威视2368万股。而上投摩根的杜猛和宏利基金的王鹏则更青睐大华股份,尤其是杜猛,在其管理的规模前五大的基金产品中,大华股份都冲上了前十大持仓。

03

尾声

算力还是应用,押对方向非常重要,但仅仅是押对方向,还远远不够。

名为「半导体一哥」的蔡嵩松,虽然流量很大讨论度很高,但实际上管理的主力基金诺安成长混合,无论是短期还是中长期都没有跑赢半导体/芯片ETF,也因此经常被基民嘲讽:连半导体ETF都跑不过,要你有何用?

而「医药一姐」葛兰,虽然在后医药行情阶段,通过重仓CRO/CDMO公司创造了不菲的超额收益,但最终也因为没有跑赢CRO板块指数,而饱受舆论诟病。

今年以来,AI行情不断演绎,尤其是「AI+游戏」方向一骑绝尘,在截止4月底的基金收益排行榜上,华夏中证动漫游戏ETF以超过110%的收益率冠绝群雄。与之相比,即使是因为买入大量游戏股票而斩获超60%收益的招商文化体育休闲,也要黯然失色。

成为一哥,首先要和行业绑定很深,但许多时候又跑不过行业本身。因此,无论谁成为「AI一哥」,或许仍然免不了一样的灵魂拷问:

我要真信,那直接买ETF,不香吗?

【本文由投资界合作伙伴微信公众号:远川投资评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。