“我们都很看好oppo,海思之后,中国半导体需要有终端厂商站出来,从需求端拉动整个产业链。”那是2021年的春天,在在人声鼎沸的Semicon China场馆外,一位国产半导体设备厂商代表如是说。

这一年的年底,oppo在INNO DAY发布会上公开了自研芯片项目的*款产品:采用6nm制程的影像专用NPU“马里亚纳X”;半年后,集成了自研NPU的蓝牙音频SoC“马里亚纳Y”如约而至。

当时有传闻说,哲库*手机AP芯片已经在台积电流片,手机SoC则有望在2024年底下线。

除了自产自用的苹果A系列和海思麒麟芯片,中国手机品牌的SoC供应商只有高通和联发科两家,高端产品线则几乎由高通垄断。基于自研芯片获得差异化的竞争优势,既是一种商业上的选择,也是在贸易与科技竞争的背景下,技术自主语境下的战略决策。

国内手机品牌或多或少都在涉足芯片研发,但大多集中在ISP、电源等边缘产品线,oppo旗下的哲库是走的最远的。但剧情在2023年急转直下,哲库以非常仓促的方式潦草收场,留给外界无数争议与想象。

解散之前,哲库的人才储备非常奢侈,包括前高通技术总监陈岩;高通中国*智能手机SoC产品经理姜波;联发科5G手机芯片开发高管李宗霖。

有媒体测算,包括团队薪酬、产品流片测试、芯片代工在内的开支,哲库已经投入了超过100亿元。

但它并没有成为第二个海思。

哲库在做什么芯片?

2019年哲库成立时,正值oppo手机业务持续下滑,自2016年首次拿下国产手机出货量*(IDC口径)后,到2019年已跌至第五。支撑销量的中低端A/K系列份额下滑,冲击高端的Find X系列也难言成功。

中国智能手机市场的增长在2017年停步,通过技术和功能上的差异化提高产品利润率,成为了国内手机品牌的共识。

为此,国产阵营尝试过多种差异化方案,但无论是全面屏/高刷屏,还是双摄/三摄,来自供应商的成熟方案都会迅速普及。这让大家意识到,只有在芯片算力为代表的手机性能上实现“人无我有”,才能换取市场的定价权。这也是苹果和华为验证过的路径。

2019年,作为国产手机芯片设计标杆的海思,因为制裁原因无法获得代工后,又给了产业链当头棒喝。摔过跟头的小米重新拾起芯片自研,vivo和oppo也加入战局,2020年初,oppo创始人陈明永高调宣布马里亚纳芯片自研计划。

马里亚纳这个名称取自人类已知的最深海沟马里亚纳海沟,深度达到11034米。马里亚纳计划正式公开一年后,采用6nm制程的NPU(Neural network Processing Unit)“马里亚纳X”正式发布。

一部手机里有上百颗芯片,一般来说,“造芯”这个语境下的芯片指的是最核心的SoC,它在很大程度上决定了手机的理论性能。

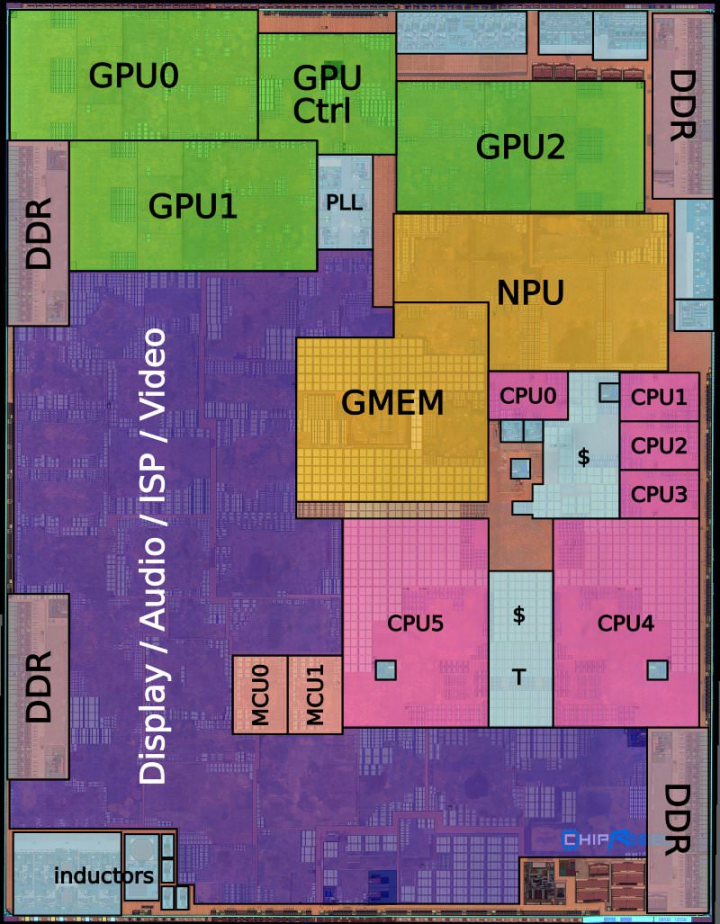

SoC(System on Chip)实际上是将不同功能的IP核组装在一颗芯片上,或者通俗理解为很多块芯片的集合,一颗SoC往往集成了CPU、GPU、存储、基带等多个芯片。

比如苹果在2017年9月发布A11 Bionic处理器,不仅集成了苹果自研的CPU和GPU,还有一块负责AI加速的NE(Neural Engine)芯片,与之类似,华为手机同年搭载的麒麟970,也集成了一块负责AI的NPU。

苹果A11 Bionic芯片架构

马里亚纳X也是一块NPU芯片,这颗芯片在技术层面其实非常先进,搭配其自研的MariNeuro AI计算单元和算法,带来了几乎可以傲视群雄的18 TOPS有效算力,以及11.6TOPS/W能效比。它的功能是借助强大的算力,提高手机摄影的成像质量。

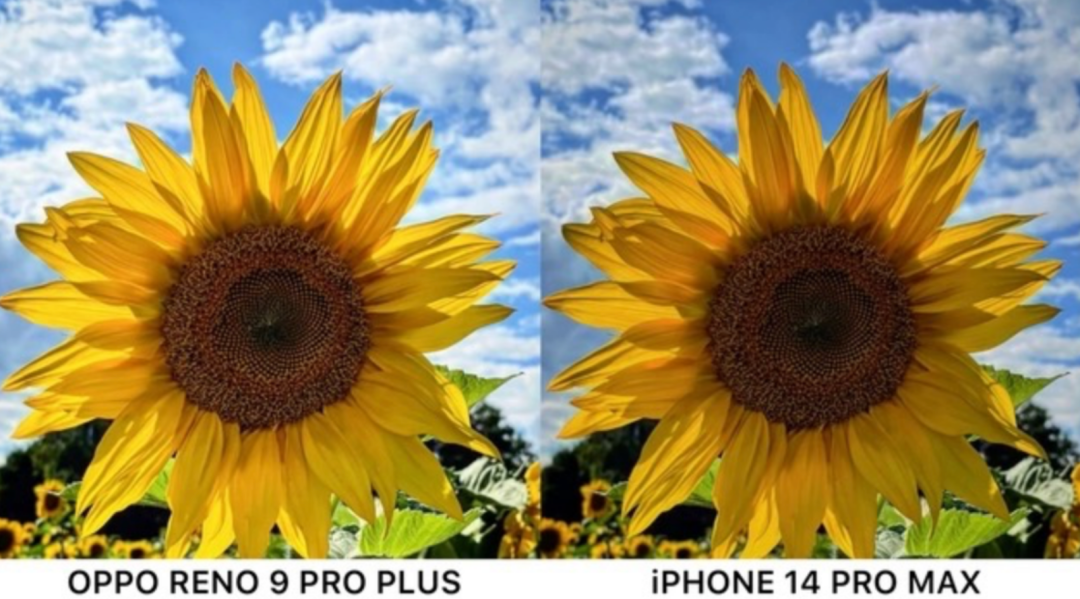

曾有国外网友将搭载了马里亚纳X的OPPO Reno9 Pro+以及升级到4800万主摄的iPhone 14 Pro Max的拍照效果进行对比,发现在光线充足的场景中,前者提供了更高的画质表现。

当时,后者搭载的是A16 Bionic芯片,采用台积电4nm工艺,其SoC上集成了6颗CPU、5颗GPU和16个NE。

这是哲库的研发策略的一个缩影:如果把SoC理解为一块由CPU、GPU等芯片拼成的拼图,那么哲库就从NPU开始,一块一块把芯片换成自研产品,最终实现整块SoC的替换。

其他中国手机品牌大多遵循着类似的路径:vivo在2021年推出了自研的ISP(Image Signal Process)芯片V1,ISP用来处理图像传感器的输出数据,比如AEC(自动曝光控制)、AWB(自动白平衡)、色彩校正等功能。2022年,vivo又推出了其迭代款V2。

2021年12月,小米也成立了芯片设计公司玄戒,陆续推出电池管理芯片澎湃G1、快充芯片澎湃P1、影像芯片澎湃C1,但始终与核心芯片保持距离。

理论上来说,除过无法找到代工的海思,哲库在技术层面已经走的非常远了,要知道NPU是特斯拉自研FSD芯片的核心模块之一。2021年,oppo因为马里亚纳X的发布,首次上榜了《麻省理工科技评论》“50家聪明公司”。

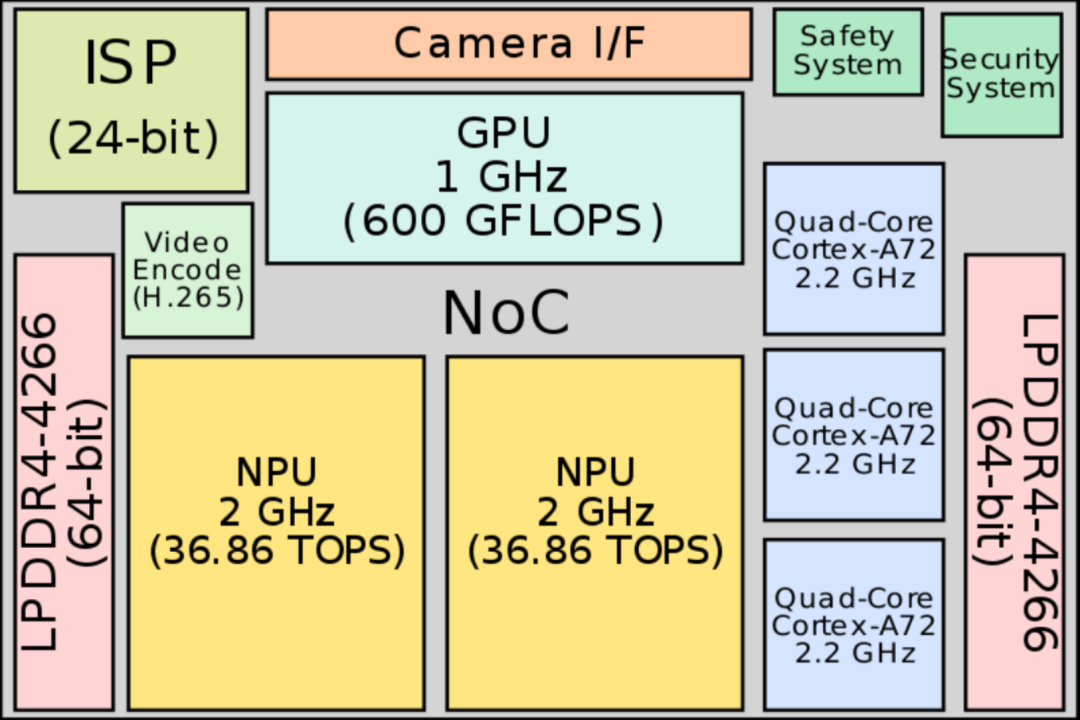

特斯拉FSD架构

2022年,哲库又发布了第二款芯片马里亚纳Y,这是哲库开发的*SoC芯片,但并不搭载于手机,而是搭载于oppo的蓝牙耳机中。除了针对音频计算的NPU以外,马里亚纳Y还集成了射频、数模转换等模块。

其中,NPU部分提供的590 GOPS算力,是当时耳机芯片中的最高算力。射频部分依靠台积电N6RF工艺,在性能和移动终端最看重的功耗上,做到了无可指摘。

此后半年,围绕哲库下一阶段产品的传闻层出不穷,最多的说法是,哲库的*手机应用处理器(AP)已在台积电流片,采用*进的4nm制程,有望搭配联发科5G基带上市。

所谓AP(Application Processor)芯片,是指SoC中包含CPU、GPU在内的所有计算芯片的集成物,也就是说,如果传闻属实,这意味着挡在哲库面前的只剩下了BP(Baseband Processor)/基带芯片——这是苹果至今也未攻克的壁垒。

不久前,哲库的首席SoC架构师Nhon Quach在社交媒体发文,表示第二代SoC架构设计工作,在2022年年中就已基本完成,原本有望在2024年*季度前搭载台积电N3P工艺下线。换句话说,当时的哲库距离海思已经非常接近了。

这些传闻的真实性,目前已经无从考证,也无人再有心考证,因为哲库夭折在了2023年5月12日这天。

在华为Mate X2成为了麒麟90005G芯片的绝唱、展锐始终无法突破高端市场的背景下,伴随芯片自研在舆论里成为科技产业的某种政治正确,哲库之死,再一次浇灭了公众对国产手机品牌的期待。

为什么哲库最终没能更进一步?

海思不等于麒麟

2009年,成立五年的海思决定对手机SoC发起*次冲击,推出了以公认的死亡率最高的山峰之一——喀喇昆仑山布洛阿特峰的别称命名的AP芯片K3V1问世。

K3V1采用110nm制程,相比当时主流的65nm/45nm制程先天落后,加上选择了冷门的Windows Mobile操作系统,甚至连工程机都不愿搭载K3V1一试。

此后三年,海思都没有再发布过手机SoC相关产品,直到2012年,K3V1的改进版本K3V2问世,采用Arm四核架构和40nm制造工艺,适用性大大提升。

不过和已经进入28nm制程的高通、三星相比,K3V2仍然落后了整整一代,搭载搭载K3V2的华为D1、D2手机功耗翻车、发热严重,在一连串吐槽声中草草离场。直到K3V2的改进版K3V2E推出,海思的造芯之路才有所起色,搭载K3V2E的P6,也被认为是华为智能手机的开端机型。

2014年6月,华为发布荣耀6,搭载了海思的麒麟920芯片,除了自研AP外,BP芯片也搭载了自研的巴龙720——这是海思在K3V1后沉寂的三年里在手机芯片领域的*成果。

背靠台积电28nm的麒麟920,终于让由4个A7核、4个A15核以及1个i3协处理器组成的复杂架构,得以在更低的功耗下顺畅运行。

因此,直到麒麟920问世,海思在手机SoC的探索才算步入正轨。但无论是内部环境还是外部环境,海思当年拥有的,如今的哲库都不具备。

首先,在推出K3V1的2009年,华为就已经超过诺基亚和西门子,成为仅次于爱立信的全球第二大电信设备商。这意味着华为可以通过盈利能力极强的运营商业务,为芯片的研发持续输血。

由于这种多元化的业务体系,可以让海思在六年的时间里用一连串销售上并不成功的机型为芯片试错。而对oppo来说,手机业务是核心的现金流部门,难以承担任何失败的风险。

其次,海思并非只有手机SoC一条产品线,其内部有“大、小海思”之分,同时为大量的第三方终端设备商供应芯片。

因而,海思的收入结构其实非常多元,比如出货量巨大的安防芯片。除了华为,海思自身就有相当多的现金流产品线,来报销麒麟芯片的研发迭代费用。

在自研芯片这个语境下,很容易忽视这个关键前提——在启动SoC研发之前,华为就已经是富可敌国的通信巨头。

而oppo除了手机,真正拿得出手的可能也就只有蓝牙耳机,在决定芯片销售的核心——终端产品出货量上,oppo很可能还比不上已经将智能家居业务充分铺开的小米。

这种背景下,哲库选择了一条更加稳妥的研发路线,如上文所说——策略上审慎,SoC分模块逐步击破;战术上大胆,上来就做难度*的NPU,用的是比当时的苹果A系列更先进的6nm制程。

这样的思路其实已经*程度降低了芯片研发过程中的财务风险,但问题是,2019年后全球手机市场的下滑,也许超出了oppo的预期。

海思集中精力攻克手机SoC的时间在2009年-2014年,正值智能手机迅速普及,全球渗透率从不到15%激增至超过50%,市场快速洗牌。

2014年末,搭载麒麟925的Mate7上市,踩到了“小屏换大屏”的更迭时点,再加上与iPhone6国行版发行打了个时间差,有P6惊艳众人在前,6英寸屏+金属机身的Mate7大获成功。

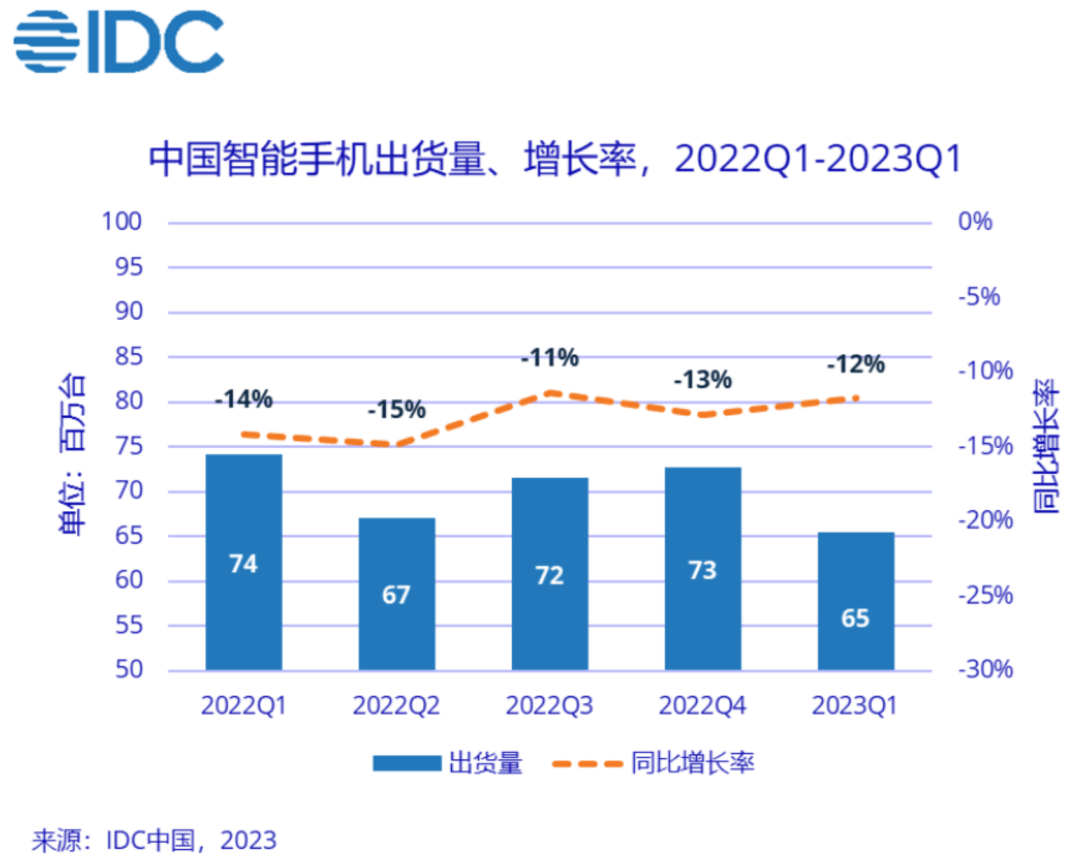

最终超过750万台的Mate7销量,将海思一度挣扎求存的手机芯片业务盘活。与之对应,哲库入局的2019年,手机市场的衰退已成定局,2020年短暂抬头之后,手机市场在2022年快速下滑,2023年*季度,全球智能手机出货量跌幅达到13%(Canalys口径)。

所以,相比海思多元化的营收结构,哲库的市场规模天花板,实际上就是oppo终端产品的出货量,更何况几乎所有中国手机品牌的出货量都在下滑。

哲库原地解散后,有知乎网友给哲库算了笔账,按照oppo所说,由于在制程上非常激进,马里亚纳X总投资至少三十亿人民币起步,按照估算目前搭载机型不到300万台来算,摊薄到每台手机上增加的成本在1000元人民币以上。

马里亚纳Y情况好些,但分摊到每部蓝牙耳机上的成本提升也到了200元人民币左右。当苹果都开始打价格战的现在,如此幅度的成本提升,对于主营业务处于下滑的oppo来说,自然是难以承受之重。

另外,自研芯片为oppo的终端销售带来了多少增量,或许也存在疑问。2022年*、第二季度,首次搭载马里亚纳X系列的Reno和Find X相继推出,但oppo在第二季度高端市场的份额却同比缩水近5%(Counterpoint口径),全年,oppo整体手机出货量更是下降了27%,超出整体市场14%的下滑。

总结来说,仅从芯片设计这件事上,Zeku已经在战略、战术上选择了*的打法,成果不可为不多。但造芯片,也需要考虑历史的进程。

留给哲库的时间和机会窗口,比当年的海思要少了太多。

手机并不是全部

2022年11月,高通举行财报电话会议,在“乐观预期市场复苏”的例行公事后,首席财务官Akash Palkhiwala首次透露,高通手机芯片在三星Galaxy S22中的占比从75%的份额上升至100%。

在此之前,在面向韩国、欧洲等地区的S22,都搭载三星自研高端手机芯片Exynos 990,剩余地区则采用高通骁龙芯片。这进一步坐实了从这一年年初传言至今的传闻——三星将放弃Exynos高端芯片的研发。

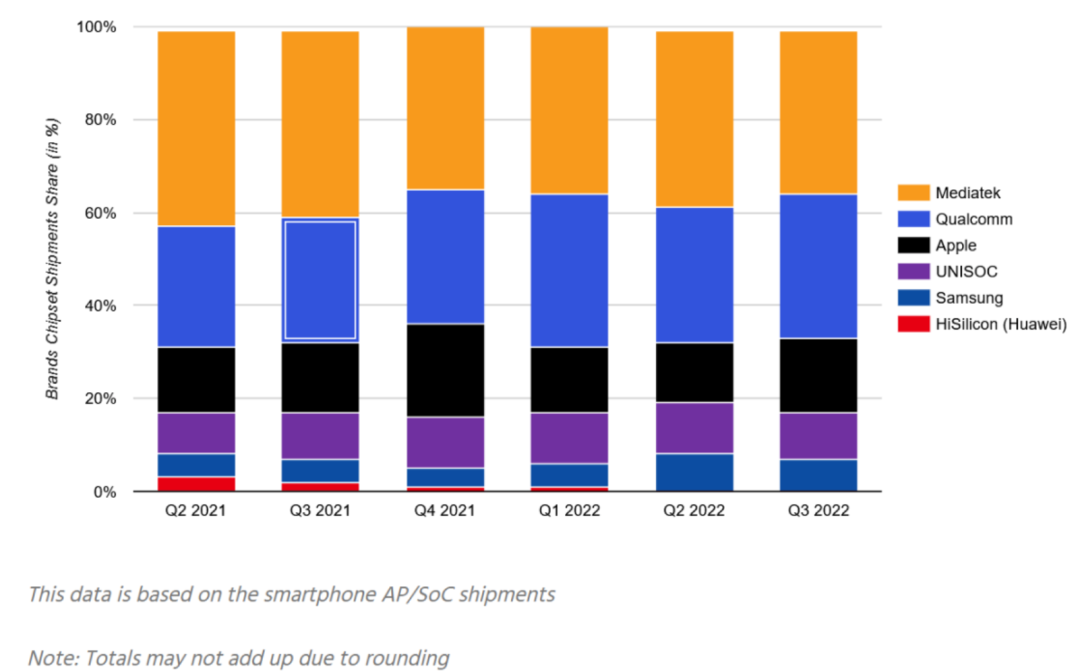

从2010年至今,能够在手机SoC/AP领域对高通、联发科带来冲击的终端厂家,仅剩苹果一家。如果说海思有太多复杂的外部因素脚力,那么三星自研芯片从辉煌到坠落,更多证明了手机SoC的饭不是那么好吃的,高通和联发科多年建立的护城河,一不小心就会淹死人。

把持全球手机市场份额*多年、垄断全球存储器市场的三星,手机芯片自研之路一度畅通无阻。2010年发布的*智能手机Galaxy S系列,搭载的蜂鸟S5PC110处理器(后改名为Exynos 3 Single 3110)面对当时的主流芯片——高通QSD8x50、德州仪器OMAP3630,性能都不落下风,让三星直接跻身主流移动SoC厂商。

2012年,三星推出*四核芯片Exynos 4412,战果是Galaxy S3发售100天内销量突破2000万部,超过iPhone4S成为2012年第三季度最高销量的手机,后续的Exynos 7420一度成为“安卓SoC性能*”。

面对主流的Arm架构设计难以满足三星对性能的激进追求,三星开始着手开发自研架构,并以环蛇(Krait)(高通的芯片架构)的天敌猫鼬(Mongoose)为其命名,对高通的挑衅溢于言表。

然而,采用自研架构的芯片迭代了四代,能耗比问题一直难以解决。最后一颗自研架构的Exynos 990,甚至被欧洲的三星手机消费者联名要求更换为骁龙芯片。

十几年过去,真正能够在SoC上建立壁垒也就只有苹果——还是在依赖高通的基带芯片的情况下。

根据Counterpoint的口径,2022年第三季度,联发科和高通仍然位居全球智能手机AP/SoC市场份额前二,苹果和三星则以16%和7%艰难啃下23%的市场,海思市场份额已经清零。

同时,随着晶圆制造进入3nm深水区,无论是芯片架构还是制程,为SoC带来的性能进步也越来越低。在先进制程上走得最远、和台积电关系最为紧密的苹果,其在iPhone 14 Pro上搭载的A16仿生处理器,就被吐槽与上一代A15性能上相差无几。

无论是终端品牌在SoC的折戟,还是产业链上游穷尽办法给摩尔定律续命,都在陈述一个事实:面对技术瓶颈和市场衰退,手机SoC不再是那么好的赛道了。

在这个背景下,即便对芯片自研怀揣再多的理想主义,也需要在商业上反复权衡。

哲库从NPU做起,背后考量就很深远。NPU作为SoC芯片上的模块,并不那么在意是被装在手机SoC还是汽车SoC上,丰富的应用场景意味着大幅摊薄的风险。

实际上,在一些专用芯片的场景里,市场正在扩张。最典型的就是AI和云计算,华为把NPU集成到手机SoC上之后,又把NPU集成到了其最新模型训练AI芯片昇腾上,在马里亚纳X发布前夕,还有传闻称oppo计划借NPU切入汽车赛道。

另外,哲库就地解散后,被奉为谈资之一的便是产业链上各家HR争抢人才,除了芯片设计公司外,几家国产无人机、安防、智能驾驶领域的巨头,据说也加入了抢人大战。这也从侧面显示,芯片模块在不同应用中的通用性。

只可惜,哲库还没来得及向其他市场布局回血,便死在了这场前所未有的消费电子寒冬之中。但它起码尝试了,从核心模块入手突破,在细分市场建立影响力,或许是飘摇不定的外部环境下,国内终端芯片更为稳妥、可靠的路径。

尾声

作为整个消费电子产业附加值最高的环节之一,无论是SoC还是广义的芯片,从零到一都是一项系统性工程,大规模的资本开支、配套的软件开发能力、以第三方开发者为核心的生态建设、产业链上下游的整合能力、以及整个终端产品的市场影响力缺一不可。

强如苹果,开山之作A4芯片也曾被嘲讽“套壳三星”。英伟达的Tegra、三星的Exynos和英特尔的Atom都曾是失败者。

而短短存在4年的哲库面对的现实更加残酷:既没有英特尔的技术、专利积累,又没有苹果、三星强大现金流支撑的研发投入,在这个天下大势已定、整体市场萎靡不振的赛道,又能如何争取生存的空间?

国产替代确实不可懈怠,但没有什么牺牲是理所当然的,大雪封山时,活下来,比攀得更高,更接近胜利者的姿态。

2022年2月,Find X5产品发布会上,Find产品线总裁李杰曾表示,由于马里亚纳X的调教工作量指数级增加,在Find X5 Pro上的开发程度只达到30%,还需要更多时间才能让其发挥其100%的效用。

时至今日,马里亚纳X是否完成了全部的开发,我们不得而知。但哲库不在了,人才和经验的积累却将成为下一步攀登的基石,鼓励后来者再次向芯片设计的*冲击,曾经的海思如是,现在的哲库如是。

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。