在很多投资者眼中,连锁药房算是一门优质生意,甚至可以归类为永续经营的生意,尤其是社会老龄化加剧的情况下,更凸显连锁药店的价值。

连锁药店是一个一级、二级都绕不开的行业,整合与头部集中是这个行业发展的核心关键词,可整合逻辑背后,实则是一场关于“规模经济”与“规模不经济”的讨论。本文将通过细致拆解连锁药店扩张模型,以此来为投资者还原最真实的连锁医疗赛道投资逻辑。

01

从0到1的崛起

药房是一个典型的“规模不经济”赛道,主要体现就在于合规运营成本和总部费用摊销,相较于成熟的海外药房,国内连锁药房存在诸多灰色地带从而导致“规模不经济”。

2016年金税三期改革之前,全合规药店和不合规药店在税务上可能就存在5%左右的净利润差异,再加上医保盗刷乱象、员工工资差异,一家药店可能因规模问题而产生接近10%的净利润差异。不过随着医保严查、金税工程的推进,因合规问题而造成的影响大幅缩减,但却依然存在一般区域总部费用的影响,“规模不经济”依然存在。

但与此同时,连锁性质的总部服务也有好处,那就是可以因品牌效应而带来人流提升。在“规模不经济”的背景下,连锁药房也将享受到“规模经济”的加持。

益丰药房、老百姓、一心堂等强区域性连锁药房的出现,标志着中国连锁药店药房完成了从0到1的蜕变,这也意味着连锁带来的“规模效应”已经全面超过了药房本身的“规模不经济”。在这个过程中,区域集中度就成为衡量“规模经济”的*参数。

首先,零售是一个由细节决定成败的生意,在管理半径上有着极为严苛的限制。以仓储而论,一般单个储存仓最多覆盖1至3个省份,超过400公里的运输范围就不如多仓了。管理人员方面,需要总经理月度巡店,区域经理周度巡店,门店经理日日到岗,一个区域总部也只能覆盖1至2个省,否则就很难做到精细化管理。因此,区域内的销售规模越大,管理费用率越低,物流履单成本越低,从百分比来看可能会存在2-4%的差异或者更多。

其次,以供应链采购价格看,基本上所有企业的销售都是省、市级代理,也是当地发货,全国单品种2亿销售,远不如一个地区单产品2亿销售拿到的价格和返点好。由于每个地方的用药习惯和本土品牌不同,因此全国能够统一采购的药品估计也只占到总销售的40%,而省内集采部分地区可以做到80%甚至更高,本身的协同效应也更强。

第三就是自有品牌了。以Wastons(屈臣氏)为例,其之所以获得如此成功,核心原因在于毛利70%的自有品牌占比达到50%以上,单体药店的平均毛利在30%左右,通过集采一般能够有3%前台毛利和2%的返利就不错了,也就是说35%就是极限了,但是自有品牌的毛利一般在60-70%,每10%的自有品牌还可以有2-3%的总毛利提升。

第四,品牌效应和溢价能力是由区域内密度决定。药品购买主力为40-70岁的中年人,客情关系重,情感因素是促单的关键。日常曝光率和销售互动对销售影响更大,而非由营销广告驱动,所以品牌一般也只在一个城市形成根深蒂固的影响,换句话说全国品牌高济可能不如某个地区的XX堂。同时,区域门店的密度足够高,也导致消费者的选择少,对于产品的定价权也会更好。

概览全局,一心堂在云南部分县市可以做到50%的*垄断份额,对应50%的毛利和15%左右的净利润;而益丰药房、老百姓在湖南部分地市30%左右的**份额,能够对应40-45%的毛利和10%左右的净利润,超出单店毛利10-15%;大部分连锁在地市能够有10-15%的份额,可以做到35-40%的毛利和3-5%的净利润。

02

从1到10的扩张

在大部分区域已经完成区域龙头形成后,考量连锁药店的就是如何实现从1到10的集中度提升。

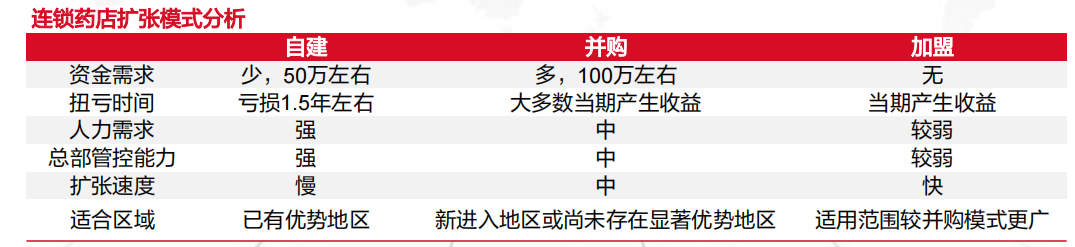

连锁药店的增长,归根到底无非开新店、收购自建、加盟和并购三种模式,而收购无疑是速度最快的,但同时也考量扩张所付出的代价。与传统行业不同,连锁药店的收购不太看PE,因为合规前后和连锁化前后的利润结构差异很大,所以资本更看重更加纯粹的销售数据,通常会以PS来估值。

图:三种扩张模式,来源:东海证券

图:三种扩张模式,来源:东海证券

如果以0.6-0.7倍PS的估值收购,基本和自己开店的利益相当,不过连锁后能够提升20-30%的收入,加上直接成熟,减少1.5年-2年的培育期,是更具有增长潜力的。若超过这个估值,虽然大多不如自己开店,但从投入回报的角度分析,仍有可取的地方,因此0.9倍PS以下收购都还算合理。

2017年的时候,高 瓴等大资本集团入局连锁药房,再加上头部公司上市融资,就把收购价格推到了很高的水平,单店PS达到1.5-1.8倍,甚至有的要价都超过2倍PS以上。如果不考虑赚一二级市场套利的钱,仅从业务回报来说,对于业务整体ROIC的稀释是很严重的。所以我们可以看到2018年高 瓴、漱玉平民等初步拼盘完成后,行业的并购消停了很长一段时间。

可即使收购溢价很高,但这却丝毫没有影响头部企业规模扩张的步伐,自建成为很多玩家考量的方式。基于*的运营水平,使得*连锁在扩张的同时,单店的规模能够较好的维持。

与之相对,区域小连锁在看到了出售变现机会后,也开始有更多的小老板投入开店,所以非*连锁药店的数量实则也是在增加的。不过因为缺少运营优势,“规模不经济”效应显现,导致单店营收下滑很明显。

其实我们简单测算一下ROIC就可以知道,形成连锁后开单店的ROIC是很高的,按照16年的水平,一个销售2-300万的社区店,存货投入30万,开办费20万,现成的供应链和管理体系,只要3个店员,1-2个月就可以开工,假设2年成熟,成熟后门店净利润5%-8%对应15-20万左右,ROIC在30%以上,而对于头部连锁甚至可以到40%,现金也早于利润回流。

可对于一个新的夫妻老婆店来说,除非有特殊的区位(院中店)资源,不然新联系供应商、学习运营、设计店铺一套下来没有有个半年80万搞不定,最后的收益还不如连锁的单店,显性的ROIC就不如连锁开的店,也有比较强的资质、管理门槛,所以这些年外行新开的单店其实是很少的。

纵观全局,区域小型连锁药店明显被头部药店分流,已经被挤压到更边缘的地区和小单体分一杯羹,生存状况并不是那么理想,收入质量不高。相信这也是为何行业收购价格一直在下行的原因之一。

对于单体药店来说,它们的韧劲可能超远很多人的想象,假使不盈利也不会立马关门止损。很多单体药店对于行业大趋势并不敏感、而且大多存在侥幸心理,由于没有太多别的选择,所以并不会轻易选择关店。即使他们下定决心不干了,存货的资金回收有周期,需要降库存、减品类,或者尝试出售,所以从行业下行到真的不干可能也有数年的时间。

疫情三年,很多线下零售门店很惨,因此迫不得已对租金、人工都有优化,但尽管如此,单体药店的数目却不降反增其实也是合理的。

聚焦药店在从1到10的规模化过程中,扩张的核心竞争力主要有三点:数字化,人才效应,品牌效应。

(1)数字化

在瑞幸身上,投资者已经看到数字化管理是能够跑通的,利用大数据选址、选品,是可以大幅降低大规模零售连锁管理难度的。不过,数亿规模的的前期投入,并不是一个区域连锁可以承载的,同时也没有一个全国连锁的数据积累。

长期来看,头部连锁药店会成为进一步规模经济的来源,而不断上升的O2O业务也需要数字化运营的能力,这也是为什么头部连锁药店的O2O份额往往比起线下份额更高(头部连锁药店给美团的服务费是要明显少于单体药房每单15%的)。

(2)人才效应

头部连锁药店有着明显的薪资优势,随着益丰药房、高济、大森林的高管薪资水平达到百万规模,那些区域性的连锁药房是难以留住人才的,这也是为何很多被并购的优秀人才也逐渐开始选择留在公司的原因。

一心堂因为总部在云南,整体薪资水平较低,很难支撑全国扩张的人才薪资诉求和达到平衡,一直没太能走出云南、四川和海南,同时也一直没能把四川的整合做好,如果有哪家能够吃下一心堂,那可真的是个不错的买卖。

(3)品牌优势

如果500亿的规模,就在整个市场能够有5%以上的市场份额,完全有可能打造全国性品牌和有品牌力的自由品牌,而不仅仅是贴牌的白牌,可以实现自由品牌的定价提升。

03

时代的机遇

之前的讨论我们主要是基于业务模式,但在考量业务扩张的同时,也不能忘记这个时代给行业所带来的的机遇与挑战。

(1)合规化

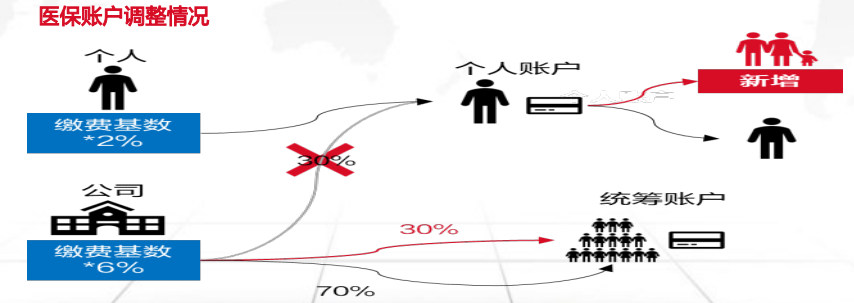

医疗一直是全国制定政策,地方实施管理的行业,前面也说过了在金税、医保合规化的大背景下,政策本就一直利好头部集中,而医保资质向地方头部企业的倾斜更是不言而喻。今年个人医保账户改革落地,随着个人账户的规模减小,为了平衡便民,肯定是会放开更多统筹资质的医保药店的,这无疑是对头部集中的又一次政策助力。短期可能造成个人账户消费的一些压力,但长期来说肯定还是更多的处方药外流。

图:个人医保账户改革,来源:东海证券

图:个人医保账户改革,来源:东海证券

进一步聚焦集采和处方药外流。现在很多分析对处方外流持有增收不增利的态度,处方药在药店的毛利率为5%,处方药外流会给药店带来流量,但不会增加利润,反而会拉低平均毛利率。这种观点还是一种线性外推的思路,其实用发展的眼光看问题,集采过后,药店原研品质处方药的销售大幅提升,头部药企和头部连锁合作院外市场,随着医院拿药难和药店渠道价值的大幅提升,药店处方药的平均毛利已经上升到了20%以上。

透过现象看本质,医院成为了集采药品的主要渠道,而集采药品价格太低,几乎无法支撑药店的推广费用,药店里品牌原研份额提升,成为了溢价品质药的主要渠道,比如立普妥的药店销售5年间从2-3亿提升到了30亿,给药店的毛利也从几乎负毛利变成了正贡献,对头部连锁甚至还有预付、保底的服务费用,这体现的是药店不再是处方药的补充市场,而成为了原研品质药的主流市场。

这种趋势已经在逐步形成,很多都是慢病药,数千万使用高价原研的高价值用户正在流入药店,打开了高粘性、高拓展性的保健品和健康管理服务市场。所以对于未来的政策,虽然政策调整会有滞后,各地执行也各不相同,但是大趋势是值得乐观的。

(2)电商

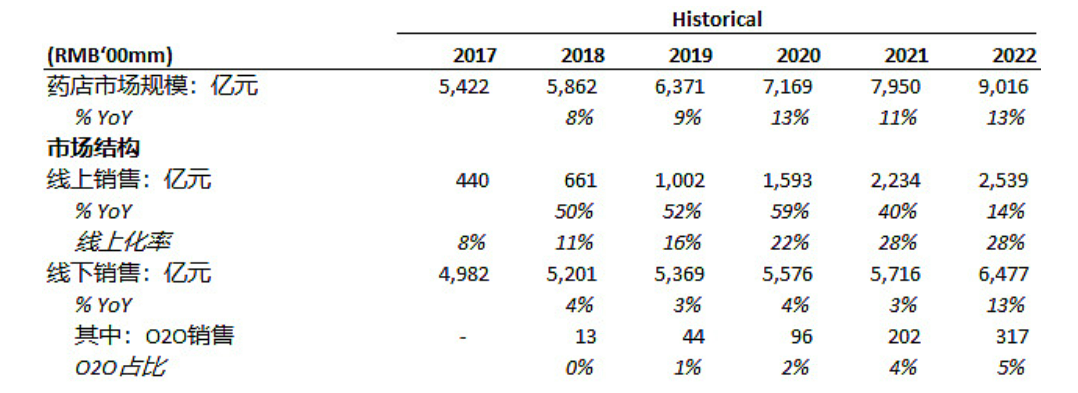

过去十年,对于永辉、大润发这样的传统零售连锁店,因为受到电商冲击和租金上升,后来的日子都不太好过。药店则有些不同,药店主流的品类都是一些既时需求和捆绑销售,加上很多简单的药师诊断服务,所以这些需求最终都被线上问诊和O2O的闭环更好满足了。药店和美团的结合就是前置仓网购,客单价几十块,即时性强,价格敏感度低,所以最后结果跟几年前大家的判断一样,除了计生用品、保健品等囤货属性强的品类外,大部分都是通过O2O形式满足的。

到了今天,一个互联网都没有啥增量的时代,可能药品的线上化率也基本到头了,一线城市O2O比例40%左右,二线20%,三线0-5%,总体5-10%已经是一个极限了,毕竟外卖在三线城市也并没有多大市场。可从对于头部连锁的影响来看,线上的捆绑销售也有了成熟的打法,线上线下人员激励的平衡也有了成熟的套路,所以O2O对于头部药店连锁来说肯定是利好大于利空的。

(3)服务属性

随着处方药外流、更多原研大药厂的人进入这个行业,互联网医疗对终端的诊疗赋能提升和很多基层筛查在药店的完成,会让中国的药店逐步向美国的药店靠拢,成为医疗服务的最后一公里。

以前行业分散,从业人员素质低,不具备这样的基础,但随着产业的不断升级,可以做的事情必然是越来越多的。中医的再兴起其实也对于药店有辅助,毕竟药店+中医馆都是很多城市单体过亿大药店的模式。但这个影响目前来看,还没法量化,并不是药店增长目前关注的重点。

04

结语

在海外,药店其实是一个非常成熟的业态,但是要做跨市场的直接比较很难,因为各个国家医疗体系、医保政策、药店监管、发展阶段和其他因素的政策差异都很大,但是如果从底层逻辑来看,还是有很多值得借鉴的地方,比如规模效应、品类扩展、服务属性等。

之前,我们聊了很多长逻辑,但我们依然不否认目前连锁药店存在的短期危机。政策不稳定性、个人账户资金减少,长期医保压力,国内消费疲软,疫情一次性销售带来的高基数和疫情负面影响的对冲,疫情不能去医院的挤出性销售,都让未来1-2年的业绩存在很多不确定性。

概括而论,长期来看连锁药房行业格局变化不大,但短期来看却充满了挑战和不确定性。

【本文由投资界合作伙伴锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。