618大促刚刚结束,电商行业马上又迎来了新的战事。

7月10日23:00-7月13日15:00,亚马逊中国将开启2023 Prime会员日。根据官方公告,今年的Prime会员日将有近2万个国际品牌、250万件新选品参与,中国地区用户独享的促销品数量同比增长300%。

从这一系列数字,可以看出亚马逊对今年Prime会员日,以及中国市场的重视程度。入华多年,亚马逊在中国市场的处境一直有些尴尬:投入的资源不多但也不算少,市场份额却一直徘徊不前,无法和本土巨头相抗衡;曾短暂退出,又屡败屡战。

从热度和销售成绩来看,Prime会员日不能和618、双十一等本土电商购物节相提并论,更无法成为亚马逊征服中国市场的王牌。但在所有电商平台都追求价格力的当下,一次高调宣传的Prime会员日,至少能表明亚马逊的态度:中国市场这块肥肉,亚马逊无论如何都不会轻易放弃。

01

价格力远不如“猫拼狗”

亚马逊Prime会员日热度有限

作为亚马逊每年的保留节目,国内用户对Prime会员日了解并不算多。

*届Prime会员日在2015年举办,是亚马逊周年庆配套活动,一般都在7月中旬进行。最早的时候,亚马逊只在美国、英国、法国、加拿大等少数几个站点举行Prime会员日,活动时间不超48小时,传播声量也不大。

好在那时候电商购物节还没有泛滥成灾,“黑五”的重点仍在线下,Prime会员日给网购用户提供了新的刺激,销量也超出平台预期。数据显示,2016年Prime会员日订单同比增长超60%。之后几年,活动周期、范围不断扩大,2017年中国首次加入,2019年活动时长达到60小时成历年之最,随后几年恢复到36-48小时。

和国内电商平台常态化的百亿补贴、超级品牌日不同,亚马逊Prime会员日坚持一年一次的举办频率。加上在国内市场历来宣传力度有限,参与的品牌和商品也不算多,无法像百亿补贴那样成为平台的标签。

不过对今年的Prime会员日,亚马逊还是比以往更重视一些。不仅在6月21日便早早官宣预热,活动范围持续扩大,给卖家和用户提供的让利措施也更有诚意。数据显示,今年共有25个国家参与Prime会员日活动,除了印度外集中在7月11-13日这几年进行。

不过撇开官方宣传的种种噱头,用户最关心的就两个字:价格。尤其是618刚结束不久,淘宝天猫、京东、拼多多、抖音、快手的价格战打得不亦乐乎,消费者肯定会将两者拿来对比。

详细观察了亚马逊Prime会员日的降价商品后,价值研究所(ID:jiazhiyanjiusuo)认为其商品丰富度、价格力都难以和国内巨头相比。

先看平台优惠力度。Prime会员日的活动规则并不复杂,平台一共只发放满1500减50、满1000减30两种通用券,前者为Prime会员专项。分会场的优惠力度也相差不大,基本以满300送40和满300送20为主,部分品牌、商品还有9-9.4折不等的附加折扣。

参与的品牌则以潮流服饰、鞋靴箱包、美妆个护为主,且大多数是海外大牌,比如欧莱雅、欧乐、Candice Cooper等。在国内价格战卷到飞起的家电、数码3C品类,并非亚马逊的主打,不仅参与活动商品少,性价比也不算高。

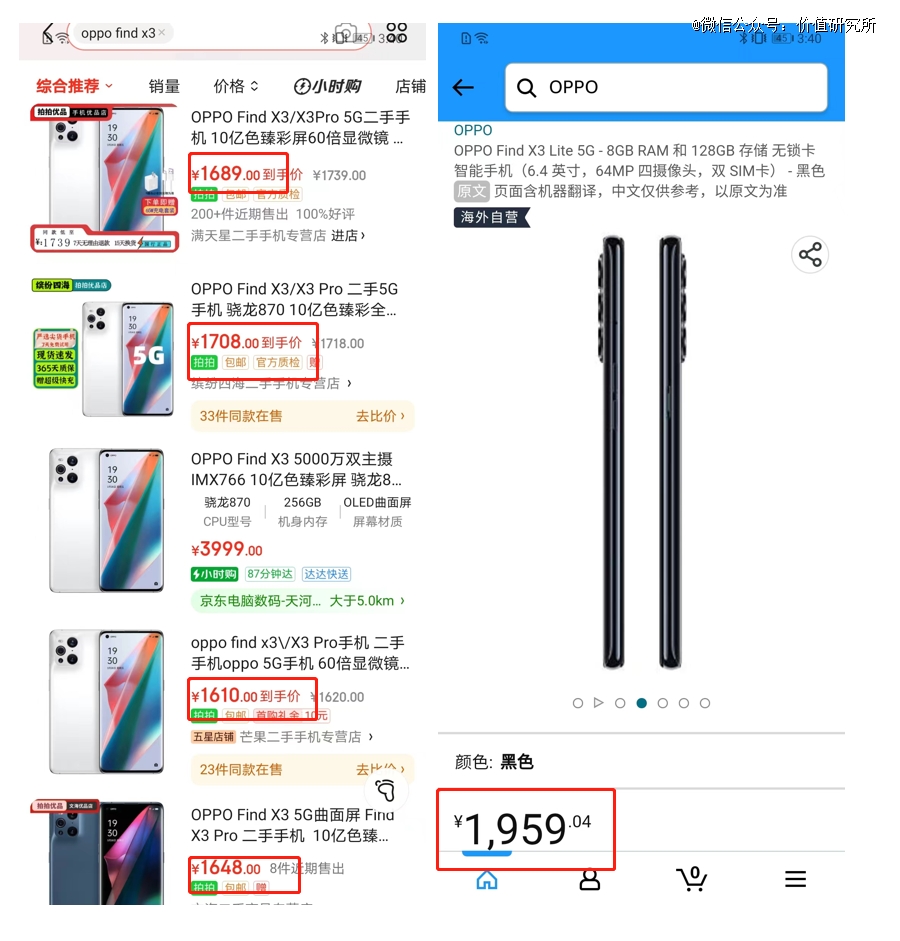

以数码3C为例,亚马逊平台上的手机品牌以索尼、三星、摩托罗拉等为主打,三星Galaxy A系列和S系列处于系统推荐最显眼的位置。如果搜索OPPO,只能出现在国内已经沦落到二手店销售的Find X3,1959元的售价和京东上的二手店相比也毫无优势。

(左:京东,右:亚马逊)

总的来说,亚马逊Prime会员日诞生时间不算长,投入规模、参与品牌也有限。活动规模既无法和传统的黑五购物节相比,热度也和双十一、618等土生土长的中国电商购物节更是不在一个级别。

Prime会员日的处境,其实就是亚马逊在中国市场的真实写照。作为毫无争议的全球电商霸主,亚马逊在中国市场的经历却相当波折,沉浮多年始终没法站稳脚跟。不能算毫无存在感,但很难挤得进舞台中心。

这中间的问题,究竟出在哪里?

02

屡败屡战

亚马逊为何玩不转中国市场?

亚马逊进军中国市场的时间其实不算晚,2004年便已率先在华开展业务。当时国内电商行业还在起步阶段,淘宝成立未满一年未成气候,京东的电商业务雏形“京东多媒体网”在这一年也才刚刚上线,刘强东甚至没下定决心完全放弃线下、转向线上。

初来乍到的亚马逊也很谦逊,没有盲目相信原有的经营模式,而是花了7500万收购雷军的*网,将后者改头换脸成亚马逊中国站。入华初期,亚马逊的成绩相当出色,2004年销售额高达70亿美元,是淘宝的数百倍。

之后几年,亚马逊花了不少心思争抢用户、巩固供应链物流体系:为了和当时大火的当当网竞争,亚马逊推出了免运费活动;为了鼓励本土商家进驻,亚马逊中国在2011年上线了“我要开店”和亚马逊自营物流两项业务,并从2013年开始全力投资跨境直采等出海业务。

不过好日子没有延续多久,伴随着双十一、618造节运动的大获成功,淘宝、京东乘势而起,成为中国电商行业的两极。

方正证券统计的数据显示,亚马逊在中国市场的占有率上升趋势在2009年戛然而止,*水平定格在8.4%。随后几年这个数字不断下滑,一直跌至1.1%。与此同时,阿里、京东呈爆发式增长,前者最高水平是2012年的46.3%,后者则在2018年创下34.2%的*。

眼看市场份额快要跌破1%,深感沮丧的亚马逊做出一个大胆的决定:退出中国,这个当时欣欣向荣的电商蓝海。

2019年7月18日,亚马逊中文官网正式暂停商店服务,并计划关闭配送中心并减少对中国内销商户的支持,仅保留跨境贸易和Kindle两项业务。亚马逊中国区总裁张文翊也宣布离职,自营部门成为裁员重灾区。

或许在贝索斯看来,阿里、京东两极争霸的格局已经无法打破,亚马逊继续投入资源也不会有太大起色,还不如壮士断腕将资金集中到优势市场。但后来的事实表明,亚马逊的想法大错特错:拼多多崛起了,在阿里和京东的铁幕统治下硬生生撕开一个缺口,成为中国电商的第三极。

回到前面提出的问题:亚马逊错在哪?

贝索斯后来回忆起败走中国的经历时,已经道出了关键:本地化不够彻底、汇报链条太长、外派高层对中国市场不够熟悉也很难抓住转瞬即逝的风口。

以2009年亚马逊市占率由盛转衰这个节点算起,京东、阿里先后做了几件大事:花大价钱搭建仓储物流体系、完善支付金融及售后配套服务、掀起多轮价格战,而在这些重要变革中,亚马逊统统缺席了。

就像贝索斯后来所说,当你的团队高层只想着取悦外国老板而不是本地用户的时候,不可能做好靠C端用户驱动增长的B2C电商业务。拼多多能够在阿里、京东的夹击之下杀出一条血路,则是洞悉到下沉市场的需求,趁京东、阿里往品质电商靠拢的时候重启价格战,一招回马枪让两大巨头措手不及。

这种洞察力、执行力和反应速度,是亚马逊中国一直苦寻而不得的。

不过眼看中国市场日渐繁荣,亚马逊没隔多久便再度回归,而且还是靠拼多多搭一把手。2019年12月,亚马逊宣布在拼多多开设快闪店,运营至这年年底,其实旨在推广海外购业务。不久后,亚马逊中国官网、官方APP也陆续恢复上线,就这样悄悄回到牌桌。

屡战屡败又屡败屡战,亚马逊还能在中国市场分得一杯羹吗?

03

全力笼络卖家

亚马逊中国仍不愿离开牌桌

来到2023年,笼罩在亚马逊中国头顶的乌云依然没有散去。继Kindle停止服务后,亚马逊中国应用商店也在5月宣布关停,其在中国地区的业务仍处于调整、收缩阶段。

对于亚马逊来说,中国市场的贡献也是寥寥无几。最新数据显示,2022年亚马逊访问量*的站点为美国,光是12月的访问量就达到27亿,接下来依次是日本、德国、英国和印度,中国未在前十之列。

根据亚马逊2022年年报,国际站销售占比也从2021年的31%降至去年的27%,销售额为1180.1亿美元。对北美大本营的依赖程度正在上升,这对于始终坚持国际化、多元化战略的亚马逊来说并不是一件好事。

亚马逊要想提高海外销售占比,中国这个全球最庞大的电商市场,肯定不能轻易放过。现阶段,阿里、京东、拼多多、抖音等几个头部平台瓜分几乎所有市场份额,亚马逊也不具备与前者正面开战的实力。卧薪尝胆,暗中蓄力,是亚马逊现在*的选择。

如何将跨境业务的资源、优势转移到中国市场的本地电商业务中,则是高层需要思考的问题。毕竟作为跨境电商的老大,亚马逊积累的资源是相当可观的,尤其是卖家资源。

虽然亚马逊在中国市场的业务不温不火,但和中国商家的关系一直处得很不错。笼络中国跨境卖家,也是亚马逊在中国市场坚持得最久、投入也*的一项任务。

去年12月底,亚马逊发布了面向中国卖家的2023开店战略,并且连续8年在中国召开全球开店跨境峰会。亚马逊商城全球CEO Doug Herrington在会上公布了一组亮眼的数据:过去一年中国卖家通过亚马逊平台向全国18个站点销售了数十亿件商品,销售额实现双分数增长;品牌型卖家数量同比增长近三倍。

2023年,亚马逊亚太区*卖家培训中心已正式在杭州落成,直接杀到阿里的大本营。表面上看,亚马逊重金打造的卖家培训中心还是面向跨境业务,为国内卖家提供选品、店铺运营等服务。但在Doug Herrington提到的2023年中国市场四大战略中,本地化服务赫然在列,表明亚马逊对本地电商依旧包含野心。

从阿里、京东、拼多多最近两年的行动方向来看,商家是最重要的核心资源。背后的根源是中国移动互联网的流量红利已经日渐枯竭,拉新裂变越来越难,在存量竞争中商品力、价格力是用户优先考虑因素。

亚马逊的卖家虽然都专注于跨境业务,但本地和跨境并非水火不容,产业链总是相通的。*的参考案例,就是拼多多和Temu。后者能在较短时间内上线并大肆扩张,拼多多的本土商家、产业链资源起了很大作用,反过来道理也是一样的。

如今亚马逊在华零售业务*的问题,就是商品力和价格力不足,单纯依靠品牌商家是不足以补充货架的。而庞大的跨境卖家以及背后的产业带资源如果能加以利用,或许能帮助亚马逊打开一片新局面。

04

写在最后

即便在北美大本营,亚马逊的挑战也是无处不在的。SHEIN、Temu的到来已经抢走了不少用户,6月底还有消息称TikTok将在美国上线在线零售商店并自建仓促物流体系,似乎要发力自营电商。

正如阿里、拼多多为了缓解国内的竞争压力而向海外大力扩张一样,亚马逊同样需要靠海外市场提供助力,应对国内市场愈发严峻的挑战。

入华十多年,亚马逊的走过不少弯路,没有坚持本土化、对中国消费者的消费习惯不够了解、没有及时加强仓储物流建设都是其犯过的错误。如今中国电商市场已经非常成熟,竞争也非常激烈,留给亚马逊的空间和时间都不会太多。吸取上面的教训,奋起直追,或许还有一丝希望。

【本文由投资界合作伙伴微信公众号:价值研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。