小鹏汽车最近终于扬眉吐气了一把。

7月26日,大众汽车宣布与小鹏汽车签署长期合作技术框架协议。在合作初期,双方将基于各自的核心竞争力和小鹏汽车的 G9 车型平台、智能座舱以及高阶辅助驾驶系统软件,共同开发两款面向中国市场的 B 级纯电动汽车。

这些车型将以大众汽车品牌在中国市场销售,在此合作中,小鹏收取的是技术服务费。

作为长期战略合作的一部分,大众汽车集团将向小鹏汽车增资约 7 亿美元,交易完成后占小鹏 4.99% 的 A 类普通股股份。

一时间,诸如“小鹏汽车要教德国人造车了”、“小鹏汽车的胜利”这样的论调遍布网络,占据了舆论场的中心。

往大了说,这是中国车企的历史性时刻。往远了说,这有助于为小鹏汽车带来技术服务收入,并改善公司毛利率。

但短期内,这项合作能为小鹏创造的利润有限。双方共同开发的两款车型要到2026年才能投产。

对于小鹏来说,此次合作最立竿见影的好处是以4.99%的股份换取约7亿美元融资(约50亿元人民币)。

如今消费低迷,全球新能源汽车行业身处低谷。小鹏汽车的销量已连续多个季度环比下滑。

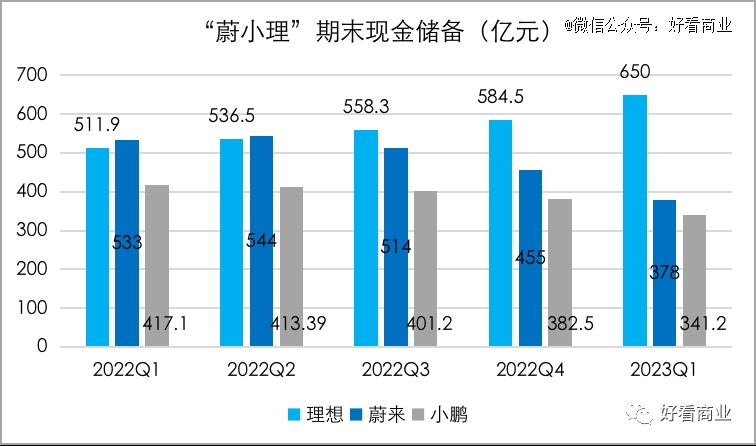

截至2023年一季度末,小鹏汽车的现金储备(包括现金及现金等价物、受限制现金、短期投资、定期存款等)为341.2亿元。

2022财年,小鹏汽车净亏损超91亿元;今年Q1净亏损为23.4亿元。按照这个亏钱速度,小鹏的现金储备还可以支撑3年,但依然需要“广积粮”以应对更漫长的寒冬。

整个新能源汽车行业正在经历一长淘汰赛,无论是蔚小理,还是其它造车新势力,都在四处融资,以求续命。毕竟,头部玩家特斯拉已经给他们打了样。

造车新势力,纷纷融资续命

蔚小理们都在忙着融资。

6月20日,蔚来宣布与中东主权基金CYVN Holdings(下称CYVN) 签订股份认购协议,蔚来获CYVN 约11亿美元的战略投资,其中约3.6亿美元用于购买腾讯在蔚来的老股。

也即,蔚来此次融资约7.4亿美元(约53亿元人民币),对价是出让7%的股权和一个董事会席位。

理想汽车也在融资,只不过它采用的是债权融资而不是股权融资。

据上海证券交易所公司债券项目信息平台显示,理想汽车2023年拟面向专业投资者非公开发行公司债券20亿元。品种为私募,承销商/管理人为中国国际金融股份有限公司。

目前,该项目状态为“已反馈”,项目的受理日期为6月29日,更新日期为7月13日。

过去5年,“蔚小理”作为中国造车新势力的代表,在融资节奏上也保持了相对一致的步调。

如今,“蔚小理”虽然都在融资,但已经分道扬镳,呈现出大不相同的发展态势,甚至连“蔚小理”这个称呼都显得过时了。

为什么今时今日又在纷纷融资?于蔚来和小鹏来说,是缓解财务压力;于理想来说,在*的时候融资不是因为差钱,是为了更好地冲刺作准备。

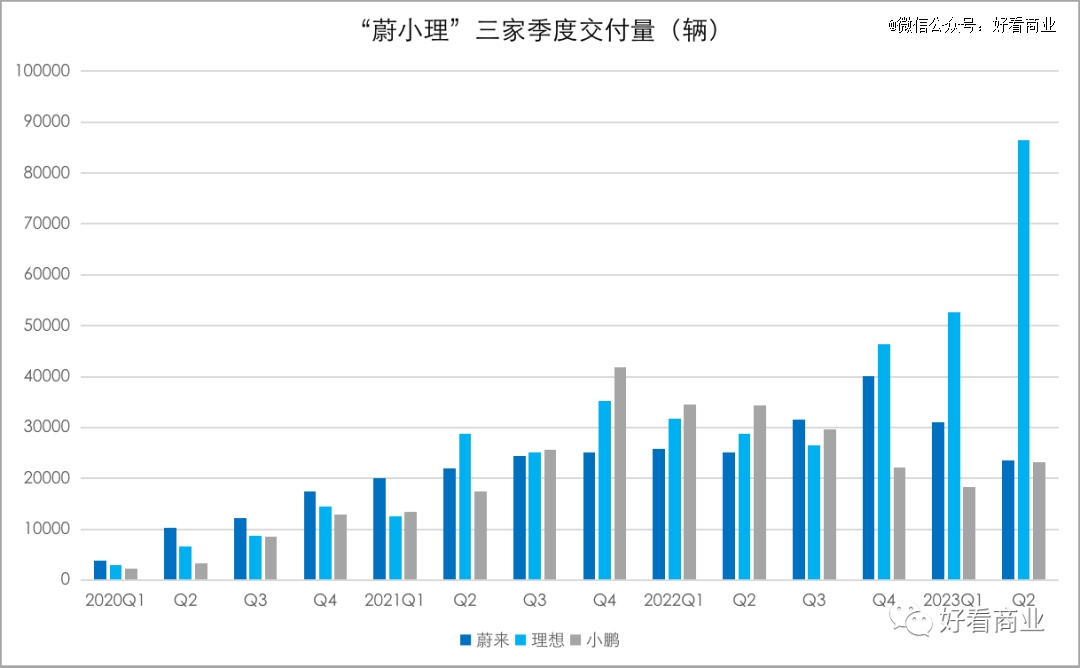

大环境低迷,卖车越来越难;价格战之下,蔚来和小鹏纷纷降价。尽管如此,今年上半年,蔚来共交付5.46万辆,同比仅增7.35%;小鹏汽车交付4.14万辆,同比下滑39.93%。

同期,理想是为数不多的没有降价的车企。今年上半年,理想共交付13.91万辆,同比增长130.91%。理想上半年的交付量是蔚来和小鹏交付总和的近1.5倍。

今年上半年,蔚来和小鹏卖车毛利率都在持续下滑:蔚来Q1卖车毛利率降至5.1%;小鹏的卖毛利率已经连续6个季度下滑,今年Q1降至-2.5%。理想的汽车销售毛利率依然维持两位数,Q1达到19.8%。

就现金储备来说,截至今年一季度末,蔚小理的现金储备分别为:378亿、341.2亿和650亿元。

把时间拉长至过去四个季度,蔚来和小鹏的现金储备(包括现金及现金等价物、受限制现金、短期投资、定期存款等)都在持续下降,理想则相反,在持续增加。

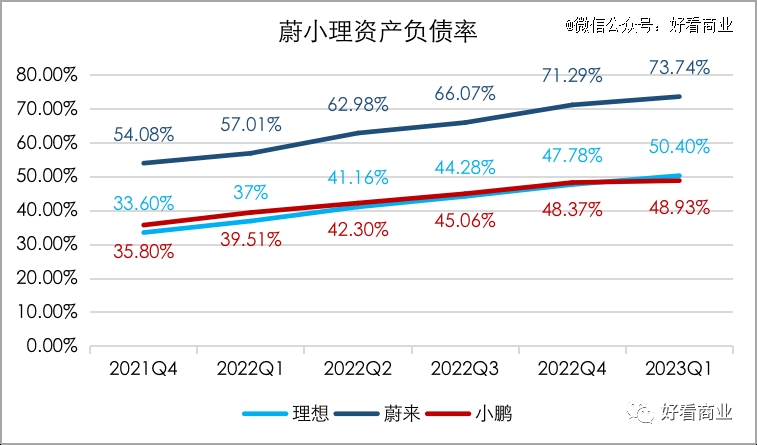

相比较来说,蔚来财务压力*。据财经报道,当前蔚来资金吃紧,“对供应商的付款都在承压”。更糟糕的是,蔚来的资产负债率不断攀升,一季度末达到73.74%,为2020年末以来新高点。

蔚来资产负债率明显高于理想与小鹏,后两者的资产负债率虽然也在不断攀升,但基本控制在50%以内。

对于CYVN 的投资,蔚来创始人李斌就强调,这将强化蔚来的资产负债表,并为后续增长、创新提供发展动力。

实际上,今年以来,除了蔚小理,其它造车新势力也在拼命融资。

6月27日晚,贾跃亭创办的FF宣布,公司已收到9000万美元的额外融资承诺和提前支付的1500万美元现有融资承诺。

此次融资资金将用于支持*量产车型FF 91电动汽车的生产和交付,以及推动其全球业务的拓展。

6月中旬,岚图汽车宣布获多家银行授信150亿元;6月13日,岚图还与中、农、工、交等多家银行签署银企战略合作协议。

岚图表示,本轮授信及战略合作将更好地满足岚图生产经营的资金需要。

再往前,6月9日,由长安汽车、华为、宁德时代三方联合打造的阿维塔在重庆产权交易网发布增资信息。

其中显示,阿维塔科技拟实施企业增资,拟募资总额不高于40亿元,项目募资用途为“用于研发设计、产线投入、市场品牌发展、渠道建设等方面,及补充企业流动资金需求”。

据一份融资资料,小米生态链企业——智米科技旗下的智米汽车正在进行全国总部的落户选址,针对项目落户,智米汽车的其中一项要求是,当地政府需要协助其完成10亿元人民币的融资 (不包括银行贷款)。

“双面”特斯拉

当全球消费低迷,又逢美国在内的全球多国加息潮,新能源汽车行业遭遇多重利空。

马斯克认为,面对这种情形,特斯拉需要做点什么。

2023年伊始,特斯拉在全球大降价,大杀四方。马斯克说,从理论上来讲,特斯拉可零利润卖车,未来通过其自动驾驶软件赚钱。

这个思路下,“规模”是特斯拉的*追求,所以,它通过提升效率来降低售价,以价换量仍将持续一段时间。

作为全球销量*的纯电动汽车品牌,特斯拉发动的价格战加剧了全球其它玩家的生存难度,对于蔚小理为代表的造车新势力来说尤甚。跟随者们不得不亏本降价求生存。

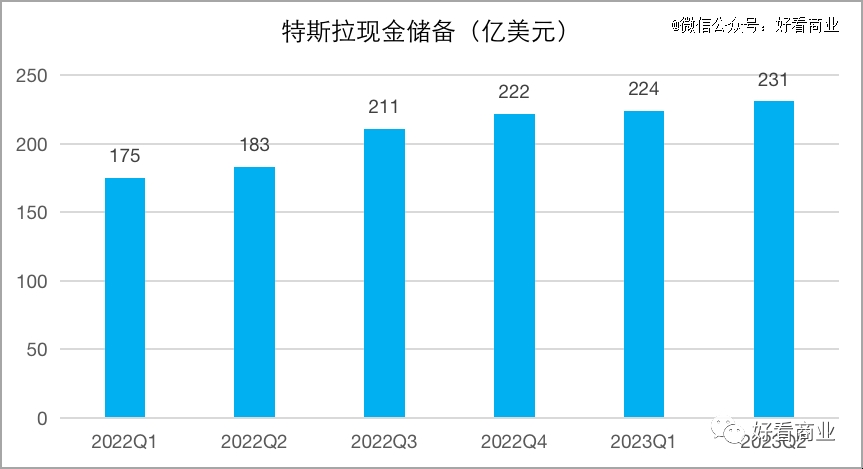

从这个角度讲,特斯拉是其它同行的“挑战制造者”。但特斯拉自己也在通过不断降低负债、囤更多现金。

从财报看,去年Q1以来,特斯拉现金储备(包括现金及现金等价物、投资)持续增加。截至今年一季度末,达到231亿美元。

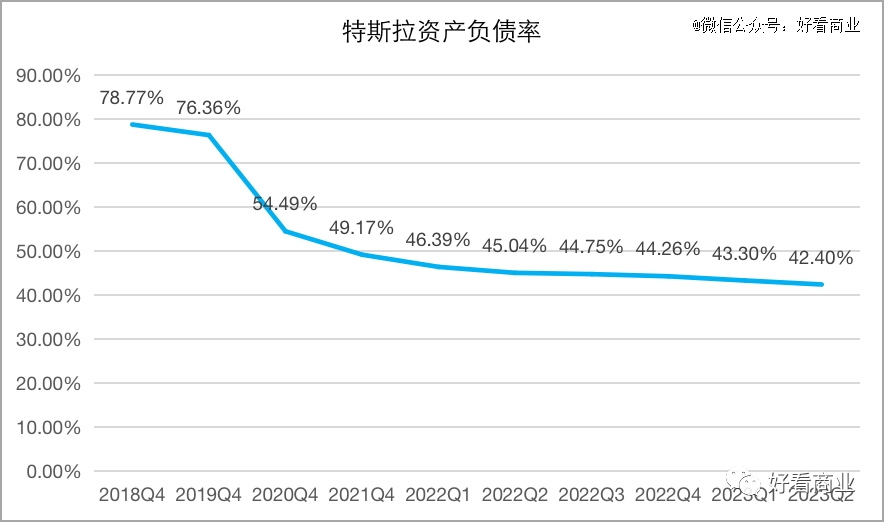

几年来,特斯拉一直在努力以更低的资产负债率实现发展。2023年Q2,特斯拉的资产负债率降至42.4%,一年内到期债务降至 99 亿美元。而2018年末,特斯拉资产负债率达到78.77%。

特斯拉也在通过多种融资方式获得更多现金。据媒体报道,今年7月,特斯拉时隔一年多首次重返美国ABS市场,计划完成一笔10亿美元的融资。这也是特斯拉今年3月获得蓝筹股地位以来的首笔ABS融资。

可见,强悍如特斯拉这样的头部新能源车玩家,同样也在通过将负债、囤现金来为自己创造更安全的发展空间。

谁还在投新能源汽车?

新能源汽车确切地说是智能电动汽车正在经历一场淘汰赛。

华为常务董事、终端BG CEO、智能汽车解决方案BU CEO余承东认为,汽车智能化时代,要求的投资力度更大,中小玩家跟不上,只有巨头才能存活。

因为资金链断裂,失血倒下的玩家已经不少了。眼前的典型例子是两年亏840亿的恒大汽车,再往前有一年烧光82亿的威马,再往前还有烧光84亿倒闭的拜腾、8年烧光170亿破产的奇点汽车等等。

对于需要持续输血的造车新势力,还能到哪里融资?

清科发布的《2023年上半年中国股权投资市场发展概况》显示,今年上半年,汽车行业的融资案例同比减少了18.7%,不过融资金额同比增加了3.8%,达到236.76亿元。

从今年以来融资成功的几个案例看,无论是极氪汽车,还是蔚来、小鹏,投资方均以产业投资者为主,鲜有看到PE投资结构的身影了。

极氪汽车今年初宣布完成7.5亿美元A轮融资,投后估值130亿美元。本轮融资的投资方主要包括宁德时代、越秀产业基金、通商基金、衢州信安智造基金,他们均为极氪的生态伙伴。

在蔚来身上投注11亿美金的是中东主权。中东资本这两年已经多次在中国新能源汽车行业扫货。

6月19日,前途汽车的母公司——华冠与来自中东的约旦*私营公司Manaseer Group签署战略合作协议,共同在约旦建立合资公司。

6月11日,来自中东的沙特投资部与华人运通签署了一项价值56亿美元的协议,双方将成立从事汽车研发、制造与销售的合资企业。

去年12月,天际汽车与沙特本地企业Sumou Holding成立合资公司,共同在沙特投资两期约5亿美元,设立新能源汽车的生产制造和研发基地,年产约10万辆新能源车。

此次为小鹏提供7亿美金融资的是大众汽车集团,双方将共同开发2款纯电动汽车,大众看中的恰恰是小鹏汽车在自动驾驶等方面的技术能力。

实际上,无论是中东的“石油金主”还是大众汽车,押注中国的新能源汽车,都是在未来做准备;在汽车产业迈向智能电动时代的历史进程中,他们在渡人的同时也在自渡。

【本文由投资界合作伙伴微信公众号:好看商业授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。