一种如释重负的情绪开始在美团员工身上蔓延。

过去2个季度,他们经历了5年来*的考验——抖音的突然入局,让本地生活领域竞争生变。远离战争年代许久,美团员工们被迫重拾战斗精神,开始新一轮战争。

如今半年过去,曾被市场看衰的美团,似乎度过了最危险的时刻。刚过去的Q2,美团实现营收679.6亿元,同比大增33.4%,经营利润47.1亿,同比大幅扭亏为盈,去年同期这一数字还是净亏5亿。

在佣金和广告侧,美团都强势反弹,Q2这两项收入的增速都超过了40%。去年Q4开始,市场*的担心是与抖音的竞争,会抢走了商家在美团的广告预算——这在过去两个季度部分变成了现实,但如今美团打消了大家的疑虑。

为了反击对手,二季度美团在投入上拿出了*诚意。销售和营销开支的增速超过了60%,这几乎是收入增速的2倍,在大厂们仍停留在“降本增效”之时,美团的砸钱力度相当猛烈。

效果也显而易见。到店酒旅的年度交易用户数和活跃商家数都在Q2达到了历史新高——但从上一季度开始,美团不再披露这两项数据。竞争敏感度升级,向来保守的美团愈发谨慎。

亏损大户新业务在本季度继续减亏。实现 167.6 亿元收入(18.4%的增速)的同时,经营亏损同比缩小23.5%至 52亿元,经营亏损率环比改善至31.0%。

之前我们就提到,相对于线下实体,互联网具备更强的复苏敏捷性;相对于地产、出口等领域,日常消费有较强的反弹韧性,而旅游、本地消费则显示超预期反弹的迹象,这些都在美团身上体现的淋漓尽致。

进入三季度,美团的这一表现很可能延续。“一房难求”的爆火暑期旅游、极端高温带来的即时零售订单增长,都是极大的利好因素。美团管理层也在电话会上透露,“Q3外卖和到店业务的增长仍然乐观,但三季度订单量增长将放缓。”

排除汇率和地缘因素,竞争加剧是此前投资人对美团*的担心。但进入7月,美团的股价修复明显,相较6月底已反弹近30%——市场的担忧正在逐渐淡化。

砸最狠的钱,守最难的江山

“互联网上半场是各做各的,下半场是你做我的,我做你的,然后等到发现适合自己的,再形成新的平衡”,这是2017年,微博CEO王高飞对知乎内嵌“微博”的回应。

时间进入2023年,本地生活的战事还没结束。二季度美团财报*的关注点是,它与抖音的战争到底进展到了何种程度,以及它承受了多大的冲击。

抖音入局本地生活,*的野心是从美团手中掠夺商家的广告收入。在过去2个季度,这一趋势非常明显。去年Q4和今年Q1,美团核心本地商业的广告收入增速分别只有-4.8%和10.7%,与佣金性收入的增速gap则达到了18.5%和22%。抖音的流量红利,让商家们趋之若鹜。

但到了本季度,这一情况有所反转。Q2美团在该项上的收入达到了102亿元,同比增速达到40%,与佣金收入增速的差距缩小到了只有7%。

据36氪了解,由于抖音对头部商家过度倾斜的流量分发模式,导致腰部及以下商家难以在抖音上存活,部分品牌从4月开始有了往美团转移的迹象。一位知情人士透露,“4 月,抖音本地生活广告为 12.9 亿(包括抖加和星图),如果去掉这两项只剩下7.3 亿,环比3月只涨了 5000 万”。

在GTV上,美团也实现了强力反弹。有内部人士告诉36氪,二季度美团到店核销后的GTV超过了1500亿,同比增速达120%,相对应的,抖音本地生活二季度的GTV则在660—670亿,并没有达到生活服务总裁朱时雨给出的700亿的目标,环比增速也有下滑的迹象。

除却去年疫情封城带来的低基数,过去2个季度,“特价团购”和“直播”业务贡献颇多。

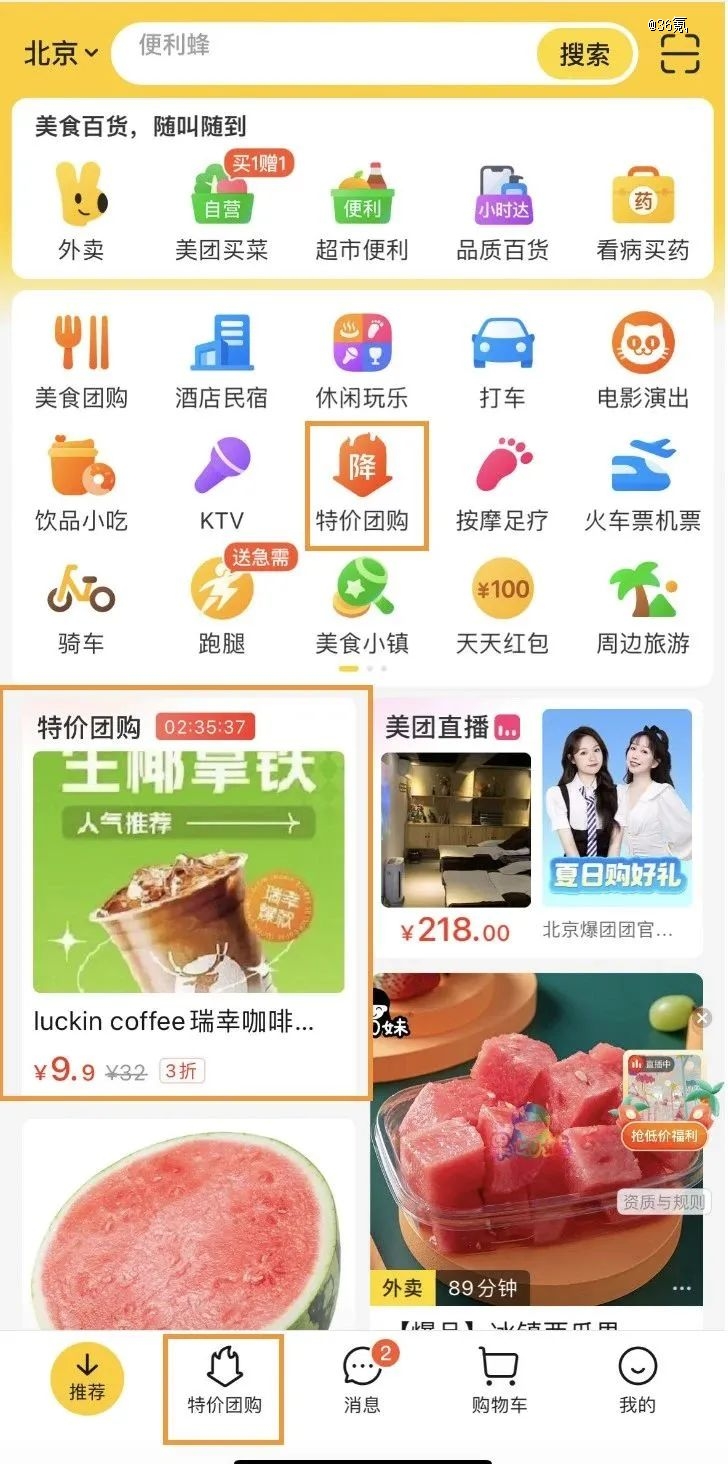

继4月将“特价团购”升级为一级入口后,近期美团再次将底部的“电商”tab更换为“特价团购”,算上首页的banner位,“特价团购”目前已在美团app拥有三个一级入口。

“特价团购”在美团app的三个一级入口

“特价团购”在美团app的三个一级入口

这一起初针对抖音团购的业务,在二季度发动了新一轮补贴,并开始尝试推出类似于天猫“超级品牌日”的低价促销活动,不定期的与各类餐饮品牌合作。以近期上线的库迪咖啡“百亿补贴”为例,点进活动页,便可以看到库迪各sku特价团购的套餐情况。

“因为ROI产出可观,5月份总部把预算上限提了,覆盖的品牌数也在增加”,一位美团到店BD透露。这也促使美团将底部tab位换为“特价团购”——更早前,美团曾想把这一位置给到优选甚至短视频。

能够牵制抖音的攻城略地,美团付出了巨大的投入。二季度,在销售和营销上的支出达到了145.5亿元,同比大涨61%,这也稀释了核心本地商业的经营利润率,Q2这一数字从去年同期的22.5%下滑到了21.8%。

我们认同这种大力的“烧钱换增长”策略,若为了维持利润率缓慢地跟进,最终可能既得不到市场,也得不到利润。

一位美团中层此前就透露,“到店事业部今年对收入和利润不做太多要求,主要抓商户数量、交易额以及下沉市场,目标是2023年GTV实现60%增长。”

如今局势趋于缓和,但持久战或许还将持续几个季度,抖音的伺机而动不会停歇,战争还远未结束。

利润释放,重注直播

到店酒旅的强势反弹部分掩盖了外卖业务的强势,它本季度的表现也相当亮眼。

Q2美团即时零售订单量达到54亿单,同比增长31.6%,折算下来日均订单量在5935万单。单看美团外卖,二季度单量超过了5300万单,增速超30%,创了过去6个季度的新高。考虑到经济环境、业务基数与疫情影响,这一增长还算不错。

稍显不足的是,美团即配单均收入有下行的趋势。本季度美团配送收入 204 亿元,增速为 27.7%,低于 32% 的订单增速。由于美团2/3的订单由专送骑手配送,二季度其单均配送收入环比下降了近 5%,Q1这一数字下滑了3%。

不过从上一季度开始,美团不再披露配送成本,这使得外界难以推断出配送毛利率的变化,以及它多大程度上影响了核心本地商业的利润表现。

去年4个季度,美团在此项上的成本分别为178亿、178亿、200亿和222亿,也是除销售成本外,美团*的成本开支。据内部人士透露,Q2美团在配送收入和成本上的剪刀差还在扩大,这使得餐饮外卖的毛利润继续改善。

形式上,美团会向商家收取配送费,再将收入分配给骑手。过去几个季度这两项数据的增速差距普遍在5个点以内,但在本季度其差距进一步拉开,合理猜测美团的配送成本有下降的趋势,且下降幅度高于单均收入下滑幅度。

外卖和到店业务利润的释放,都让美团有了更多底气去尝试新的业务,尤其是直播。

自7月内测一级入口以来,美团在直播上投入了巨大的精力。据内部人士透露,相比7月底现在入驻美团直播的商家翻了至少3倍,KA和细分头部商家之外,腰部以下的商家也开始集中涌现。

虽然官方直播间依然牢牢占据直播页面的前列,但目前样板的打造基本完成,8月初美团已经开始尝试对自播商家开放全国流量,即商家用一个账号直播,可推流至全国有门店的所有城市;用户抢券后,会跳转至最近的门店。

这迫使部分商家开始加大资源投入直播。以牛约堡为例,这家来自上海本土的西餐品牌,在全国有600多家门店,7月开始每天不间断直播,每天直播场次也从一场变为两场。

为了吸引商家入驻,目前美团直播均免费向商家开放,没有额外的坑位费与佣金,还会时不时邀请明星、网红进入直播间为商家引流。

有服务商告诉36氪,为了帮商家节省成本,美团初期在招募服务商时只会给到一口价(一场直播给到固定费用),但在抖音平台上,服务商帮助商家达播通常采取的是“分佣”模式。

对于服务商,后者的吸引力显然更大,但对商家前者更加划算。这也是目前美团直播上由MCN主导的达播数量还十分稀少的原因。

但眼下,相比平台超880万的商家体量(2022年报数据),参与美团直播的商家数占比依然很低。大部分商家商家都反馈,相比肯德基、蜜雪冰城动辄几十万、上百万的场观,自己的直播间人数少得可怜,“虽然不收坑位费和佣金,但做直播就要投入,投入就要看到水花,目前的美团直播还没有这种势能”。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。