Instacart终于迎来IPO,萝卜厂员工财富自由,这次是真的

2023年已经大半过去,今年科技圈不但有漫天铺地的裁员,还有减缓的融资和上市,过去一年半内,进行IPO的公司数量达到了自2016年以来的*水平。

不过在下半年,科技公司“搞事情”的节奏似乎又加快了。

不少公司正在准备赶上今年IPO的末班车,其中之一便是在这两年经历了许多起起伏伏的生鲜杂货配送平台Instacart,而它的IPO之路也是赚足了眼球。

01

疫情=配送加速器

Instacart成立已有11年,核心业务就是让采购员们代替顾客进行生鲜杂货的购买并送货到家,趁着“懒人经济”的东风很快成长起来,创立几年就获得了来自Coatue、D1 Capital Partners、Tiger Global Management和UpHonest Capital等多家机构的投资。

Instacart app

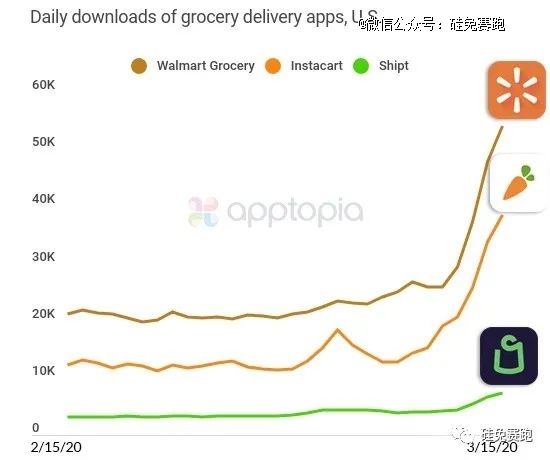

在疫情前,欧美线上生鲜日杂行业的发展脚步走得还没那么快,消费者更倾向于在沃尔玛、Costco和Trader Joe’s等超商中进行选购,但随着疫情和居家隔离的到来,外卖和配送业务迎来了小高潮,在疫情初期,Instacart、Walmart和Shipt的下载量分别实现了218%,160%和124%的增长👇

配送App的下载量

这些配送平台不但为电商服务还不健全的零售商提供了一条生路,更是成为了疫情间买不到菜的消费者们的救命稻草。

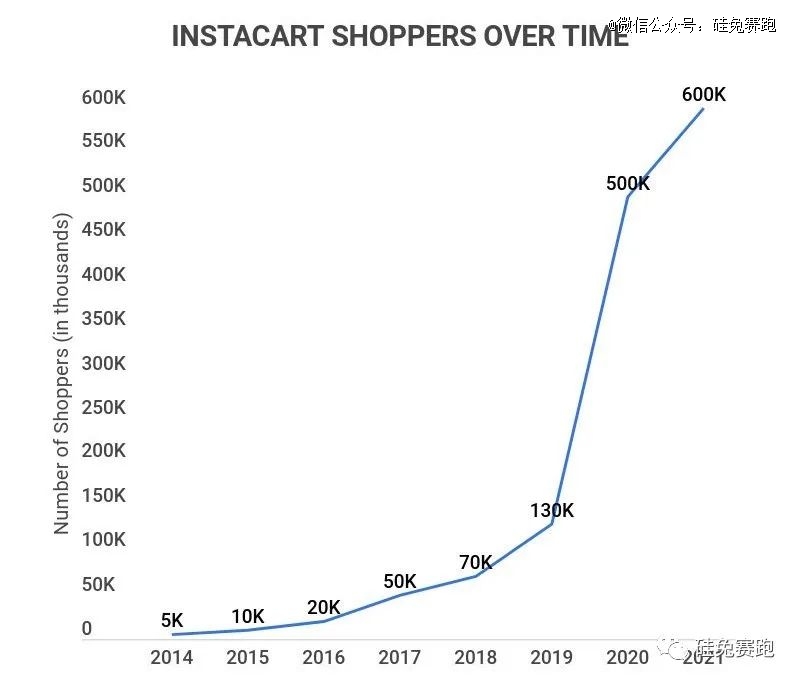

光是在2020年3-4月,Instacart就新雇佣了30万员工来满足爆发式的配送需求,并接连与Rite Aid、沃尔玛和Staples等大型零售商达成了合作关系,在一年时间内Instacart就将配送范围扩大到了全美约85%的家庭, 2020年的整体销售额也实现了323%的增长。

Instacart的零售合作商

2021年,欧美居家隔离政策放宽,实体购物恢复,但Mercatus的数据显示全美线上生鲜销售额仍持续达到历史新高,同时消费者的购买频率也在增加,每家每月能达到1.9单。

全球生鲜杂货配送市场更是在2021年达到了2857亿美元的规模,并预计将在未来10年间以25.3%的复合增长率飞速发展, 可以说,消费者的生鲜杂货购物习惯被永远改变了。Instacart在2021年的用户数达到了60万,全年收入达到了18亿美元,比2020年有20%的增长。

Instacart的消费者增长数据

02

扭亏为盈:

赋能商家,发力广告

经历了两年的爆发式增长,Instacart原本计划在2022年秋季进行IPO,但消息放出后不久又对外表示由于极度动荡的市场环境延迟IPO计划,并将估值下调至130亿美元。

在此之后,Instacart开始进行业务调整,比如面向用户推出了更多省钱功能,还将之前的订阅制升级成了Instacart+,包含免配送费、返现和低服务费等多项福利👇

Instacart+

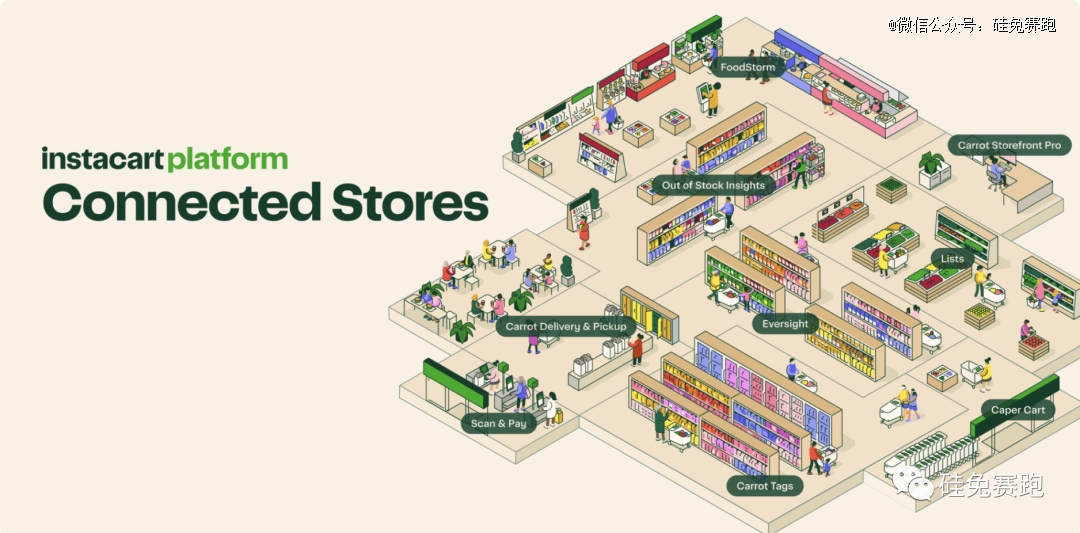

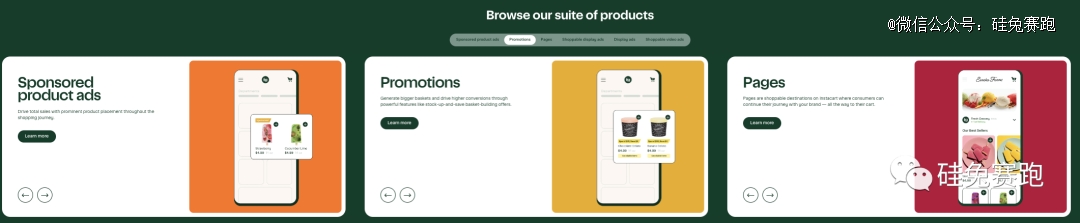

而Instacart布局更多的则是在发展能帮助其平台上商家的功能,并探索配送之外的其他商业模式:

与Alert Innovation和Fabric等物流技术公司合作,进行对物流和装配过程的优化;

收购SaaS订单管理系统FoodStorm,在多渠道订购、订单管理、支付和物流方面提升效率;

收购智能购物车及无人结账技术开发Caper AI,帮助零售伙伴的扩张;

推出Instacart Platform项目,致力于为零售商提供一系列的技术服务,包括电商技术支持、广告科技、消费者洞察、物流支持、数据分析和线下技术支持等等,帮助他们进行数字化进化的同时也在帮助自己实现从配送到软件平台的转型,将收入从C端消费者扩展到来自B端客户的更多场景。

Instacart平台

Instacart在广告业务上发力尤其多,专门将前Facebook高管Fidji Simo和Carolyn Everson收入麾下帮助发展广告业务,其平台上拥有的珍贵用户数据和精准的购物场景广告投放对广告主来说十分诱人,广告也逐渐成为了它的重要收入来源,在去年广告收入达到了7.4亿美元,占总收入的30%。

Instacart的广告

到2022年底时,Instacart已经成为了全美杂货配送类的*大平台,占据着75%的市场份额,而第二名DoorDash只占据着不到10%的份额。

今年8月,Instacart也终于提交了IPO申请,据其S-1显示,Instacart的订单数在2022年达到了2.6亿,与2021年相比增长了18%,而2023年订单表现也十分稳定,上半年的订单数达到了1.3亿。

Instacart去年的收入超25亿美元,与2021年相比实现了39%的增长,同时还将2021年7200万美元的营运亏损扭转为去年7100万美元的营业利润,今年上半年Instacart的收入和2022年同期相比更是增长了31%。

此外,Instacart今年上半年的营运现金流达到了2.42亿美元,比2022年同期相比有144%的增长,调整后EBITDA和营业收入等指标也都从2022年上半年的亏损在今年同期转为利润,与许多享受到疫情红利却很快也被红利围困的公司不同,Instacart成功的利用了疫情浪潮的福利,成长为了一个真正的巨头。

03

配送斗兽场:几家欢喜几家愁

Instacart的“自我武装”不无道理。

这两年的配送赛道已经“卷”出新高度,速度快和品类全是再基础不过的要求,似乎每几个月都有一家新公司诞生想要颠覆配送市场,但又在激烈的竞争中变得灰头土脸。

比如在2021年成立的JOKR,表示要做“配送界的亚马逊”。不但将15分钟送到家作为保证,品类还从超商内的各种商品拓展到了与本地的食品酒水品牌进行合作的产品。在2021年连续完成了两轮1.7亿美元A轮融资和2.6亿美元B轮融资,估值达到了12亿美元,被称为是有史以来最快成为独角兽的公司之一。

但在去年夏天,JOKR又以市场不景气为由,闪电式结束了在北美和哥伦比亚市场内多个城市的服务,只将竞争较小的巴西作为主要服务市场。今年3月,JOKR被爆一个月损失上千万美金。

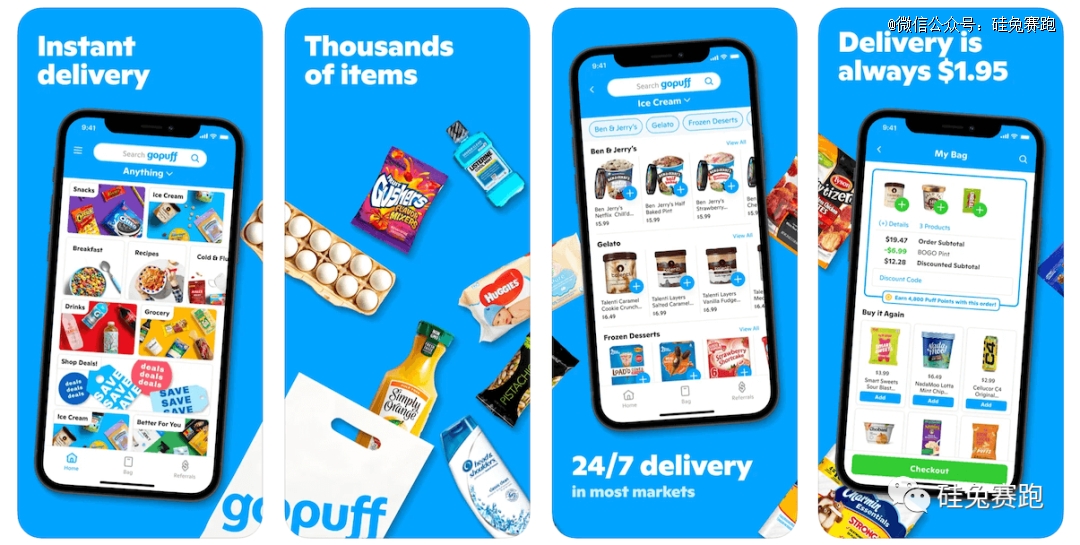

有着“数字便利店”之称的Gopuff也在疫情浪潮中将服务扩张到了全美650多个城市,配送包括药品、日常用品、婴儿用品、冰淇淋等多种产品,承诺30分钟以内配送到家。

Gopuff在两年内连续完成了3.8亿美元F轮融资、11.5亿美元G轮融资和10亿美元的H轮融资后,估值达到了150亿美元。但Gopuff却面临着一些供应方面的挑战,比如最近因外卖骑手资源缺乏,只能寻求Uber和DoorDash等竞争公司的帮助来进行配送,还为了保持竞争优势面向会员开启了热销产品七折热卖等促销活动。

Gopuff

为了提升配送效率,包括Postmates、Uber和Doordash等公司也都在进行无人配送的探索,比如Uber和Postmates使用的机器人Serve这两年已经频繁出现在加州的大街小巷,Doordash和通用自动驾驶公司Cruise开启了试点项目等等。

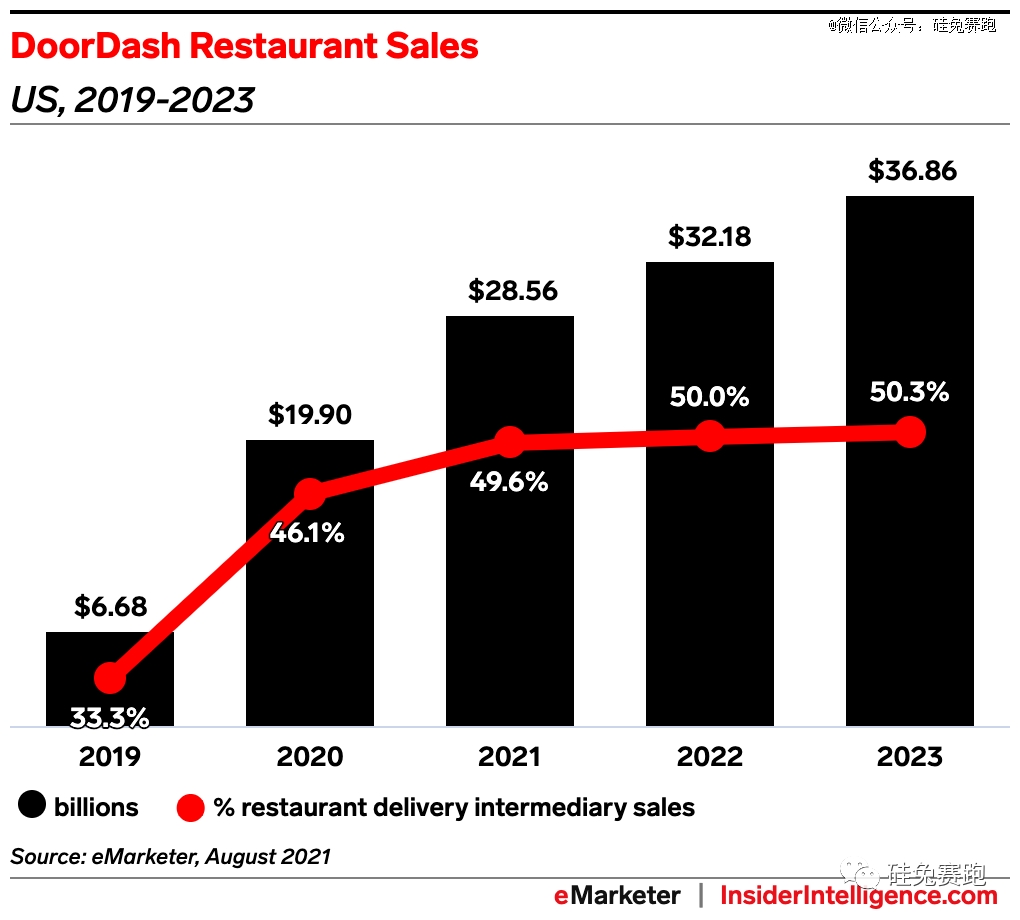

已经上市的配送公司也表现各异,像是由华人三剑客创立的DoorDash在2020年末上市,上市首日涨约86%,估值达到了720亿美元。

它的上市并不被看好,因为在2020年疫情的高峰期中它的亏损仍达到了1.49亿美元,但这几年DoorDash的表现却很稳,据今年*季度数据显示,DoorDash已经连续六个季度实现了高于30%的收入增长,并根据今年的订单表现上调了盈利目标。

DoorDash的收入数据

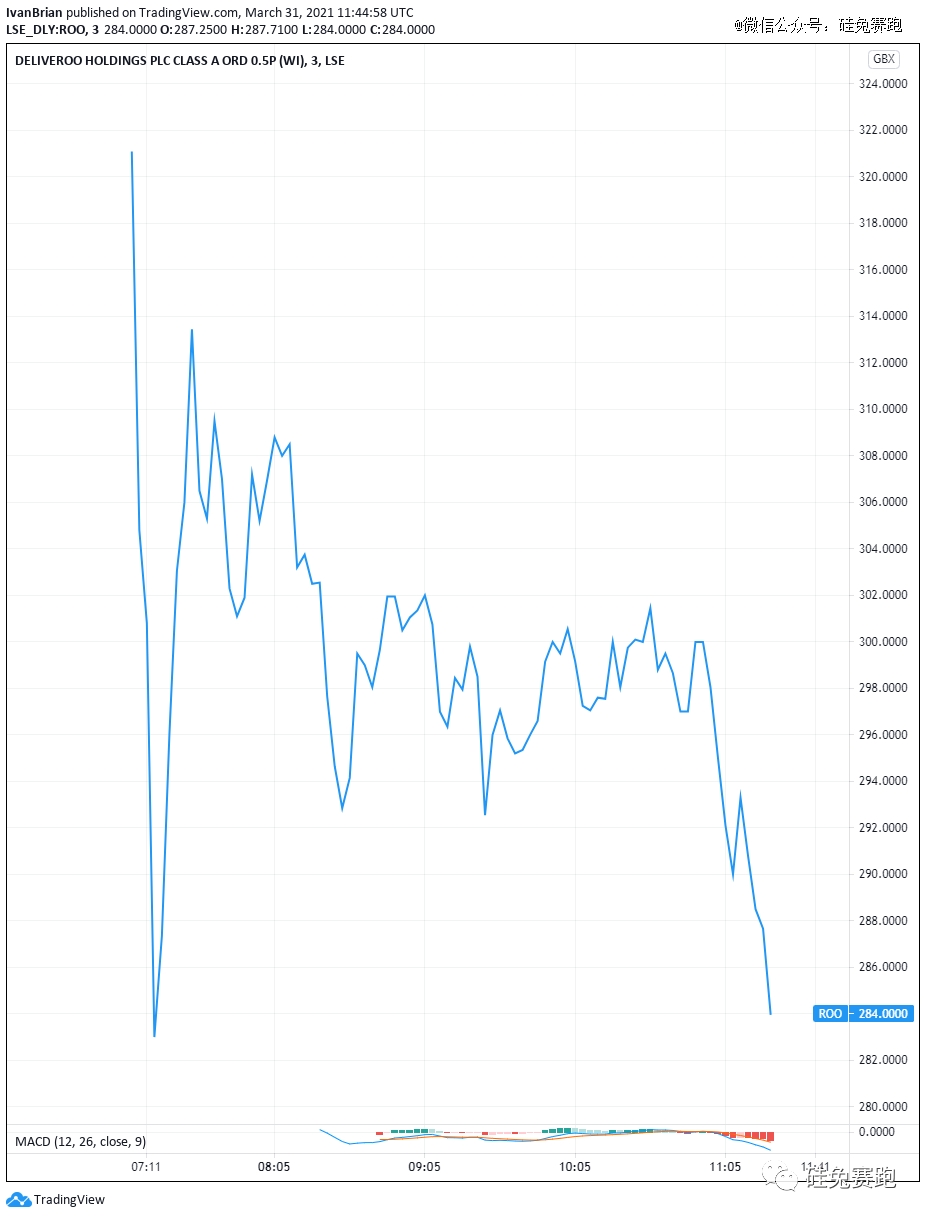

而2021年在伦交所上市的Deliveroo则是被许多人称为“史诗级惨烈IPO”,发行价为每股3.9英镑,本身已是发行区间3.90至4.60英镑的*价,开盘后又跌了30% ,至此一路保持下跌,市值一度大减20亿欧元。

Deliveroo2020年超2亿英镑的亏损、 投资人对双重股权结构下CEO 拥有过多投票权的担忧、以及随时被政策打击的零工经济模式都是Delieroo上市即水逆的重要原因,而2023年最新数据显示它虽然订单增长仍呈缓慢趋势,但收紧成本的方案带来了盈利的希望,总交易额和收入表现都有所提升。

Deliveroo的上市价格连续走低

在配送之外,Instacart的IPO也被赋予了重要意义。

它不但代表着Instacart作为一个创业公司多年来的努力终有回响,更被认为将有希望拯救IPO市场近来的低迷。

近来,软银旗下的芯片设计公司Arm和营销自动化科技公司Klaviyo也在Instacart前后提交了IPO申请,它们是否能重振IPO市场?正在观望的1000多家独角兽科技公司和他们的期待又是否能实现?或许在这个秋冬,我们终于能等来一个被盼望了很久的“春天”。

参考来源

Report: Instacart Business Breakdown & Founding Story (Contrary Research)

Five takeaways from Instacart’s S-1 filing(TechCrunch)

Instacart Reveals $428 Million in Profit but Slowing Growth Ahead of I.P.O. (The New York Times)

I kinda dig the Instacart growth plan (TechCrunch)

Grocery deliverer JOKR doubles down on Brazil as it secures $50M on $1.3B valuation(TechCrunch)

【本文由投资界合作伙伴微信公众号:硅兔赛跑授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

零售业的生死局,不在北上广

2023/09/05$tags$千亿鲜花市场,借即时零售再进化

2023/09/01$tags$消费变革:日本折扣零售启示录

2023/08/28$tags$这家无人零售经营商,三次递表港交所

2023/08/23$tags$巨头围猎美团,打响本地零售的多维战争

2023/08/22$tags$从服务零售额被纳入消费整体数据,看本地生活的稳增长价值

2023/08/22$tags$

旗下微信矩阵:

旗下微信矩阵: