2023上半年,眼科概念暴涨。这是因为在疫情放开之后,眼科诊疗量快速恢复,相关企业业务迎来全线增长。

例如,白内障板块,爱尔眼科、华厦眼科、普瑞眼科、何氏眼科的相关收入分别同比增长60.3%、44.89%、137.04%、76.1%;屈光业务市场,爱尔眼科、华厦眼科、普瑞眼科、何氏眼科的相关收入分别同比增长17.1%、13.84%、33.37%、18.23%;视光业务板块,爱尔眼科、华厦眼科、普瑞眼科、何氏眼科的相关收入分别同比增长30.5%、17.75%、52.87%、17.48%。

随着眼科手术、眼镜验配等下游市场火爆,眼科器械、耗材等上游企业的营收也迎来大涨,如爱博医疗、高视医疗、昊海生科、欧普康视等眼科医疗器械企业,均在上半年取得高速增长。

其中,爱博医疗2023上半年营收4.07亿元,同比增长49.04%,是我国上半年增速最快的眼科器械上市企业;欧普康视上半年营收7.8亿元,同比增长13.99%,是四大眼科器械上市企业中眼科业务营收最高的企业。

值得一提的是,虽然眼科器械行业的各细分市场均较同期实现增长,但不同细分市场却呈现出了不同的增长态势。

例如,在上半年,我国多个眼科医疗服务上市企业的白内障手术量增速为45%-137%,促使人工晶体等治疗白内障的相关产品跨越式增长;视光业务的增速为17%-50%,推动相关眼视光产品快速增长;屈光业务增速为13%-33%,使屈光相关产品稳步增长。

眼科器械各细分市场具体出现了怎样的变化?各细分市场的格局有何变动?未来市场将如何演变?针对上述问题,我们通过访谈及梳理各企业半年报找出了部分答案。

1、人工晶体营收大涨,国产推出高端

目前,白内障是全球排名首位的致盲性眼病,手术植入人工晶体是治疗白内障的*有效手段。

2023上半年,受益于白内障手术量的增加,爱博医疗、高视医疗、昊海生科的人工晶体产品均实现了30%-58%的同比增长。

根据各企业财报,爱博医疗的人工晶状体产品上半年营收2.45亿元,同比增长37.88%。其中,境外人工晶状体营收同比增长115.75%。昊海生科的白内障产品线上半年营收约2.6亿元,同比增长55.2%。该业务板块中,其人工晶状体产品营收2.03亿元,同比增长58.15%。高视医疗自有的人工晶体产品上半年营收1.62亿元,较去年同期增长30.3%。

上述三家企业的人工晶体产品收入大涨,除了手术量因素外,还与带量采购有关。

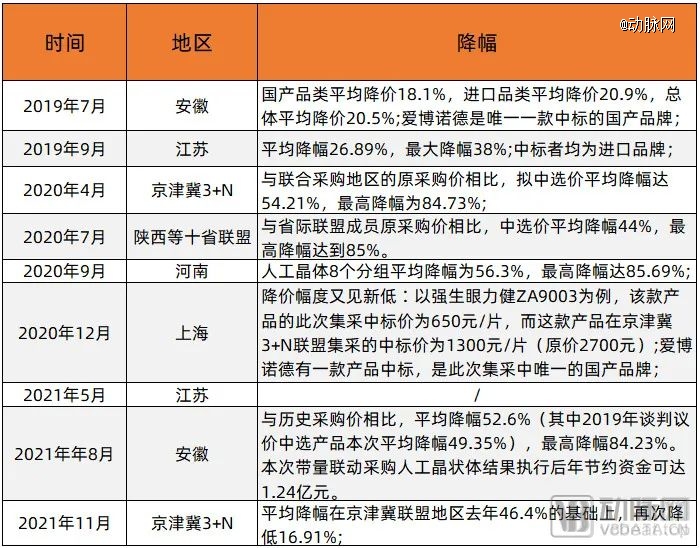

自从2019年7月至今,全国几乎所有省市均对人工晶体产品实施(参与实施)过带量采购,如陕西十省联盟于2020年7月开展人工晶体集采,平均降幅44%,最高降幅85%;四川省医保局于2022年3月完成人工晶体集采落地,降幅43%,*降幅达到78%;上海于2023年2月对人工晶体集采拟中选结果进行公示,非散光-球面-非预装组平均降幅约为36%,非散光-球面-预装组下降约为9.63%,非散光-非球面-非预装组降幅约为33%。

在先后开展的人工晶体集采中,国产人工晶体从0到1,越来越多的企业实现中标。同时,爱博医疗、高视医疗、昊海生科等国内企业的人工晶体产品在带量采购后凭借产品性能、渠道、成本等优势,迅速赢得市场,并取得临床医生的认可。

爱博医疗在半年报中表示:“随着集采的实施,公司人工晶状体在中国眼科手术市场的受欢迎程度高于进口人工晶状体,预计在短期内将保持高速增长。另外,公司基于集采建立的现有分销渠道以及丰富的院端资源为即将上市的新功能性人工晶状体及有晶体眼人工晶状体产品的商业化奠定了坚实基础。”

国产人工晶体的营收暴涨,还因为国内企业打破了国际厂商在高端人工晶体技术和市场方面的垄断,推出了国产的高端人工晶体产品。

此前,国内企业主要生产销售单焦点非球面晶状体、硬式晶状体、球面晶状体等中低端产品,高端市场被国际厂商垄断。如今,国内企业也陆续推出了散光矫正型、散光+多焦点型等功能性人工晶体,实现高中低市场全系列布局。

例如,爱博医疗提供用于基础白内障手术的球面和非球面单焦点人工晶体,以及功能性人工晶体(包括多焦点人工晶体)。同时,爱博医疗旗下“普诺特”品牌还提供一系列预装式人工晶体,为医生和患者提供更加便捷的手术体验。

昊海生科拥有从大众型可折叠单焦点人工晶状体到高端可折叠功能型人工晶状体的全系列人工晶状体产品线。其中,昊海生科的高端区域折射双焦点人工晶状体产品SBL-3的销量在2023上半年实现同比增长169%。

随着国内企业推出高端产品,预计我国人工晶体市场将加速提升国产化率。甚至国产人工晶体将出口全球,反攻海外,如爱博医疗的境外人工晶状体营收同比增长115.75%,增速高于国内。

另外,在政策的支持下,预计国内相关企业的人工晶体业务营收将继续保持高速增长。国家卫健委印发的《“十四五”全国眼健康规划(2021-2025年)》提出,到2025年力争实现全国百万人口白内障手术率达到3500以上,有效白内障手术覆盖率不断提高。而白内障手术渗透率的快速提升将推动人工晶体市场高速增长。

2、OK镜竞争加剧,新技术、新品牌拉低企业增速

角膜塑形镜是控制近视的有效方式。临床研究表明,长期配戴角膜塑形镜可以减少或消除旁中心远视离焦,减缓眼轴的增长,显著减缓近视度数的加深。

2023上半年,各企业的角膜塑形镜(OK镜)业务增速不一,且存在较大差异。

其中,爱博医疗的角膜塑形镜产品销量在经过过去三年的大涨后,在今年上半年仍保持了这一态势,实现了1.05亿元营收,同比增长38.97%。爱博医疗预计这一趋势将在未来几年继续保持。

欧普康视作为我国大陆地区首家获得NMPA颁发角膜塑形镜产品注册证的生产企业,其硬性角膜接触镜于上半年营收3.8亿元,同比增长10.88%。增长主要是因为角膜塑形镜的应用仍然处于上升通道。

昊海生科的视光终端产品涵盖角膜塑形镜及配套使用的润眼液产品、功能性框架镜、以及依镜悬浮型有晶体眼后房屈光晶体(PRL)等产品。上半年,其视光终端产品业务实现营收9568万元,同比增长11.31%,主要受益于角膜塑形镜业务的增长。

相较于人工晶体30%-58%的增长,角膜塑形镜的增速为10.8%-39%。

一方面,角膜塑形镜的总体市场虽然在扩大,但市场参与者也在增多,市场竞争逐渐加剧,致使各企业营收增速不一。以“角膜塑形”为关键词在国家药监局官网搜索,目前已有9家企业的9款角膜塑形用硬性透气接触镜获批,且获批时间主要为2022年和2023年。

另一方面,不仅是角膜塑形镜行业的竞争者增多,角膜塑形镜本身也迎来了竞争对手。此前,角膜塑形镜是近视防控的重要手段,被广泛用于青少年近视防控。目前,市场上比较火的离焦镜,也有助于近视防控。

据介绍,离焦镜不属于医疗器械,营销宣传方面管控较松,主渠道在终端数量较多的眼镜店,使得部分近视儿童选择了减离焦框架镜作为矫正工具。现阶段,离焦镜市场参与者主要包括光学镜片企业依视路、蔡司、豪雅、爱博医疗等。

爱博医疗上半年财报显示,其离焦镜、隐形眼镜、接触镜护理产品等视力保健产品收入达4532万元,同比增长402.84%。

据介绍,近视眼佩戴普通设计的镜片仅能矫正视网膜中央区域的屈光不正状态,而周边视网膜成像落在视网膜之后,形成远视离焦。研究表明,这种远视性离焦是造成眼轴增长的原因之一。而眼轴每增长1mm,近视度数会增长300度。

离焦镜则可减缓眼轴的增长。在佩戴离焦镜后,离焦镜片不仅对中心视力进行清晰矫正,还可把中心视野以外的镜片度数设计得比中心区域更低,让物象投射到周边视网膜上或者视网膜之前,从而减少远视性离焦的出现,并起到一定的延缓近视的加深的作用。临床数据显示,离焦镜片控制近视的有效率约为30%。

目前,爱博医疗、昊海生科等巨头已开始推广销售离焦镜,而随着离焦镜的规模性商业化,同样用于近视防控的角膜塑形镜,增速被迫放缓。

同时,相比于角膜塑形镜必须在医疗机构验配,离焦镜可在数量庞大的眼镜店直接验配;相比于角膜塑形镜三类医疗器械的定位,离焦镜不属于医疗器械,在营销宣传上的管理更为宽松。

这可能导致具备渠道优势与营销优势的离焦镜抢占更多用户,挤压角膜塑形镜的市场。尽管角膜塑形镜控制近视增长率在40%-60%之间,优于离焦镜。

不过,总的来看,我国近视防控渗透率将稳步增长,预计具有更好效果的角膜塑形镜在未来一段时间内仍将呈现增长趋势。

值得一提的是,目前,部分国内眼科器械企业加快了对进口厂商的挑战,进一步促进眼科器械市场的国产替代。

例如,2022年在公立医院挂网的OCT设备中,一共中标485台,包含国产品牌209台,进口品牌258台,未溯源18台。在可溯源的467台眼科OCT产品中,国产占比达到45%,已经趋近一半,国产替代趋势明显。

但是,我国眼科激光设备市场仍是由进口品牌占据主导。在眼科激光治疗设备市场,2023年上半年有71条眼科激光治疗设备中标数据,蔡司、爱睿德思、视唯得分列前三,中标总金额占比分别为47.7%、11.9%、10.8%。在眼科激光诊断设备市场,2023年上半年有65条眼科激光诊断设备中标数据,欧堡、海德堡、尼德克分列前三,中标总金额占比分别为53.1%、45.2%、1.7%。(数据来源于医械数据云)

3、不同市场打法,走向各自的命运之门

上半年,各个眼科器械上市企业根据自身战略需要,采取了不同的市场打法,如爱博医疗进军消费市场,欧普康视收购下游眼科医疗机构,昊海生科打通全产业链,高视医疗提升自有产品营收占比……

其中,爱博医疗通过收购布局了彩色隐形眼镜(彩瞳)、透明隐形眼镜、框架眼镜片等多种消费级产品,逐渐向视光消费市场扩张。从财务上看,隐形眼镜、接触镜护理产品等视力保健产品在上半年同比增长最多,达402.84%,为爱博医疗带来了丰厚回报。

目前,爱博医疗仍然十分看好视光消费市场,正在加大隐形眼镜等产品的产能,以满足客户订单需求。同时,爱博医疗还于2023年7月签署了收购福建优你康光学有限公司51%股权的协议。收购完成后,将进一步丰富爱博医疗的隐形眼镜产品结构,加快其隐形眼镜布局。

与重押隐形眼镜的爱博医疗不同,欧普康视选择布局下游眼科医疗机构市场。2023年6月,欧普康视以5.06亿元现金收购13家控股子/孙公司部分股东权益,其中昆明视康眼科诊所有限公司、深圳明眸瑞视眼科诊所、仙桃市佳视眼科门诊有限公司为眼科医疗机构。收购完成后,欧普康视将单独或与下属子公司合计持有该等控股子/孙公司90%的股权。

截至6月底,欧普康视通过并购、参股等方式控股了安徽医科大学康视眼科医院有限公司、宣城康视眼科医院有限公司等61家眼科医疗机构公司,以及360多家视光服务终端。

欧普康视还在继续布局下游眼科医疗机构。2023年7月,其全资子公司“欧普投资”以2244万元投资丰县华明眼科医院有限公司,此次投资完成后,欧普投资将持有丰县华明医院51%的股权。

昊海生科则已初步完成对人工晶状体产品的全产业链布局。通过下属子公司Contamac,昊海生科打通了人工晶状体产业链上游原材料生产环节;通过下属子公司Aaren、河南宇宙、赛美视,昊海生科掌握了亲水及疏水人工晶状体产品的研发和生产工艺;通过下属子公司深圳新产业的专业眼科高值耗材营销平台,昊海生科强化了人工晶状体产品下游销售渠道。

据悉,昊海生科下属子公司Contamac是全球*的独立视光材料生产商之一,为全球70多个国家和地区的客户,供应人工晶状体及角膜塑形镜等视光产品的原材料。上半年,Contamac运营的视光材料业务实现营收1.1亿元,同比增长42.21%,主要获益于全球生产经营活动恢复,以及高透氧材料等产品在美国等国际市场的持续开拓。

高视医疗将重点放在提升自有产品营收占比上。2023上半年,高视医疗自有产品收入1.9亿元,较同期增长36.5%;高视医疗经销产品收入约4亿元,同比增长17.9%。

目前,高视医疗在人工晶体、OK镜、硬性透氧性角膜接触镜、眼科手术耗材、眼电生理设备及配套耗材、眼科手术刀、视光设备的研发方面进行了重要投资。

高视医疗半年报显示,其人工晶体方向的研发预计将于2024年第四季度开始陆续获得注册证;OK镜项目已启动临床试验;眼电生理设备研发项目已完成*批样机研发;验光仪已进入注册阶段;光学生物测量仪已攻克核心技术点,开始样机的组装和调试……随着研发的持续投入,预计高视医疗自有产品组合将愈加丰富。

总的来看,四大眼科器械上市企业对于中国眼科器械行业有着不同的观点与看法,并根据各自的考虑选择了不同的战略。虽然战略不同,但可以预见的是:四大眼科器械上市企业均将在国内眼科市场加速扩容的背景下保持较高增速,并逐步攻克高端眼科器械技术难题,提升我国眼科器械市场的国产化率。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。