通化金马的阿尔茨海默症新药落幕后,市场*持续概念主线仅剩减肥药物板块。

减肥市场空间大,诞生了诸如礼来、诺和诺德这样的市值巨擘,计算器摁烧的几率更大;但妖魔化的是,现在做不做减重药已经成为了一个“市值工具”或者名片,情况有点向当年的PD-1进化。

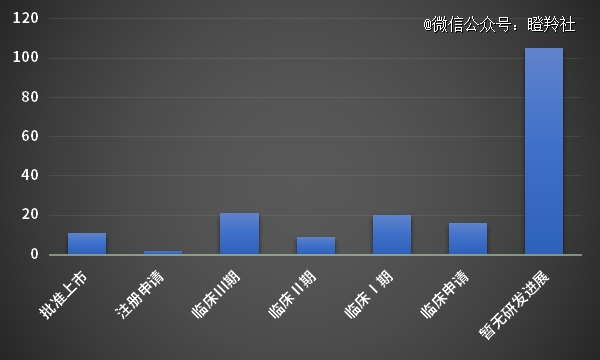

据Insight数据库统计,全球目前以GLP-1R为靶点的药物(含临床前到批准上市)共有289个,其中国内有149个药物,占比达到了52%。

(中国GLP-1靶点在研管线进展分析 图源:药智数据)

灵魂拷问:我们真的需要如此多的减重药物吗?又或者说,这么多国产药物同靶点的研发,有意义吗?

从市场维度来看,以司美格鲁肽为例,在美国药品权威网站drug.com的查询结果显示,司美格鲁肽在北美地区平均价格为948美元每月,折合人民币约6700元;在中国,司美格鲁肽已进入医保目录,但按照不同渠道的价格,不考虑医保报销,每月费用大概在600-1000元区间,是北美地区价格的1/5不到。

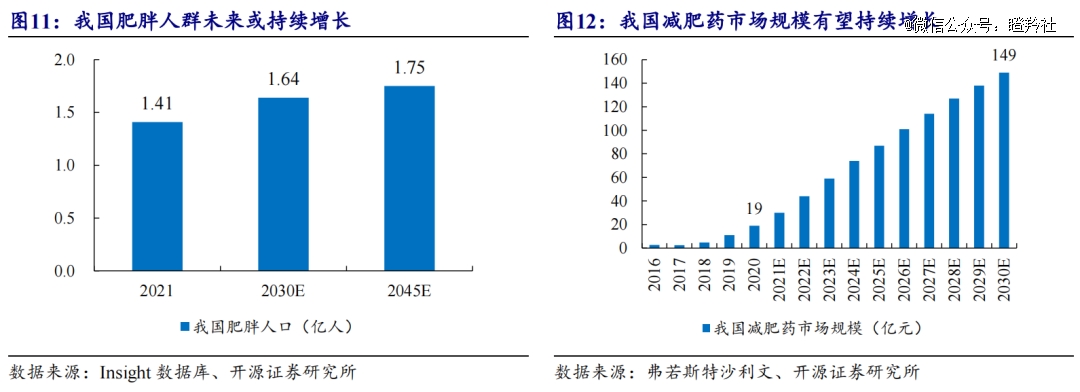

据开源医药统计,我国肥胖人群2021年约1.41亿人,预计2030年将达到1.64亿,届时减肥药市场规模将达到149亿;而2023版《世界肥胖地图》数据显示,2020年全球超重/肥胖人群为26亿人,2035年预计超过40亿。

当初,PD-1也号称千亿市场,在短时间涌入超过数十个商业化玩家后,市场呈几何倍数萎缩,在国内减肥药领域,现在多少能看到这个影子。

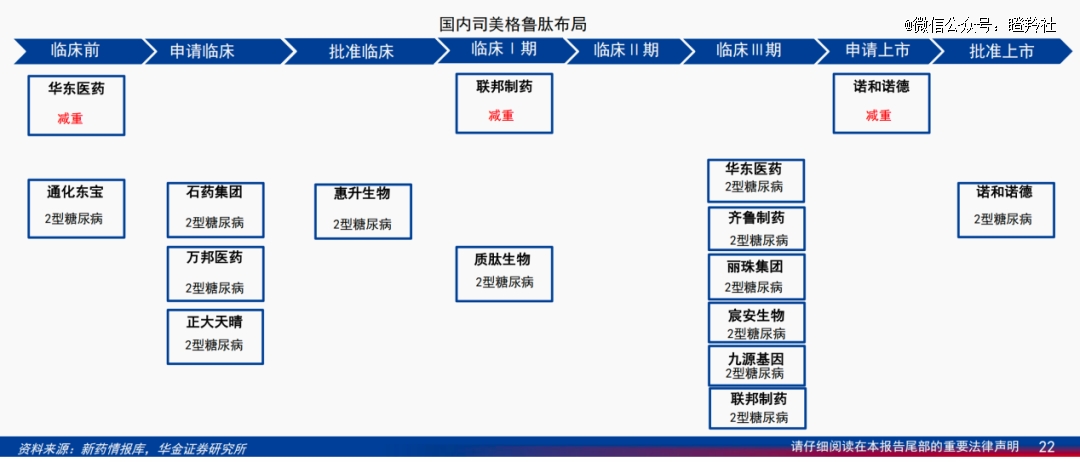

目前,国内GLP-1靶点相关药物获批了利拉鲁肽、司美格鲁肽、贝那鲁肽,替尔泊肽已经申报上市,艾本那肽也宣告临床三期完成,内卷之势逐渐形成。

场外还有一大波生物类似药等待进场,可能成为“价格屠夫”。

近日,华东医药司美格鲁肽注射液三期临床完成首例受试者入组,进度处于竞争*地位,还有多家药企在准备三期临床。

好好珍惜减肥药疯狂炒作的日子,或许市场空间缩减的日子将不日到来;但可以确定的是,在这个前期充满想象力的市场,一定会诞生一个强大的国内龙头。

如果要预见国内减肥药的终局,或许最终从中获利的一定是头部*企业,华东医药大概率能够脱颖而出;对于一众Biotech“新兵蛋子”而言,老牌药企有着三个维度的碾压优势,足以将大量对手踢出局。

1、商业化

众所周知,华东医药过去的核心单品之一是降糖药“阿卡波糖”,一度将其打造成30亿销售的重磅单品,公司在内分泌领域有深厚院内、院外的渠道及经验积累。

减肥药物在消费医疗渠道也非常火爆,华东医药近几年在医美领域的布局也影响深刻,凭借着少女针这一款重磅产品,公司在医美迅速构建起商业化优势,2023年上半年华东医药全资子公司欣可丽美学上半年累计实现收入5.16亿元(主要由少女针贡献),同比增长90.66%,据少女针上市以来不足三年取得了如此成绩。

不难看出,无论是院内的内分泌科室、院外的零售端以及医美相关渠道,华东医药构建了强大优势和商业化团队。

另一方面,华东医药的利拉鲁肽注射液(生物类似药)是国内首家提交糖尿病、肥胖/超重适应症注册申请并成功获批的企业,两个适应症并分别于2023年3月和7月获批上市。

目前,华东医药正在全国各省开展挂网和进院的工作,已完成全国20多个省份的挂网工作,预计将于本月完成全部省份的挂网,并且公司预计在今年三季度实现3万家以上连锁零售药店的覆盖。

利拉鲁肽尽管作为司美格鲁肽的“低配版”,华东医药已经通过这个产品“投石问路”及进行充分的市场教育,为未来司美格鲁肽类似药商业化铺路。

2、成本

司美格鲁肽国内专利将于2026年3月到期,华东医药与诺和诺德再北京知识产权法院的诉讼一度针对原研司美格鲁肽GLP-1化合物专利宣告无效。

生物类似药的定价,国内和海外的游戏规则并不相同。比如在美国,生物类似药的价格优势并不明显,通常降价幅度仅有20~30%;而在中国,生物类似药的定价往往为厂商视竞争格局而定,以阿达木单抗为例,部分生物类似药的价格为原研的50%或更低。

未来,减肥药厂商的生产成本将成为重要的核心竞争力之一。

从目前两大减重药物的合成路线看,司美格鲁肽采用的是发酵法+固相合成制备,而替尔泊肽采用固相+液相合成法制备;显然,以发酵法为代表的生物合成技术成本优势更为明显,单位生产成本更低,所以司美格鲁肽相对其他采用固相合成法的GLP-1分子存在一定的生产成本优势。

(图源:天风证券)

论发酵技术的能力,华东医药排在国内前列,公司已经在发酵领域积累近40年的技术经验,公司拥有目前浙江省内*规模的发酵单体车间和行业*的微生物药物生产能力。同时,公司过去打造出冬虫夏草菌粉、百令胶囊、环孢素、阿卡波糖、他克莫司等多个工业微生物拳头产品,80%的原料药获得欧美认证,展现了其具备竞争力的发酵水平。

所以,拥有研发、生产、销售一体化全链条的华东医药,不仅有可能抢得司美格鲁肽*国内类似药的头筹,在生产成本的控制上有着恐怖的能力,未来是否扮演价格屠夫的角色,全在公司一念之间。

3、管线梯队

抛开利拉鲁肽和司美格鲁肽类似药,华东医药在减肥创新药的布局也非常丰富,已实现单靶点、双靶点、三靶点、口服小分子的GLP-1全方位布局。不过,公司并非只剑指减肥市场,还将触角伸向NASH、减脂等慢病领域。

值得一提的是,礼来的GIPR/GLP-1R/GCGR多重受体激动剂Retatrutide在2023 ADA大会公布的二期临床数据,潜在所表现出的减重效果,已经超过了目前效果*的替尔泊肽,有望成为最有效的减重药物之一。

针对三靶点的减重激动剂药物,华东医药控股子公司道尔生物则是自研了DR10624。

DR10624是全球*个进入临床研究的同时靶向GLP-1受体(GLP-1R)、GCG受体(GCGR)和FGFR1c/Klothoβ(FGF21R)的长效三靶点激动剂。

与单靶点、双靶点激动剂的区别是,三靶点激动剂潜在呈现出更强劲的疗效。据民生统计,全球仅有仅有礼来、华东医药及民为生物三家的GLP-1三靶点管线针对肥胖适应症,DR10624的临床进度为全球前二,仅次于礼来。

结语:对于一些国内老牌药企而言,在圈内摸爬滚打了几十年,积攒的经验和方法论,可能足以扼住大量Biotech喉咙,成为最终的赢家。

国内减肥药市场的这场大戏,可谓越来越精彩了。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。