今年9月,谷歌满25岁,已在生物制药领域摸爬滚打整10年。

2013年,在*医疗健康项目关停一年后,谷歌带着更大野心重返医疗战场。9月18日,谷歌针对衰老及相关疾病的新型医疗保健公司California Life Company(简称“Calico”)宣告成立。

这一次不再聚焦医疗服务,而着眼于生物制药。

这是科技巨头的一次豪赌。因为即使在互联网跨界医疗已成常态的今天,有勇气成立Biotech公司,向制药领域发起冲锋者,仍是寥寥。

Calico始于硅谷富豪们对“长生不老”的痴迷。2013年全球10大富豪中的3个——谷歌创始人布林、Facebook创始人扎克伯格、亿万富豪尤里·米尔纳悬赏3300万美元,给最有希望的延寿研究;同一年,哈佛大学遗传学教授大卫·辛克莱尔*次在《细胞》上证实,提升NAD+水平,可使动物生理年龄年轻1/3。

随后,谷歌勇闯“无人区”,成立Calico。

消息一出,舆论哗然,《时代周刊》以封面标题的形式发问:“谷歌能战胜死亡吗?”

很显然,十年之后的今天,谷歌仍无法给出答案。

但这十年,谷歌确实用从互联网赚来的钱,画出了一张巨大的生物制药版图。这张图上写满了他们对生命科学的狂热和执着。

于是,站在谷歌逐梦生物制药的十年之际,更现实的问法是,谷歌会是下一个制药巨头吗?

各自为战,AI合流

砸下2.5亿美元组建Calico后,谷歌创始人拉里·佩奇对《时代周刊》说,“比起盯着不重要的投机交易,这才是我真正关心的事情。”

从此,谷歌在生物制药上的长跑开始,途中伴随谷歌医疗的分分合合。

*次大进军,源于2015年的拆分,拆分后谷歌的医疗版图初现。2015年,佩奇宣布,谷歌将重组并成立新公司Alphabet。佩奇将与核心业务不大相关的GoogleX、Calico、Google Ventures、Nest等全部以子公司的方式独立出来“放养”。

此次重组对谷歌影响深远。在医疗界,Calico不再“孤军作战”,而变为了和Life Sciences、GoogleX、Calico、Google Ventures一起“百舸争流”。随后,这些子公司都迎来了一轮价值大扩张。15年年底,Life Sciences更名为Verily。

不过,当时佩奇也许并不知道,这种“各自为战”的思路也一定程度上为谷歌后来在医疗领域陷入泥潭,埋下隐患。

Calico成立之初,定位为“衰老研究领域的贝尔实验室”,专注于临床前的研究。建立了自己的自动化实验室,从2014年起和生物制药公司艾伯维长期合作,共同开发针对神经变性、癌症等衰老相关疾病的疗法。

而兄弟公司Verily主要关注临床技术的改进和早期药物的发现。大型药企开始与Verily合作,使用数字平台来简化和加速临床试验。同时GoogleX进一步深入医疗的研究领域,该项目希望运用基因数据和生物标记,能够从分子和基因水平来理解人类健康问题。2016年,Verily与GSK合作成立Galvani Bioelectronics,以开发“生物电子药物”。

于是,谷歌的生物制药梦起航。

第二次雄心勃勃出发,是3年后谷歌成立超大规模的医疗作战集群——Google Health。

谷歌将搜索、云、谷歌大脑等业务的医疗板块,DeepMind的健康部门,以及Steamers团队拆分出来,统一纳入Google Health,其中还整合了Calico的抗衰类技术。Calico的此部分业务专注于用AI来理解大型数据集,抵御衰老以及与年龄有关的疾病。负责重组的是,空降而来的医疗界大拿David Feinberg,并由他出任CEO。

此次改组,谷歌想集中发力“AI+医疗”的意图很明显。此后,谷歌医疗Google Health、Verily、Calico三足鼎立。但遗憾的是,即使拥有了最豪华的团队,Google Health的医疗之路仍风雨飘摇。甚至在领导层爆发了一场“技术”和“医疗”的大碰撞。

2021年公司解散时,内部人士表示Google Health的现状是不尊重专业人士的结果,内部话语权失衡,导致“技术派”逼走”医疗派”。最终CEO David Feinberg离职,Google Health解散,相关人员各回各家。

或许正是这种“水土不服”,3年里,哪怕在谷歌内部的“AI+医疗”的竞速中,Google Health也不见得占上风。

比如,Fitbit归于谷歌的设备和服务部门,而YouTube 在2021年早些时候推出了自己的健康团队,以应对医疗错误信息。Onduo是一家专注于慢性病的虚拟护理公司,隶属于Verily ,该部门当年还在以色列成立一个新的人工智能研发中心。包括,谷歌在生命科学中最重要的成就AlphaFold也不归属于Google Health。

身陷这些尴尬境地,或许正是佩奇此前“各自为战”战略带来的BUG所致。旨在集团化作战的Google Health,实际上并没有能力结束“诸侯割据”的局面。

显然,初入医疗,即使是谷歌也必须交足学费。分散、重叠、纷繁的业务也让谷歌医疗一直难以合力发展,在医疗领域屡屡受挫。

根据2021年财报,当年谷歌医疗健康所在Other Bets板块亏损达53亿美元。

但在Google Health 的一地鸡毛中,谷歌的“AI+医疗”在各个部门疯长。

以2020年AlphaFold2.0的横空出世为里程碑,谷歌开始在AI制药界大展拳脚。

2021年11月,为了持续推动相关技术的商业化,Isomorphic Lab从DeepMind中拆分出来,成立药物发现子公司。

分家时,DeepMind创始人兼首席执行官Demis Hassabis 特别对外表示:“Isomorphic可能不会开发自己的药物,而是出售其模型,专注于发展与制药公司的合作伙伴关系。”很难说,这不是这些年谷歌闯荡医疗界的经验教训。我们在其中看到了医疗和技术归位。

经历了巨额亏损后,谷歌及时调整了策略。将目光重新集中在患者数据、促进临床试验平台和AI药物开发上。

协同进入AI制药领域的,主要还有谷歌云和量子计算。

2021年1月,勃林格殷格翰宣布与Google Quantum AI达成为期3年的合作。专注于研究和实施用于药物研发的量子计算前沿用例,这是谷歌云计算进入制药领域的首例合作。2023年2月,谷歌又把原来量子计算的业务拆分,组建量子技术公司SandboxAQ与生物技术业务协作。目前,药企巨头阿斯利康、赛诺菲都是其合作方。

而今年7月,谷歌云也推出了AI药物开发方案。谷歌宣称辉瑞、Cerevel、Colossal等都在使用这些AI药物解决方案。

谷歌云发布的AI制药工具:

Target and Lead Identificiation Suite:帮助研究人员预测和理解蛋白质的结构和性质。

Multiomics suite:帮助药物开发者提取、存储、分析和共享大量基因组数据,提高精准医疗的设计方案。

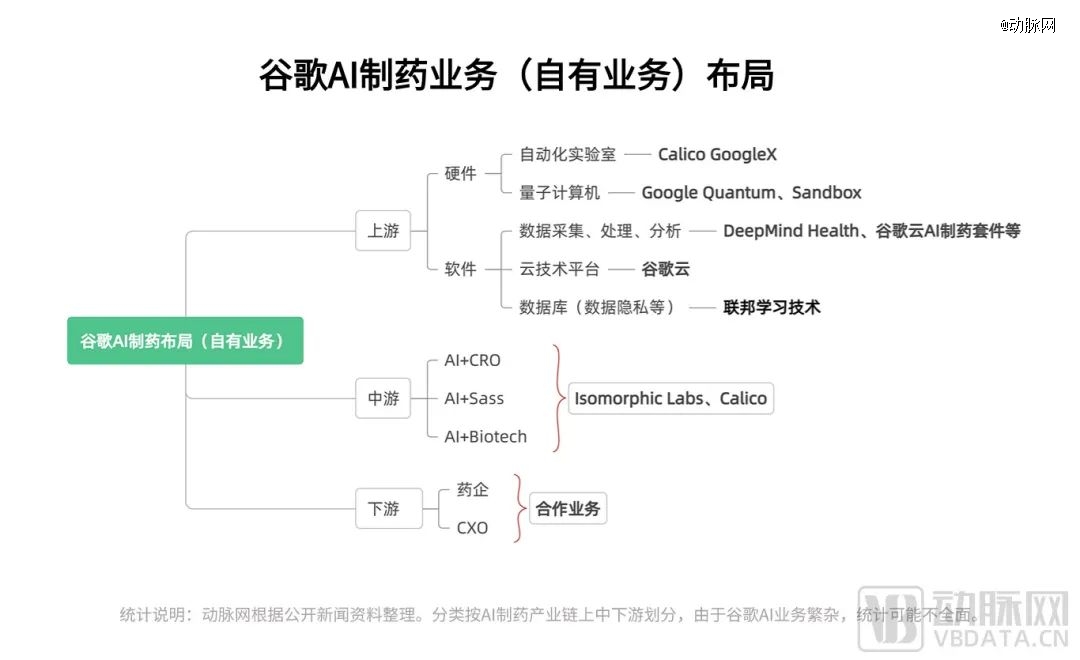

我们能看到,当前谷歌在AI制药产业链上的占位十分积极。各个部门都重兵押上。能力集中在AI制药上游的硬件和软件部分,价值主要体现在药物发现领域。

AI制药的核心要素仍是算力、算法、数据。谷歌作为全球科技巨头,具有汇总、储存、共享、处理海量数据的能力,其强大的工具开发和算法分析能力,是它做AI药物解决方案的先发优势。

而困扰谷歌十年之久的互联网和Biotech的壁垒,正在被打破。AI制药逐渐成了两个世界的接口,连通着谷歌的老本行和制药梦想。

得益于AI技术与业务的加速融合,谷歌今年第二季度业绩反弹,营收同比增长7%。其中,医疗健康所在的部门Other Bets,营收更是同比增长48%,达到2.85亿美元。

9月初,谷歌现任CEO桑达尔·皮查伊在给谷歌25岁庆生的公开信中表明:谷歌All in AI。

手握近100家Biotech

看谷歌的制药版图,需要看谷歌的对外投资,这是进军这一领域的底气。

谷歌对医疗的*笔投资可追溯到2007年。但更多的投资是2009年成立Google Ventures(下文称GV)后。GV创立不到半年,就成为了美国风投基金中最活跃的一支。

2015年GV重组独立,对医疗赛道加倍关注。

据华尔街日报统计,2014年-2015年,GV在健康和生命科学上的投资占总投资的36%,达到高峰。目前,生命科学与健康是其主要的投资赛道之一。

根据动脉网统计,谷歌现在已手握近100家Biotech(大部分通过GV 投资,数据根据动脉橙统计)。

这其中,谷歌已投出上市公司。但更重要的是,持续16年的投资,让谷歌已布局制药的各个关键环节,并涉足多种治疗方式。

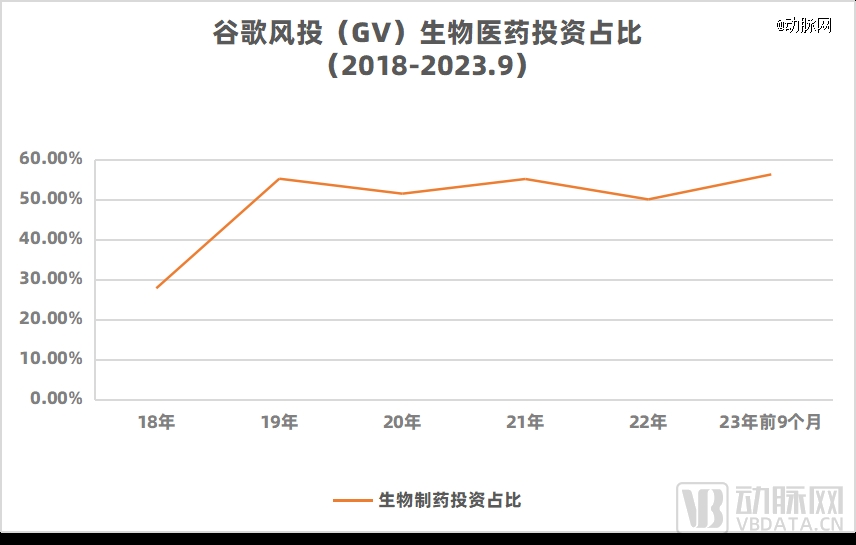

具体来看,自2019年后,生物医药成为GV最关注的医疗细分赛道,占比长期维持在50%以上。特别是2021年后,投资速度明显加快。近3年谷歌在生物医药领域共下注51次。

这也是谷歌医疗未来偏向生物制药的一个例证。基于AI驱动的药物研发可能将是谷歌未来一段时间的工作重点。

图:数据来源动脉橙

另外,GV的投资风格,也显示着谷歌在制药领域准备长期奋战的决心。

投新、投早、长期陪跑是其在该板块的一惯风格。

比如,此前,Fierce Biotech公布的2023 Fierce 15(2023年15大生物技术“猛”公司)榜单中,谷歌系Cerevance、Ventus Thermpeutics均上榜。其中,脑部疾病治疗药物开发的Cerevance,谷歌从2020年开始投资。去年Cerevance与默沙东达成了11亿美元在阿尔茨海默病领域的合作研究,公司多条管线进入临床阶段。

今年年初,Cerevance公布了其食欲素1受体(Ox1R)拮抗剂CVN766在健康受试者中的Ⅰ期研究的积极结果。2月,GV再次加码投资。

再比如,今年谷歌还投了一家心血管疾病治疗方法开发商Bitterroot Bio。它是全球*研发靶向CD47/SIRPα的药物用于治疗动脉粥样硬化的生物医药企业。而此前靶向CD47/SIRPα的药物95%用于治疗肿瘤,目前,尚未有产品获批上市,最快研发进展为Ⅲ期临床试验阶段。实际上,在生物技术领域被GV投资,已经成Biotech获得认可的一大标志。

对于新兴领域的关注,一方面让GV成为医疗投资界的风向标;另一方面他们也在帮助谷歌寻找合适的收购对象。这些创新公司,可能成为谷歌自有医疗团队的核心。当年谷歌组建Calico,也是由GV一手促成。今天抗衰领域大火,而谷歌早在十年前,便砸下重金。

我们将谷歌的投资和自身的生物制药业务结合。在账面上,谷歌的业务触角早已深入制药的细枝末节,并远远超出我们对于一般制药企业的想象。

事实上,巨头的蓝图已经跃然纸上。

并且,他好像又信心满满。

科技企业进入AI制药领域的一大困难是,用于开发和测试的高质量、大规模且针对特定目的的数据集稀缺。真实的研发数据,各家药企可能并不愿意共享。

但对于,拥有约250笔医疗投资,手握近100个创新药企的谷歌来说,这可能不是难题。

回归现实,拷问成绩

最后,我们仍要回归现实。

纵观谷歌医疗,这十年来,变动是主旋律。可Calico例外。十年中无论其他部门架构怎么调,它始终“稳如泰山”,保持神秘。

甚至行业里的人都不太知道Calico究竟在干什么。美国国立卫生研究院衰老生物学部门前负责人费利佩·塞拉曾说:“我们想知道他们在做什么,这样我们就可以专注于其他事情,或者和他们合作。”

Calico是谷歌生物制药最核心的部门。这十年它成就如何呢?

只能说:有成果,但不多。

2022年10月,沉寂9年后,Calico宣布,新药ABBV-CLS-7262已启动进入HEALEY ALS平台试验的设计阶段。这是Calico十年来,*进入临床阶段的管线。

Calico认为,如果ABBV-CLS-7262在一切进展顺利的情况下,或许可在5-10年内实现产品化,切入目前瑞维拓为主导的抗衰市场,加速人类“逆转衰老”理想的实现。

Calico常常被外界质疑进展缓慢。过分执著于探究衰老的“基本机制”,却没有对衰老研究已有的成果加以应用,是业内普遍诟病的原因。

而行业里的后进者,来势汹汹。比如成立于2021年的Altos Labs,成立一年获得30亿美元的全球*天使轮;成立不到2年,已发表多篇关于细胞重编程和衰老研究的重要文章。其团队宣称,最终将使用分子技术,从根本上将生命延长40年或更长时间。

Calico长期无法实现商业闭环,谷歌内部其实也感到失望。

谷歌风投创始人兼CEO比尔·马里斯,他曾促成建立Calico。2016年他离开谷歌后,公开发声,称对Calico的缓慢进展十分失望。“我不知道为什么他们不发表文章。我不知道为什么我们没有看到任何研究成果发布。我不知道为什么似乎没有人知道他们在做什么……这和我设想中完全不一样。”

实际上,Calico的情况,也是谷歌医疗整体商业化表现不佳的一个缩影。

谷歌股东曾指出,谷歌Other Bets部门,过去几年间创造了30亿美元的收入,同时产生了200亿美元的运营亏损。

诚然,能否战胜死亡,是谷歌生物制药梦的开始,也是终点,十年已有里程碑,算是交出答卷。但亏损也是现实问题。今年年初,同属于健康业务板块的子公司Verily,因营收不及预期,宣布砍掉创新业务,裁员15%。

而此时全力转向AI制药,仍是一场“延迟满足”。

一方面,从技术上看,AI对于单一维度的任务完成较好,如药物和蛋白分子结合的效果,但对于“毒理和药代动力学”这种数据少、维度多和复杂性的任务,还需要技术的持续进步。

另一方面,各路豪杰的AI制药军备竞赛已经白热化。谷歌虽然有技术优势,但前有微软、英伟达等科技大厂堵截,后有传统药企追赶。而行业市场化的临界点还没有来临。当前尚未有一款AI药物获批上市。

谷歌还将为自己的生物制药梦继续豪掷千金。

根据赛迪顾问此前预计,在2023-2025年,将有一批AI研发的药物进入有“死亡之谷”之称的Ⅱ期临床,到2026-2027年才有可能出现*上市的AI制药产品。

文章参考:

《谷歌抗衰,第十年》时光派

《立足谷歌云挖掘衰老机制,Calico研发抗癌抗衰新药》36kr

《谷歌健康「分拆」内幕:憋屈的CEO、傲慢的Jeff Dean、狂热的AI信徒》雷锋网

《Google的野心,下一个AI制药公司》盛杰前沿

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。