内卷化最快的这5个行业在上半年的变化,反映了疫情对于需求、供应链的冲击终结之后的余波。体外检测和农药产业表现尤为突出。集成电路设计、印染化学品、其他钢铁业等这些行业的情况,反映了上半年国内消费需求尚处于恢复阶段,各项经济指标持续承压的现实。

2023年以来,整体经济迎来了复苏,但这个复苏的力度并不那么强劲。与此同时,大国博弈日益激烈,对行业造成了重大影响。由于这段特殊的经历,很多行业发生了结构性变化。

产业链区域化的趋势凸显,一些代工企业称:跨国公司将订单更多的给了一些海外有基地的公司。这些无疑会导致在内销市场上,竞争压力更大。由于整体增长有限,行业内的竞争变得越来越激烈。我们如何观察其中的变化?

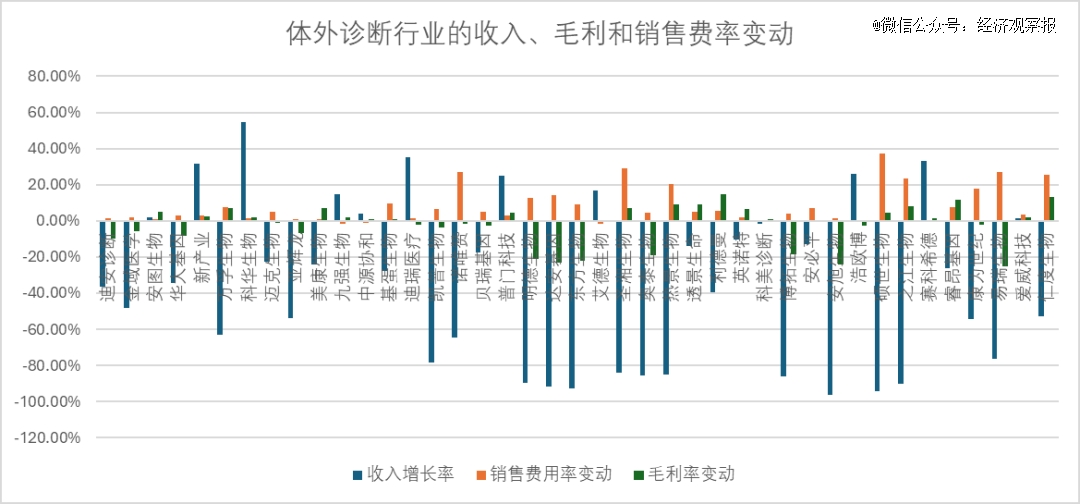

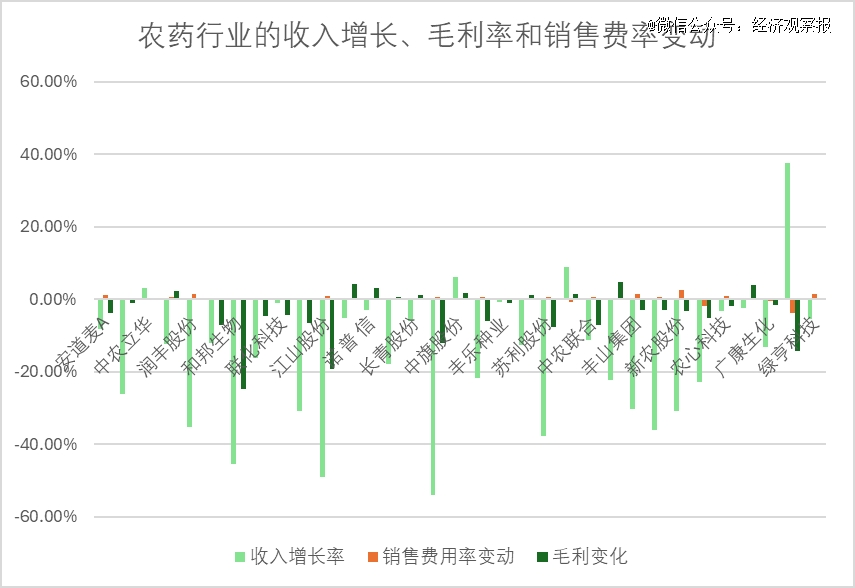

我们以收入增长、毛利变化和销售费用的收入占比变化来衡量一个行业的发展状况:当一个行业收入萎缩、毛利率下跌、销售费用占收入比上升的时候,显然是处在一个非常不好的竞争状态中。

我们将这些行业指标恶化最快的5个行业,作为分析对象。由于这些行业都存于更加激烈的萎缩式的存量竞争中,因此定义为上半年内卷化最快的5大行业(详细计算方式见“附:测度内卷化”),行业分类的方法采取了中证行业分类方法。

面对这个行业名单,我们能够发现什么?

这些行业之所以处于更加内卷化的这种状态,还是有迹可循的。梳理之后,对于这些因素我们并不会感到特别意外:有疫情终结的余波,大国博弈的经营挑战,也有创新迭代放缓,也有下游需求疲软导致的上游行业剧烈波动等等。

内卷化最快的5个行业

01 体外检测与农药:回归常态

“体外诊断”是表现最为剧烈的行业。受到新冠疫情影响,中国体外诊断市场规模在之前几年爆发式持续扩大。

疫情结束之后,相关的需求消失,行业营收大幅度下降。

2023年以来,交通旅游业、餐饮服务业等行业较快得到复苏。复苏的另一面,所有被疫情及疫情防控而刺激起来的产业,营收大幅度下降。

行业回归常态发展之后,关注点回归至开拓常规业务的轨道上。当然,相较于疫情期间的应急状态,常规状态下,无论是毛利水平还是收入水平,不可避免的都会表现出下滑的压力。

不过,在去除疫情刺激的影响后,体外诊断市场常规发展,依然处在一个发展的轨道上。

根据临床医学检验项目所用技术的不同,体外诊断产品有很多赛道,其中临床生化、免疫诊断和分子诊断代表了目前临床应用中的主流技术。技术迭代发展、人口老龄化等,提供了行业持续增长的基础。

不过,受到疫情的刺激爆发增长之后,其后续发展情况可以从多个角度来观察。

以九安医疗(在行业类别中为医疗器械,非体外诊断)为例,疫情期间,其试剂盒大行其道,收益巨大,但疫情终结之后,销量大幅下降,九安医疗的收入,相较于上年同期,下降了200亿元。

当然,这些企业收入的下降并不意味着他们生存就有问题。其实,以九安医疗为代表的很多企业面临的问题就是:手上突然多出来的现金如何处理。

九安医疗就是如此:今年年初,这家公司决定大规模进行委托理财和证券投资。根据授权,委托理财最高额度170亿元人民币或等值外币,证券投资额度不超过30亿元人民币或等值外币。今年上半年,这家公司投资了小米、Quidel、小鹏汽车、理想汽车和蔚来汽车的股票,另外,配置了信托产品和美国国债。

在疫情终结的余波中,农药也是影响比较突出的行业。

中国是农药出口大国,出口量占中国农药产量的三分之二左右。

由于疫情对全球其他国家农药生产造成的影响,从2020年开始,中国农药产量迅速增长。同样,随着行业回归常态,农药行业也从高位回落,收入和毛利水平迅速下降。当然,与疫情前常态相比,农药销售依然处于高位。

安道麦的分析体现了行业供应链担忧之后的囤货,供应链缓解之后消化库存的历程。安道麦的半年报称:销售额同比减少反映了市场继2022年过度囤货后,在普遍加息和观望态度主导之下渠道去库存的市场动态,原药和原材料成本下降影响植保市场定价。此外,部分地区天气条件不利也影响了销售额。“相对而言,因市场担忧供应不稳支撑旺盛的市场需求,公司2022年同期销售额刷新历史纪录。”

02 集成电路设计:叠加效应

疫情终结的余波,同样对其他行业有重大影响,集成电路行业内卷化加剧,也与此有重要关系。

集成电路设计是半导体产业的上游,这个行业的需求拉动,主要是跟消费电子密切相关。

在需求端,因为疫情防控需要,疫情期间的居家办公、在线教育用消费类电子产品快速增长;在供给端,疫情期间带来了供应链的问题,也加剧了行业的波动:2021年下半年起,受到全球性芯片短缺影响,半导体投资大增。

不过,随着疫情结束,相关需求下降,叠加消费电子产品技术迭代放缓,全球经济增长趋缓下的需求减弱,消费电子需求出现大幅下滑。

以智能手机为例,Canalys数据称,2023年上半年,全球智能手机出货量同比下降12%,中国智能手机市场出货量同比下滑8%。在PC产业,IDC的数据称,全球PC总出货量在2023年*季度,同比下降29%,二季度同比下滑13.4%。

供需两端的挤压之下,集成电路供过于求,行业步入下行周期。2023年上半年,根据美国半导体行业协会(SIA)的数据,全球半导体市场规模在一季度同比下降 21.3%,二季度同比下降 17.30%。

尽管因为智能汽车的发展,汽车电子发展迅速。2023年上半年,中国汽车工业协会公布的数据显示,国内市场上半年新能源汽车产销量同比分别增长42.4%和44.1%。汽车价值量中的半导体含量迅速上升,但并不能阻止整个行业的大幅度下滑。

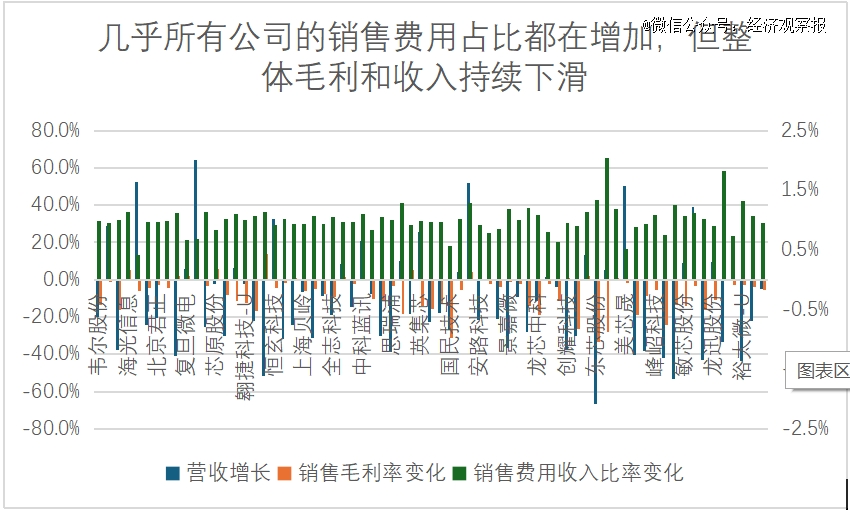

从集成电路设计行业的整体情况看,几乎所有的公司,销售费用占比都在增加,但大部分公司的营收,遭遇了大幅度的下跌。2023年上半年,集成电路设计行业同比跌去了100亿元的收入。

消费电子的需求中,产品迭代是重要的动力。消费电子行业的周期,很大程度上是随着新技术推动的产品创新迭代而形成的。

曾经热门的AR/VR领域,被寄望能够大幅度拉动消费电子的增长。但很多头部厂商的放弃,使得相关产品迭代明显变缓。IDC的数据称,2023年*季度,AR/VR头显出货量同比下降54.4%。投资者对于AR/VR市场需求的悲观预期,导致一些创业公司难以获得足够的资金支持,也影响了技术和产品的迭代速度。

在新增长领域,比如在迅速增长的人工智能芯片上,面临着巨大的技术门槛,龙头吃尽红利,但是其他公司很难分羹。

汽车半导体在新能源车的刺激下增长迅速,这也是相关厂商为数不多的增长领域。

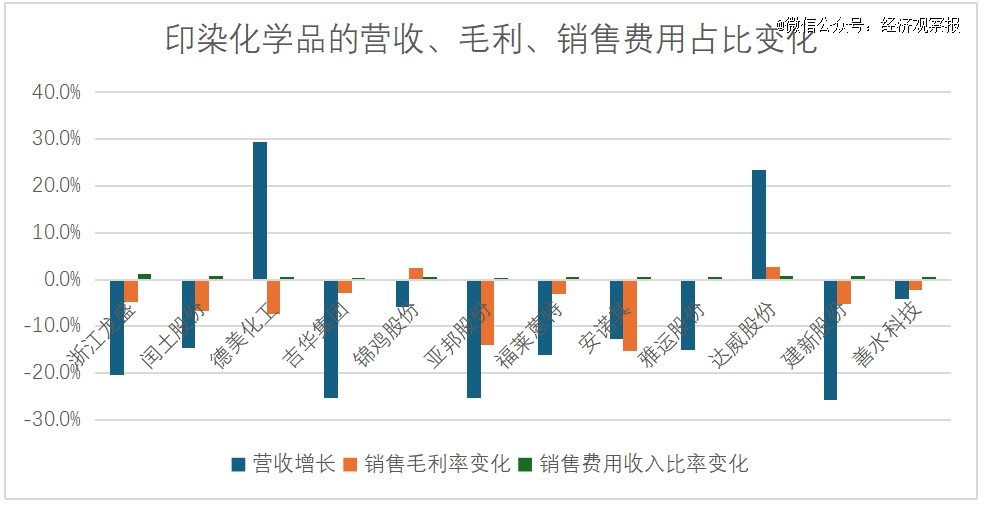

03 印染化学品与其他钢铁业:乘数效应

作为国民经济的上游产业,印染化学品与其他钢铁业的发展情况,反映了企业投资、工业品采购等各项经济指标持续承压的现实。下游产业承压,以乘数效应波及到了上游的这些产业。

印染化学品行业的主要特点是其产业链较长,涉及多个领域,包括基础化学品、染料、助剂等。在这个行业中,不同的细分领域和产品具有不同的特性和应用范围。

印染化学品行业的发展与纺织印染行业的整体发展密切相关,同时受到环保政策的影响。该行业的整体集中度正在逐步提升,小企业不断退出市场,而大企业的市场份额则在增加。目前的这种状态,显然将加剧这个趋势的发展。

对于这半年的情况,相关龙头企业的预期并不乐观。

浙江龙盛的概述是:报告期内,我国经济运行面临新的困难挑战,外部环境复杂严峻、国内需求不足,经济恢复处于波浪式发展、曲折式前进的过程。受国内外经济形势影响,公司所处的染料和中间体下游行业需求不足,市场竞争加剧,销售价格进一步下探,营业收入同比下滑,行业利润率下降。

闰土股份的概述是:印染行业上半年经济运行在恢复中前行,压力下企稳,总体呈现回升向好态势,但发展质效有待进一步修复。报告期内,受国内染料市场供应增加,市场竞争加剧,染料行业景气度低迷等因素影响,公司主要产品价格疲软,导致公司毛利和销售收入降低,从而影响公司业绩。

作为钢铁行业的细分领域,其他钢铁业的公司,大多数在钢铁冶炼的上游,另外,也有从事于钢铁相关制品的公司,也被归类到这一行业。这个产业链位置特点,反映了与钢铁周期、投资周期共舞的特点。

作为上游产业,印染化学品、其他钢铁行业的波动,是国民经济整体运行的一个映射。上游产业的波动,一般比下游产业波动剧烈。行业下游的建筑、汽车工业等需求下降,整体经济呈现出内外需求持续低迷,市场整体呈现出疲弱趋势。

其他钢铁业行业收入总体都处于产业链的上游。从行业总体收入看,处于最上游的矿产特别是铁矿石领域占据了主要的收入。铁矿石,其主要用途是作为钢铁生产的原材料。

归类到这些行业的公司,很多都呈现了多元化、跨行业、跨区域的发展特点。比如海南矿业有石油天然气和新能源矿产的业务,鄂尔多斯有服装产业等。

铁矿石价格与钢铁行业形势息息相关。据统计局数据,2023年上半年,黑色金属冶炼和压延加工业利润总额18.7亿元,同比下降97.6%。2023 年上半年,铁矿石与去年同期相比均下降15%以上。

其他钢铁业的一些公司也拥有锂相关业务。今年上半年,碳酸锂、氢氧化锂等锂盐价格出现一个过山车式的下降和回弹,这一轮下跌从年初持续到4月末才基本结束,新能源汽车需求虽然在增加,但增速放缓的趋势,使得上游大幅度摆动。

总结起来,用收入增长、毛利变化、销售费用变化这些指标衡量内卷化最快的这5个行业,清晰反映了在疫情对于需求、供应链的冲击终结之后的余波。体外检测和农药产业表现尤为突出,集成电路设计也是如此。

无论是集成电路设计还是印染化学品,还是其他钢铁业的行业,这些行业整体刻画了因为各种因素影响下,国内消费需求尚处于恢复阶段,企业投资、工业品等各项经济指标持续承压的现实。

附:测度内卷化

我们可以从行业收入的变化、行业销售毛利率水平的变化和行业销售费用收入占比的变化来衡量。

如果行业企业收入增长水平持续下降,表明市场已经饱和,竞争激烈,这是典型的市场份额的争夺战。这个争夺过程中,众人的努力无法使得众人得到更多,这是典型的行业内卷的情景。

内卷的程度,也可以从行业平均毛利水平的变化得出,如果毛利持续下降,显示行业竞争状况恶化。

销售费用是企业获取收入的重要发动机。如果企业收入增长停滞,销售费用的增长水平过高,或者说,企业收入增长,但是销售费用以更高的速度增长,说明企业需要花费更多的资金来推动销售。

无论这些新增的销售费用是因为销售渠道、销售策略还是更多的技术支持和售后服务,抑或是新产品推广,都是衡量竞争加剧程度的重要参考。

作为一个行业整体,通过评估企业需要花费多大规模、多大比例的销售费用来竞争市场份额,以及整体市场的增长情况,大致可以定义一个行业的生存状态的一个方面。

由此,采用营业收入的增长率、销售费用占收入比重的变化、毛利率的变化,三个指标来权衡行业的状况。

行业相关指标的结构和同比增长的计算有两种路径。

一是将行业各公司收入加总,计算整体增长率。二是每个公司分开算,然后汇总一个平均数。

*个计算方法,可以平滑掉小公司基数的影响,但是,对于行业的结构信息会缺失。可能其中一个公司的数字特别大,从而决定了整个行业的表现情况。

第二个方法,由于一些小公司基数比较小,同比的数字会异常高,从而对行业的整体值形成扭曲。

我们按照行业加总的方法计算,具体过程如下:

*步,分别按行业针对销售收入、销售费用等指标加总,计算出每个行业A股上市公司的“营业收入同比增长率”、“销售费用占收入比重变化”、“销售毛利率变化”。

第二步,我们筛选出这样的行业:行业整体营收下降;行业整体毛利率下降;行业销售费用比率上升。

第三步,按照每一项对行业排序,得出行业各项分值。得出每个排名方案得分最差的5个行业。

本文测算剔除如下的企业:只有3家及以下企业的行业;销售费用收入比率低于2%。

最后的名单会根据行业公司的平均增长情况进行一个修正。比如医疗设备行业——大多数行业在增长,九安医疗因为其特殊的产品出现了剧烈波动,我们剔除了这些例外值,再加入行业比较。

行业标准选取中证行业分类的行业第四级作为分类标准,数据来源于Chioce金融终端。

【本文由投资界合作伙伴微信公众号:经济观察报授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。