10月10日,诺和诺德宣布司美格鲁肽治疗2型糖尿病患者合并肾功能不全的患者的三期临床FLOW(代号)由于疗效优异提前终止。IDMC总结了中期数据,疗效达到了特定的预设标准,因此建议停止FLOW临床。

受到消息影响,诺和诺德盘后大涨5.18%。FLOW临床于2019年启动,试验共入组3534例肾病患者,原本预计试验持续时间约5年(市场预计至少2024年中完成),因疗效优异超前停止临床明显超出了市场预期。

FLOW临床的提前宣告成功,为司美格鲁肽成为下一代“药王”添了一把柴火。2023年H1司美格鲁肽销售共计约92.15亿美元,机构预计全年销售将突破200亿美元大关。

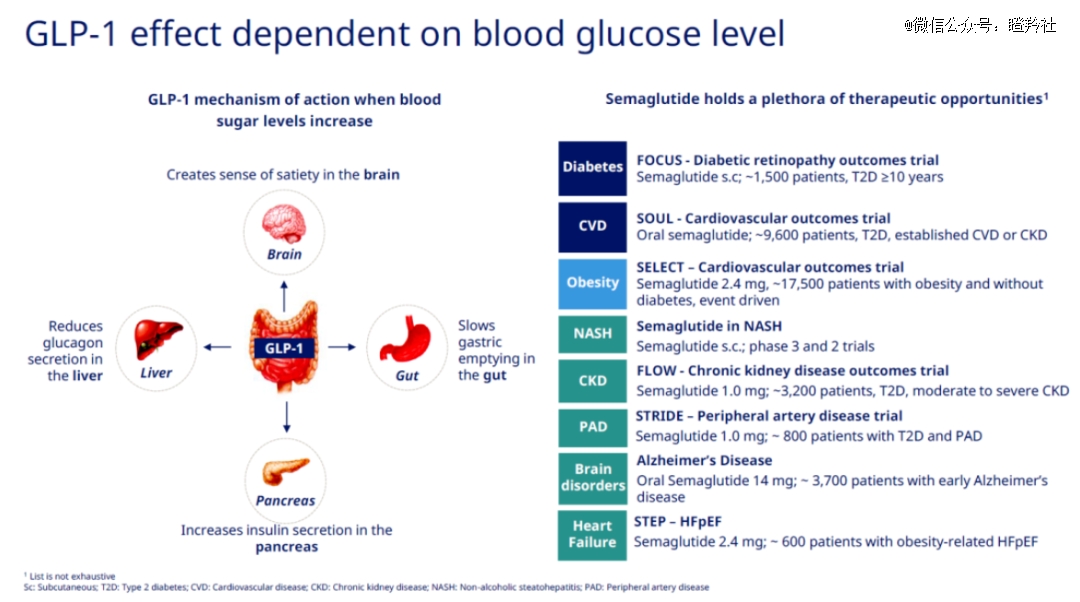

截止目前,诺和诺德在全球开展了三百多项司美格鲁肽的临床,司美格鲁肽以及一众GLP-1靶点药物在适应症拓展的“高歌猛进”,不仅让其他靶点在研糖尿病&减肥管线竞争者惴惴不安,连带其他诸如NASH、心血管疾病药物等开发商倍感压力。

从诺和诺德公布的司美格鲁肽适应症探索看,开发的适应症涉及:NASH、阿尔茨海默病、心血管疾病、心衰和骨关节炎等众多慢性疾病,目前GLP-1的销售只反馈了糖尿病&减重的部分潜力,空间仍然没有完全打开。

01

慢性肾病CKD的治疗潜力

肥胖不仅是2型糖尿病、高血压和心脏病的常见原因,对肾脏疾病有直接或间接影响,如导致脂肪肾、肾小球内高血压、局灶节段性肾小球硬化等肾脏损害。

尽管FLOW临床针对2型糖尿病患者合并肾功能不全的患者,但让投资者看到了司美格鲁肽治疗慢性肾病的初步确证潜力。

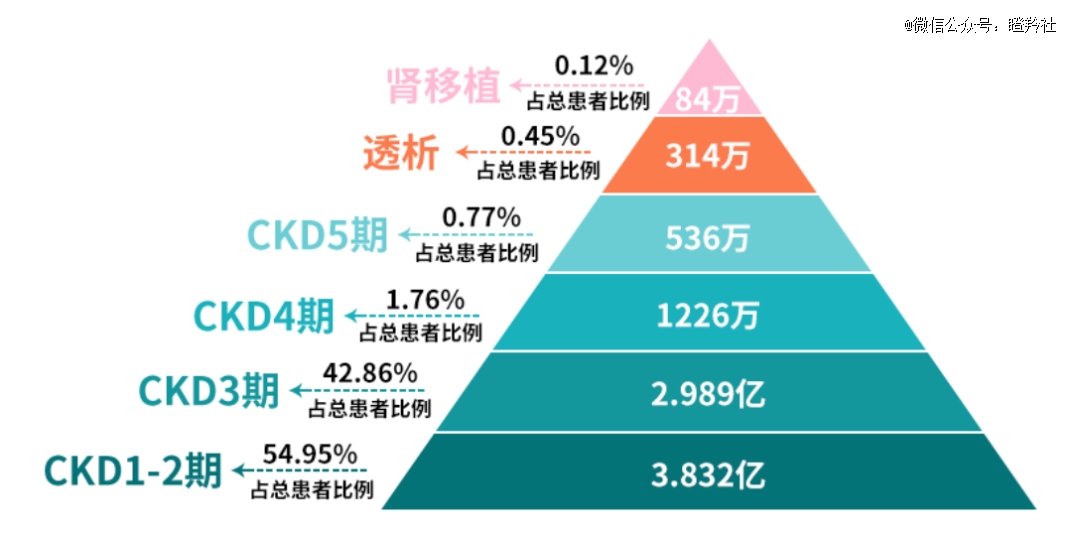

慢性肾脏病(CKD)是2型糖尿病(T2DM)常见的合并症,我国约20%~40%的糖尿病患者合并CKD。在肾内科,我国2017年CKD患病人数和死亡人数分别高达1.3亿和17万人。

值得注意的是,CKD的发病时间大多很长(10-20年),由于期间症状不明显,临床确诊多见肾衰竭乃至终末期肾病,死亡率极高。所以,早期的筛查和CKD干预和治疗起到重要作用。

尿白蛋白肌酐比(UACR)是评估慢性肾脏病(CKD)患者蛋白尿的主要检查方式,UACR越高,发生糖尿病、高血压、外周血管病变的风险越高;肾小球滤过率(eGFR)则是肾小球滤过能力的客观指标,一旦eGFR值下降至15ml/min·1.73m2的时候代表肾功能丧失,称为肾衰竭期。

司美格鲁肽对T2D合并CKD的真实世界研究中,患者注射司美格鲁肽12个月后,不仅血糖控制和体重水平都明显改善,而且UACR水平大于300mg/g的患者(大量蛋白尿期病人)中,尿白蛋白水平下降超过50%(GLP-1RA的肾脏保护作用与大量白蛋白尿的减少相关)。

从FLOW临床的复合主要终点包括eGFR持续降低幅度超过50%、至eGFR持续小于15ml/min/1.73m2的时间、至透析或肾移植的时间、因肾病或心血管疾病死亡率,也可以初步确定司美格鲁肽显著降低了T2D合并CKD患者达到肾脏符合结局(即肾衰竭、肾死亡)的发生率。

另外,在已有的多个临床试验中已证明了司美格鲁肽在T2D合并CKD患者中使用不会显著增加安全性风险,这为未来其进一步探索肾病适应症铺平了道路。

司美格鲁肽的普及度和销量不断提升,远期来看有可能延缓相当一部分CKD患者的疾病进展,远期或许进而影响需要血透患者的增量。在FLOW临床宣布提前终止后,两大血透巨头费森尤斯和百特国际分别在盘后下跌了8.11%、3.56%。

02

降低心血管疾病风险

除了慢性肾病,司美格鲁肽在心血管领域所展现的潜力同样不可小觑。截止目前,诺和诺德公布了两项司美格鲁肽有关于心血管适应症的三期临床结果,分别是SELECT和STEP HFpEF。

SELECT研究,主要评估司美格鲁肽作为标准护理的辅助手段预防主要不良心血管事件的效果,随访时间为5年。该试验招募了17604名45岁及以上、患有超重或肥胖合并心血管疾病且无糖尿病史的成年人,试验结果显示:与安慰剂相比,接受司美格鲁肽治疗的患者主要不良心血管事件的发生风险降低了20%。

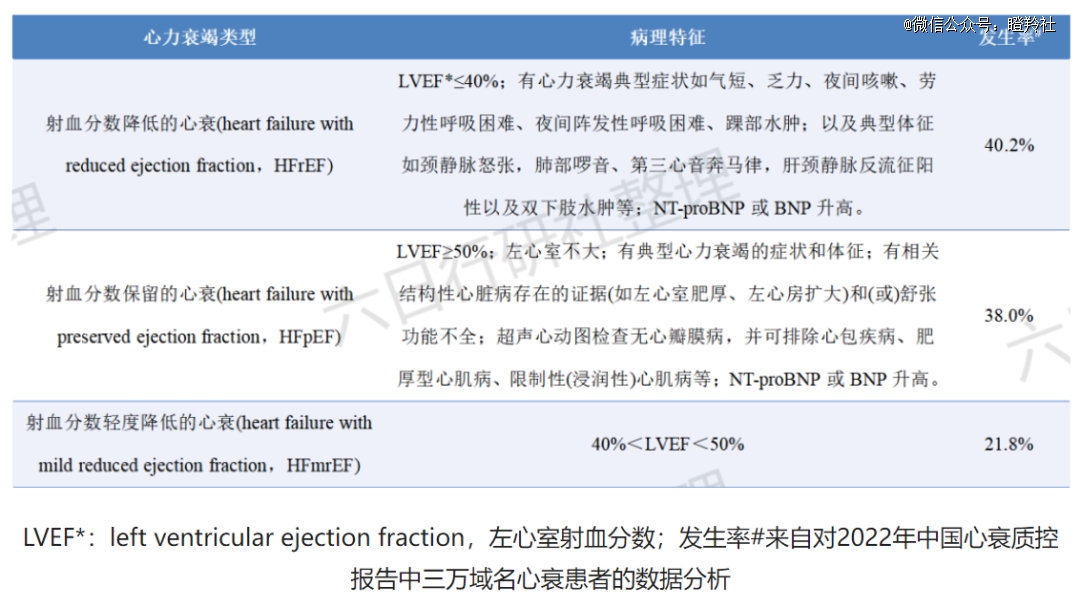

STEP HFpEF研究,主要评估司美格鲁肽对减少射血分数保留型心衰(HFpEF)肥胖成人患者的心力衰竭相关症状、身体限制的改善,同时评估对患者减轻体重、运动功能的改善,试验入组患者529人,随访时间52周。试验结果显示:心血管风险控制、6分钟步行距离、患者体重情况均有显著改善。

即便抛开预防心血管疾病面向的巨大风险群体不谈,单单心衰这一心血管赛道便有巨大的市场空间。

据数据统计,2020年全球约有3000多万人患有心力衰竭,国内约有890万心衰患者,人群庞大。国际按左心室射血分数(LVEF)将心衰分为三类,分别为射血分数降低的心衰(HFrEF)、射血分数轻度降低的心衰(HFmrEF)和射血分数保留的心衰(HFpEF),其中HFpEF的比例接近50%。

值得注意的是,由于心衰合并症多、药物研发难度大,导致可用治疗有效药物较少;致使心衰患者死亡率极高,5年存活率甚至不足50%。

(图源:六日行研社)

未满足临床需求也促使该领域重磅药的大卖,诺华的诺欣妥在2015获批,2022年销售收入高达46亿美元,预计今年将进一步拔高销售峰值(2023H1销售29亿美元)。

可以预见,司美格鲁肽在心血管相关适应症获批后,也将进一步拔高其销售峰值。

03

NASH市场争夺战

目前全球尚未有NASH的治疗药物获批,*处于报产阶段的就是Madrigal公司的THR-β激动剂。

除此之外,诺和诺德的司美格鲁肽不仅位列全球NASH研发的*梯队,同时还是NASH临床进度最快的GLP-1药物。

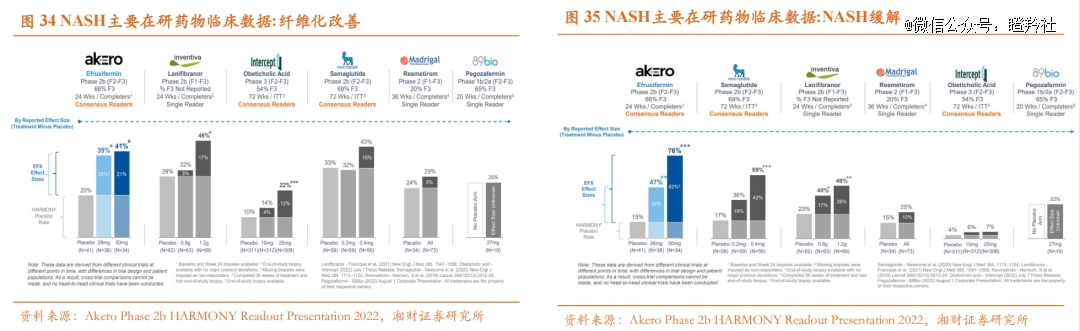

在已有的二期临床数据显示:司美格鲁肽高剂量治疗组(0.4mg)有66.7%患者的NASH症状得到消除,且仅有5.8%患者肝纤维化出现进展(安慰剂组为21.4%)。

在湘财证券的主要NASH在研药物疗效对比中,司美格鲁肽对NASH患者症状的缓解效果仅次于Akero公司的FGF21类似物;在纤维化改善程度效果对比中,司美格鲁肽的高剂量组效果仅次于Inventiva公司的泛PPAR激动剂,而位列第三席的Akero公司的FGF21类似物则在最新公布的IIb期临床数据中肝脏纤维化改善不及预期。

另外,GLP-1多靶点新管线同样来势汹汹。礼来多重受体激动剂Retatrutide的NASH二期临床数据惊艳,数据显示:高剂量组患者(8mg、12mg)平均相对肝脏减脂率大于80%、减脂率大于等于70%的患者占比超过80%、48周时超过85%的患者肝脏脂肪变性消失;而该项数据出炉后,一度将国内外各个NASH相关上市公司股价短期内“打下”较大跌幅。

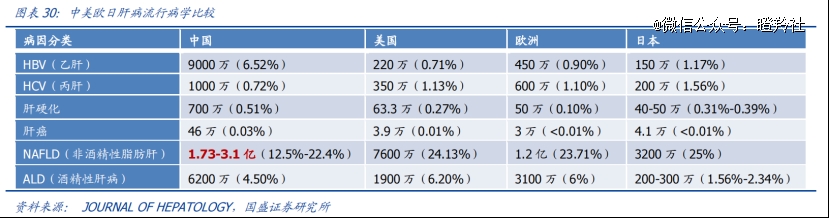

从市场前景看,NASH患者基数巨大,且有大量的临床治疗需求未被满足。根据流行病学数据显示,美国NASH患者人数约为1500万-3000万,中国约有5000万NASH患者。据Evaluate Pharm和弗若斯特沙利文预测,2025年全球NASH药物的市场规模可达350~400亿美元。

司美格鲁肽作为GLP-1类药物率先入场NASH治疗市场的玩家,大概率将进一步扩大其先发优势和销售峰值。

结语:诺和诺德所带领的一众GLP-1开发者们不会停下脚步,或许GLP-1类药物的更大的突破口在阿尔茨海默病领域,2021年诺和诺德启动了有关司美格鲁肽能否改善早期AD患者症状的大三期,一旦成功,那将是对全球药物市场更深远的变革。

不由感叹:真的太强了。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。