低价换市场后,特斯拉承压严重。

北京时间10月19日,特斯拉发布近4年以来最差季度财报。在这份财报中,营收、净利润、经营利润率、毛利率等核心指标均出现不同程度下滑。

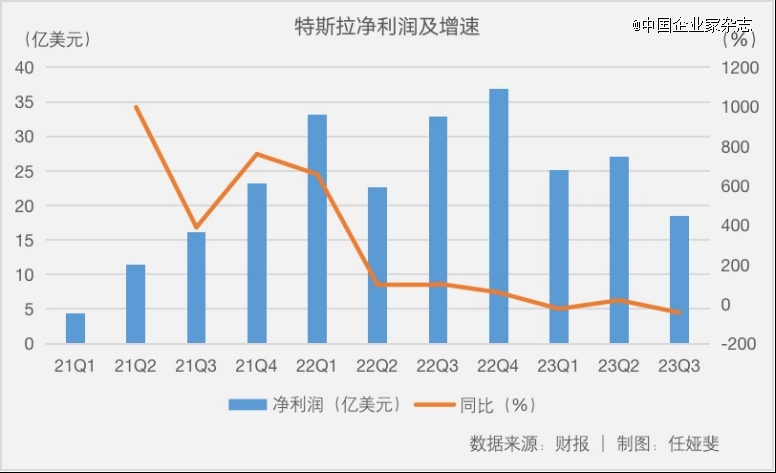

财报显示,特斯拉Q3营收233.5亿美元,同比增长8.8%,环比下降6.3%,营收增速为三年来*;净利润为18.53 亿美元(约135.57亿元人民币),同比暴跌43.7%;毛利率为17.9%,回到2019年水平。

对于这份差强人意的成绩单,特斯拉将其归因为全球工厂停工导致销量下滑,从而影响了营收。特斯拉新首席财务官Vaibhav Taneja则在财报电话会上解释称,这是特斯拉减少电动车成本的结果,“降低车辆成本是我们的首要任务。成本削减存在固有的滞后,这反过来影响了利润率”。但马斯克持续降本的想法十分坚定,“我们必须让我们的产品更实惠,这样人们才能买得起。”

在接近三个小时的财报电话上,马斯克强调,特斯拉是一艘非常强大的船,但在暴风雨中也会面临挑战。马斯克认为,Cybertruck是特斯拉“有史以来*的产品”,但这款产品至少需要12到18个月以后,才能成为正现金流的重要贡献者。

受此影响,特斯拉股价接连三天下跌16%,市值蒸发近1400亿美元,折合人民币1万亿元,截止到10月20日最新市值为6728.55亿美元。

相较之下,比亚迪不仅顶住了压力,甚至势头更猛。今年前三季度,特斯拉全球销量为132.4万辆,比亚迪全球销量已突破200万辆。第三季度业绩预告显示,比亚迪前三季度归母净利润为205亿~225亿元,同比增长120.16%~141.64%,第三季度净利润为95.46亿~115.46亿元,同比增长67%~101.99%。若按照最高值计算,比亚迪与特斯拉Q3净利润的差距不到20亿元。

与特斯拉一直追求的降本相比,成本控制某种程度上是比亚迪的“舒适区”。惨烈的价格战之下,比亚迪正在逼近特斯拉。

1、价格战后遗症

去年年底,特斯拉率先发起价格战,频繁调整汽车售价,意图短期内牺牲利润率,换取市场份额。

例如,Model 3去年因续航、内饰升级,车价在25万~27万元之间波动。今年年初,Model 3降至22.99万元,6月份限时补贴8000元保险后,售价更是降至22.39万元。

从数据来看,今年第三季度的单车均价已经是4年以来特斯拉的历史*价格。相较于去年同期的5.4万美元,Q3特斯拉单车均价为4.5万美元,约合人民币33万元,下降幅度达0.9万美元,约合人民币6.6万元。而在2019年,特斯拉季度单车均价还保持在40万元左右。

降价换销量的效果立竿见影。在一季度国内车市遇冷的背景下,特斯拉不降反升,交付22.93万辆,同比增长21%,全球销量更是达到42.29万辆,同比增长36%。第二季度继续保持高增长,全球交付46.6万辆汽车。

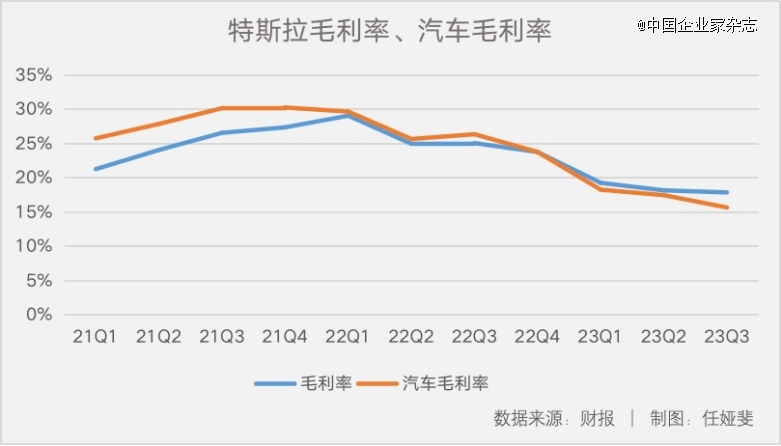

但一系列的降价策略,也让特斯拉的毛利率水平一路走低。进入2023 年以来,特斯拉毛利率连续三个季度下滑,从*季度的19.3%一路跌至17.9%,其中最核心的汽车毛利率则环比二季度下滑了1.8%。要知道,从2021年第二季度开始,特斯拉季度毛利率一度维持在24%~29%之间——这是一个豪华车企都难以企及的数字。

如今,特斯拉毛利率不仅回到2019年水平,甚至落后于比亚迪和理想汽车。半年报显示,今年上半年比亚迪的毛利率上升至18.33%,已经超越特斯拉。

马斯克对此也有充分的心理预期,在二季度财报沟通会上,他曾表示,“与长期前景相比,短期内扩大销量和牺牲毛利率是合理的。”在这次财报会上,马斯克再次强调,眼下贷款利率持续增高,特斯拉仍然需要继续降价,而这意味着,特斯拉或将进一步压缩利润。

不过,从第三季度的销量来看,特斯拉旨在提振需求的降价措施,并没有持续奏效。数据显示,今年三季度,特斯拉全球销量为43.51万辆,环比下滑6%,连续增长的态势被打破。尤其是在中国市场,Model 3的处境也不容乐观,其面临的竞品前有比亚迪汉、小鹏P7,后有比亚迪海豹、蔚来ET5/ET5T等。根据上险量数据显示,1~9月Model 3销量为11.32万辆,同比增长13.6%,增速远低于行业40%的水平。

特斯拉方面解释称,交付量下降的主要原因是关键设施升级导致的产能关闭。不过,市场研究公司考克斯发布报告显示,今年三季度美国市场电动汽车销量首次超过30万辆,但特斯拉的市场份额却下滑至历史*点。

摩根大通则指出,即使在所有车辆大幅降价之后,特斯拉仍然无法交付更多车辆。这可能表明需求存在根本性问题。该行分析师Ryan Brinkman表示,“特斯拉采取这些降价措施后,销量低于分析师此前的预期。” 他认为,华尔街曾估计2023年特斯拉的汽车交付量约为200万辆,而如今这一数字下降到了180万。

在三季度财报沟通会上,马斯克再次重申特斯拉今年180万辆的销量目标不变,这意味着在第四季度,特斯拉至少需要交付48.59万辆新车。同时,马斯克表示接下来仍将把重心放在降低单车成本上,“成本的重要性再怎么强调都不为过。”

特斯拉的价格调整步伐还在继续。9月初,在Model 3焕新版上市的同时,特斯拉Model S和Model X再次宣布调价;10月初,特斯拉在美国市场针对Model 3和Model Y进行降价;10月中旬,特斯拉在英国市场对Model 3进行了降价;在第三季度的交付量公布后,特斯拉又下调了Model 3和Model Y车型在美国市场的价格,最高可减2000美元。

平安证券在研报中指出,尽管特斯拉三季度业绩不达预期,但特斯拉的战略仍然是抢占更高的份额,降价冲量的可能性会一直存在,这对国内新能源车企将造成一定负面影响。

2、比亚迪加速

作为新能源汽车市场的强势参与者,比亚迪正在奋力追赶。

10月17日,比亚迪公布前三季度业绩预期,预计前三季度净利润205亿元~225亿元,同比增长120.16%~141.64%。

其中,2023年第三季度,归属于上市公司股东的净利润为95.46亿元~115.46亿元,同比大幅上涨67%~102%;扣除非经常性损益后的净利润为86.05亿元~105.05亿元,比上年同期上升61.29%~96.90%。

从季度营收和季度利润来看,比亚迪均保持了高速增长,并逐步逼近特斯拉。

2019年Q1,特斯拉和比亚迪营收分别为327亿元、203亿元;到今年Q3,特斯拉营收已经涨至1681亿元,比亚迪Q2营收为1399.5亿元,4年时间特斯拉和比亚迪营收分别增长了5.14倍和6.89倍。

从单车盈利水平来看(营业利润/销量),相较于特斯拉,比亚迪的单车利润受到价格战的影响较小,上升较快。

2022年,特斯拉单车利润约为0.96万美元,约合7万元人民币,成为全球单车利润最高的新能源车企,这个利润水平仅次于法拉利,排名全球车企第二。而比亚迪单车利润仅为0.79万元。

但进入2023年后,特斯拉开启大规模降价促销策略,使得单车盈利环比大幅下滑,比亚迪为应对价格战也采取了降价措施,但由于其产品在10万~20万元价格区间有着稳固的市场地位,所面临的市场竞争不强,因此比亚迪并未采取激进的措施提振销量。2023年Q1,特斯拉单车利润约为0.59万美元,比亚迪单车利润约为0.66万元。到第三季度,特斯拉单车盈利已经降至0.41万美元,同比和环比分别下降62.2%、21.2%。作为对比,比亚迪2023年三季度单车净利润升至约1.04 万元(以比亚迪预告的扣非净利润中值测算,且剔除比亚迪电子利润)。

更加值得关注的是销量。在截至9月30日的三个月里,比亚迪纯电动车销量达到431603辆,较第二季度增长23%,包括混合动力车在内的汽车销量达到822094辆,创下单季新高。

比亚迪的纯电动车销量,与特斯拉的差距已经缩小至3400辆。这离市场之前的预期又近了一步:比亚迪或将在第四季度超越特斯拉,成为“全球*的电动汽车品牌”。

瑞银此前拆解了比亚迪“海豹”新车,称其成本比以规模化降本著称的特斯拉还要低15%。这意味着随着比亚迪产能进一步释放,其对产业链控制力也越来越强,规模效应下,比亚迪成本继续下降,毛利率还会上升。

3、特斯拉需要新增长点

销量增速放缓的背景下,自动驾驶和电动皮卡被特斯拉视为未来增长的关键。

为此,特斯拉不仅自研了芯片D1,并自建了超算平台Dojo。今年第三季度,特斯拉自动驾驶FSD在算法、算力、数据上均实现较大突破,未来可赋能Robotaxi和机器人。例如从数据上看,搭载了FSD Beta的汽车驾驶里程数已经突破5亿英里,特斯拉预计到年底就可以达到几十亿英里。

自动驾驶能力快速发展的背后,是高昂的资金投入。2021年以来,特斯拉累计研发费用为85亿美元(折合人民币621.97亿元),是蔚来汽车近5年来研发投入的2.4倍。今年Q3特斯拉研发费用创下单季新高,为11.6亿美元,同比增长58.39%。根据马斯克预计,到年底特斯拉在Dojo上的投入将达到10亿美元。

今年9月份,摩根士丹利发布研报指出,这些投入将会为特斯拉带来高达5000亿美元的市值增幅。其中,Dojo为特斯拉节省的算力成本高达65亿美元,此外,Dojo将加速特斯拉自动驾驶以及人形机器人的研发,根据摩根士丹利计算,这个潜在市场高达10万亿美元,而特斯拉也将借此获取较高份额。

电动皮卡Cybertruck也有了新发展。据马斯克透露,Cybertruck目前的订单量已经超过100万辆,它的交付也将帮助特斯拉扩大市场份额。但马斯克对此却十分谨慎,希望大家降低对这款车的盈利预期,“Cybertruck达到销量目标是一个很艰难的过程”。Cybertruck的交付时间比原计划晚了两年左右,至少需要18个月的时间,这款车才能为特斯拉贡献正向现金流。“可能到2025年,才能完成每年交付25万辆的销售目标。”马斯克表示。而这款产品此前被认为能够大幅提高特斯拉的盈利能力。

从季度财报看,特斯拉的扩张之路有些颠簸。但不可否认,它仍然是国内车企最难以忽视的竞争对手之一。

【本文由投资界合作伙伴中国企业家杂志授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。