临近年末,当生物医药行业在盘点今年表现*的公司或CEO时,有一个条件应该在目前的环境中被特别重视:那就是将公司卖出了好价钱的Biotech,以及其背后的决策者。

比起融资和IPO,并购以及收购活动在今年的生物医药行业更加活跃一些,M&A事件几乎涵盖了所有治疗领域——从肿瘤、免疫,到CNS、代谢,再到眼科、罕见病;大额案例不断,全年30亿美元以上的M&A交易达12起;此外,*个被MNC完整收购的中国创新药企出现了:阿斯利康在年末宣布将以12亿美元完成对亘喜生物的收购。

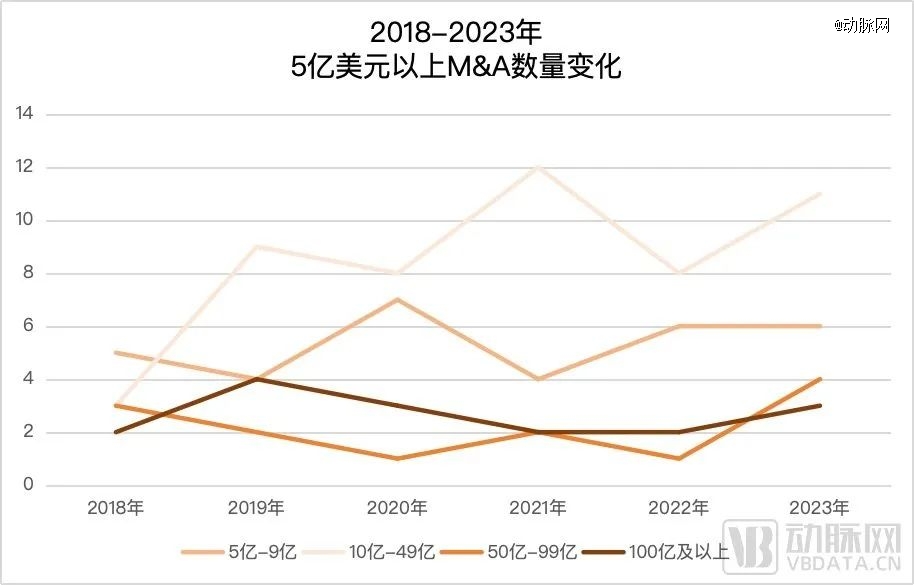

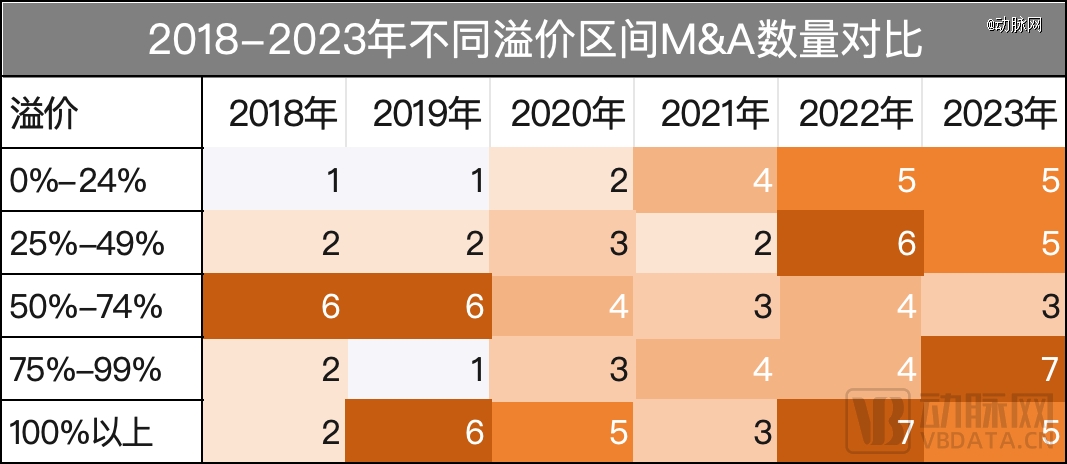

生物医药全年M&A数量接近40起,金额超1400亿美元。*10起事件总额累计为1169亿美元,而去年同期这一数字仅有757亿美元。对比6年以来的M&A数据,50亿美元以上大额交易达到了新高。二级市场Biotech表现不佳的情况下,12起M&A溢价超过75%。

这的确是双向奔赴的一年,MNC认为“此时不扫货更待何时”,Biotech觉得“卖出价钱”也是尊重科学研究和商业世界的表现。

数据来源:Biopharma Dive,动脉网制图

M&A交易以及其动机不仅为接下来生物医药的发展指出了方向,也是Biotech的经营启示。大额交易和美好归宿背后,是厚积薄发,也可能是悬崖勒马,或是激流勇退。成功的M&A为Biotech员工和业务、为股东利益、为技术发展,甚至疾病领域的未来负责。

M&A有助于促进更有效的分配整个行业的稀缺资源:能够把初创公司具有前景的项目在尽可能短的时间内将它们带给全球最广泛的患者群体,释放了大量资金、而这些资金会循环回生物医药的生态系统,此外还可以提高人才市场的规模和整体流动性。

“并非所有Biotech都要成为‘被选中的那个’,Biotech创始团队可以做自己擅长的事情,成功卖出后重开新的game。”对今年的M&A盛况,有行业人士评价道。

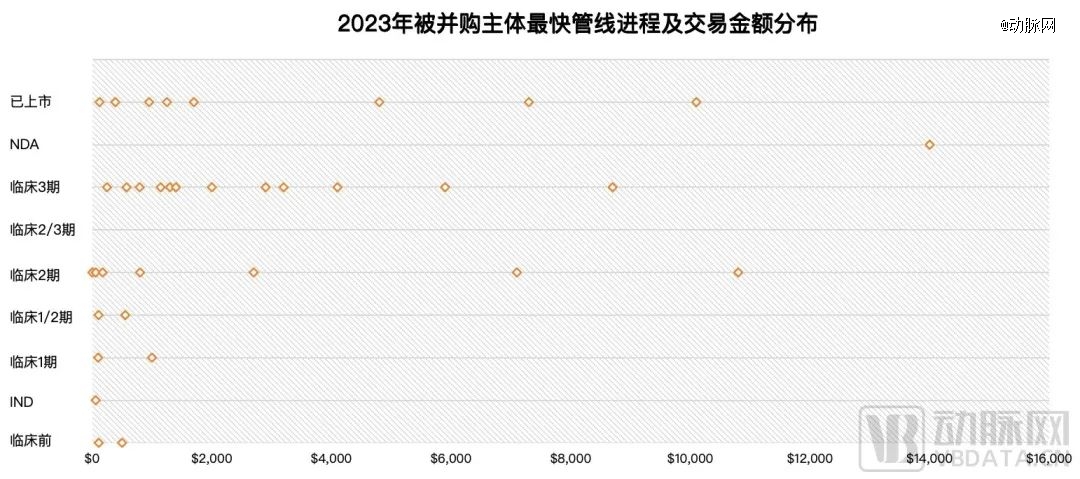

从被并购主体的最快管线进程及交易金额分布可以看到,拥有已上市和临床3期产品的公司仍然是最受青睐的,但也有被开高价的临床2期Biotech,且不乏临床1期及之前的Biotech选择结束独立运营。

不含Seagen及技术平台交易,单位:百万美元,动脉网制图

识时务者为俊杰。但在一起令多方满意的M&A交易背后,展现肌肉和优势、对接卖家并多方斡旋,同时准备着上市或进行市值管理,每一项工作都是复杂多变的,只有出色的Biotech管理者才能完成这一切。今年有哪些公司的董事会和高管运筹帷幄,为Biotech M&A贡献了新的商业案例?我们选取了2023年五个事件在年末重温。

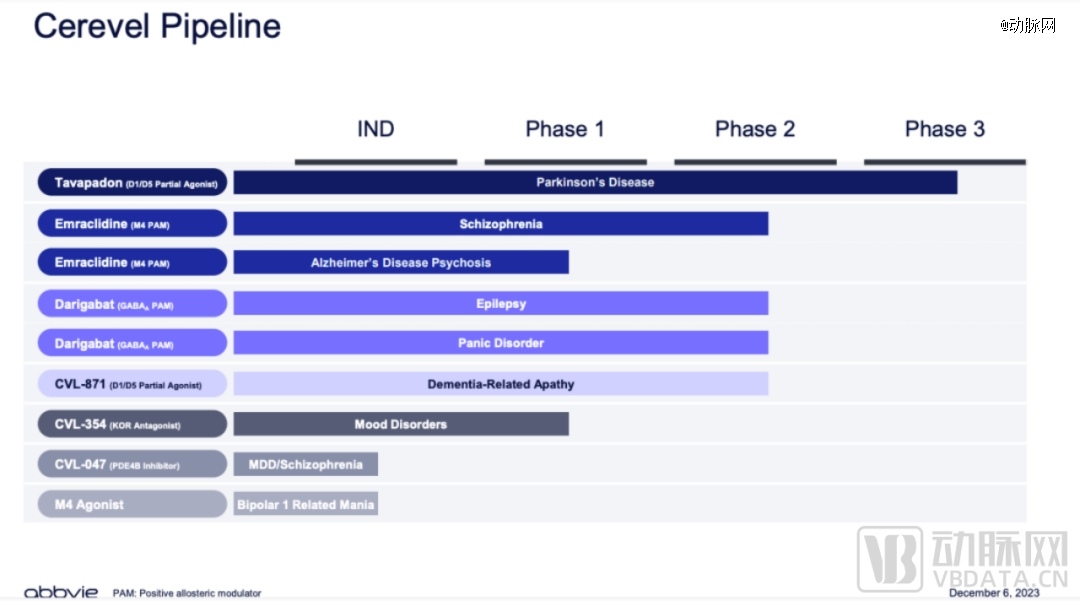

1、今非昔比的Cerevel,贝恩资本爆赚10倍

Cerevel

收购方:艾伯维

价格:87亿美元

领域:CNS

CEO:Ron Renaud

明星管线/产品:Emraclidine

最快管线进度:Tavapadon处于临床3期

12月7日,艾伯维宣布将以总额约87亿美元收购Cerevel Therapeutics并囊获其丰富的神经科学管线。Cerevel最引人瞩目的是2期阶段精神分裂症药物Emraclidine,有可能改变精神分裂症和其他精神疾病的护理标准。尽管Cerevel有两个2期临床试验被推迟,但没有影响公司最终卖价,艾伯维认为Cerevel的产品组合具有数十亿美元的销售潜力,对艾伯维其现有的神经科学产品是非常好的补充。

Cerevel曾是辉瑞的“边缘资产”。2018年辉瑞决定削减神经科学研发、分拆部分相关资产,与贝恩资本合作成立了Cerevel。贝恩资本看到了其CNS产品潜力,为Cerevel注资3.5亿美元,2020年Cerevel通过SPAC在纳斯达克上市,融资4.45亿美元。

上市为其后续发展提供了资金保障。在整个发展过程中,Cerevel都保持了良好的资金状况,支撑中后期临床试验和公司运营提供支撑。Cerevel账面现金达8.251亿美元,足以支撑到2025年运营,这也为并购评估提供了有利条件。

从2021年开始,Cerevel的多个管线产品进入关键的临床2期阶段,但监管审批较慢,临床试验进度落后预期。2022年至2023年,Cerevel多次推迟公布关键试验数据时间,多次临床和数据读出的延误不仅会让投资者丧失信心,也意味着可能在CNS领域的药物竞赛落后。

中后期临床试验需要大量资金,更不用说上市之后的艰巨商业化之路,贝恩资本和Cerevel都意识到了这点。各大MNC资金充足、Emraclidine被看好,寻求并购的*时机已经到来。

Cerevel于今年5月任命了新CEO Ron Renaud,这位CEO是贝恩资本的合伙人,有丰富的并购和运营经验,曾领导包括Idenix(默克38.5亿美元收购)和Translate Bio(赛诺菲32亿美元收购)。他上任后,Cerevel管理团队快速升级,Cerevel接连宣布了新任首席财务官、新任首席业务开发和战略运营官。

Renaud上任不到半年,Cerevel就完成了这笔87亿美元的并购。而*的赢家,也暂时不是艾伯维,而是获得了丰厚回报的贝恩资本。贝恩资本持有Cerevel约58%的股份。按照每股45美元的价格计算,贝恩资本将获得约50亿美元的收益,总计达成约10倍的回报。

贝恩资本在生物技术领域擅长识别被低估资产并进行业务改造,Cerevel是其又一成功作品。有意思的是,Cerevel被重金收购,也让一些行业人士为辉瑞CEO今年不佳的表现再记了一笔。但在MNC的战略决策中,这种戏剧化的场景也是不可避免的。

2、敢想敢做的Carmot,递交IPO半个月后被罗氏溢价收购

Carmot

收购方:罗氏

价格:31亿美元

领域:代谢

CEO:Heather Turner

明星管线/产品:CT-388

最快管线进度:CT-388与CT-868处于临床2期

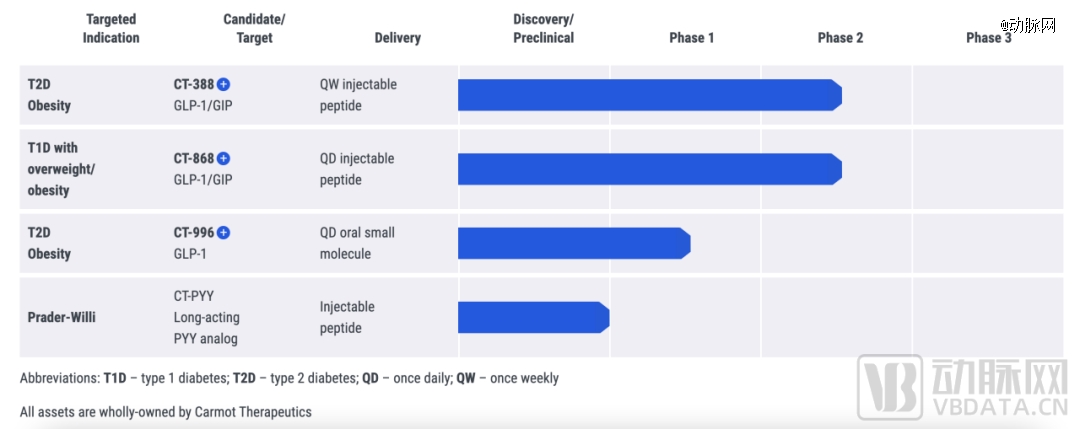

12月4日,罗氏宣布与Carmot Therapeutics签订收购意向,将向Carmot支付27亿美元的预付款以及4亿美元的额外里程碑付款,罗氏将获得Carmot所有的管线组合,一部分Carmot员工也将加入罗氏。Carmot是GLP-1领域的实力Biotech玩家,拥有自己的药物发现平台,管线进展顺利,涵盖口服和注射,其中呈现了惊艳减重效果的CT-388有BIC潜力。

Carmot最开始是一家代谢、肿瘤、自免领域并进的公司,后来在2020年将研发重心放在针对糖尿病和肥胖的GLP-1药物上,押宝成功的Carmot因为专注和管线质量在资本市场上备受欢迎,2022年至2023年融资3.1亿美元,并于2023年11月递交了IPO申请。当时市场都认为,Carmot将为生物科技IPO带来一波久违的热度。

但很快罗氏以31亿美元总价将IPO变为了一场溢价收购,事实上这不是Carmot*次收到报价,今年下半年彭博社报道Carmot拒绝了10亿美元的收购报价——这对一家总融资额4亿美元的高潜力Biotech来说确实没有太大吸引力。

不过Carmot CEO Heather Turner称,公司的确是一边准备IPO,一边寻找着更合适的买家。今年7月份,Carmot新任命的董事会成员Charles W. Newton到任,Newton此前在美银美林集团、瑞士信贷、摩根士丹利等金融机构任职,为2000亿美元的并购项目提供过咨询服务,并完成了总金额600亿美元的并购。最终在新高管坐镇下,Carmot与罗氏谈妥,收购交易总额高出此前估值两倍。

罗氏是个优质的买家:截至2023年10月,罗氏账上可用现金超过600亿美元;缺乏减肥资产,急需差异化的GLP-1产品以参与接下来的MNC竞争,Carmot被收购后也会较受重视;罗氏正在研发的抗肌肉生长抑制素抗体,虽然是为了治疗脊髓性肌萎缩症(SMA),但拥有了一种可以支持肌肉发育的药物,可以和减肥的同时导致肌肉损失进行联合。

Carmot的IPO计划可能更多是考虑到自身融资和发展需要,而非仅仅是为了让罗氏出高价。当罗氏提出足够优惠的条件时,Carmot也基于自身*利益选择了接受收购。更何况罗氏有意继续使用Carmot的药物发现平台,并保留团队。毕竟,在这种慢病领域,Biotech的独立生存难度太高了。

3、见好就收的ImmunoGen,ADC龙头终委身MNC

ImmunoGen

收购方:艾伯维

价格:101亿美元

领域:ADC

CEO:Mark Enyedy

明星管线/产品:Elahere

最快管线进度:Elahere已上市

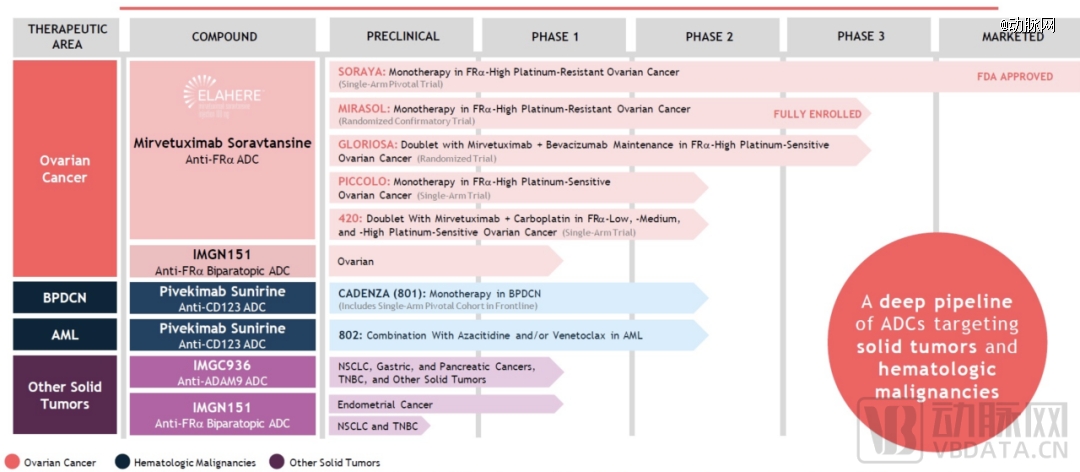

论经历生物科技周期,ImmunoGen*有话语权。但作为一家已经经营40年的公司,ImmunoGen依然只能算作是一家Biotech,几十年来主要依靠技术授权费过活。

11月30日,艾伯维宣布以101亿美元的价格收购ImmunoGen及其核心 ADC 药物(Elahere)等,以进一步充实艾伯维的肿瘤资产。这家ADC龙头终于在今年的并购大潮中,找到了自己的归宿。

ImmunoGen已上市的Elahere是公司的重要收入来源,系全球*FRα ADC药物,今年前三季度累计销售额2.121亿美元,也正是这款药物让ImmunoGen在漫长的40年中首次实现了盈利:第三季度ImmunoGen实现净利润3000万美元。

尽管ImmunoGen在ADC领域具有明显的技术优势和先发经验,但长期以来无法把优势转化为成功的商业化产品。公司股价表现疲软,除个别时期以外,并没有给股东带来可观回报。ImmunoGen之前还为应对经营压力,不得不出售公司债券筹资。此外,ImmunoGen规模长期保持了“小而美”状态,员工人数多年来变化不大,并没有组建有力的商业化团队。

在今年第二和第三季度,伴随着股价提升,ImmunoGen的CEO Mark Enyedy和众多高管选择了减持套现,此时公司也在同步进行收购谈判。最终,艾伯维的收购交易价格每股31.26美元,远高于ImmunoGen最近的股价,实现了高溢价收购。

此次收购交易正值艾伯维的肿瘤业务陷入困境之际。截至2023年前9个月,艾伯维的旗舰药物Imbruvica的收入同比减少了五分之一以上。完成收购后,艾伯维不仅拥有了Elahere这款治疗铂耐药卵巢癌的首创药物,也能继续借助ImmunoGen的ADC平台和工具箱开发新一代创新型ADC药物。

在接下来的ADC大战中,ImmunoGen若继续独立发展将面临诸多不确定性和风险。趁盈利良机,这次收购完成算得上是Mark Enyedy给股东的*答卷。

4、只有一款罕见病药物的Reata,让渤健开出史上最高价

Reata

收购方:渤健

价格:73亿美元

领域:CNS

CEO:Warren Huff

明星管线/产品:Skyclarys

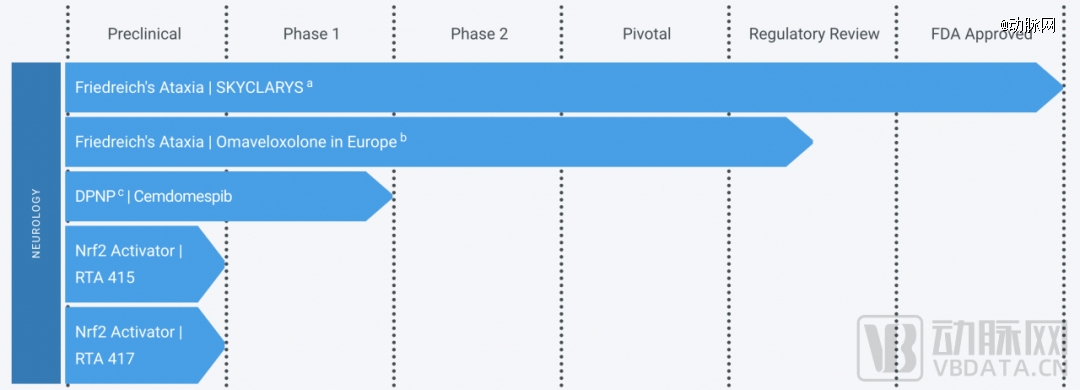

最快管线进度:Skyclarys已上市

7月28日,渤健以73亿美元收购了罕见病企业Reata。通过这次收购,渤健将获得Reata在今年2月获美国FDA批准的药品Skyclarys,这是*也是*一个获FDA批准用于治疗弗里德赖希共济失调的药物Skyclarys。Skyclarys没有市场竞争压力,预计美国销售潜力可达4亿美元。

这是渤健历史上*一笔收购,且就在宣布收购Reata的三天前,渤健才刚发布了裁员1000人的计划,目的是到2025年节省10亿美元年度运营成本。

一方面裁员减成本,另一方面通过收购Reata获得增长动力。Reata的Skyclarys虽然因mFARS评分改善缺乏临床意义而存在争议,但可以填补渤健核心产品带来的销售下滑,此外Reata还有很多处于早期阶段的在研项目,渤健表示对这些项目给予了非常合理的标价,并指出Reata的Nrf2激动剂可望用于适合治疗阿尔茨海默氏症和肌萎缩侧索硬化症等疾病。

一家罕见病Biotech能走到今天,Reata的CEO Warren Huff功不可没。证券律师出身的Warren Huff在Reata担任了超过20年CEO,坚持在少有其他公司涉足的创新领域开展研究——Reata长期研究Nrf2激活因子,后续研发出Nrf2激动剂Bardoxolone和Omaveloxolone。2021年其一代Nrf2新药被FDA拒批,股价一度暴跌40%。之后二代Nrf2,也就是Skyclarys成功上市,彻底改变了Reata的命运。

收购Reata是渤健新任CEO推动的首笔大交易,并提出要在罕见病领域做大做强。渤健拥有治疗脊髓性肌萎缩症(SMA)药物Spinraza,为渤健带来可观收入;新批准的治疗肌萎缩侧索硬化症(ALS)药物Qalsody,继续显示出其在商业化复杂的罕见病药物方面的实力。

Nrf2激动剂成就了Reata,拜耳、阿斯利康等MNC也纷纷布局Nrf2,接下来就要看渤健是否能承接住Reata在这一领域的先发优势。

5、专注IBD的Prometheus,或是默沙东放弃Seagen的原因

Prometheus

收购方:默沙东

价格:108亿美元

领域:免疫

CEO:Mark McKenna

明星管线/产品:PRA023

最快管线进度:PRA023处于临床2期

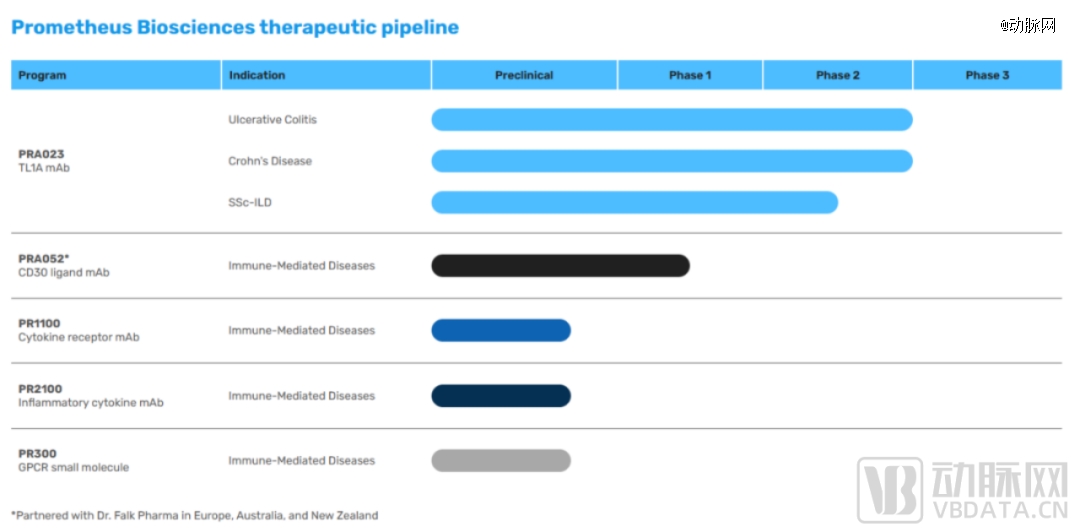

4月16日,默沙东宣布计划以108亿美元现金为代价收购Prometheus,获得新的溃疡性结肠炎(UC)、克罗恩病(CD)和其他自身免疫性疾病候选药物来增强其免疫领域产品管线。炎症性肠病(IBD)是近两年的热门领域,病因复杂、患者群体庞大,现有生物制剂疗效有限。

Prometheus自成立以来经营状况持续亏损,2018-2022年的营业总收入仅有681万美元,但净亏损逐年增加,2022年已经达到了1.42亿美元。截至2022年底,Prometheus的现金储备还有2.92亿美元左右,考虑到其持续的高额净亏损,这笔现金维持运营的时间有限。

华尔街的反馈认为默沙东的开价高了,不过收购Prometheus可以帮助默沙东进一步布局免疫学领域,提升在这一快速增长治疗领域的地位。PRA023的2期临床试验数据显示了良好的安全性和有效性,如果3期临床继续验证疗效,这款产品获奖成为一线治疗UC和CD的潜在新选择。IBD市场预计在五年后增长至将近500亿美元,优秀的临床2期资产和广阔的市场前景,促使默沙东采取行动收购Prometheus。

CEO Mark McKenna对Prometheus的发展起到了举足轻重的作用。2019年,Mark McKenna加入Prometheus担任CEO。在他的领导下,Prometheus管线快速扩张,多款候选药物进入临床,主导产品PRA023的2期临床试验为下一步开发奠定了基础。同时McKenna也带领Prometheus成功在资本市场完成IPO,为公司获得资金支持其战略目标。凭借自身在制药行业丰富的管理经验,以及与资本市场的良好互动,McKenna最终达成与默沙东的并购交易。

对默沙东来说,虽然不如收购Seagen带来的影响直接快速,但一张自免领域的门票是十分珍贵的。而从Prometheus的角度出发,至此的结果对一个连年亏损的自免Biotech已经是美满,毕竟3期不是每个药企都擅长的。

■ 附录: 2023年全年医药M&A事件

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。