四年涨价80%,高端波司登有人爱,但涨价已摸到天花板。

消费降级时代,卷低价成各行业的“苦口良药”——淘宝京东拼多多厮杀低价,良品铺子实施17年来*规模降价,盒马开启折扣化变革......

但波司登却反其道而行,在涨价路上停不下来。

东兴证券研报显示,2017年波司登的吊牌价平均为 1000元至1100元,2021年则超过1800 元——四年涨幅约80%。

涨价还在继续,在11月28日的2023/24上半财年业绩说明会上,波司登执行董事兼执行总裁梅冬表示,未来将整合全球优质资源,加码3000元以上的中高端价格带产品。

实际上,波司登还试水过更令人破防的*价——其2019年和2021年推出的登峰1.0和2.0系列,价格直接破万,比肩国际高端羽绒服品牌加拿大鹅和盟可睐,曾引起不小的争议。

市场的反应是不买账——目前两款产品已在波司登天猫旗舰店“消失”,取而代之的是今年冬季推出的七千多元的登峰新款,且总销量只有17个。

这实属意料之内。艾媒咨询数据显示,在2023年中国网民购买羽绒服可接受的价格调查中,大部分消费者更愿意购买400元~1500元的羽绒服。其中,34.04%的消费者选择401~600元的区间。

拒绝高价羽绒服“背刺”的消费者,如今开始“整顿”市场——这个冬季,百元左右的军大衣、花棉袄以“性价比*”的姿势,成御寒顶流。

1688数据显示,11月1日至12月12日,军大衣的搜索人数日均同比增长236%,搜索次数同比增长216%,买家数同比增长50%;花棉袄的搜索人数日均同比增长163%,搜索次数同比增长159%,买家数同比增长49%。

显然,波司登1800元左右的均价已与大众诉求格格不入,但数据却给出了相反的表现——近三年来,波司登营收一路攀升,财报显示,2020年4月-2023年3月的三个财年间,波司登主品牌的营收涨幅约40%。

而据中国服装协会数据显示,2020-2022年间,国内羽绒服市场增幅约34.2%——波司登主品牌增速高于大盘。

为何大众诉求与实际数据表现有这样的反差?谁在买高价波司登?宣称还会继续涨价的波司登,提价天花板又在哪里?

一

涨价已近天花板?

从数据表现看,波司登的中高端定位已经立住了。

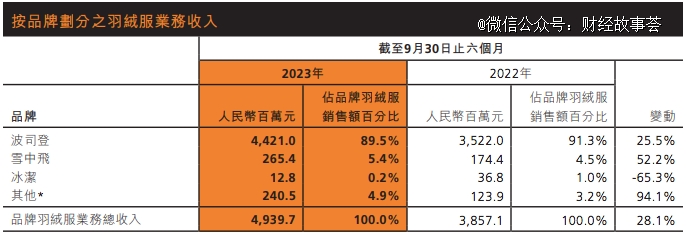

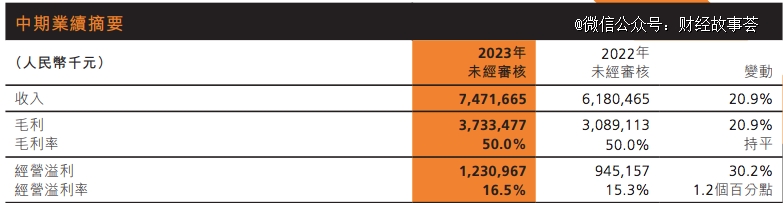

自2018年启动高端化转型至今,波司登主品牌的营收持续在增长。截止到9月30日的2023/24上半财年报显示,波司登主品牌的营收同比增长25.5%至44.2亿元。

双11的表现也印证了这一点,在11月的业绩说明会上,波司登高级副总裁芮劲松透露,今年双十一,波司登整体折扣力度与去年几乎保持一致,部分折扣力度甚至低于去年同期,但产品销售依然强劲。

据《天猫双十一2023服饰品牌销售榜》显示,10月31日至11月11日,波司登反超去年榜首优衣库,位列*。

这说明,波司登的增长非折扣驱动,高价波司登依然有人爱。

可当下消费降级甚嚣尘上,为何还有人爱买波司登?

从社交平台的用户反馈看,波司登的“死忠粉”不少,他们普遍相信“一分价钱一分货”,认为和部分同行相比,波司登的高品质值得自己为其“高价”买单。

“宁愿花两三千买他家,也不愿意花一两千买其他快消品牌的,6年前买的今年还在穿”“我本来也觉得波司登贵,但看看太平鸟、ONLY原价2000多元的羽绒服,竟然觉得合理了”“波司登很暖活而且轻便不压身,有些便宜的有鸭毛味,不信可以自己买来对比”......

经济下行,中高端定位却行得通,原因在于消费分级——降级与升级叠加存在,总有人愿意为品质买单,高端消费反而有更强韧性。

摩根大通中国首席经济学家朱海斌称之为消费K型分化,其在5月底的媒体见面会上表示,“跟高收入阶层相关的,例如金银首饰、奢侈品销售,前几个月表现非常好,和一般大众平时消费相关的产品,前四个月表现都非常平淡,甚至偏差。”

具体到羽绒服市场,也是如此。抖音云图数据显示,2022年11月-2023年10月间,羽绒服市场规模同比增长34%,而高价位(800元+)羽绒服的同比增速高达70%,明显高于大盘。

其实,此前关于波司登的价格争议多由“万元羽绒服”引起,但这只是个例产品,波司登主力价格水平没有这么夸张。

在11月的业绩说明会上,波司登执行董事梅冬表示,波司登主品牌目前的核心价格带为1000元至3000元,与去年持平。

而且,“万元羽绒服”更像是营销事件,旨在提升品牌调性,而非追求市场份额。

在2019年中期业绩说明会上,波司登首席财务官兼副总裁朱高峰曾表示,公司推出登峰系列,很大程度是为了提高品牌势能,体现波司登的专业性,整体货量并不大。

其实,像这般推出高价产品、打破品牌定位边界的做法已成行业共识,并非波司登一家所为。

比如同样中高端定位的高梵,其主要价格段在1000~3000元,如今也推出了英国皇室高定款,天猫折后价为5900多元;就连走平价定位的鸭鸭,其主力价格段在1000元以下,也推出了冰壳联名款高端羽绒服,天猫券后价为4999元,其在抖音还上架了9999元的羽绒马甲。

不过,对国产羽绒服品牌来说,或许已经快摸到涨价天花板了。

近几年来,波司登主品牌的营收增速已经逐年放缓,财报显示,2018-2022年,同比增速分别为38.3%、22.7%、18.9%、16.3%、1.2%。

而且,细究看来,波司登营收增长主要是因为提价,而非销量的提升。

在去年11月的业绩说明会上,朱高峰曾坦言,波司登品牌转型的*个三年战略阶段(即2018-2020年),价的增长大于量的增长。

华创证券也曾复盘过,2014-2020年,单价提升对羽绒服市场增长的贡献高达60%,而销量提升贡献仅为40%。

这说明,涨价带来的增长势能已经开始减弱,再提价的效果可能适得其反。

这是因为,与价格动辄过万的国际高端羽绒服品牌相比,国产品牌的溢价能力有一定上限,超高端定价还无法赢得市场认可。波司登、高梵5000元以上的今冬新品在天猫的总销量均不超过两位数,就是例证。

波司登也意识到了这一点,去年11月,朱高峰在采访中表示,过往的三四年,波司登总体产品的加价空间已经爬得很高,未来要把握好价的上升跟量的上升的平衡。

当然,这并不是指波司登不会再涨价,而是指,其核心价格段的溢价空间有限,涨价幅度会比较平稳。

朱高峰指出,未来的加价空间一定会有,一定是要推出新的品类、新的产品,但是原来的基础款经典款做升级,价格上不会有大的改变。

二

平价失守,线上丢分

过去几年,波司登一直专注于中高端市场的经营,对平价市场似乎不太“上心”。

在波司登看来,低价路线难堪品牌发展重任。

芮劲松曾在去年“澎湃新闻”的采访中表示,“我们希望通过品牌高质量发展来赢得品牌未来,而不是通过低价、折扣,(靠折扣)今天可能会很爽,但是你会发现明天是没有未来的。”

与之不谋而合的,还有高梵,高梵创始人吴昆明曾在12月采访中表示,“专业”是品牌长线存活及发展的砝码,专业的羽绒服品牌及专业的产品始终有市场。

不过,波司登并未完全“舍得”放弃平价市场,早在2001年,其旗下就有了雪中飞、冰洁等多个定位大众消费的子品牌。

而且,雪中飞还曾取得过“遥遥*”的市场地位。《2017-2022年中国羽绒服行业市场调查及投资前景研究报告》显示,2015年中国羽绒服行业市场份额排名前五的品牌分别为:波司登、雪中飞、鸭鸭、坦博尔、雅鹿,冰洁排名第十。

但由于过去几年对中高端市场的专注,这样的地位已经失守——如今,雪中飞已经被原本排名在后的鸭鸭、雅鹿赶超。

财报显示,2022年4月-2023年3月,雪中飞收入为12.2亿。而据界面时尚报道,2022年鸭鸭GMV为100亿,另据斑马消费11月的报道,雅鹿仅电商业务的年收入规模在此前就曾攀至20亿元。

冰洁则更惨,2022/23财年的收入只有1亿多,且在持续下滑,去年同比下降了46.7%,2023/24上半财年(即2023年4月-9月)又同比下降了65.3%。

如今,波司登决定“补课”。

在今年11月的业绩说明会上,波司登表示,将加大普惠羽绒服赛道布局,未来将旗下子品牌雪中飞定位于普惠高性价羽绒服,与主品牌波司登形成差异化布局。

之所以开始重视平价市场,原因或许在于,平价乃大势所趋,意味着更辽阔的空间。尤其对营收增速放缓的波司登来说,能带来新的增长机会——2023/24上半财年报显示,雪中飞营收同比增长52.2%,远超波司登主品牌25.5%的增速。

不过,波司登面临的挑战肉眼可见。

一方面,与中高端市场相比,平价市场竞争更为激烈。

除了鸭鸭、雅鹿等专业羽绒服品牌外,HM、优衣库、ONLY、太平鸟等快时尚品牌也都跻身其中。

另一方面,与波司登主品牌相比,雪中飞和冰洁的品牌认可度没有那么强。

从社交平台上的讨论看,不少用户认为,雪中飞与鸭鸭等品牌存在款式同质化问题,以至于不少用户怀疑他们均是代工厂贴牌。

如何打破同质化内卷,是波司登需要解决的课题。

目前,雪中飞和冰洁对波司登整体营收贡献还很低。2022/23财年,雪中飞交易占比为9.0%,冰洁仅为0.9%。这意味着,在未来很长一段时间内,波司登在平价市场的发展难堪集团重任。

其实,雪中飞被鸭鸭、雅鹿等超越,线上渠道“失利”或许是重要原因。

复盘鸭鸭、雅鹿等国产老牌的发展历程可发现,他们都曾有过沉寂时刻,但皆因近几年抓住了线上渠道的机遇,得以焕发新生。

比如,鸭鸭在2021年将抖音直播间搬上西藏雪山“一炮而红”,据界面时尚报道,过去四年间,其GMV从0.8亿元攀升到百亿元,增长超100倍。

但反观雪中飞,线上业绩则有些逊色。

据飞瓜数据显示,今年前三季度,在抖音羽绒服销售额排名中,鸭鸭、雅鹿分别位列*、第二,市占率分别为12.1%、6.6%,雪中飞则排名第四,市占率只有3.2%。

数据来源:飞瓜数据

而且,前三季度,鸭鸭、雅鹿同比增速均在110%左右,远高于雪中飞79.5%的增速。

可见,波司登在平价市场还有不少课要补。

三

向多元化求增长

中高端市场增速放缓,线上表现乏善可陈,平价市场又有待补课,波司登开始瞄准其他增长策略——多元化。

在冬季羽绒服之外,波司登推出了其他季节可用的轻薄羽绒服,还为特定人群推出了专业滑雪系列羽绒服,此外,还拓展了夏季防晒服的新品类。

其实,多元化策略曾是波司登的“痛”。

2009年,为求更大的发展,波司登就曾提出“品牌化、四季化、多元化”策略,通过收购、入股等方式,逐步进入高端女装、童装、商务男装等多个领域,却导致其后续发展陷入低谷。

财报显示,2013年开始,波司登总营收一路下跌,从82.4亿元跌至2015年的57.9亿元,跌幅29.7%,净利润则从8.7亿元下跌至3.4亿元,跌幅高达60.9%。

波司登CEO高德康在今年9月的一次主题分享中,复盘那段艰难时期称:“当时急于扩大品牌版图,进行多元化扩张,战略不聚焦,资源严重分散,波司登变成了‘爸爸妈妈穿的羽绒服’,导致企业发展遭遇重大危机。”

直到2018年,波司登宣布放弃多元化探索,明确“聚焦主航道,聚焦主品牌”的战略方向,将发展重心重新集中在羽绒服领域,才得以止跌回升。

如今,波司登重启多元化策略,不会重蹈覆辙吗?

其实,对比可看,如今的多元化策略与此前有所区别,此前的拓展横跨了女装、男装、童装等不同领域,目标群体相互“隔离”,而如今的多元化拓展则是基于羽绒服场景的扩展或功能性的延伸进行,目标群体基本一以贯之。

在11月业绩说明会上,梅冬对此的解释是,“通过新品类的扩展,满足用户不同户外场景下的新需求,且把需求贯穿起来,这是打造功能品类的关键,对于主品类羽绒服,会根据消费者需求趋势和不同场景来不断创新”。

比如轻薄羽绒服,除了拓宽使用季节外,还能打破地域、人群等限制,有助于开拓南方市场。

比如今年新推出的冲锋衣三合一鹅绒服,比较适合轻户外场景;波司登还推出了小马甲,适合室内穿搭。

至于夏季防晒服这一看似与羽绒服没关联的新品类,波司登也认为属于功能性的延伸。在业绩说明会上,波司登管理层表示,“科技感防晒功能在冬季也很需要,消费者在看到波司登防晒时,会想到冬季的羽绒功能,增加冬季销售。”

从结果看,如今的多元化策略也行之有效。

在11月业绩说明会上,管理层透露,轻薄羽绒与防晒等创新品类今年的销售可观。

比如,波司登防晒服2021年的销售额是9000多万,今年已经做到了5亿元销售额,增长了约5倍,增速快过羽绒服。明年防晒衣目标增加到10个亿。

比如,8月推出的冲锋衣,原定计划销售8.5万件,截止11月28日时,已销售38万件,预计今年销量将达到四五十万件。

招银国际研报也将波司登2023/24上半财年营收利润双增长超20%的“功劳”,归于上述新产品的带动。

综上可见,经过近6年的转型经营,波司登在中高端市场基本站稳,但也由于顾此失彼,其在平价市场丢了不少阵地。

接下来的增长空间,一方面在于发力平价子品牌,另一方面,则是基于羽绒服继续创新,寻求多元化扩展。

从波司登整体业绩来看,增长趋势还在继续,但资本市场对其的信心却在下滑——波司登当前340多亿的市值,距离2021年的最高值已经蒸发320多亿元,几乎折半。

资本市场的冷遇也不奇怪,当大众消费开始变得理性,当军大衣成为消费降级的符号,靠涨价撑起增长的波司登,多少有点不合时宜,未来必然负重前行。

【本文由投资界合作伙伴微信公众号:财经故事荟授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。