2024年的*个民营医院IPO正式到来。

1月9日,民营肿瘤医疗龙头美中嘉和医学技术发展集团股份有限公司(后文简称“美中嘉和”)登陆香港联交所,总市值超80亿港元。

作为一家聚焦肿瘤医疗服务的明星企业,美中嘉和在发展过程中持续受到资本青睐。截至上市前,美中嘉和于2018年获得了中金资本的投资,并在2020年引入中信系投资,且在2023年获得石药集团的战略投资,背后投资方结构囊括了券商资本、金融系资本、产业资本及财务投资者。

经过近16年积淀,美中嘉和目前在业务上形成了两大方向,一是自营医疗机构,主要为癌症患者服务,二是通过网络业务赋能第三方医疗机构。据弗若斯特沙利文报告显示,在中国所有民营肿瘤医疗集团中,截至2022年12月31日的自营或托管肿瘤医疗机构数目计,美中嘉和排名第二。

具体营收方面,招股书显示,美中嘉和2020-2022年及2023年上半年,美中嘉和的营业收入分别为1.66亿元、4.71亿元、4.72亿元、2.85亿元,营收持续增长。

但同时,美中嘉和尚未实现盈利,2020年-2022年以及2023年上半年,其期内净亏损分别为5.91亿元、8.31亿元、6.37亿元、2.14亿元。也就是说,在3年半时间里,美中嘉和累计亏损22.73亿元。

持续增长但仍亏损的原因是什么?上市之后,美中嘉和还会有怎样的战略布局?民营医疗行业的未来会如何演进?针对这些问题,本文接下来根据过往行业访谈与招股书数据进行解读。

辽宁大学校友创业,

干出今年*个民营医院IPO

美中嘉和的创业故事始于2008年。

彼时,获得辽宁大学经济学硕士学位和博士学位的杨建宇已在实体行业积累了十多年经验,比如在深交所上市的主营固体废物回收和污水处理的公司合加资源担任过多年总裁。离开合加资源后,杨建宇在好友的邀请下加入了泰和诚,并创建了美中嘉和,后者亦成为了泰和诚在中国境内的医疗服务运营平台。

公司成立后,美中嘉和最开始的业务主要是为中国医院提供放疗与诊断设备的管理服务,后逐渐发展网络业务,并通过收购、成立及运营自营医疗机构开展医院业务。

这里需要重点提及的是,美中嘉和深耕的是肿瘤这一细分赛道。从行业的情况来看,肿瘤医院具有投资大、周期长、壁垒高等特点,入局门槛高。此外,国内肿瘤医疗服务市场目前以公立医院为主导,民营医疗服务占比还较小。

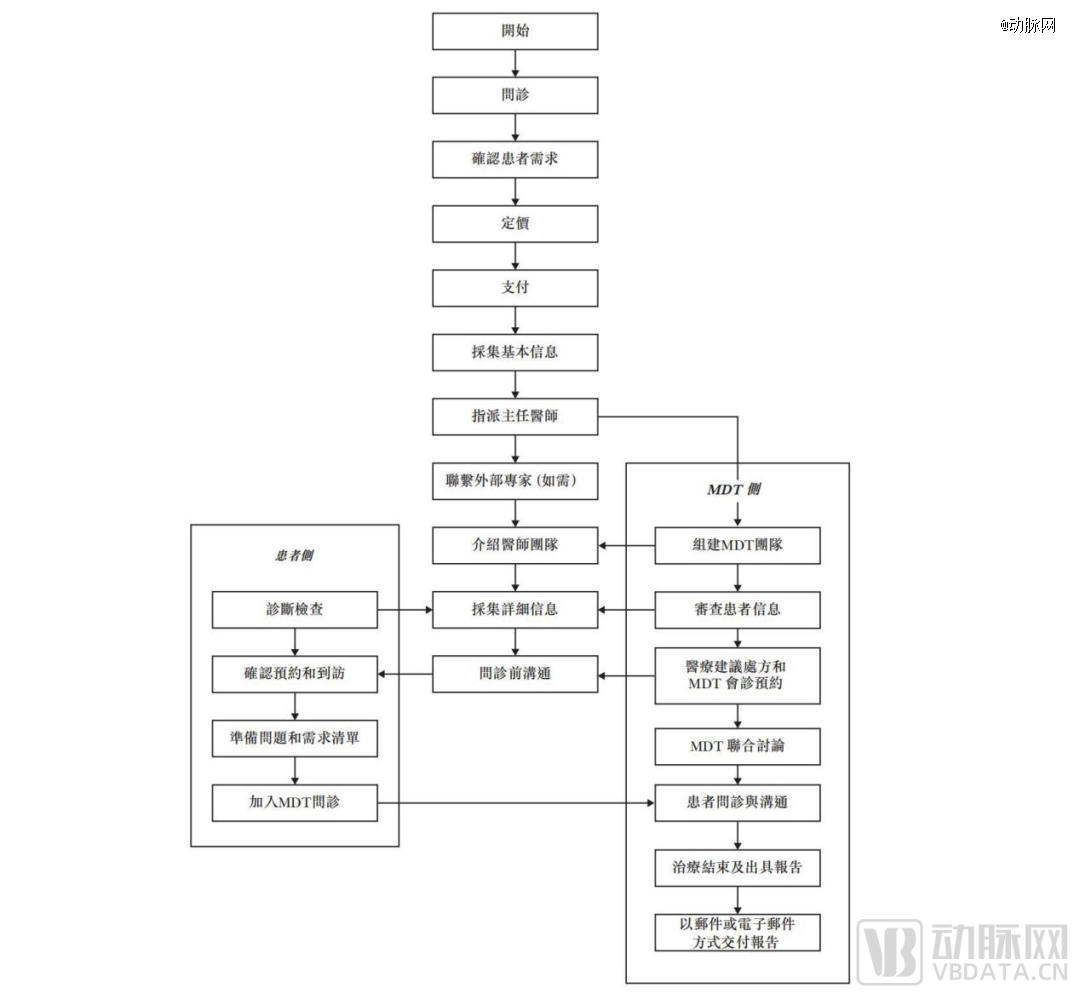

在此情况下,美中嘉和采取了差异化路径,一方面构建了一支由来自各学科全职医生及护理人员组成的专职团队,通过多学科诊疗模式(MDT)为患者提供服务。此外,美中嘉和还与MD安德森、梅奥诊所等全球知名医疗机构存在长期战略合作关系。

MDT实践流程 图片来源:招股书

值得一提的是,在欧美国家,MDT已成常态,比如英国通过立法的方式要求每一位癌症患者都需经过MDT综合治疗。然而,目前国内采用MDT模式治疗的普及率还并不高。据弗若斯特沙利文报告,2022年中国癌症治疗中采用MDT模式的比率仅约为6%,美国同年则约为80%。美中嘉和则是国内少有的能提供MDT服务的民营医疗机构之一,这也使其能在一众肿瘤服务机构中脱颖而出。

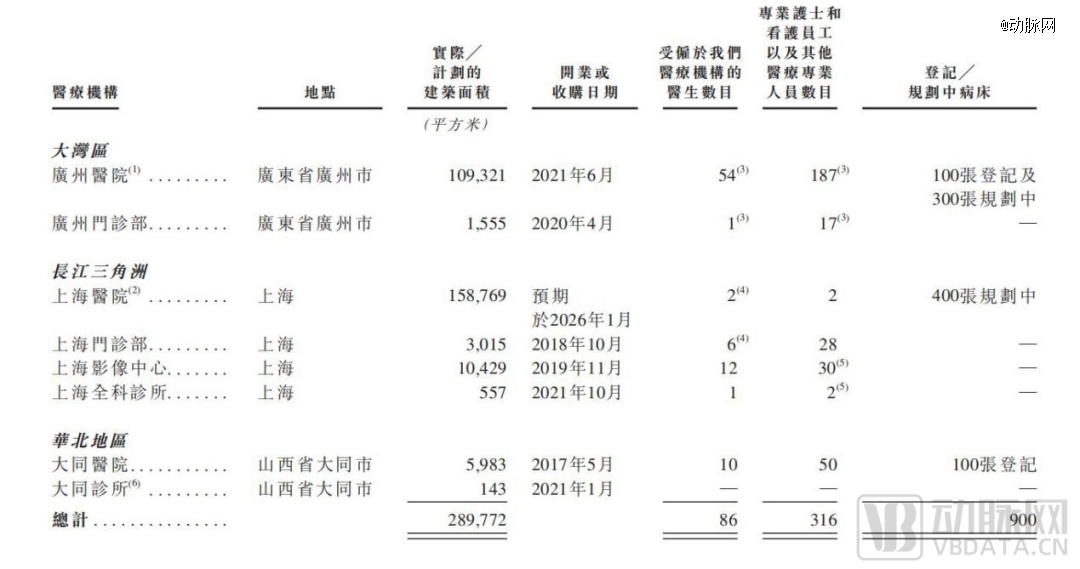

凭借在诊疗上的优势,美中嘉和不断拓宽服务网络,已在广州、上海、大同拥有六家运营中的自营医疗机构,包括两家肿瘤医院、三家门诊中心(或诊所)和一家影像诊断中心、一家互联网医院,并在上海拥有一家在建的自营肿瘤医院。招股书透露,广州医院将于2024年开始运营其质子中心并提供质子治疗服务。

在TO C(为患者提供医疗服务)之外,美中嘉和基于多年来在肿瘤治疗及医院运营领域积累的专业知识,开发出医用设备、软件及相关服务项下的TO B业务,以服务企业客户和医院,尤其是位于美中嘉和自有设施无法覆盖的低线城市医院。

根据招股书,在2020年、2021年、2022年,以及2023年上半年,美中嘉和公司医用设备、软件及相关服务的企业客户分别达到了29家、88家、77家、47家。截至2023年6月30日,公司以云平台服务、管理及技术支持及经营租赁服务了17家合作医院。

以云平台服务为例,美中嘉和在2019年年初推出了CSS服务(云系统解决方案),后逐步迭代升级,于2020年12月推出嘉和云影远程医疗信息诊断平台,2021年9月又推出嘉和飞云智能放疗云服务平台,以专注于癌症治疗的效率及疗效的提升。

根据此前美中嘉和的介绍,借助CSS,美中嘉和与合作医院通过共建的方式,能够建立区域肿瘤诊断中心和肿瘤治疗中心,从而实现中心为合作医疗机构提供统一的医疗服务的目的,并为基层医院提供了定期课程培训和邀请其参与科研项目等事宜。

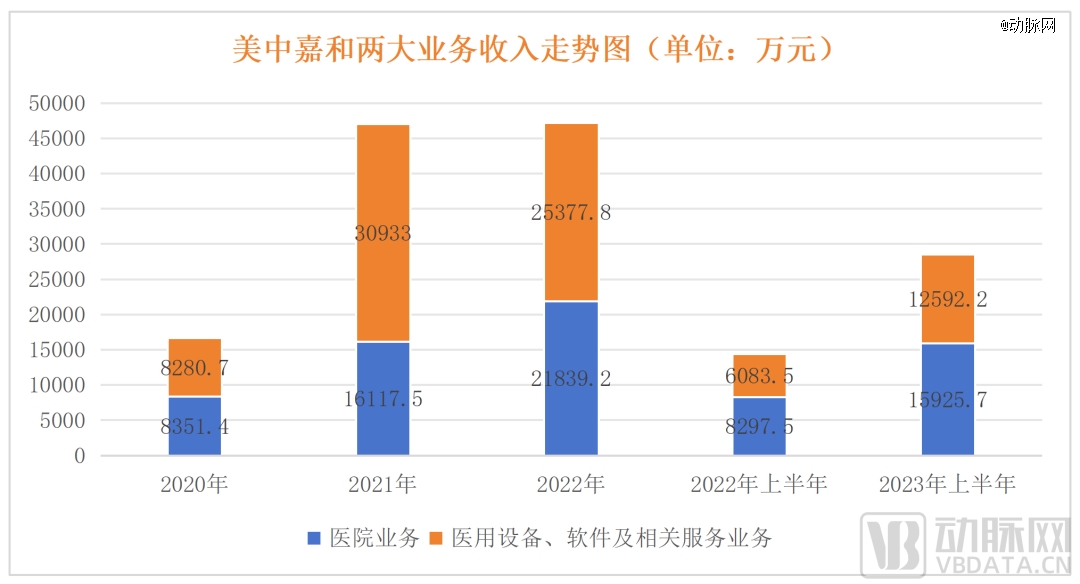

从各自业务的收入来看,目前医院业务和医用设备、软件及相关服务业务的占比较为接近:医院业务端,2020年、2021年、2022年收入分别为8351.4万元、16117.5万元、21839.2万元,2022年上半年至2023年上半年收入为8297.5万元、15925.7万元;医用设备、软件及相关服务端,2020年、2021年、2022年收入分别为8280.7万元、30933万元、25377.8万元,2022年上半年至2023年上半年收入为6083.5万元、12592.2万元。两端业务整体都呈现上升趋势。

数据来源:招股书 动脉网制图

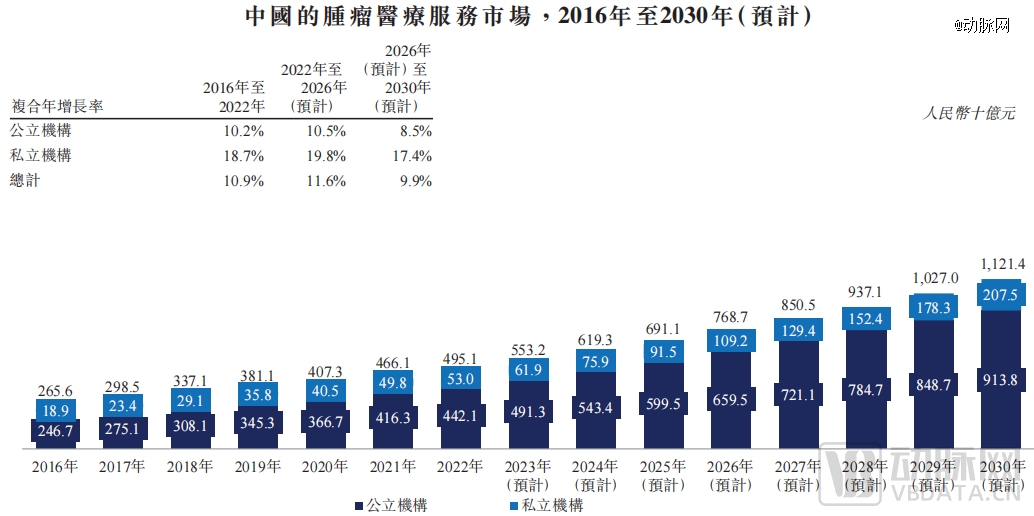

此外,招股书特别提到,中国民营肿瘤医疗机构的收入从2016年的189亿元增加到2022年的530亿元,复合年增长率为18.7%,预计2026年将达到1092亿元,市场增长空间巨大,身处其中的美中嘉和机遇仍然广阔。

从上不难发现,正是凭借在TO C与TO B两大业务的持续纵深和市场的高速增长,美中嘉和深耕肿瘤服务赛道近16年后,成功实现IPO。

追问:肿瘤专科的商业想象空间究竟如何?

肿瘤专科究竟是不是一门好生意?

首先,如前文所述,肿瘤服务市场目前还处在快速发展期,赛道的天花板尚未触及。弗若斯特沙利文报告显示,中国私立肿瘤医疗服务市场的市场规模从2016年的189亿元增长到2022年的530亿元,复合年增长率为18.7%,预计2026年将达到1092亿元,2022年至2026年的复合年增长率为19.8%。

中国肿瘤医疗服务市场数据来源:招股书

因此于入局企业而言,更重要的仍是构建业务的增长能力和协同性,以此分得更多的“蛋糕”。

与眼科、口腔、医美等民营专科领域不同,肿瘤专科相比而言是一个重成本投入的生意。根据太平洋证券此前发布的一组数据显示,国内肿瘤医院的单院平均资产为7.17亿元,单院平均万元以上设备投入为2.26亿元,单院平均建筑面积为4.4万平方米,均显著高于其他专科医院。可以看出,肿瘤专科是一个更需要资金投入的领域。

所以与其他专科动辄数十家甚至上百家服务机构的规模相比,目前美中嘉和只有6家运营中的自营医疗机构。为了能继续做大规模,美中嘉和在招股书中也提到,会继续拓展医院数量。

此外,肿瘤作为偏严肃医疗的领域,在学术与临床上的积淀亦十分重要。对此,除了持续发力医院业务和医用设备、软件及相关服务业务外,美中嘉和也在积极参与国家行业标准制订项目,成为国家放射治疗行业标准的主要制定者,目前已启动三项国家标准制定项目,分别是《放射治疗数据审核质量保证实践指南》、《基于5G的远程放疗计划设计、实施与质控平台建设指南》及《全皮肤(电子束)照射技术实践指南》。

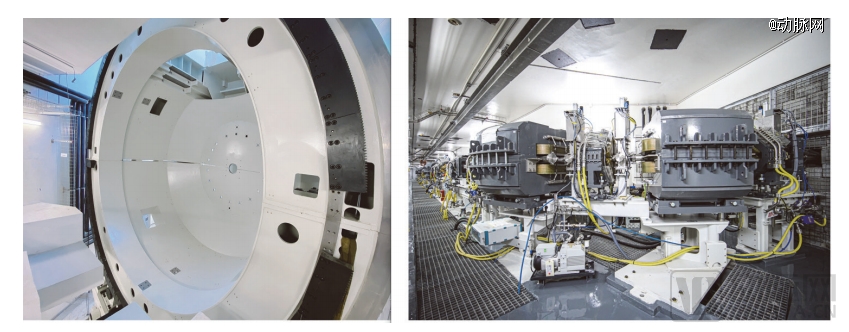

未来布局上,美中嘉和非常看好质子治疗。招股书提到,美中嘉和的广州医院已经采购了一套定制的四室质子治疗设备,其配备了四个旋转支架的治疗舱,预期于2024年年初取得许可证,并于2024年3月开始运营广州医院质子中心。另外,美中嘉和还会在上海医院配备一套质子治疗设备和四个治疗舱。

根据弗若斯特沙利文报告,截至2022年12月31日,全球运营中的质子治疗中心约100个,而中国仅有两个,且世界十大肿瘤治疗机构中,五家拥有自身的质子治疗中心。

广州医院的质子加速期和设施 图片来源:招股书

为更好地推动质子治疗技术的应用,美中嘉和还在2014年创办了《质子中国》数字期刊,该期刊主要提供有关质子及重离子放射治疗的临床及技术资料,以供患者及医学界参考。

业务协同性方面,美中嘉和在向医院提供管理及技术支持服务开展业务的过程中,积累了宝贵的行业专业知识及资源,基于此再通过收购、设立及运营自营医疗机构的方式发展医院业务,从而形成协同效应。

又比如在医院的地理分布上,美中嘉和也做了战略协同的考量。根据招股书,美中嘉和的医院主要位于大湾区、长江三角洲和华北地区,且各自区域的业务有差异化和协同性,具体如下:

● 在大湾区,广州医院和广州门诊部专门从事鼻咽癌放疗和乳腺癌手术以及其他综合肿瘤医疗服务;

● 长江三角洲地区的上海影像中心是诊断中心,以先进的影像设备和云平台为长江三角洲地区和全中国的患者提供早期癌症筛查和诊断服务。其中,作为上海影像中心独立诊断服务的补充,上海全科诊所提供全科服务,并与上海影像中心互动,为需要影像检查的患者提供转诊服务。

● 华北地区的大同医院和大同诊所利用传统的中医疗法提供治疗后的健康管理服务。

● 此外,美中嘉和2021年5月推出了互联网医院,作为连接癌症患者与综合肿瘤医疗资源的一站式门户。

美中嘉和线下医疗机构及其僱佣的医疗专业人员情况 图片来源:招股书

可以看到,美中嘉和在业务增长能力的构建和协同性上已做出了众多成绩,并积极布局未来,这为其接下来的持续稳健发展打好了基础。

不过,美中嘉和仍在亏损状态,且从2021年开始毛利率转为负值(2019年至2022年,毛利率分别为25.8%、4.4%、-10.0%、-30.2%),经营压力较大。招股书对此表示,当下旗下不少医疗机构仍处于起步阶段,新医院试行扩量阶段或对盈利能力造成重大影响。因此,经营业绩可能会在不同期间出现大幅波动。此外,融资成本(主要包括有关可赎回注资的利息费用)也是导致亏损的重要原因。

毫无疑问,此次上市后,面对投资者,如何提高盈利能力将成为较长一段时间美中嘉和需要思考的命题之一。

各细分领域皆跑出上市企业,

民营医疗专科发展的四大趋势

作为今年*个民营医院IPO,美中嘉和无疑给民营专科医疗服务领域的从业者打了一针强心剂:从偏消费医疗的医美、口腔、眼科到偏严肃医疗的神经专科、肿瘤等细分领域,都已跑出一家甚至多家上市企业,涌现了诸如朗姿医美、通策医疗、爱尔眼科、海吉亚医疗、三博脑科等明星公司。

这意味着,只要拥有优秀的诊疗能力和创新性,民营医疗专科服务也能跨越学科壁垒,在各个细分领域都跑出龙头。

当然,在这个过程中,由于需要大量的资金进行连锁化、规模化,企业对资本的需求亦十分旺盛。动脉网在过往与投资人的访谈中,梳理出VC/PE观察民营专科服务企业是否具有高成长性的两大因素。

一是企业所处市场容量大小,以及该领域的供需矛盾是否突出。要知道,赛道的选择往往决定了企业成长的快慢,所以于民营医疗专科服务企业而言,要侧重于不依赖医保,以及不依靠与公立医院抢食、抢客源的路径发展,方能拥有较好的发展空间。

二是企业自身的运营能力。在投资方的观察中,如果是单店,会重点测算爬坡期时间和投入产出比,并会要求企业在一定时间达到相关的经营和财务指标。而对于连锁机构,则会相对应地考察连锁机构的区域分布情况、规模效应,以及标准化程度,然后则是转化力、患者留存与复购等指标。

在上述的两个因素中,赛道决定了企业未来成长的天花板,运营能力决定了企业能分得的“蛋糕”大小。其中,产品和服务影响了转化力的强弱,医疗流程的优化和效率提升决定了患者的留存,医生品质和品牌运营能力决定了患者的复购,以此循环,形成了医疗专科服务的闭环。

基于这个逻辑,动脉网结合行业访谈,认为医疗专科服务未来有四大趋势需要注意。

*,在发展的过程中,企业运用SaaS的能力将越来越重要。这是在于,SaaS能带来三个层面的影响,一是意味着企业拥有“强总部”的构建能力,二是代表企业具备快速的复制能力,三是能使企业一开始就积累数据,拥有后续数据挖掘的价值。

而在时间的选择上,SaaS的构建越早越好。因为在初期的时候,员工对SaaS的接受度要相对高一些,而到了企业逐渐成规模后,员工因习惯了原先的工作习惯,再加上企业人员数量的增多,对SaaS的接受度就会大大降低。

此次上市的美中嘉和在招股书中就提到,上市之后将继续加快SaaS产品的国家药监局注册流程和商业化进程,并开发远程医疗SaaS产品。

第二,于民营医疗专科机构而言,优质专家资源的聚合是重中之重,特别是偏严肃医疗的专科服务机构。

以已经上市的三博脑科为例,三博脑科的旗舰医院是首都医科大学三博脑科医院,该院在北京市卫计委公布的医疗服务能力排名中,连续多年与天坛医院、宣武医院一同位列神经外科前列。在专家团队方面,三博脑科具有神经医学专家栾国明、于春江、石祥恩、王保国、闫长祥、吴斌、林志雄、范涛等,从而形成了强有力的专家团。

第三,品牌建设将为民营专科服务机构带来更强的认可度和信赖感。在我国,由于社会对公立医院的信任感天然高于民营医疗服务机构,因此,民营医疗专科服务类企业更需重视品牌建设,以为患者带来足够的信任感。

只是需要注意的是,重视品牌建设不仅仅是进行营销宣传,还包括优质的服务体验和医疗水平等。因为,过度的营销不仅不能带来优质的口碑和品牌,反而会让患者充满不安全感,从而丧失信任。

第四,更加细分甚至小众的医疗专科服务赛道也将跑出优质的企业。如儿童齿科、五官科、皮肤医美等领域,患者的教育程度仍然有很大提升空间,这时候如果能在保证医疗服务质量和体验的基础上,推出细分和精准的定位,可有效圈住对应的客户。

此次美中嘉和成功IPO,以及此前海吉亚医疗、三博脑科等企业的上市,都在向市场证明医疗专科服务类企业的无限可能性。

后续,随着医疗改革向纵深处不断推进,我国人民整体生活水平的持续提高,对健康的更高重视和投入,医疗专科服务赛道势必将诞生更多上市企业,以及为患者带来更多、更优的解决方案。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。