2023年,中国汽车销量突破3000万辆,创下历史新高,汽车产销连续15年保持全球*。硬币的另一面,却是汽车经销商在生死边缘挣扎,半数以上的4S店亏损,倒闭、暴雷、跑路的新闻不绝于耳。

一边是海水,一边是火焰。

奋斗在汽车产业最前线的经销商,不仅没有跟随行业大势走向繁荣,反而陷入前所未有的泥沼冰窟,这着实是商业场中的奇景。

前有庞大退市破产,后有广汇汽车陷入巨亏,再是广东大型经销商永奥集团暴雷、浙江台州*经销商中通集团被传“卷款跑路”,汽车流通行业进入加速出清和大逃杀的惨烈阶段。

加速新能源化的当下,传统合资厂商日渐式微,转型迟缓的经销商,腾挪空间更加逼仄;而2023年以来,新能源阵营内部的价格战愈演愈烈,导致4S店利如纸薄。不少整车厂又开始自建销售渠道,抢食经销市场,加剧了汽车经销商们的生存危机。

内忧外患之中,中国*的也是最能赚钱的经销商中升控股,艰难地支撑着4s店最后的荣光。但随着汽车销售渠道商业模式变革的深化,它也跟随时代脚步迈入了十字路口。

大逃杀

4S店退网有史以来新高。

中国汽车产销数据节节攀升。工信部数据显示,2023年,我国汽车产销分别实现了3016.1万辆和3009.4万辆,同比增长11.6%和12%,创历史新高,连续15年排名世界*。

繁荣的背后却是众人的眼泪,有人甚至认为“中国汽车产业是跪着进入3000万时代”。

中国汽车流通协会指出,近三年就有超5500家4S店退网,2020年退网2362家,2021年退网近1400家,2022年退网1757家。而到了2023年上半年,这一数字上升到1400多家,创下中国车市有史以来的新高。

2023年上半年,经销商亏损比例高达50.3%,盈利的仅有35.2%,持平比例为14.5%。全国有超过一半的经销商都无法赚钱,亏损面处于近年高位。

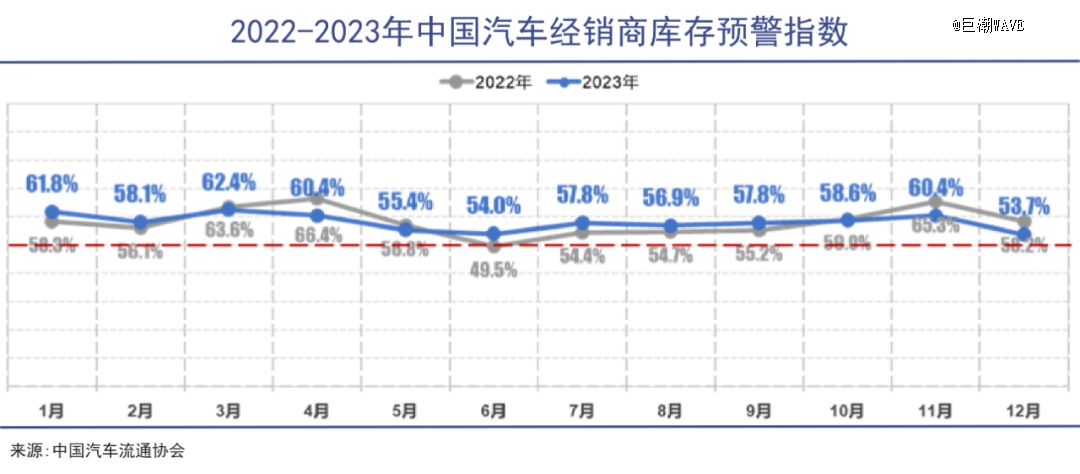

中国汽车经销商库存预警指数在2023年末短暂下行后,到今年1月又重新回到59.9%的历史高位,环比上升6.8个百分点。

库存预警指数位于荣枯线之上,代表汽车流通行业处在不景气区间。回顾来看,2022年以来,只有一个月处于景气区间,可见经销商们的生存难度之大。

上世纪90年代开始,中国汽车工业迎来一轮合资爆发期,法国雪铁龙、标致汽车,德国大众、日本丰田、铃木、日产等国际品牌纷纷在中国落地。

伴随着合资品牌的成长,中国大地崛起了2万多家经销商,他们与合资汽车走过了辉煌的三十年。时移世易,如今这些经销商“过去几十年赚的钱,这几年全亏光了”。

近两年来,中国车市的大趋势是——新能源替代燃油车;合资光环不再、自主品牌崛起,尤其在15-30万区间,合资品牌节节败退。

日德美车厂转型脚步迟缓,比如2023年,大众、本田、丰田三大合资品牌,合计只推出了9款新车,而6个自主品牌在2023-2024年则有40款新车上市,节奏根本不是一个级别。

2018-2022年,自主品牌市场份额从42.2%上升至50.5%,比亚迪反超一汽大众,稳居中国市场*。凭借产品力、高性价比,长期霸榜年度畅销车型的轩逸、朗逸被Model Y、秦Plus、宋Plus挤下神坛。

大众、丰田两大巨头在中国遭遇巨大挑战,这是这一轮经销商惨烈绞杀的核心原因。去年11月,200多家经销商联合向一汽丰田发起抗议,他们怒斥一汽丰田配车额度严重违背市场规律,经营行为严重脱离现实,年计分配不顾经销商死活。因此,呼吁其他经销商拒绝向一汽丰田支付车款。

联合“逼宫”导致一汽丰田决定减产,2023年10月至2024年2月连续减产,向经销商的配分数量降低至3.8万辆,以缓解经销渠道的资金和库存压力。

曾经的利益伙伴,如今则是势如水火,令人唏嘘,但这也印证着中国车市的一个轮回。

行业戚风惨雨中,以豪华车为主的中升,目前活得还不错,坚守豪华车市场,让中升拥有更加顽强的生命力和抗周期性。

活下去

中升依然能够较为稳定地赚钱。

类似于汽车行业中的保时捷,主卖豪华车,让中升在行业绞杀中活得还算滋润。

2022年,中升控股依然赚取了66.68亿元的归母净利润,尽管同比下降了约20%,但在业内已算十分强悍,要知道这一年,另一家行业龙头巨亏26.69亿元。到2023年上半年,中升控股实现归母净利润30.09亿元,下降幅度缩减至12.76%。

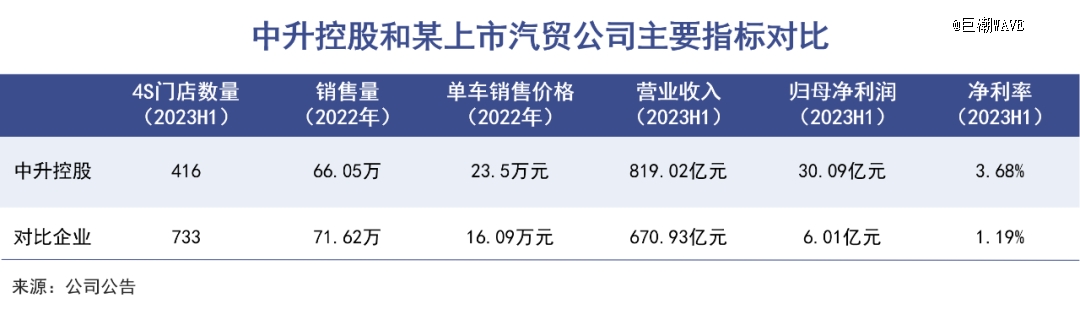

在行业急剧波动中,中升依然能够较为稳定地赚钱,和同业进行对比就可以一窥究竟。如隶属新疆某大型民企集团的大型汽贸企业,是国内经销网点和销售数量最多的玩家,但和中升控股的盈利能力相差不小。

截至2023年上半年,该汽贸经销网点共计733家,远高于中升的416家,在2022年卖出了71.62万辆新车,中升售出66.05万辆。但豪华品牌经销店数量上,该公司有231家,占比仅31.51%, 而中升有267家占比64.2%。

而且中升聚焦在高能级、消费能力强的区域,约一半的门店分布在“万亿俱乐部”城市(GDP超过万亿的城市),318家门店位于一线、新一线和二线城市。

这样的战略打法导致业绩千差万别,两者净利率差了近两倍,中升控股也用更少的门店数量和销售量,创造了5倍于友商的净利润。

但一个不易被察觉到的事实是,中升控股的新车销售毛利率(2023H1)其实仅有1.3%,友商汽贸公司则有3.25%。单纯看卖车这一项技能,中升并没有太大优势。

其实,销售豪华车过程中所产生的精品销售服务,包括贷款服务费、保险、上牌费,以及售后保养等等,才是4S店赚钱的地方。

2023年上半年,中升控股69.70亿元的毛利润中,新车销售仅贡献8.66亿元,毛利率1.3%;而售后及精品业务毛利高达57.71亿元,毛利率47.2%;二手车销售毛利3.33亿元,毛利率6.5%。

可以看出,售后及精品业务才是中升控股制胜的法宝,而销售豪华车的核心业务,是这一商业模式的基座。

2023年上半年,中升豪华汽车销量为140238台,虽然同比下降2.5%,但销售占比提升至62.6%。新车销量表现较为强劲的韧性,且产品结构进一步豪华化。

相比中低端品牌,奔驰、宝马、保时捷等德系豪华品牌具备更高的溢价,豪华车车主普遍有能力也有意愿为高价值配套服务买单。

30万以上车型销售占比还在增长。乘联会数据显示,2023年1-10月份,售价超过30万元的高端汽车销量超233万辆,同比增速30%,而30万以下销量1493万辆,同比增速为0%。

2年前,每10个购车人中只有1人买高端车,而2023第三季度,超30万元汽车销量占比达到14.1%,意味着每7个购车人中就有1人买高端车。

这种分化,加上富人群体更强的购买力,造就了中升强硬的抗压力。

搏未来

形势比人强。

汽车4S店,是一种集“整车销售(Sale)、零配件(Spare part)、售后服务(Service)和信息反馈(Survey)四位一体”的汽车销售场所。上世纪90年代末,由欧洲传入中国。

相比以往的3S店,4S店多了“信息反馈”的功能。所谓信息反馈,即4S店收集消费者对产品的意见等信息,汇总后反馈给整车厂,帮助厂家进行产品迭代升级。但在实际操作过车中,“信息反馈”这项功能基本沦为鸡肋。

特别在移动互联网时代,车主和车企之间的互动沟通并不需要4S店。

而且,汽车经销商和整车厂的关系并不平等,普遍受制于整车厂,经销商的品牌影响力依赖于汽车品牌,分配数量、分配车型等等都由车企说了算。在销量不景气、库存压力高涨的时刻,双方的关系就会剑拔弩张。

再加上直营模式的崛起,传统的经销模式濒临瓦解。主流车企中,特斯拉是打破汽车经销模式的*家车企,也是目前世界上*一家采取全球直营模式的公司。

这样的好处是,没有了“中间商赚差价”,有利于降低售价。消费者也不必前往4S店,和购车顾问斗智斗勇,讨价还价,车价、保险、贷款、配件、服务全流程透明公开,省去了很多不必要的麻烦。

弊端则是整车厂要直面库存和店面租金、人员等成本。从燃油车到电动车,传统的汽车销售模式正发生根本性变化,新势力阵营中,理想坚持直营模式,小鹏和蔚来则由于资金压力,选择“直营+授权”两条腿走路。

如今,汽车产业变化急速加快,车企更看重的是数据收集和信息反馈。正如比亚迪海洋网销售事业部总经理张卓所说,市场每周都在变化,产品、市场等*手信息当天就要反馈到老板那里,而经销商是自己管理,很难做到如此的高效。

因此,新推出的比亚迪仰望、方程豹均坚持直营模式,站在战场最前线,将市场信息快速反馈给总部。

华为则是利用自身品牌力和销售网络赋能赛力斯,后者直接在华为门店展示,创造了汽车销售的另一种合作模式。

在汽车厂商直接下场干销售的情况下,中升集团虽依旧位居行业*,但北汽鹏龙、上汽销售已经强势晋级行业前十,并成为前十名中收入增长最快的企业。

而4S店的另一块蛋糕——汽车后市场,则正在被以途虎为代表的互联网汽车服务平台逐渐蚕食。

在时代转型的大浪潮中,中升控股目前还能维持这样的业绩表现实属不易,但要想持续成长的难度很大,毕竟形势比人强。

写在最后

前有汽车企业亲自下场卖车并搜集信息,抢走两个S,后有互联网汽修平台抢食保养维修,又要抢走两个S;

一边是曾经的燃油车巨头被新势力打得灰头土脸,另一边则是华为、小米等手机厂商造车,利用自身渠道去赋能汽车销售。

这种局面下,汽车经销商的日子不好过是必然的。

汽车经销商虽然是“二道贩子”,但由于汽车是大件消费品,4S店都属于重资产属性的投资,这决定了经销商转型的道路基本被锁死。中升控股坚守着4S店时代最后的光亮,但他暴跌了80%的股价,已经预示了自己的未来虽然比同行好一些,但也将更加艰难。

【本文由投资界合作伙伴巨潮WAVE授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。