宁德时代交出了一份堪称*的答卷。

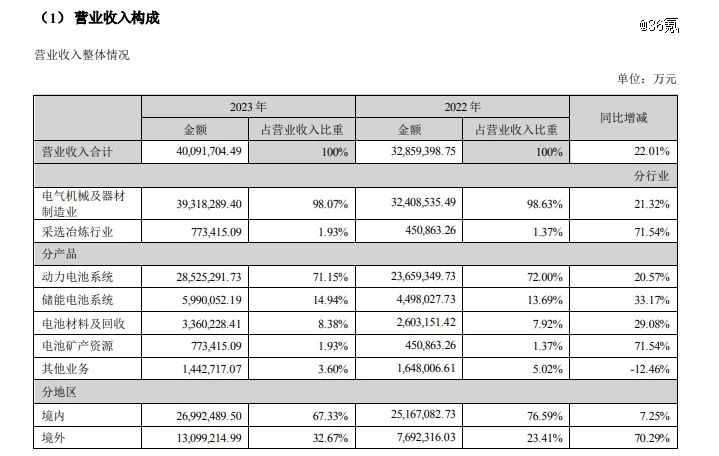

3月15日,宁德时代发布2023年财报,报告期内,宁德时代营收首次突破4000亿大关,同比增长22.01%,净利润也首次超过400亿,达441亿元,同比增长43.58%,公司整体毛利从2022年的20.25%提高至22.91%。

再加上此前摩根士丹利对宁德时代的评级调为超配,一切的迹象都在表明,这家股价低迷了大半年的电池龙头,终于迎来触底反弹。在财报发出之后,3月18日,宁德时代单日大涨5.5%,站上8400亿元。

为了保证利润和市占率,宁德时代开始变得更加“务实”。

2023年上半年,车市惨淡,锂价闪崩,宁德时代的产能利用率跌至60%,动力电池产能过剩席卷全行业。因此,下半年开始,宁德时代有意识的对产能进行调节,减少不必要的扩建,提升开工率,以追求利润,减少成本支出。

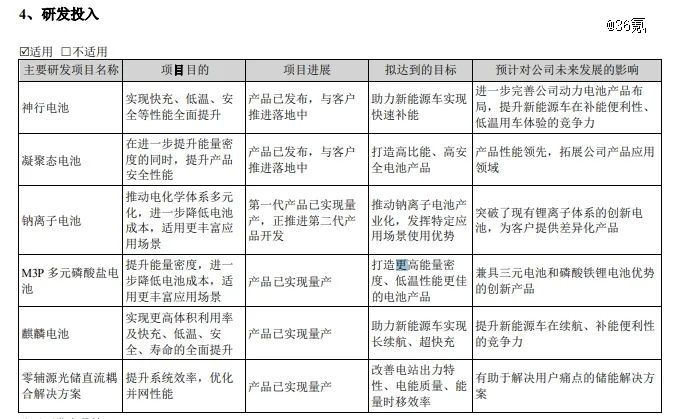

同时,在研发端,宁德时代近三年来推出的新技术,除了凝聚态电池以外悉数量产装车。在产品布局上,宁德时代开始用更具性价比的铁锂产品维持市场份额,并且对车企“放下身段”,成效显著。

但更加“务实”的宁德时代,也正逐渐褪去“卡住车企脖子”的光环。明面上,财报营收、净利润创新高,但同比增幅却比往年大减,在产能过剩的局面中,这意味着宁德时代的业务已经走过了冲刺期,进入了阵地战。

在这场阵地战中,宁德时代要时刻警惕着产能问题,保证利润,稳住二级市场的估值;同时要用性价比更高的产品,守住国内市场基本盘。

虽然,2023年宁德时代平均每天能赚1.2亿元,全年净利比年销302万辆车的比亚迪还要高出100-150亿元。但长远来看,这场阵地战刚刚开始。

#01

清减存货,保证产能利用率

2023年,宁德时代全年营收4009亿元,但同比增长仅有22.01%。与2022、2021年的超过150%的营收增速相去甚远。

全年441.21亿元的净利润,同比增长43.58%,虽然十分可观,但较之2022年92.89%和2021年185.34%的增速也相形见绌。

宁德时代的市场份额已经到了一个稳定期,营收和利润增速很难再有指数级增长,再加上产品价格不断下降,宁德时代也正在调整经营策略。

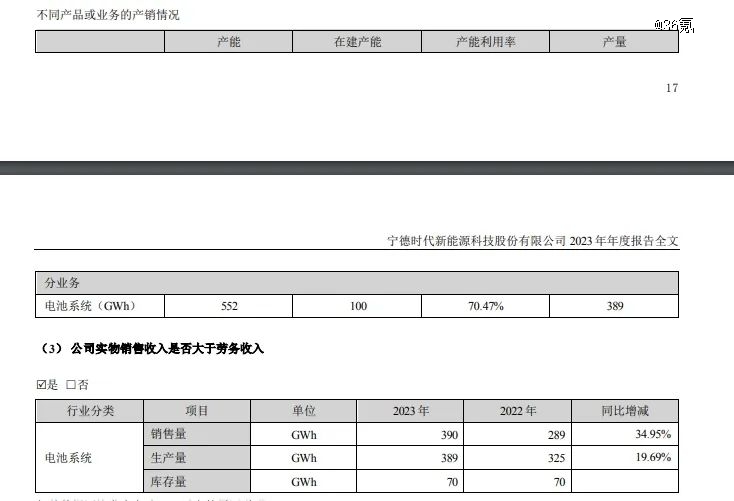

首先,宁德时代的存货压力正在减小。宁德时代在2022年和2023年都保持了70GWh的库存,但产销两端却大不相同。2022年,宁德时代生产了325GWh的电池,销售289GWh,2023年,宁德时代生产了389GWh的电池,却销售了390GWh,2023年的销量要大于产量,证明在手订单充足,完全不用担心库存压力。

2023年,宁德时代的产量端同比仅增长19.69%,销量端却同比增加了34.95%。宁德时代在有意控制产能,生产更少的电池,卖出更多的电池,将产能利用率拉满,这样在几乎没有存货压力的情况下,毛利率的表现也会更加出色,经营压力也会更小。

图源:宁德时代2023年年报

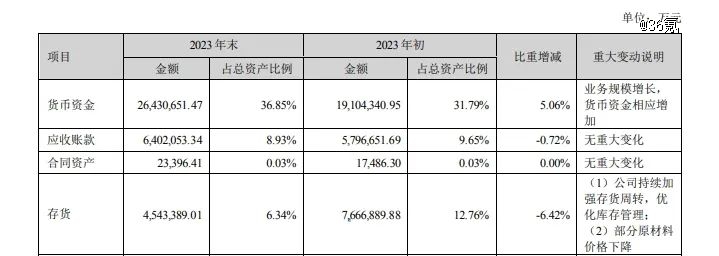

财报同时显示,2023年末,宁德时代的存货仅有454.34亿元,回到2021年底的水平。彼时仍是动力电池供不应求的阶段。

图源:宁德时代2023年年报

其次,调整产能。2023年全年,宁德时代的总产能有552GWh,在建的100GWh。上半年,宁德时代的产能利用率只有60.5%,通过下半年的努力,宁德时代全年的产能利用率拉高至70.47%。

宁德时代对产能扩建的投入也开始放缓。2023年,宁德时代的资本性支出(用于购建固定资产、无形资产和其他长期资产支付的现金)为336.25亿,五年来*次出现同比负增长,比2022年的482.15亿元同比减少了30.26%。

由于动力电池的增量竞争从2023年开始直接转换为存量竞争,行业产能出现过剩情况,宁德时代也及时止损,调整产能规划,停止扩建转为提升现有的产能利用率。

支出减少,销售量仍稳固增长,让宁德时代的现金流更加健康。2023年,宁德时代经营活动产生的现金流量净额较上年增加316.17亿元,增长51.65%,财报给出的原因是销售规模增长,销售回款增加。

同时,公司投资活动产生的现金流量净额由2022年的净流出641.40亿元,变成2023年的291.88亿元,大大减少,这显然是减少了产能扩建。

图源:宁德时代2023年年报

双重手段下,宁德时代获得了更健康的现金流。为了在接下来的阵地战中有更加持续的火力,宁德时代也开启了一份高达220亿元的分红派息方案。宁德时代拟以年度现金分红和年度特别分红合计派发现金220.6亿元,接近净利润的一半。即便如此分红之后,宁德时代的现金流依旧有超过800亿元,几乎与2022年持平。

大手笔的分红也让更多的股东们相信宁德时代,这也包括在宁德工作的研发人员们。

截至2023年,宁德时代拥有研发人员20604人,其中,博士学历的361人、硕士学历的3913人。2023年宁德时代投入研发费用达183.56亿元,同比增长18.35%。

宁德时代的技术*优势是客观存在的,财报指出,*代钠离子电池、以及 M3P 电池都已在奇瑞车型上实现量产,峰值 5C 快充的麒麟电池与理想合作实现量产,神行电池即将配套多家车企。除了能量密度高达500Wh/kg的凝聚态电池目前在行业中确实存在技术难题以外,宁德时代几乎没有技术期货。

图源:宁德时代2023年年报

宁德时代一直倾向于用更少的人,来产出更多的价值。2023年,宁德时代全球拥有11.61万人,比2022年的11.89万人还少了约2700人,但产能上,2023年宁德时代的电池销量达到390GWh,同比增长 34.95%。

2023年,宁德时代及时的策略调整让其在上半年的低迷之后,迅速回到状态,并交出一份优秀的答卷。2024年开始,宁德时代需要更加谨慎。

#02

用产品,固守国内市场基本盘

进入到2024年,宁德时代没有了存货压力,在维持住产能利用率和对上游材料拥有议价权的双重优势下,宁德时代已经做好了打一场持久战的准备。

当然,宁德时代的战争对象并不是二线电池厂。对于坐拥全球动力电池市场份额36.8%,国内动力电池市场份额44.5%的“宁王”来说,二线电池厂的崛起从来都不是致命威胁,宁德时代需要面对更加强劲的对手——比亚迪。

2023年,比亚迪销售了302万辆新能源车,这些汽车全部搭载了由弗迪电池自产自供的磷酸铁锂电池,同时比亚迪的动力电池装机量也迅速上升,宁德时代一度在单月磷酸铁锂装机量上被比亚迪反超。

此前,2021-2022年,宁德时代在国内的动力电池市场份额基本在50%左右。2023年,由于比亚迪的崛起,宁德时代的装机量出现短暂下滑,尤其在磷酸铁锂电池上,从此前的40%左右的市场份额,下滑至34.01%,全年国内市场份额也下滑至43.11%。

再加上新能源车行业因为价格战的原因,对价格更便宜的铁锂电池需求量大增,铁锂电池本身的倍率性能等也逐渐改善,导致其在行业内比三元电池更受青睐。

宁德时代这家以三元电池起家的动力电池公司,2024年开始也大规模向客户们兜售磷酸铁锂电池。

36氪此前曾*报道,宁德时代正在向车企推广173Ah的VDA规格磷酸铁锂电芯,标配2.2C倍率快充,走大单品路线。24年中旬有几家车企都会切换到这款产品。与此同时,支持4C倍率的神行电池也正广泛被车企纳入采购范围。

随着2.2C铁锂电池与神行电池的铺开,宁德时代的铁锂装机量也迅速回暖,2024年1-2月,宁德时代的铁锂装机量为12.81GWh,国内市占率回到41.75%。在1-2月国内动力电池总装机量上,宁德时代的市场份额也回到了51.75%。

宁德时代的市场策略已经非常明显,在高端三元市场,用市面上几乎没有竞品的麒麟电池占据话语权,而铁锂市场,则采用低价模式迅速铺开,以稳定市占率。

宁德时代的策略在于稳住国内动力电池市场基本盘,因为海外市场和储能市场的短期内并不能见到卓有成效的增量。

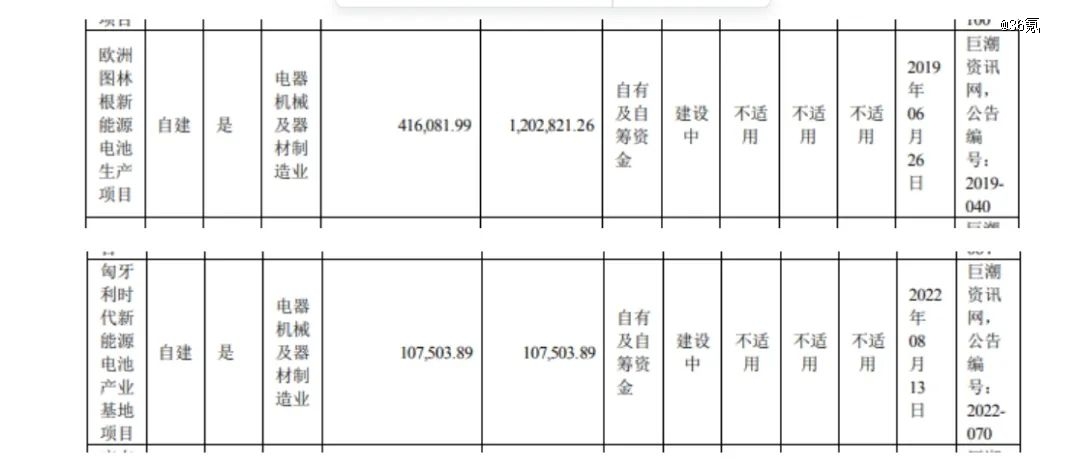

在宁德时代深耕数年的欧洲市场,建厂投入大,但产出太慢。财报显示,宁德时代的德国图林根工厂,规划产能14GWh,自2019年开建,累计已经投入超120亿元,但状态仍是“建设中”。

难度稍小的匈牙利工厂也刚开始投入建设,2023年投入了超10亿元资金,但这个规划产能100GWh的大型工厂,显然离建成还有很长一段时间。

图源:宁德时代2023年年报

在美国市场,宁德时代董事长曾毓群在财报会议上乐观表示,“客户CEO跟我说商业关系会远远长于两国政治关系,政治关系随着政客上上下下,都会有变化的,商业关系,比婚姻还牢靠。”但现实情况如何,宁德时代在与福特合资的工厂中能取得多少利润,仍是个未知数。

而储能市场的表现则远不如预期,SNE Research数据显示,2023年全球储能电池出货量185GWh,同比增长仅有53%。

2023年,宁德时代的储能电池系统销量为69GWh,同比增长46.81%。储能业务营收占全年营收比重为14.94%,较2023年的13.69%并无太多增长。

图源:宁德时代2023年年报

因此,在增量业务预期较差的情况下,保住国内市场基本盘,是宁德时代在2024年必须要完成的任务。

虽然目前中国市场的新能源车渗透率放缓,但长期来看,汽车市场对电池的需求会一直增加,对单车带电量的需求也会增大。

一方面,PHEV对电量的需求越来越大,理想L系列车型,问界M7,以及更为平价的零跑C01、C11的超级增程版,*带电量都突破了40度。大电量PHEV车型正在被市场所追捧,似乎只有这样才能彻底解决里程焦虑。

另外一方面,智能化技术的发展,更大算力芯片的逐渐装车,同样对汽车带电量提出了更严苛的要求。宁德时代在财报会议上指出,“长期来看纯电会是最终方案,因为无人驾驶场景下纯电才能满足相应的续航要求。”

因此,对未来的市场需求并不用太过担心。宁德时代想要在这场阵地战中取得*程度的战果,需要极大的耐心,继续投入研发,稳住市场,等待机会。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。