“又传降薪了,今年的钱还得少”

“降薪算什么?要倒给公司钱,绩效奖金都得还回去,一扣就是一万多。”

过去一年里,一次一次的降薪裁员传闻刷屏,银行人到底经历了怎样的一年?金融圈的高薪神话会不会彻底崩塌?答案都藏在了年报里。

1.

/ 绩效薪酬追索扣回,这次是动真格的/

过去一年里,最让银行人感到肉疼的,是到手的钱又被公司追回去了:

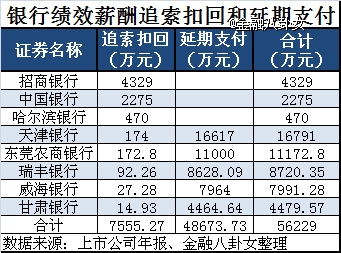

根据目前已经公布了2023年年报的A、H股上市银行中,有8家银行公布了绩效薪酬追索扣回情况,分别是中国银行、招商银行、哈尔滨银行、天津银行、东莞农商银行、瑞丰银行、威海银行、甘肃银行:

其中,招商银行不只是2023年向员工“反向讨薪”了4329万元,在2022年已经追索了5824万元,两年加起来找员工要了1个多亿。而这追回的四千多万,是从4415个员工身上执行来的,平均一个人扣了9805元,够心疼的了。

其他银行虽然没有披露追索扣回的详细数据,不代表没有追,工商银行、农业银行、中国银行、建设银行、交通银行、光大银行、民生银行等都在年报中强调:公司已经建立绩效薪酬延期支付及追索扣回机制。

事实上,去年3月,原银保监会网站就已披露:截至披露日,95%以上机构已制定并实施了绩效薪酬延期支付和追索扣回制度,“特别是在一些高风险机构,相关制度为追究违规高管责任、挽回资产损失发挥了重要作用。”

这里面,主要是银行对风险控制的要求提高了:你不能成单了马上就把绩效拿到手,得分期给,万一出什么事,还得找你。

绩效薪酬追索扣回机制最早可追溯至2010年原银监会印发的《商业银行稳健薪酬监管指引》,该指引明确要求商业银行制定绩效薪酬延期追索、扣回规定。到了2018年,原银监会又印发《银行业金融机构从业人员行为管理指引》,再度明确银行机构应针对高管及关键岗位人员制定与其行为挂钩的绩效薪酬延期追索、扣回制度。

所以,目前的银行人,绩效薪酬不能一次性发放,而要改成延期发放,一般不少于三年,而且要求主要高级管理人员绩效薪酬的延期支付比例应高于50%,有条件的应争取达到60%。在延期支付时段中必须遵循等分原则,不得前重后轻。

早在2019年,盘锦银行、盛京银行就发生过要求高管干部退还多发薪酬的事件。

2020年时,山西省决定将大同银行、长治银行、晋城银行、晋中银行、阳泉商行5家城商行进行合并重组时,也向61名高管和关键岗位人员追索扣回绩效薪酬3359万元。

去年8月财政部下发《关于进一步加强国有金融企业财务管理的通知》明确,对于金融企业高级管理人员及对风险有直接或重要影响岗位的员工,基本薪酬一般不高于薪酬总额的35%,根据其所负责业务收益和风险分期考核情况进行绩效薪酬延期支付,绩效薪酬的40%以上应当采取延期支付方式,延期支付期限一般不少于3年,确保绩效薪酬支付期限与相应业务的风险持续期限相匹配,国家另有规定的从其规定。

这个通知一来,银行券商保险,绩效全得延期发。

2.

/ 裁员只是喊得厉害,高管降薪真的很猛/

除了追回绩效让银行人闹心,裁员的传闻也多次刷屏,搞得人心惶惶,但最后数据一出来,发现这事儿只是喊得厉害而已。

真实情况是,有一些流动,但是走的人的数量没有新招的多:

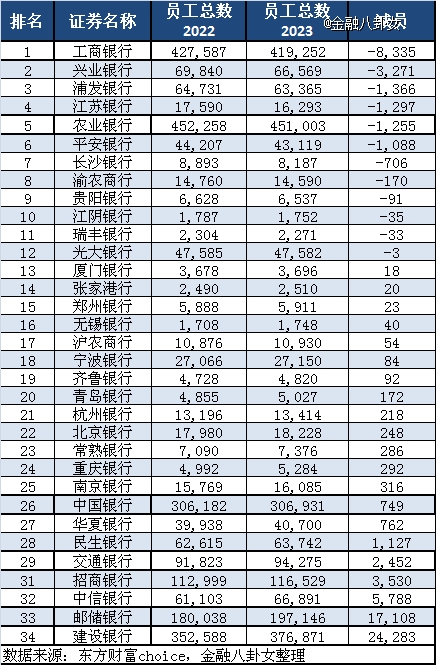

工商银行减员了八千多个人,兴业银行减员了三千多人,浦发银行、江苏银行、农业银行、平安银行减员了一千多人。

对于员工人数的下降,工商银行董事长廖林在近期召开的业绩会上表示,工行大模型模拟参加银行业从业资格金融认证考试,已经取得了高于平均分的成绩。工商银行累计获得技术专利超3500件,数字劳动力的年工作量相当于3万人,所以员工总量是下降的,机器人替代已超过3万人。

然而,增员的银行更多,增员的人数也更高。建设银行增员了2.4万人,邮储银行增员了1.7万人,中信、招商、交通都增员了数千人。

整体算下来,这34家银行共计增加了4.3万人,主线其实是在扩招,而非裁撤。

而降薪的事情,确实存在,但属于雷声大雨点小,降幅没有“喊”得那么多。

各家银行总体的员工人均薪酬,是高的降了,低的升了。

A股上市的银行中,人均年薪48万以上的,都有小幅下降,而人均年薪低于40万的,大多数还有小幅上涨:

▲表格数据以2023年人均薪酬排序

六大行里除了邮储人均薪酬下降了2.61%之外,另外五家都是上涨的。

规模大总利润高,但是人均薪酬并不算高,除了交通银行达到44*排到中位,其他五家都在33万到36万这个范围内,在上市的银行当中排位比较靠后。

财大气粗的六大行人均薪酬低,主要是因为他们的员工数在十万量级,网点也遍布全国,能开到三四线甚至县城乡镇,所以人均下来就比较低,和一些只在一二线城市或者只在江浙沪混的银行比不了。

不过,去年真正降薪的是银行的高管们。

平安银行高管降薪幅度超过40%,招商银行、民生银行高管降薪幅度超过了30%,重庆银行、渝农商行、邮储银行、工商银行、光大银行的高管也都降薪超过10%。

整体来说,高管们平均降薪了13%:

原本*一个高管人均薪酬超过200万的民生银行,从254.8万回落到161.4万,怒降了93.2万,原本高管人均薪酬能超过160万的平安银行和招商银行,现在也落到100万上下了。

3.

/ 金融圈一波又一波降薪,

铁饭碗变瓷饭碗?/

说起来,金融圈的降薪,就属银行最早,十年前就遭遇过一次降薪,首当其冲的,也是高管队伍。

2014年,《中央管理企业负责人薪酬制度改革方案》和《关于合理确定并严格规范中央企业负责人履职待遇、业务支出的意见》发布,规定了国有银行董事长的薪酬将削减到现有水平的30%左右,削减后的年薪不能超过60万元。

然而,2013年的四大国有商业银行董事长年薪,全部超过百万。其中,工商银行董事长姜建清为199.56万元;交通银行董事长牛锡明为179.22万元;中国银行董事长田国立为135.82万元;建设银行董事长王洪章为112.9万元。

另外,董事长降了,职级低一点的高管,也得跟着降,限薪令跟着一份又一份地发,绩效也在收紧。

文件出了之后,大部分银行的人均薪酬2014-2016年之间出现了一次下滑,之后又逐渐企稳继续增长。

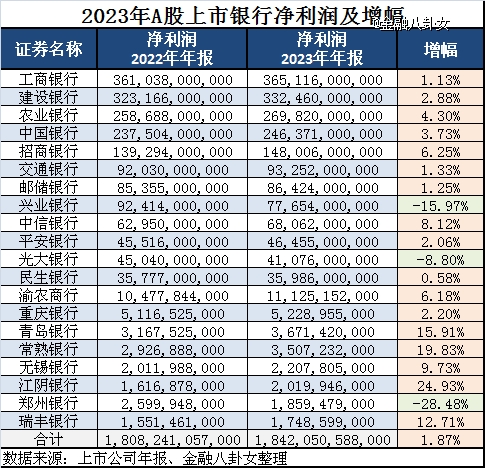

但是,薪酬降了,银行自己可不少赚,利润拿出来一年比一年好看。

去年这个样,绝大多数上市银行的净利润依旧保持了增长。

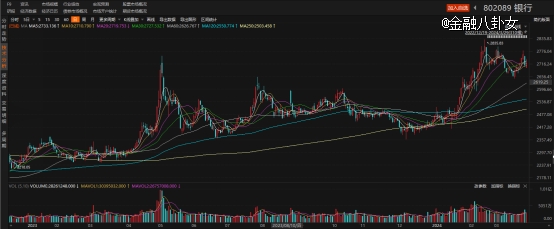

所以,银行板块的股价表现也一枝独秀:

银行之外,金融圈的其他行业,也在降薪。

近几年的两次“小红书炫富事件”闹大了之后,限薪提了一次又一次。

本来嘛,一个是首席分析师一个是交易员,都不是基层员工,岗位高端开的年薪自然也高端。只要能给公司挣更多钱,年薪百万没问题,但是你跑到网上发帖炫富,就不对了。

如今,券商人也老实了许多,正好能节约点钱。

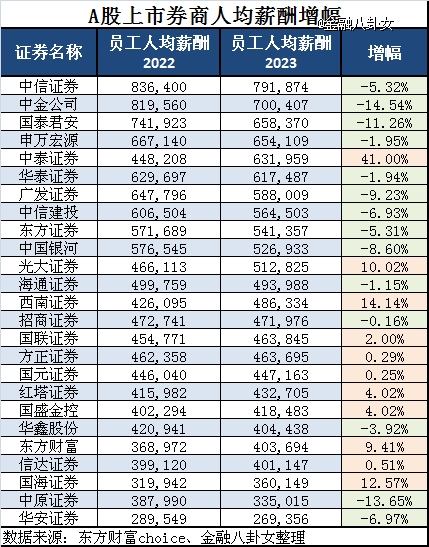

不过,即使是喊着限薪,券商的人均薪酬还是比银行要高一些,去年总体是小幅下降,升降的规律则跟银行业类似,也是薪酬高的多数降薪,薪酬低的券商多数涨薪。

其实,券商也是两极分化严重,基层营业部的普通员工,月薪能上万都不错了,但是投行、研究所、自营等等赚钱多的部门,那就跟小红书上火出圈的二位差不多,年入一百个不是梦。

所以,研究所、投行、资管等部门是最早出现“学历卷上天”的部门。

早在2019年,就有券商把两财一贸等分到了B档,国内的大学进入A档的只有14所,而投行、行研等多金部门只要A档的人。

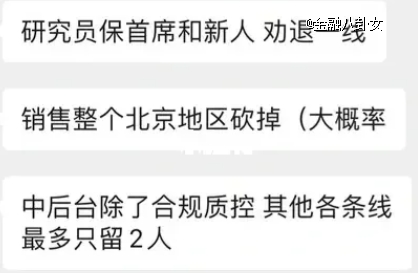

但是,去年已经出现很多券商在裁撤研究所了。

年中的时候,先是传说某家券商研究所,研究员保首席和新人,劝退一线,北京销售砍掉,中后台除了合规质控,其他条线最多保留2人。

接着,又传闻某券商正在考虑把研究所这块业务直接砍掉。

然而,在今年5月份之前,他家研究所一个月要发四五十份研报,6月份总共发了8篇研报,7月份发了5篇,从7月13日开始再也没有发布过新的研究报告。

这行研业务,已然是停掉了。

研究员不好干,那投行呢?

投行是很赚的,但是能不能干取决于有没有客户,能不能顺利过会。

到现在为止,年后的大A,在IPO方面已经连续7周零上会了,还有某“敢于硬刚的龙头券商”,投行业务线条已经裁了上百人,看来这块不会太理想。

而隔壁的基金经理们,去年收入也免不了整体大幅下降。公募基金经历了连续的费率改革,管理费和托管费分别不能超过1.2%和0.2%。

在规模前20的公募基金当中,管理费在营收可是占了大头的。

据*财经统计,截至2023年底,市场上仅剩下31只百亿主动权益基金,较之2021年底的88只,数量降幅高达64.77%。其中,有近一半的产品规模已经腰斩。

盘子小了,规模小了,基金经理的收入自然是大降。

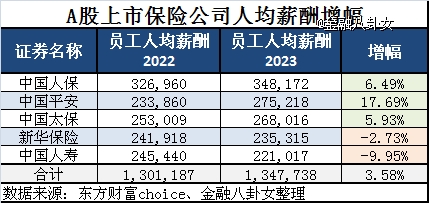

至于保险行业,虽然人均薪酬比银行券商低了不少,但多数是保持增长的,尤其平安,增幅17.7%,前景可期。

不过,就算金融圈收入有所下降,数据上看还是金融行业挣钱多。中国就业人员年平均工资水平排在前三位的行业,金融常年是前三名。

这样看,今年的毕业生,还是会来挤金融圈,招聘门槛继续“遥遥*”。

参考资料:

《知名银行“反向讨薪”:一年4415名员工被要求退薪,人均被扣回9805元》,每日经济新闻

《多家银行披露去年“反向讨薪”数据,未来这一制度将步入常态化》,*财经

《金融行业降薪潮》,财新网

【本文由投资界合作伙伴金融八卦女授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。