2016年世界互联网大会,王兴和张一鸣一块儿聊了三个多小时。在一份美团提供的4万字对话实录中,王兴开场就给了张一鸣极高的评价:学习能力极强,并且超级理性[1]。

两人相识于2007年,私交不错,早年张一鸣还加入过王兴的团队一起做饭否——就是王兴以一己之力发了一万多条动态的那个。两人甚至是老乡,都来自福建龙岩。

事实证明,同班同学的学习能力太强,可能不是一件好事。当时的王兴或许想不到,张一鸣有朝一日会直接杀到家门口。

抖音并不是美团面对的*个挑战者。阿里在本地生活市场缠绵多年,小红书、快手、拼多多接连吹响进攻的号角,不同层次的消费者都能在这一轮的巨头大战中薅到自己想要的羊毛。

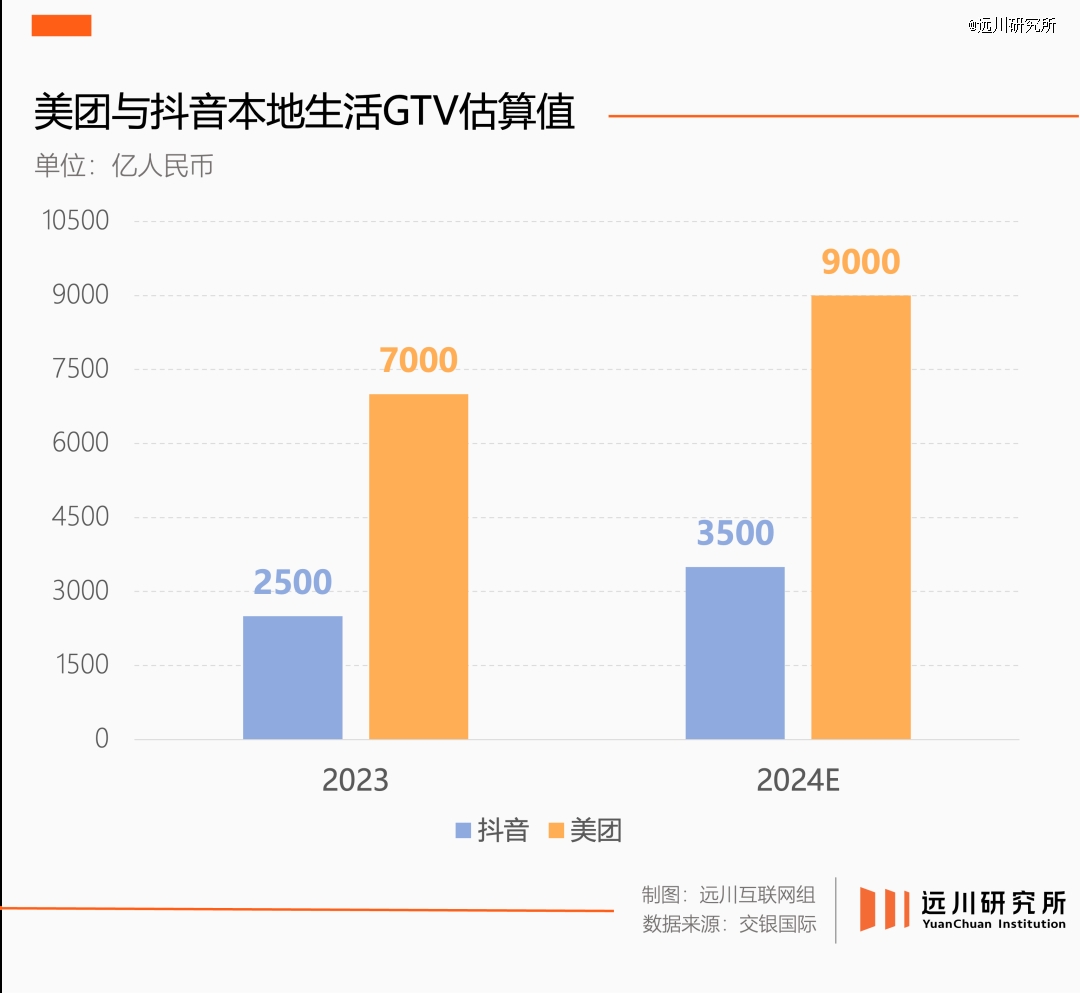

但抖音的特殊性在于,它在美团的佛塑金身上凿出了一丝裂纹——这是连阿里都没做到的事。

双边规模效应曾经保美团屹立本地生活多年不倒,本该到哪都横着走的美团,却在2022年以来遭到抖音的全方位入侵,战况最猛时,美团内部称之为“堑壕战”。

抖音这一脚油门踩得太猛,一点风吹草动都让美团的投资人宛如坐过山车。

如何抵御来自抖音的竞争, 以及向市场重新证明自身的价值,构成了美团过去一年的命题。

听人劝,吃饱饭

2023年11月,王兴在三季报电话会上无奈表示,目前美团的市值只反映了外卖单一业务的价值,并不符合公司的内在价值。

当时,美团在资本市场的遭遇可以如此概括:有一种冷叫你妈觉得你冷。

本地生活的*特点是“双边规模效应”,即商家和用户都会向规模*的平台聚集。同时,新挑战者很难在短时间内建设与美团等量齐观的运力和商户供给,美团自然而然拿下了大部分的市场增量。

阿里口碑折戟后,本地生活成为互联网列强们心照不宣的俄罗斯的冬天,再未有第二个拿破仑出现。

这种竞争格局,很大程度上决定了美团的经营思路,和资本市场审视这家公司的标尺。

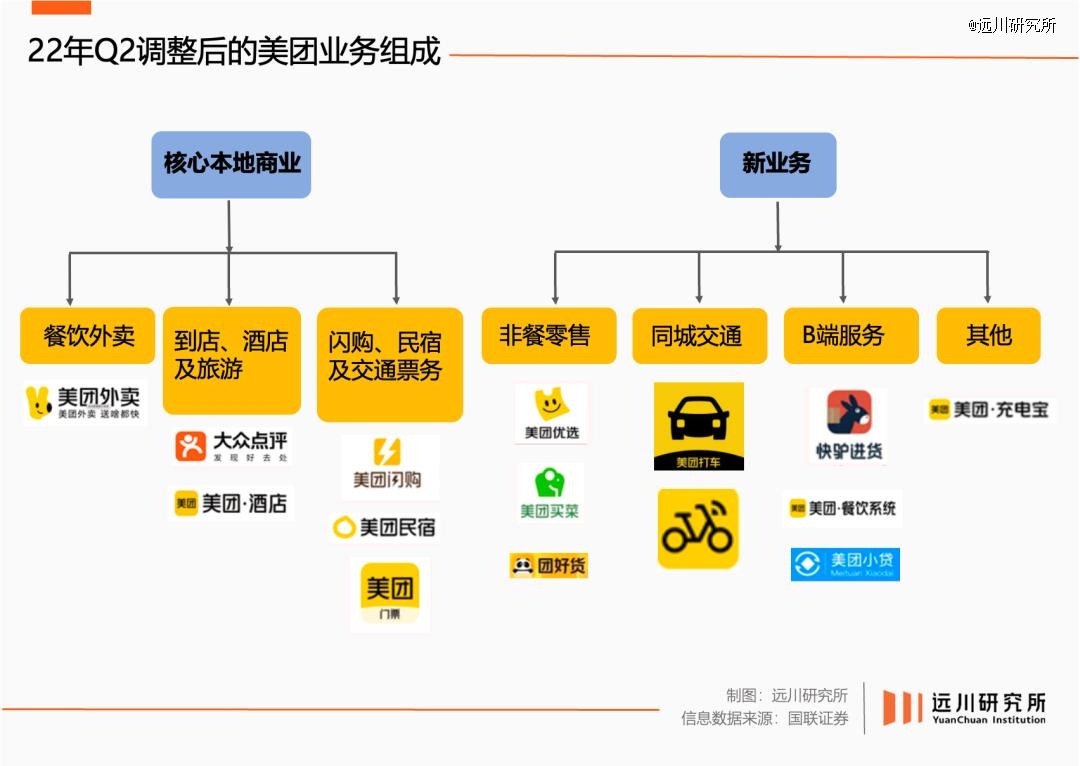

自2022年Q2起,美团将财报披露口径改为核心本地商业和新业务两项。简单来说,赚钱的归前者,比如外卖、餐饮到店和酒旅;烧钱的放后者,比如前置仓(小象超市)、社区团购(美团优选)等。

在投资机构眼里,前者是流淌着滚烫铁水的护城河,后者是未来的成长空间。

但2022年后,资本市场对美团的看法开始出现了微妙的转向。

一是核心本地商业迎来新的挑战者。

抖音兵临城下,铁了心要探探护城河的水温——2020年底,抖音正式成立本地生活团队。到了2022年,抖音生活服务GMV同比增长7倍,已经覆盖超过370座城市与200多万门店[2]。

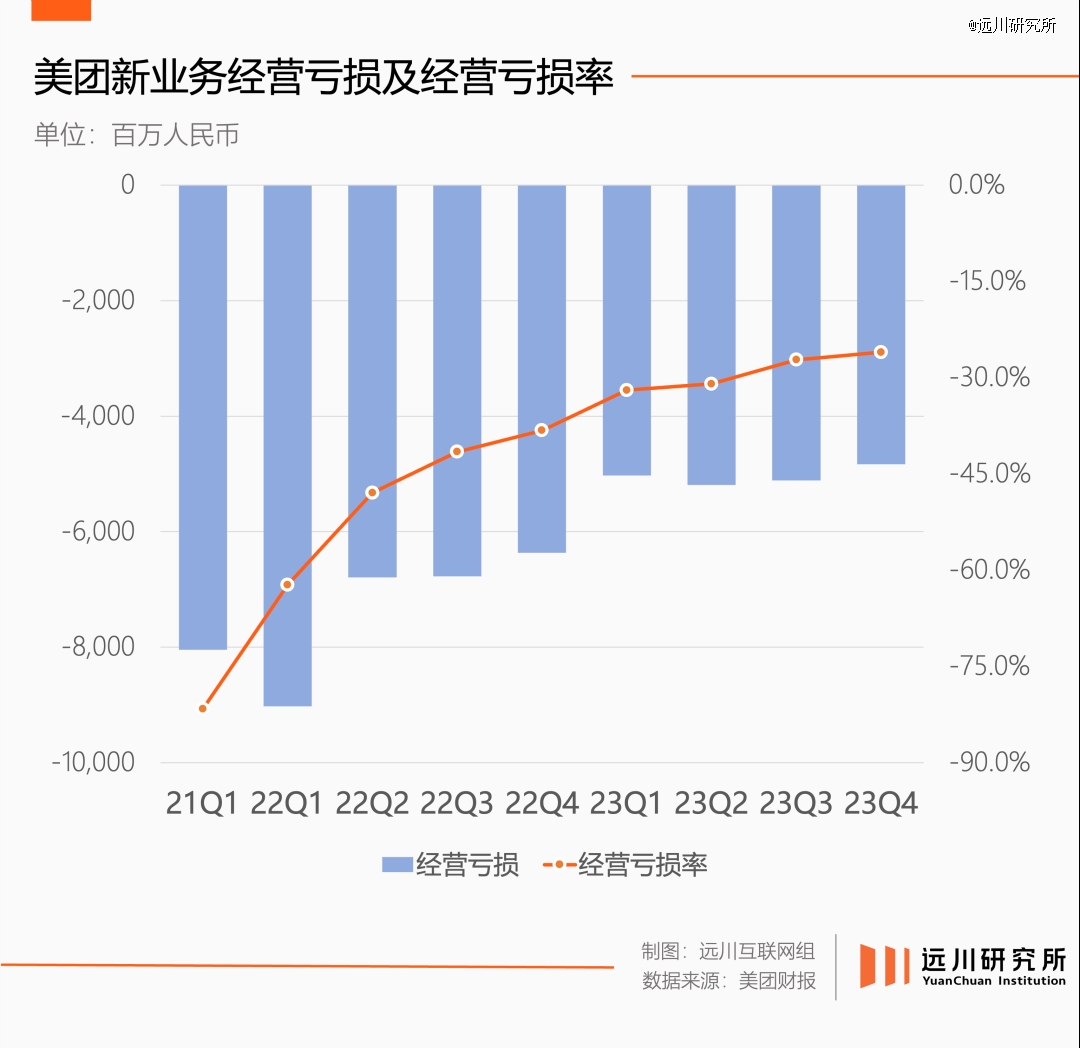

二是新业务的持续亏损逐渐侵蚀利润。

在投入最激进的2021年,美团在新业务上亏的钱,四舍五入是外卖、到店酒旅加起来赚的钱的两倍,美团也在这一年由盈转亏。

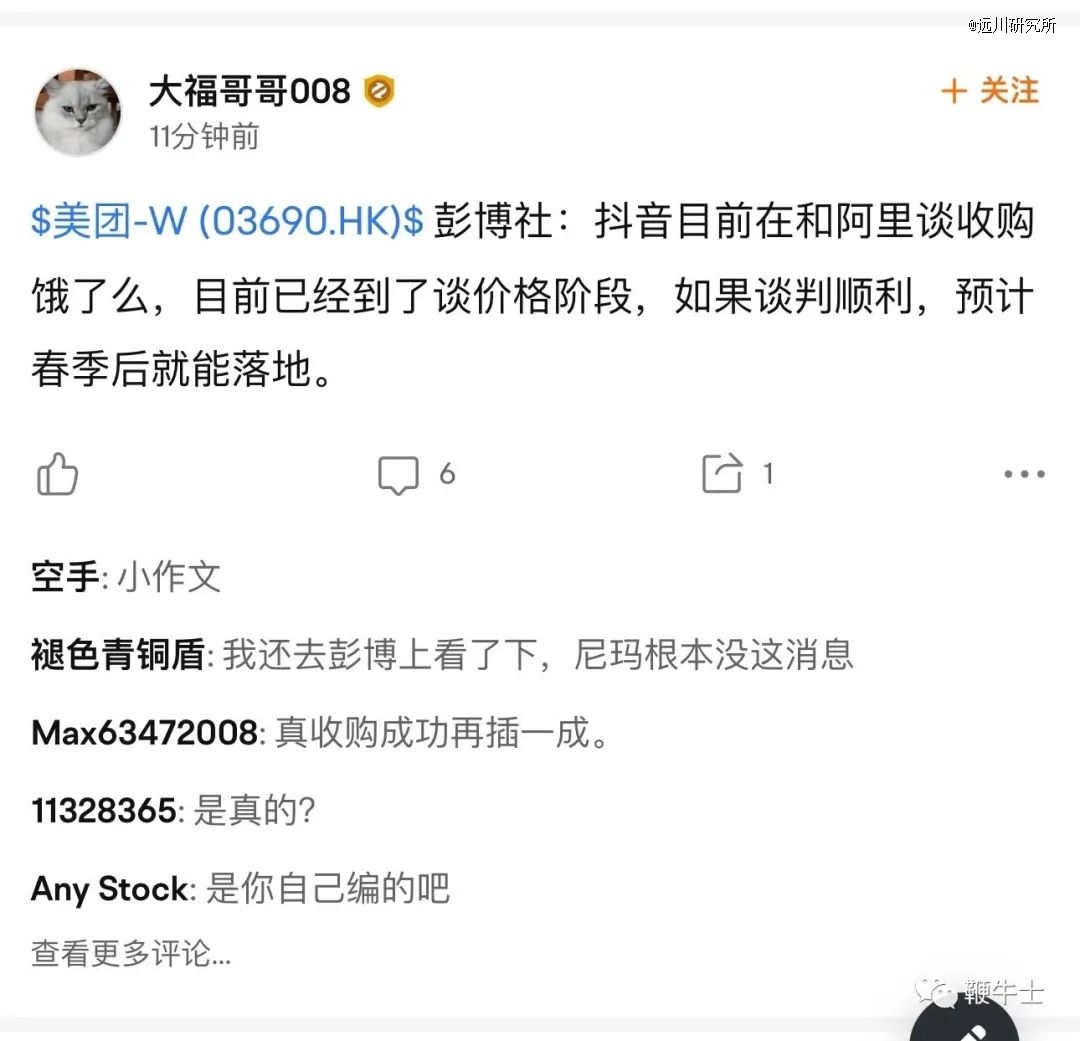

2023年11月,一则假托彭博社的抖音收购饿了么小作文,一度让美团当日股价最高跌去8%,把资本市场草木皆兵的心态演绎得淋漓尽致。

一则价值300亿港元的小作文(图片来源@鞭牛士)

秉着听人劝、吃饱饭的朴素信条,美团早在2022年就开始自我改造之路。

首先便是新业务的亏损问题。2022年一季报中,美团还坚持认为:商品零售业务仍是、并将继续成为主要投资领域。

到二季度,“盈利路径十分清晰”的闪购业务率先出院,并入核心本地商业;美团优选、美团买菜等新业务留院观察,减亏也被提上日程。

这一年,美团新业务的经营亏损被压缩至47.9%;进入2023年,美团再接再厉,将经营亏损率降到了28.9%,同比少亏了80多个亿,力度之大能把B站馋哭。

2023财年结束,美团再次在财报与电话会上明确:改善商业模式、大幅降低亏损将是新业务在2024年的首要目标。

新业务由攻转守,一方面与生鲜电商自身的烦恼有关——供应链管理难度极高,且不以规模扩张为转移。

生鲜品类高损耗、低毛利、非标等特点,本身就让生鲜电商盈利艰难;社区团购虽然用精简SKU、集中配送、多卖成品少卖食材(即用预制菜取代生鲜)等方式降低成本、提高利润,但也难逃规模不经济的诅咒。

自2020年社区团购疯长至今,全国性玩家只剩多多买菜和美团优选,后者正是新业务的亏损主力。

如果说上网卖菜是用复兴号拉煤,美团优选就是在用复兴号全国巡回拉煤。

财报中提及,优选的规模增长低于预期,继而无法大幅度摊平履约成本,激烈的竞争又让其不得不持续补贴。

美团不得不承认:“这个市场比我们先前的预期更艰难。”

早在2022年中,多多买菜与美团优选的市占率已分别达到44%和32%[11],谁也不服谁,但又干不掉对方。与其埋头内卷,不如携手躺平,进入2024年,美团优选和多多买菜都将减亏作为首要目标[4]。

而比起钻研降本增效的一百种写法,此时的美团还有更紧迫的事情要做,那就是应对来自抖音的入侵。

西线到处是战事

今年年初,时任美团到店事业群总裁的张川,用一封内部信勾勒了核心业务的连天炮火。

信中,与抖音等平台在本地生活的竞争被称为“一场残酷并且煎熬的堑壕战[5]”。大过年讲吉利话,结果把投资人吓了一跳,十天以后,美团股价破发。论小作文的杀伤力,谁来都比不过自家人。

美团上一次如此大动干戈还是2018年。当时阿里收购饿了么,带着30亿军费强攻美团腹地,但美团顶着补贴大战,愣是在第二年把外卖业务做到盈利。

正当美团准备继续在本地生活市场横着走时,抖音冷不丁地杀进来,还是全方位包抄的那种。2020年初,抖音上线团购功能;2022年下半年,又打起了外卖的主意。

起初,美团警惕的更多是后者。由于高频刚需的特点,外卖业务长期扮演着流量入口的角色;又因其高成本与重资产投入,被视为美团最重要的一道护城河。抖音勇闯无人区,前两次尝试也均以失败告终。

2022年8月,抖音一手合作饿了么,一手上线“团购配送”,第三次发起冲锋。不过这一次的进展,很可能也不及抖音预期。

进入2023年,抖音外卖陆续传出下调GMV目标、收缩业务等消息[3]。那条被双方辟谣的收购传闻,恰好暴露了抖音外卖的难题:躲不掉的履约环节,绕不开的运力系统。

真正给美团带来威胁的是到店业务,这也是美团最核心的利润来源。

过去一年多,抖音逐一开放各类到店和酒旅类目,上至美发美甲,下至婚庆吃席,“探店短视频+个性算法推荐 +低价团购”的套路屡试不爽。

2023年,抖音生活服务的门店数量同比翻了一倍多[6]。

抛开口径各异的成交数据,美团对抖音的警惕主要源于两点:

首先,抖音对下沉市场的渗透能力很强。

部分原因在于,抖音巧妙地利用了下沉市场的规模特点。美团到店业务的特点是“即时性”,因为每个商家的经营半径有限,消费者往往到了餐厅才买团购券。但相比北上广,许多小县城骑个小电驴就能把主城区绕个遍,十万粉丝就能充当当地消费风向标。

一位店主接受媒体采访时说过:“一条视频,半个县城都知道我们开业了[7]。”

小县城的城区规模小,再小的商户也能覆盖大半个城区,很大程度上缓解了困扰抖音的核销率问题。

这恰好是美团掌控力相对薄弱的区间。考虑到运营成本,美团此前在广大三四线城市,都采取代理而非直营模式。

张川在内部信中就提到,去年四季度,他在走访几个处在“前线”的县城时发现,美团有能力拿到更便宜的供给,销量却远远不及对手[5]。

其次,抖音一度影响了美团的广告收入,特别是投放预算充足的头部连锁商家。

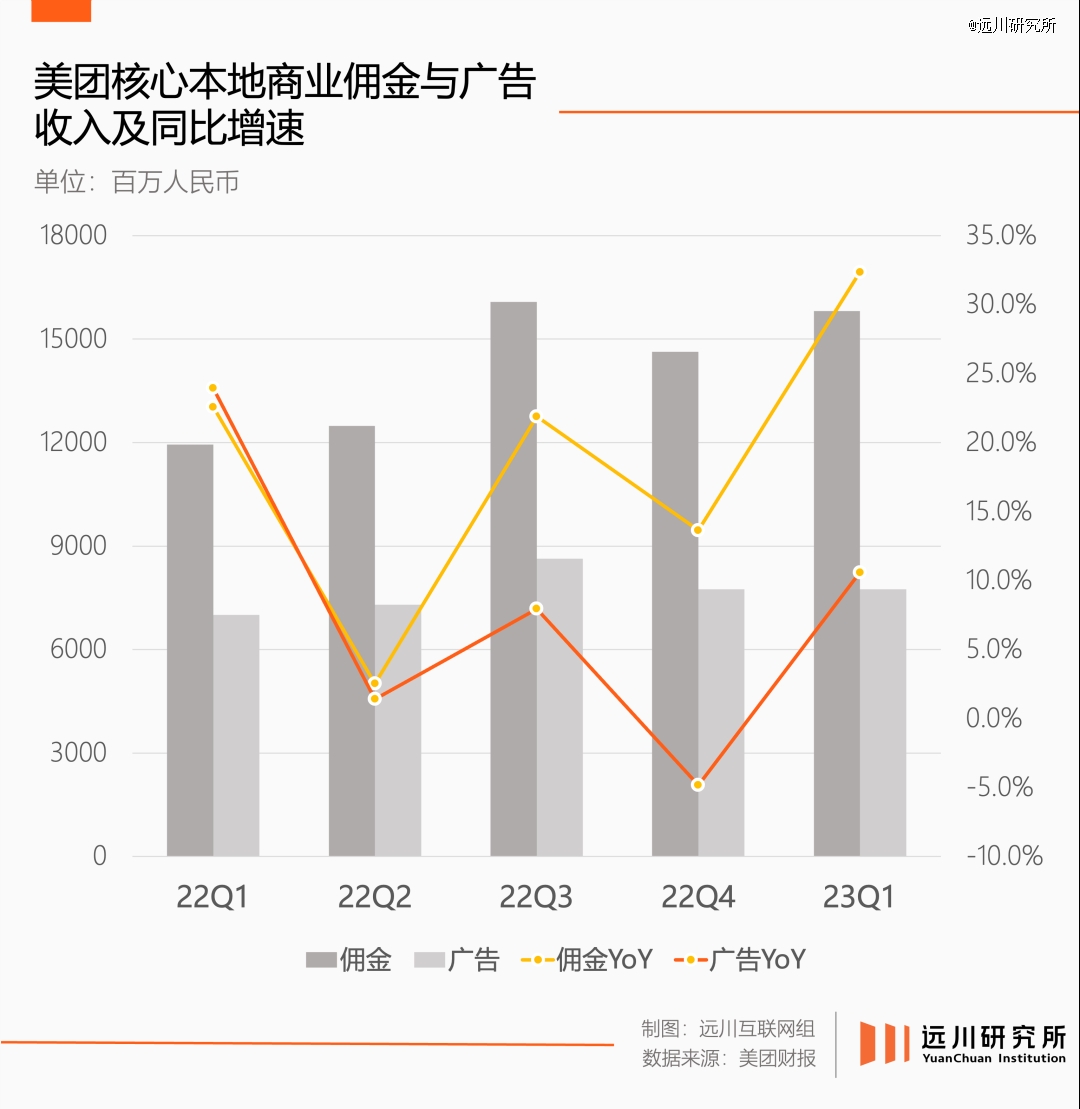

2022年下半年,美团核心商业板块的广告收入增速开始跟不上佣金,差距一路扩大,到了去年一季度,广告收入已经增速落后佣金超过20%。

一边是摸到家门口的对手,一边是着急上火的投资人,美团终于开始了它的防守与反击。

办法总比困难多

先说结论:2023年,美团成功守住了自己的地盘。

比起符合预期的营收和利润增长,广告与佣金的增速差是一个更直观的数据。尤其是广告,它很大程度反映了商户在“拉客”这件事上支付的成本。

整个2023年,广告与佣金的同比增速差距在不断缩小,进入下半年,广告增速首次反超佣金增速。

也就是说,抖音在家门口堵了一年,商家反而更愿意在美团上投广告。

美团的反击从下沉市场开始。上文提到,抖音钻了美团低线城市控制力不足的漏洞。作为应对,2022年10月,美团开始在部分三四线城市试水代理转直营。

去年9月,抖音将偷家策略贯彻到底,宣布在已经覆盖的100个下沉市场大搞区域服务商;作为回应,美团高管在2023年财报电话会上说:“去年我们以全国运营模式,取代了低线城市的代理运营模式。”

堵住下沉市场的漏洞后,美团开始专心和抖音团购抢市场,方法朴实无华——打价格战。上述高管就提到,美团到店在去年“推出了特别优惠部分,以创建价格竞争的市场”。

抖音团购的特点是用更少的SKU、更大的流量来换取更低的折扣。

浙商证券的一份抽样调查显示,抖音和美团团购平均折扣水平分别是4.8折和7.2折[12]。加上部分商家会在抖音上用低价爆款引流,消费者的直观感受便是抖音团购更便宜。

反击心切的美团开启魔法对轰模式,2022年底上线的“特价团购”频道就是一个例子。2023年初,“特价团购”出现在美团APP首页,同样的套餐,更低的价格,抖音的强项——头部连锁商家也成了优先攻略对象。

图片来源@电商行业

美团价格战的打法可以归纳为你我本无缘,全靠我砸钱。

据36氪报道,在去年3月的新一轮价格战中,美团直营城市的所有一级代理商负责人、客户经理都可以无条件向总部申请费用,美团还会用广告位和佣金减免来置换商家低价[8]。

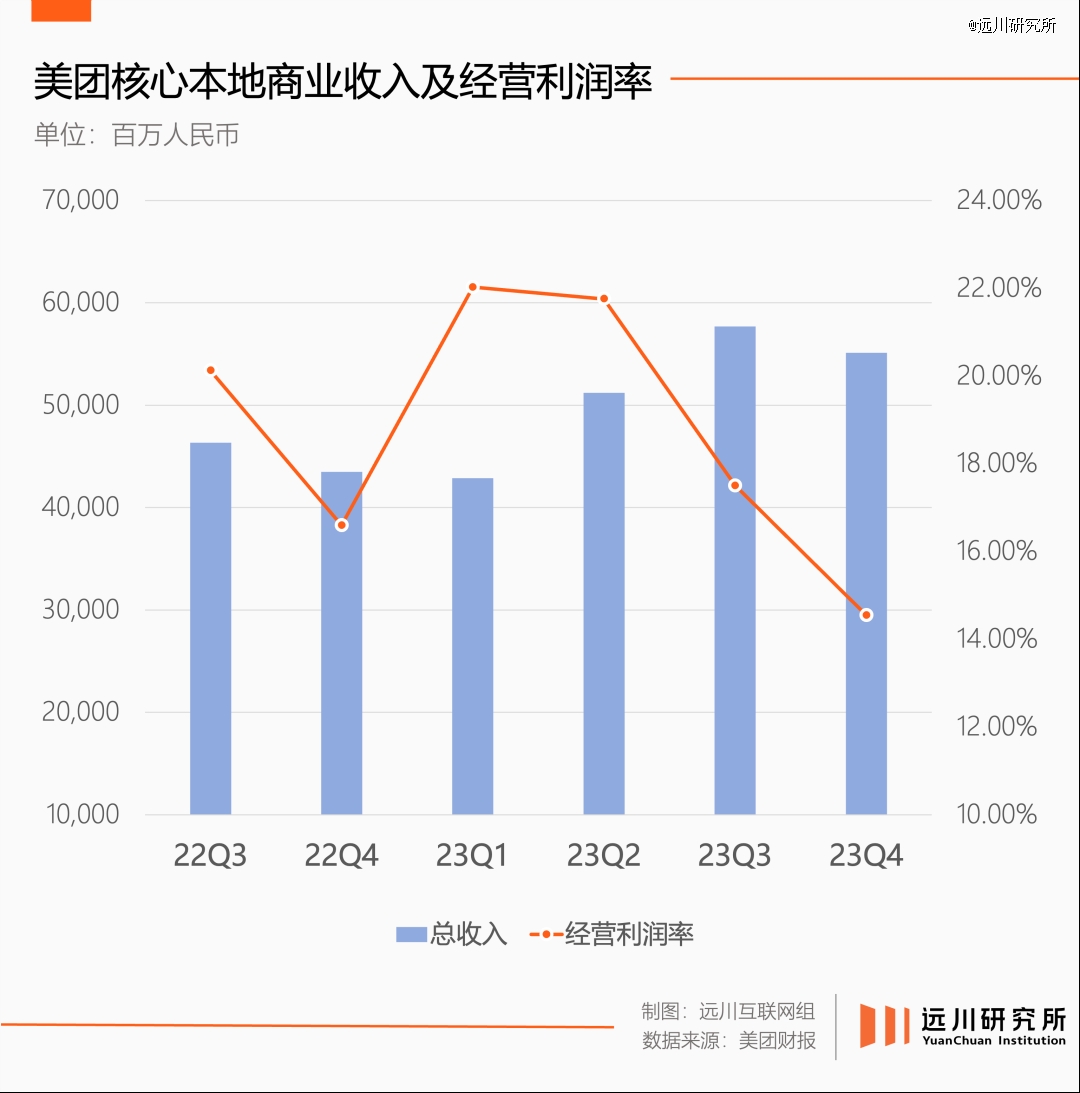

反击的代价在所难免,体现在2023年财报上,核心本地商业营收维持双位数增长的同时,经营利润率却在走低。

但这很可能是美团2023年花的最值的一笔钱:今年1月破发后,美团的市值开启了一轮大反攻,财报还没发出来,人已经神清气爽地走出了ICU。

回看这一年,美团遭遇的攻势一茬又一茬,回防的中心思想却始终不变:内容带消费的打法,至今依旧难以和消费“即时性”的特点完全贴合。

用户在团购优惠券时,是坐在店里,还是躺在家里,直接影响着消费行为的发生概率,团购业务的核销率,以及商家经营的投入产出比。

换句话说,用户打开美团,不是订酒店就是找饭吃,天然离消费决策更近。内容平台的难题则是,用户可能种了一堆草,却总是想不起来要拔它。

这也是抖音长期以来的烦恼。据中泰证券测算,抖音到店团购以被动推送为主,抖音的推送式团购核销率仅为50-60%;以搜索为主的美团,搜索核销率在90%以上。

用户坐地先掏美团买券、遇事不决问大众点评的习惯一日不改,美团的处境一日不变——只要思想不滑坡,办法总比问题多。

尾声

前段时间,美团陆续完成了一系列组织架构调整,将原本各自独立的到店和到家事业群(以及美团平台、基础研发平台两个板块)打包成立新的核心本地商业板块,由王莆中出任核心本地商业CEO。

王莆中百度外卖出身,2015年加入美团后,从总监一路做到到家事业群总裁,是美团最年轻的SVP。

按王兴的标准,这是一个“打过仗,打过胜仗,打过硬仗,打赢过硬仗”的狠人。

狠人是要干狠活的,履新核心本地商业CEO的王莆中,面对着一个*活跃的本地生活市场。

一边是抖音进攻性不减,派出商业化负责人浦燕子接管,商业化团队也随之进驻生活服务业务;另一边,经历了高德口碑整合、俞永福退场的阿里,以及小红书、快手等一众内容玩家,都在美团的边缘试探。

至于拼多多,已经在媒体报道中走完了从弹射起步到踩出ABS的完整一生。

但这一届互联网公司显然已经换了种活法。烧钱换增长的时代已去,余粮再多的地主,也开始精打细算地过日子,互联网公司的业务版图又都是如此庞大,再难在超载的同时加速超车。

以抖音为例,是否要像当年攻打电商一样all in本地生活就是一个问题,不仅因为本地生活需要更重的资源投入,还在于抖音到店目前的变现效率始终低于抖音电商。

虽然已经变身前任,张川对市场竞争的判断有一点还算准确:“每个对手都很理性,不会无限制的投入资源[5]。”

这对美团不失为一种好消息。1918年德国人在贡比涅森林签署停战协议的时候,他们的战线离巴黎一度只有100公里。

参考资料

[1] 4万字实录完整呈现:王兴、张一鸣、程维在乌镇闭门会议上都谈了什么,虎嗅

[2] 2022抖音生活服务数据报告

[3]抖音外卖将大规模收缩业务,否认与阿里谈判收购饿了么, 鞭牛士

[4]晚点*|多多买菜、美团优选持续减亏,社区团购重心转向盈利,晚点LatePost

[5]美团到店事业群总裁张川:这不是短期战,也不是长期战,而是残酷煎熬的堑壕战,36氪未来消费

[6]抖音生活服务2023年数据报告

[7] 县城小门脸,被抖音、美团、阿里疯抢,商业数据派

[8] 美团欢与忧:率先到来的复苏,无法轻视的敌人,36氪

[9] 为什么抖音难以撼动美团的到店业务?——美团系列专题研究之二,中泰证券

[10] 2024年市场展望:又踏层峰望眼开,交银国际

[11]2022年10月社零点评:社零必选高景气,天猫增速回正,国金证券

[12] 竞争格局改善,美团主动出击,预期边际反转——美团深度报告,浙商证券

[13] 美团历年财报

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。