国际美妆*的新成员?

5月3日,巴塞罗那证券交易所。一位戴着黑框眼镜、头发花白的男人满脸微笑地摇响了身后的铃铛。

他叫Marc Puig,西班牙美妆集团PUIG第三代继承人,他身后则是刚刚更新的集团logo——一个由巴黎的设计公司M/M在原有的设计上加入了曲线和徽章元素的结果,与原有标志的现代冷感风格迥异。灵感来源之一,西班牙超现实主义画家Joan Miro,同样以线条与色块元素画作闻名。

“我希望新logo能传达出我们集团的DNA:艺术性和灵感,”这亦是Marc Puig决心要让集团大过品牌,更多在公众面前出现的*步。这背后是尴尬的现实,相比于Puig,它旗下的品牌更加声名远扬,Byredo、Jean Paul Gautier、Charlotte Tilbury、DVN、Christian Louboutin……

上市首日的结果算个好彩头。开盘股价25.68欧元,高于24.5欧元的发行价格,市值超139亿欧元,让PUIG成为丝塔芙母公司高德美(GALDERMA)之后今年又一家上市市值破千亿元的化妆品公司。

1、买出来的隐形巨头

与大部分全球美妆集团类似,PUIG一路的壮大也靠着买买买,这大部分要归功于2007年上任的首席执行官Marc Puig。

12年内,Marc Puig策划了11次收购,尤其在高端香水和高级定制时装方面下了大赌注,收购了包括比利时设计师品牌 Dries Van Noten、英国彩妆大师品牌Charlotte Tilbury和德国药妆品牌Dr Barbara Sturm等。

与欧莱雅、雅诗兰黛等巨头收购标的多以查漏补缺不同,PUIG收购品牌有一个特征是设计师特性(或所谓小众),差异化的定位也让PUIG从厮杀激烈的美妆并购潮中屡屡得胜。

2022年,欧莱雅在与PUIG竞购西班牙沙龙香水品牌Byredo中铩羽而归。有分析表示,财力不如欧莱雅雄厚的PUIG之所以最终能将Byredo收入囊中,原因即是PUIG更懂得如何运营更小众和先锋的品牌,而不是单单将他们作为挣钱工具。Byredo的创始人Ben Gorham恰恰以「草根」出身,且以强烈个人风格著称。

另一个例子是2020年PUIG从联合利华嘴边抢走的Charlotte Tilbury,创始人Charlotte Tilbury是好莱坞化妆师,成长于艺术家庭,以辨识度很高的亮粉妆面走红于名流圈,进而闻名世界。PUIG为这笔交易付出大约10亿欧元,是当时市值的一半,足见其拓展美妆版图的决心。

当然,收购只是*步,PUIG在保持公司庞大的体量和架构前提下,灵活运营小品牌的能力有目共睹,这或许才是欧莱雅们最眼红的地方。

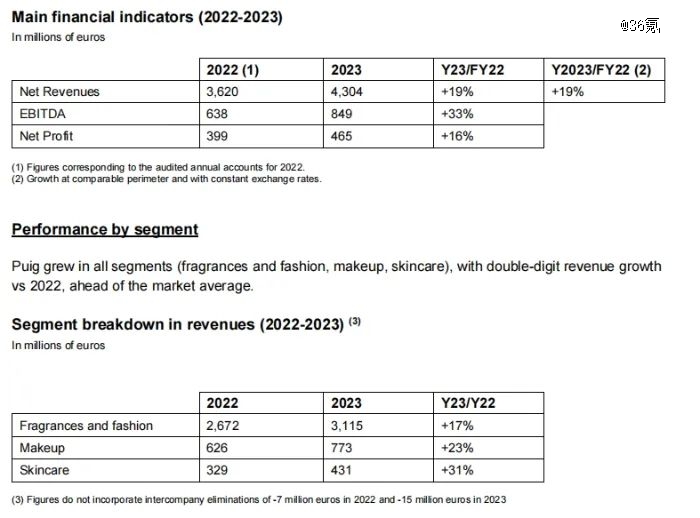

2023年,PUIG的全球业绩同比增长19%,达到了43亿欧元(约合人民币334亿元),提前完成了2025年的销售目标——护肤、彩妆、香水时尚三大部门均实现了双位数的营收增长。在亚太地区的净收入为33.87亿元,增长了26%。中国市场作为PUIG重点市场之一增长了27%,PUIG将这一结果归功于Charlotte Tilbury和Byredo的热卖。

目前,PUIG的业务分为护肤、彩妆和时尚香水三大板块,共十七个品牌。其中时尚香水部门占营收7成左右,是*的支柱,其次依次是彩妆和护肤。盘子最小的护肤则是去年增长最快的部门,同比增长31%,占总营收的10%。据PUIG透露,95%的营收来自于完全或大部分控股的品牌。

来源:PUIG官网

2、从家族走向世界

去年下半年以来,欧洲时尚美妆集团高层动荡明显,其中一个很明显的趋势是求稳多过求变,比如奢侈集团纷纷买地买楼、加大家族成员对管理层的控制等等。

但对于一些长期业绩不振的公司,投资者却更多希望来自外部的变革力量介入。PUIG虽长期以来以家族形式经营,但Marc Puig本人一直致力于减少家族成员在公司的影响力,以谋求集团更稳定长远的发展,这样主动剥离家族掌控的领导并不多见。

“维系家族的是感情纽带,但是经营家族企业需要等级和权威,两者相遇必定要有一方做出牺牲。”Marc Puig公开表示,家族管理的传统将会在他这一代画下休止符,第四代家族成员会是公司的一份子,但*不会参与到日常管理当中,“20 多年来,我们一直像经营上市公司一样经营这家私营公司。现在,我们打算把这家上市公司当作一家私营公司来经营……我们将努力使过渡尽可能顺利,但有些事情会发生变化。”

针对Marc Puig本人的管理风格,一位集团董事会成员评价称其「富有大局观以及对行业有深度了解的人」「擅长培育人才」,适当放权,不会追求事事亲力亲为。

另据《金融时报》引述知情人士的话,Marc Puig的管理方式有时候也许过于严苛,对员工的工作时间“精确到了分秒”的地步。

Marc Puig从加泰罗尼亚大学工程专业毕业之后,从哈佛工商学院获得了硕士学位,从集团的新品开发干起,接连掌管美国市场和时装部门。2004年,Marc Puig接下堪比烫手山芋的CEO一职,力排众议关闭了半数以上的工厂,重新聚焦高端产品,最终成功扭转了公司的财务状况。

Marc Puig的另一个远见之处是,在集团大部分业务聚焦北美和欧洲市场的背景之下果断押注中国,疫情之后PUIG连续将旗下多个沙龙香水品牌引入国内市场,靠着小红书种草和社区传播,成功让潘海利根和阿蒂仙之香完成了沙龙香的定位和破圈。

PUIG在2021年就投资了国货香水品牌气味图书馆,比欧莱雅和雅诗兰黛的动作还要早上一年有余。据集团公布的2025年中期发展计划,预计到2025年,中国市场将占其全球销售额的25%。

从某种程度上而言,相比雅诗兰黛、伊丽莎白雅顿这样“为爱发电”的创始人,今天的市场也许更能欣赏像Marc Puig,Bernard Arnault这样杀伐决断的生意人来掌管一家时尚美妆公司,这也是为何资本市场乐观预期PUIG的原因之一——并非是美妆公司上市潮的回归,而是市场对动荡时代下一家定位准确、品牌架构平衡清晰且管理层稳定公司的高度认可。

回到PUIG的财务表现看,2024年也许会成为跻身全球美妆*的关键之年。排名第十的巴西美妆巨头Natura&Co在接连卖掉Aesop(伊索)和The Body Shop(美体小铺)两个品牌后,业绩有所下滑,2023年营收约为53.6亿美元,约合人民币387亿元,仅高出PUIG40亿元。

若PUIG能保持增长势头,极有可能替代Natura&Co成为全球美妆*俱乐部的新成员。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。