日前,眼茅爱尔眼科发布了2023年年报及2024年一季报。财报显示,2023年公司实现营业收入203.67亿元,同比增长26.43%,归母净利润33.59亿元,同比增长33.07%。2023年公司的业绩持续保持快速增长。

但是与年报的高增长相比,爱尔2024年一季报却显得有些拉胯:营业收入同比增长3.5%,归母净利润同比增长15.16%。营业收入增速掉到了个位数水平。

爱尔眼科今年一季度收入增速下滑固然有去年同期业绩高基数的原因,但是经济低迷环境下消费医疗行业疲软也是事实。诸多眼科连锁上市公司的一季报都比较惨淡,对比而言,爱尔眼科反而是其中表现较好的。

#01增长中枢下降,白内障业务成亮点

今年一季度,宏观经济低迷,居民的消费行为受到了影响,眼科这一消费医疗行为也难独善其身。2024年一季度,爱尔眼科仅录得了3.5%的业绩增速。

公司的业绩低迷既有宏观环境的影响,也有去年同期高基数的影响。2022年底疫情放开后曾短暂的影响了公司2022年Q4的收入增速,这部分被抑制的诊疗活动在2023年Q1开始释放,而2023年Q1的高基数就给今年的业绩增长造成了压力。

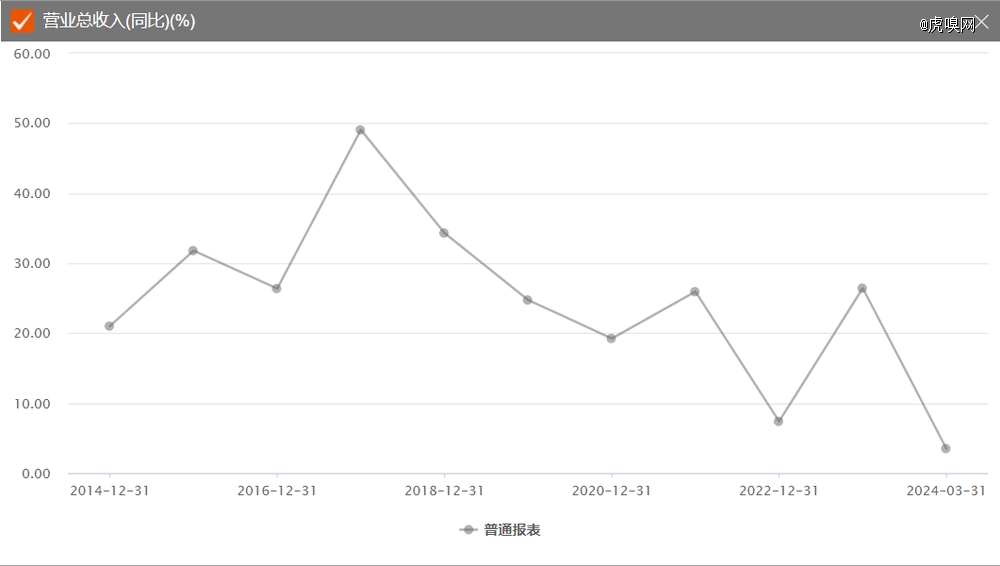

此外,忽略短期的业绩波动,我们回溯过往十年公司的收入增长曲线,爱尔眼科的增长速度也是在逐步下降的,收入增长中枢从30%区间降到了20%左右。目前爱尔眼科的年收入已经超过了200亿,随着公司收入规模的扩大,爱尔很难维持之前的高增长态势,回落到中等增速水平已是必然。

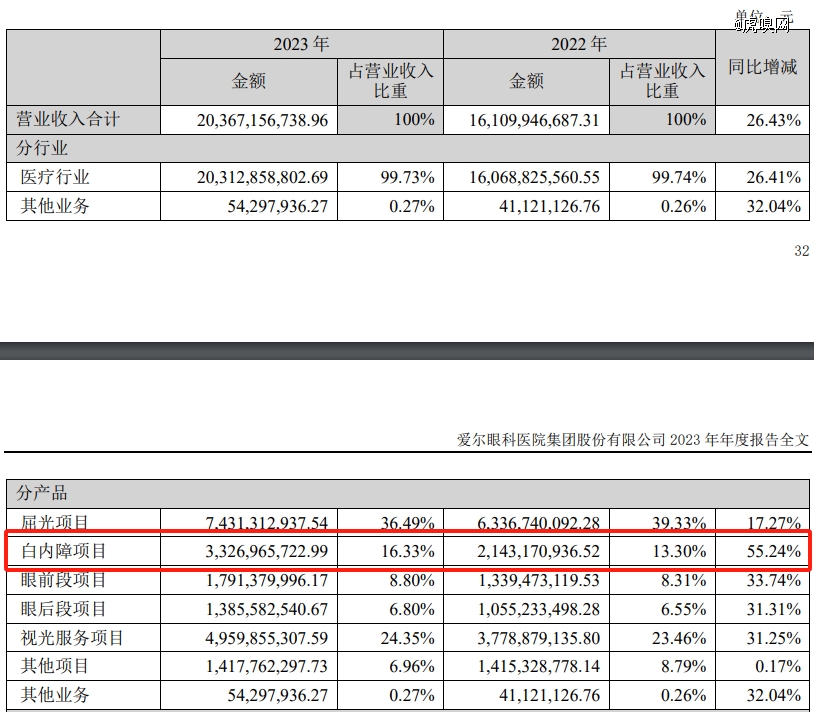

虽然爱尔整体的增长速度在回落,但是结构上仍有亮点。2023年,公司的白内障业务收入同比增长55.24%,是公司整体收入增速的两倍以上。这部分业务在公司整体收入中的占比由2022年的13.30%提升到2023年的16.33%。白内障业务的高增长使得公司的业务结构更加均衡。

白内障业务的高增长很大程度上体现了社会老龄化趋势下就诊群体的变化。目前国内的老龄化群体人数在逐步增加,白内障业务的市场空间也随之扩容。

公司的收入增速下来了,就需要从精益化管理上获得收益,在这一点上,爱尔眼科做得还是比较好的。得益于公司较好的费用管理,爱尔眼科在毛利率相对平稳的基础上,净利率实现了持续提升,2024年*季度达到了18.71%的新高。

在经济增速下滑,消费低迷的背景下,企业降本增效已成必然。而爱尔眼科在自身增长中枢下降的背景下,通过合理控制费用,实现了比同行更高的利润增速。

那么,增速下降之后的爱尔眼科还具备投资价值吗?

#02公司仍然是医疗行业中的稀缺性资产

宏观经济增长下滑了,企业间的竞争日渐激烈就成了必然。在这样的环境下,具有高竞争壁垒的企业才能保持持续稳定的增长,这样的资产在资本市场上也是具备稀缺性的,更加受投资者的青睐。

与其他生意不同,眼科医院的发展需要以医疗资源为基础,医院、医生都是难以被复制的资产。

从医院的角度来看,眼科医院的投资额在几千万到几亿元左右,远高于口腔医院的投资门槛,进入壁垒很高。此外,爱尔体系内有香港亚洲医疗、美国MING WANG眼科中心、欧洲Clínica Baviera.s.A等131 家*的海外眼科中心及诊所,以及国内医院 256 家、门诊部 183 家,这些医院都是难以被轻易复制出来的。这构成了公司宝贵的医疗资源。

在医生层面上,公司通过合伙人计划、股权激励计划和并购基金/产业基金的完善体系有效地实现了医生的利益绑定,并可以平衡新老医院之间的资源,这是爱尔眼科能实现成功扩张的关键。医生作为创业合伙人可以等到医院成熟被并购到上市公司后拿到现金或者上市公司的股份,从而使自身利益得以体现。

此外,公司还引进一大批国内外权威眼科专家,基于专业的学术氛围和充分的利益锁定,公司形成了充实的核心专家团队和各医院的人才力量。这成为公司的医生资源。

在患者层面,爱尔通过“中心城市医院-省会医院-地级医院-县级医院”的分级连锁模式触达了不同城市层级的患者,构建了患者资源的壁垒。

爱尔实力最强的中心城市医院是全国技术和疑难眼病会诊中心;具有一定规模和较强技术能力的、位于省会城市的连锁医院开展全眼科医疗服务,并作为省级疑难眼病会诊中心;地级市的医院侧重眼视光及常见眼病的诊疗服务,并可将疑难眼病患者输送到上级连锁医院就诊;县级市的医院开展普通的业务,并将疑难眼病患者输送到上级连锁医院就诊。

分级诊疗模式说到底,就是以基层医疗机构为触手,负责筛查导流和简单疾病的治疗,更高层级的医院进行复杂疾病的治疗和对基层机构进行技术支持,以此实现医护人员和诊疗设备等资源的合理配置,从而能更好地触达患者。

医院、医生和患者这三类资源构成了爱尔眼科的核心壁垒,是公司长期稳定增长的基础。

而且医疗服务机构的生命周期很长,只要是有品牌、受患者认可的医疗机构,就会有源源不断的患者前来就诊。在这一点上,服务型公司要好于产品型公司。

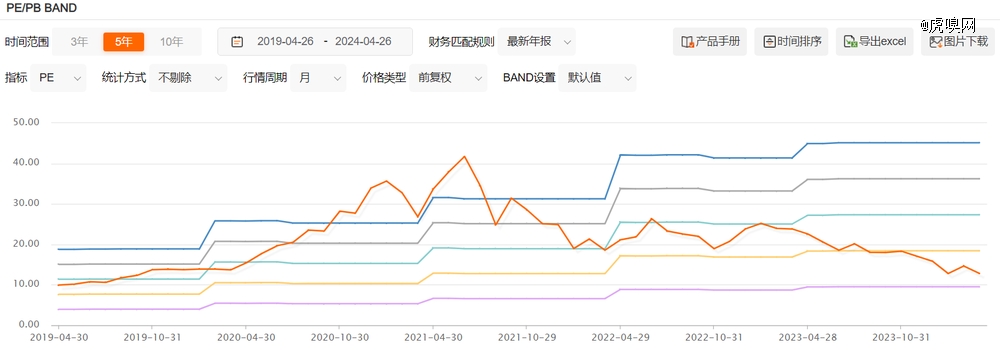

在眼科专科医院领域里,爱尔眼科的市占率超过25%,具备了明显的稀缺性,自然也被投资者所看好。所以我们不会因为公司短期业绩增速有所下滑就对公司失去信心。以2024年的预测业绩计算,爱尔当前的估值仅有28倍,安全边际较高,股价也处于近年来的历史低位。

当然,对投资者而言,公司的增速下来了,投资者获取收益的弹性也就下降了。未来的爱尔眼科更适合稳健投资者,对于追求高成长性的投资者来说,爱尔眼科就不再适合了。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。