一个不亚于肿瘤、自免的药物投资机会正在处于爆发节点,它便是呼吸药物赛道。

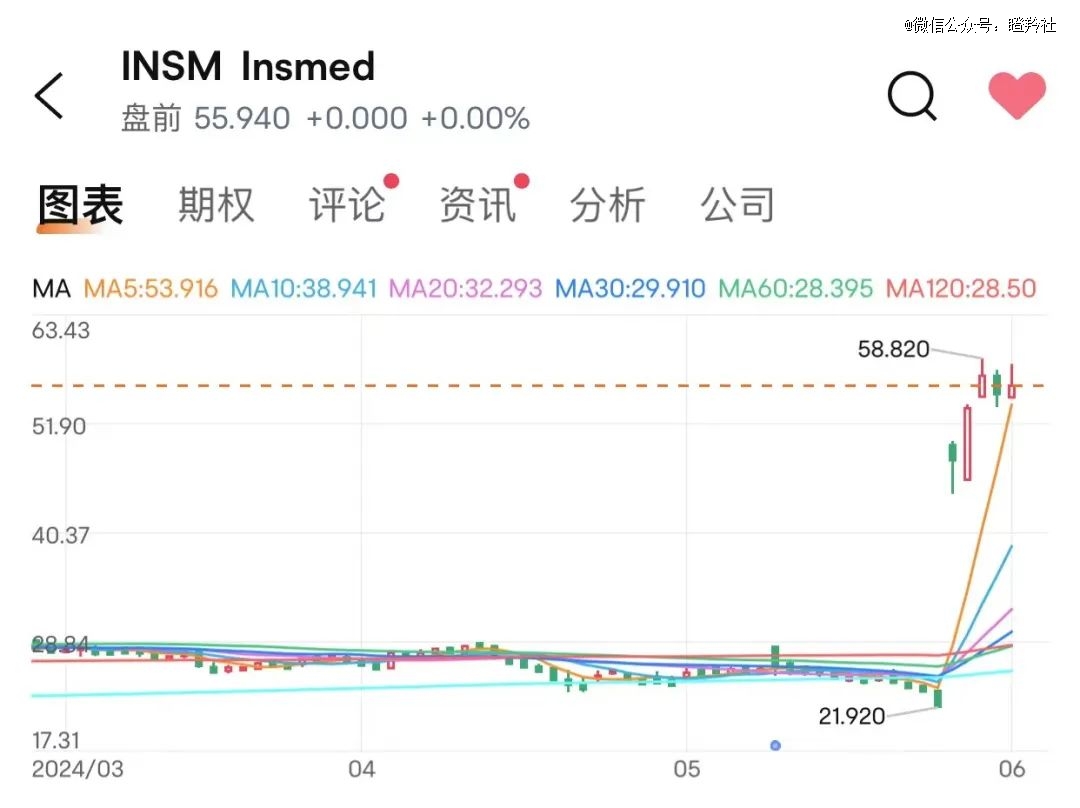

5月28日,Insmed公司宣布首创DPP1抑制剂Brensocatib治疗非囊性纤维化支气管扩张症三期临床成功,当日Insmed股价大涨118.45%。

抛开Insmed,呼吸药物赛道的重磅事件还在路上,6月份全球将迎来两款慢性肺阻塞(COPD)药物的上市审批重磅事件,分别是Verona制药的Ensifentrine和赛诺菲的Dupixent。

COPD已经太多年没有全新机制的新药上市了,两者任何一个获得FDA的审批,都将引爆投资者对呼吸科药物投资机会的关注,盛世即将到来。

01

呼吸赛道坡长雪厚

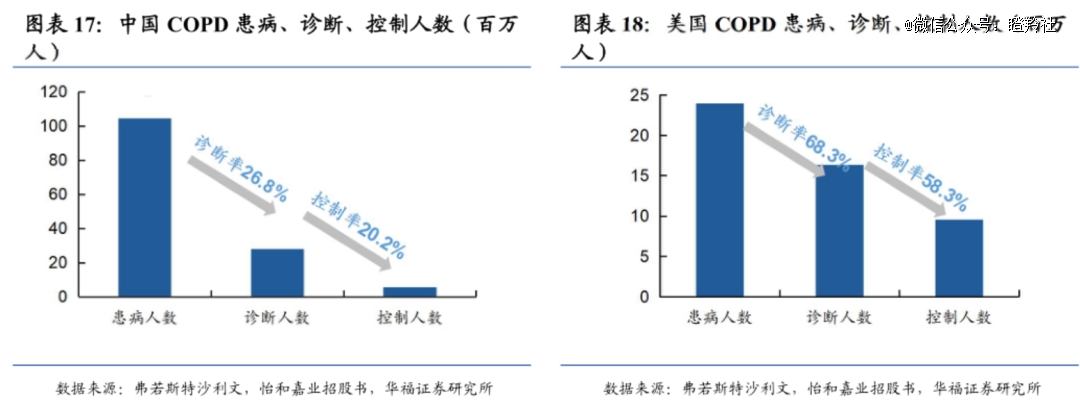

慢性呼吸系统疾病(包括慢阻肺、哮喘、特发性肺纤维化、间质性肺疾病等),与高血压、糖尿病、肿瘤并列为全球四大慢性病,同时也是全球第三大死因。据不完全统计,仅慢阻肺这一疾病,全球患者数量高达6亿人。

庞大的病人基数造就了巨大的药物市场规模。据Precedenceresearch报告显示,2021年全球哮喘和COPD市场规模约353亿美元,2022-2030年的复合年增长率为5.4%。

同时,慢性呼吸系统疾病中的罕见病特发性肺纤维化(IPF)市场潜力也不可忽视。据弗若斯特沙利文统计,2021年全球IPF的市场规模为33亿美元,预计2025年、2030年可达到50亿美元、71亿美元。

呼吸系统疾病如此可观的市场增速与潜力,离不开其“慢病”本质。以市场空间*的慢性肺阻塞为例,这是一种持续性气流受限的慢性气道疾病,目前不可逆转进程且无法治愈。

更值得关注的是,慢阻肺具有反复发作的特点,需要长期持续用药,例如接触刺激性的气体、感冒或病毒感染均可导致慢阻肺的急性加重,即便是持续三联用药的患者群体。

另外一大疾病哮喘也一样,患者需要通过规范吸入糖皮质激素或联合吸入长效β激动剂能良好的抑制气道炎症。

慢性呼吸系统疾病有效治疗药物的缺乏,也让这个市场的竞争格局异常“蓝海”。

还是以慢肺阻为例,过去十多年来一直没有新的治疗方法获得批准(主流治疗方案以老药多联用药为主),同时新药研发成功率并不高,此前阿斯利康的哮喘药物Fasenra和GSK的Nucala,均有意将适应症扩充至COD领域,三期临床均以失败告终。

IPF也是同样的状况,半个多世纪以来*的治疗方案仍然是激素但疗效却并不理想,且不良反应较多。

慢性呼吸系统疾病领域已经成为重磅炸弹药物倍出的温床,已有多个案例。

诺华的奥玛珠单抗为*全球治疗中重度哮喘的靶向药,2022年度销售额达到36.8亿美元,上市以来累计销售额超过300亿美元;阿斯利康治疗哮喘和COPD的布地奈德/福莫特罗,长期霸榜AZ呼吸科药物的头牌,2022年销售额也高达25亿美元。

罕见病IPF同样倍出重磅炸弹,罗氏的吡非尼酮和BI的尼达尼布两款仅有获批IPF的药物,早在2020年合计全球销售额超过30亿美元。

02

潜在大药轮番登台

慢性呼吸系统疾病药物的爆发处于关键当口,三款潜在药物将在这两个月内释放价值光华。

1、Verona制药的Ensifentrine

首先是即将在本月26日接受FDA考验的Verona磷酸二酯酶3/4双重抑制剂(PDE3/4)Ensifentrine。

目前部分COPD患者在接受了吸入支气管扩张剂、类固醇以及PDE4抑制剂等仍无法改善症状,同时对于现有吸入疗法不耐受,市场急需全新有效的治疗方式。

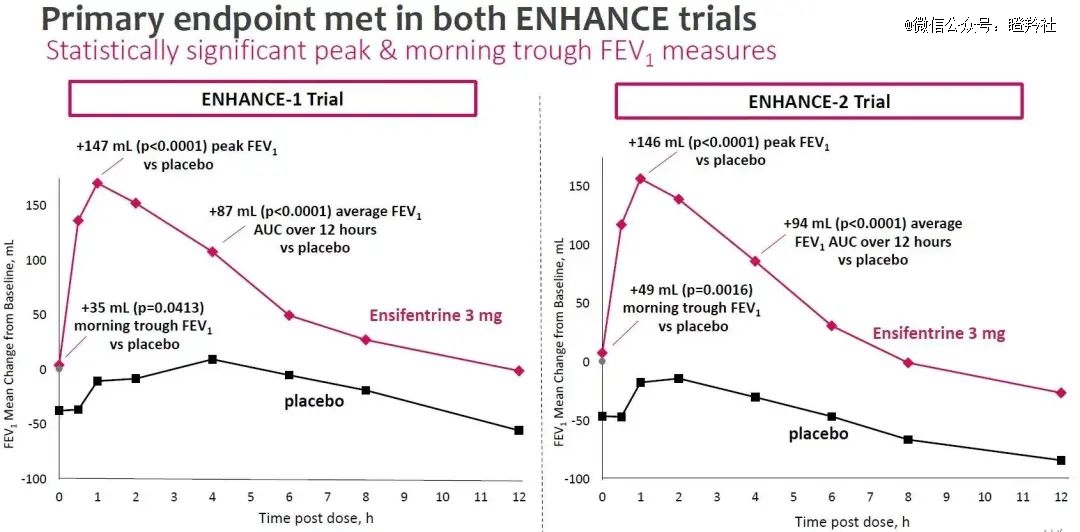

Ensifentrine是一款全新机制的吸入式药物,在该药物的ENHANCE-1、ENHANCE-2两项三期临床中,安慰剂校正后,Ensifentrine组在第12周的平均FEV1曲线下面积较基线的变化(主要终点)为87mL和94mL,Ensifentrine治疗组展现出了显著的统计学意义和临床意义的改善;同时,COPD恶化率分别降低了36%和42%。

安全性方面,Ensifentrine组与安慰剂相近,没有引起任何严重的不良事件,也没有口服PDE4抑制剂类似的不良反应。

如果该药成功获批,其将成为近年来*个获批的全新机制COPD药物,同时也将大大增加Verona制药未来被并购的概率。

2、赛诺菲的Dupixent

紧接着Ensifentrine的审批决议后,本月27日将迎来赛诺菲Dupixent增加COPD新适应症的审查,这可能成为Dupixent能否挺进未来数年全球最畅销药物前三甲的胜负手。

Dupixent作为全球First in class的IL-4Rα药物,在COPD治疗临床数据异常优异。这一次,Dupixent瞄准的是后线COPD患者,因为仍有30%-40%的COPD患者在接受三联疗法的情况下出现中度或重度急性加重的情况。

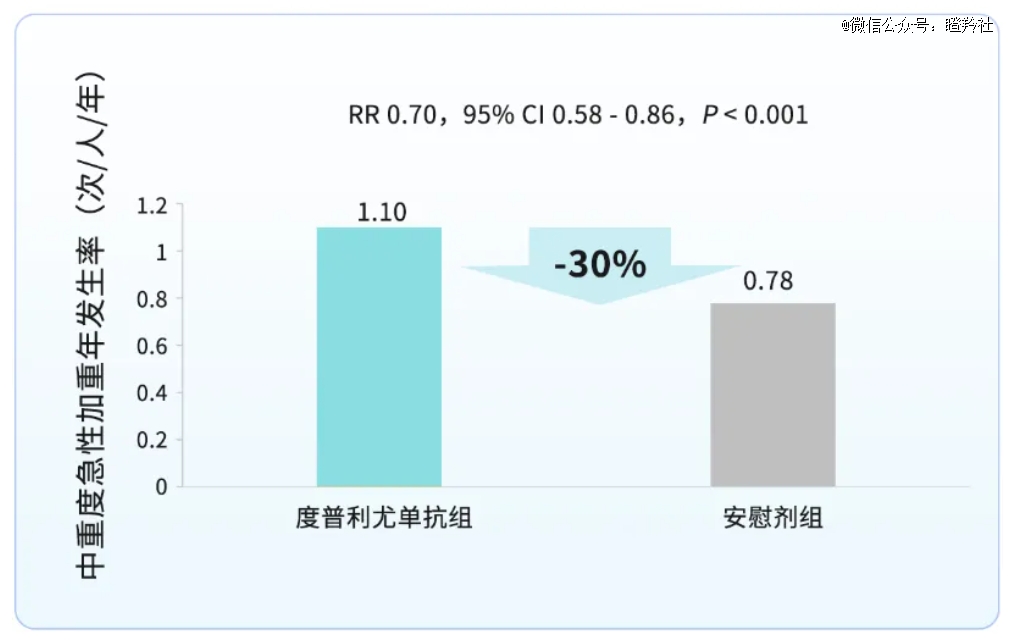

在Dupixent的两项三期临床BOREAS研究和NOTUS研究,安慰剂校正后,在第12周的平均FEV1曲线下面积较基线的变化分别为83mL、82mL,且疗效持续至治疗第52周;同时,相较于安慰剂组,中重度急性加重年发生率显著分别降低达30%、34%。

在面对中重度COPD患者缺少有效治疗药物的背景下,Dupixent能够显著后线COPD患者中重度急性加重年发生率高达30%,难能可贵。

Evercore ISI的分析师认为,COPD适应症的增加将为Dupixent的全球峰值销售额增加35亿美元。

3、Insmed的Brensocatib

近日,Insmed的DPP1抑制剂Brensocatib在非囊性纤维化支气管扩张症中的3期临床试验达到了主要终点。

Brensocatib的三期临床ASPEN研究数据显示,相比安慰剂,治疗组能够显著降低肺部恶化年发生率(PEs),两个剂量组相比于安慰机组分别下降了21.1%、19.4%;在安全性方面,治疗组不良反应发生率与安慰剂组相当,耐受性良好。

非囊性纤维化支气管扩张症是一种严重的肺部疾病,全球患者大约数百万人,该病的特征是频繁的肺部恶化,全球目前还没有专门针对该病的治疗方法,这可能意味着Brensocatib将成为该疾病领域*重磅炸弹,可参考囊性纤维化造就福泰制药的案例。

03

国内的机会

上述海外重磅药物,国内存在大量的Follow机会。

Verona的Ensifentrine,国内权益早在2021年就被优锐医药拿下。优锐医药是一家专注于呼吸领域药物的License in模式的Biotech,其中核心股东有着“组局专家”康桥资本的身影,目前公司已经拥有的多款临床后期的在研药物。同时今年3月,优锐医药在国内启动了Ensifentrine的三期临床,未来该公司大概率走上资本化的道路。

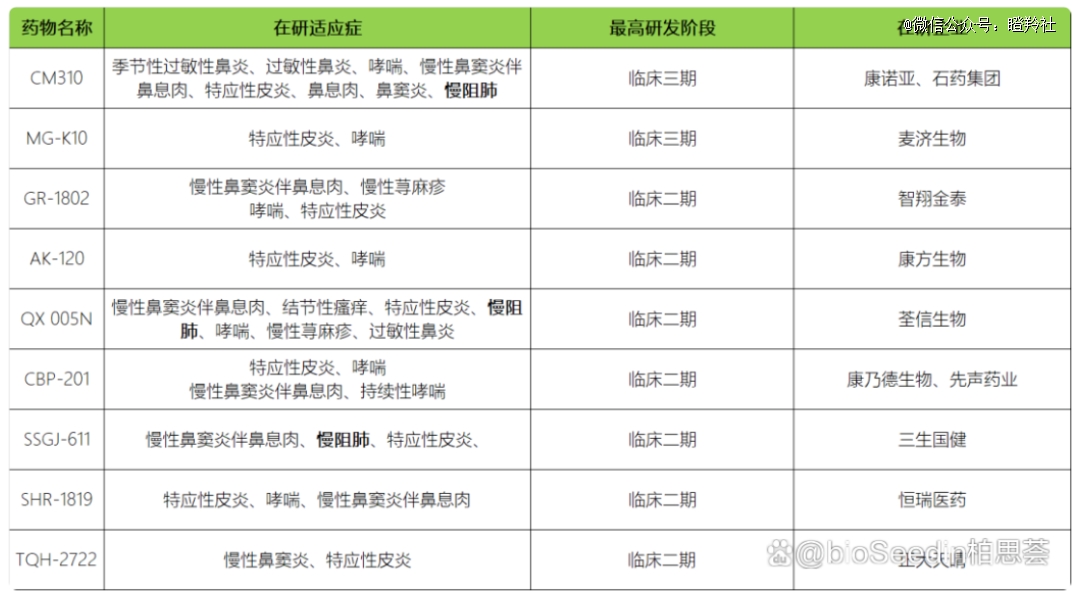

赛诺菲Dupixent涉及IL-4Rα这个热门靶点,国内快速跟进者更多,最快的IL-4Rα抗体药物是康诺亚的CM310,但其前两个申报上市的适应症为特应性皮炎和慢性鼻窦炎,COPD的适应症布局还在早期。另外,有COPD适应症布局的国产IL-4Rα抗体药物还有荃信生物的QX-005N和三生国健的SSGJ-611。

(图源:智慧芽数据库、bioSeedin柏思荟)

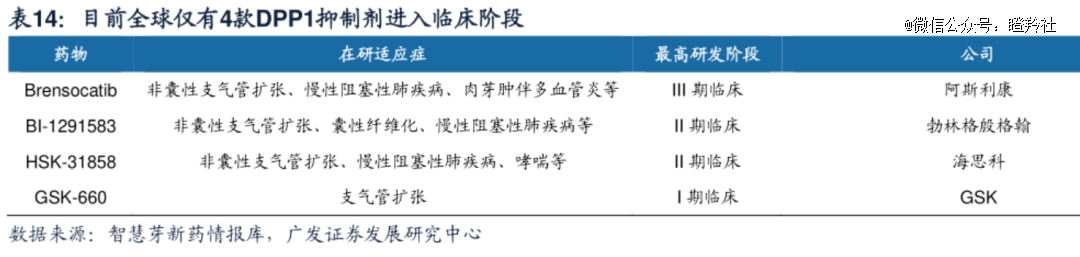

在DPP1抑制剂临床布局层面,Insmed的Brensocatib身后是BI和海思科。海思科HSK-31858目前国内非囊性纤维化支气管扩张症二期临床即将结束,将进入临床三期。

而早在2023年11月,海思科将HSK-31858大中华区以外的全球权益以1300万美元及潜在4.62亿美元的总价款授权给了意大利Chiesi集团,HSK-31858大概率将成为未来国内*上市的DPP1抑制剂,可能享有较长的市场独占期。

由国内分析师预测,考虑到非囊性纤维化支气管扩张症中国约有170万-600万患者,该药物未来在国内将成为销售峰值数十亿元的重磅产品。

结语:从慢性呼吸系统疾病多个细分适应症缺乏有效的治疗手段的背景下分析,Ensifentrine、Dupixent和Brensocatib这些潜在的重磅炸弹也仅仅是开胃菜,相关药物领域的爆发,也只是时间问题。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。