6月12日,当中欧合作的典范品牌领克,在“娘家”瑞典推出首 款纯电动车型时,欧盟委员会宣布了一则通知:准备对产自中国的电动汽车额外加征17.4%-38.1%不等的临时关税。在此之前,欧盟对中国向其出口的电动汽车征10%关税。

2024年,欧盟出台了31项对华贸易投资限制措施,其中贸易救济措施25项。在这之中,只有电动汽车选择了加征关税[1]。

消息一出,外交部、商务部以及上汽、吉利等企业相继发布声明,对欧盟的这一决定表示反对。商务部措辞极为严肃,“欧方不断升级贸易摩擦,并可能引发’贸易战‘,责任完全在于欧方,至少欧方有‘三个没有做到’”。

在此之前,美国在5月宣布对中国电动汽车加征关税,土耳其也加征了40%关税。而在最近,加拿大政府也表示在考虑对中国产电动汽车加征关税。针对电动汽车的贸易保护正在欧美弥散开。结合纯电车型在欧美国家的暂时性退潮,国产电动汽车走向发达国家的环境正在变得愈加复杂。

但电动汽车是中国首次在汽车这项关乎国计民生的战略性产业中取得系统性的领 先,如何将这种优势巩固并辐射、分享到全球,面临的是史无前例的挑战,当然也是前无古人的机遇。中国电动汽车出海的脚步并不会停。

01

各方税率为何不一致?

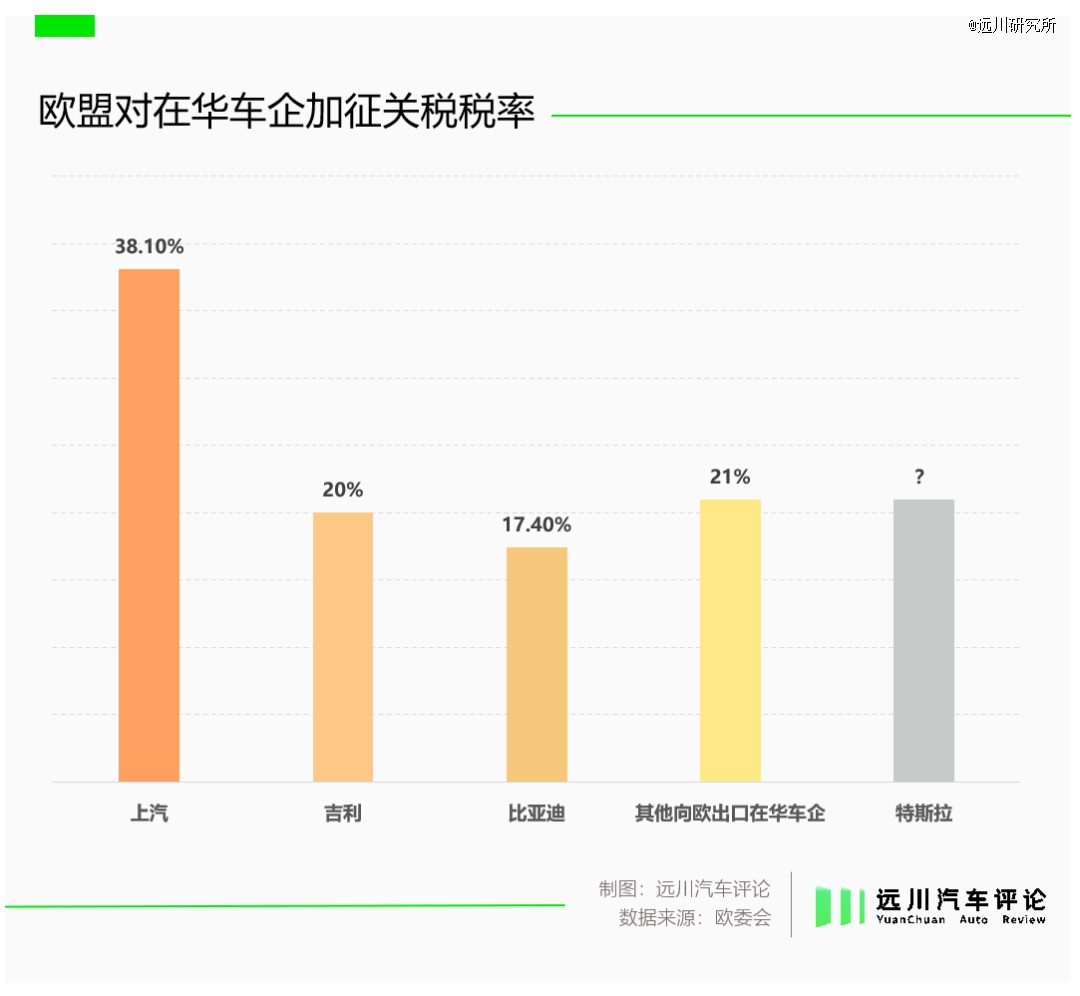

根据声明,欧盟将对重点调查的比亚迪、吉利、上汽的出口纯电动汽车分别加征17.4%、20%、38.1%关税,其他向欧盟出口纯电车型的在华车企(包括向欧洲出口iX3的宝马)则被加征21%关税。特斯拉提出了单独审查的申请,可能会被单独设定一个税率。

上汽被加征最高的关税,被认为与其在欧洲纯电车型销量较高有关系。而欧洲方面给出的解释是,不配合调查的企业,将被课以更高的关税(欧盟会倾向于自行搜集的数据进行“有罪推定”)。

但更多信息显示,欧委会在调查中要求中国企业提供各种涉及商业机密的信息,包括但不限于电池原材料配方/配比/供应信息、企业产能与新增产能计划、运营成本信息、销售与定价策略等[2]。对于背负着一些任务的国企,若将上述信息和盘托出,那确实可能是要犯错误的。

最终,上汽在欧委会的调查中当了“刺儿头”。

02

欧盟这一次的行动,比十二年前早得多

欧盟对中国电动汽车征收关税的行为,很难不让人联想到十二年前。2012年,欧盟在美国之后,对中国太阳能电池板发起“双反”(反倾销、反补贴)调查,征收为期五年的惩罚性关税。中国光伏行业因之遭受重创。

但不同之处在于,当年欧盟是在中国光伏产品占欧盟80%市场份额、有大量欧洲本土光伏公司倒闭的背景下,才拿起了关税武器。而这一次,2023年产自中国的电动汽车在欧洲纯电动汽车市场份额约20%,隶属于中国车企的品牌在欧份额尚不到10%,欧盟便选择了介入。

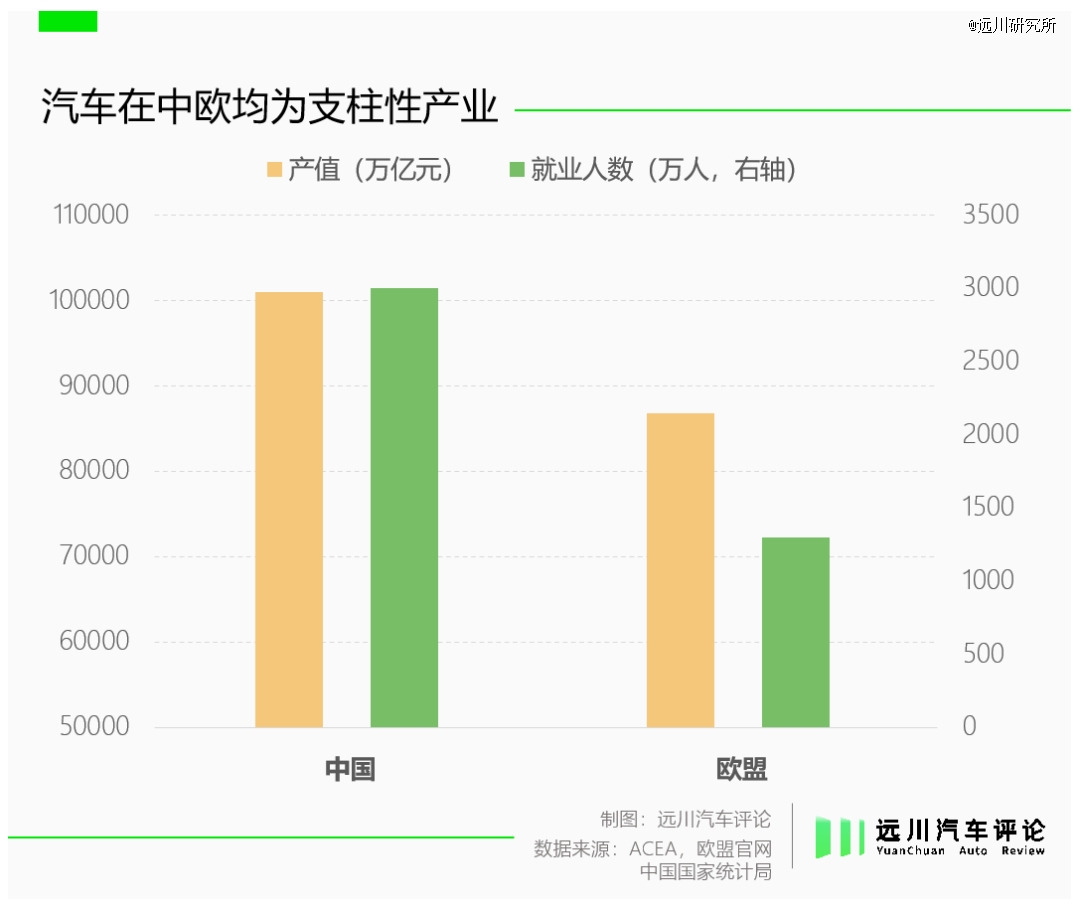

加上已经脱欧的英国和未加入欧盟的挪威,欧洲汽车产业产值突破10万亿元

中国与欧洲的汽车行业产值巨大(10万亿元量级),影响就业众多(直间接创造就业数千万)。庞大的利益纠葛意味着,新能源汽车既是地缘政治博弈的目标,也是博弈的目的。

03

关税之下谁是赢家?

从车企角度来看,可能是Stellantis,会因关税获得有利的竞争环境而不会有太大代价。

由于标致、雪铁龙、DS、Jeep在华销量萎缩,Stellantis并不依赖中国市场;同时,尽管Stellantis也借国内新势力零跑转型电动化,但并不依赖中国的产能。Stellantis在对零跑的车型生产与销售均在海外。两周前,第 一批海外试生产零跑T03在波兰工厂下线。

从国家角度来看,则可能是法国。

在欧委会对中国产电动车加征关税的调查与决议中,法国持支持态度,认为能保护本土汽车工业。如果关税落地,可以认为法国实现了目标。法国此举的一个重要前提是,法国汽车在中国似乎没什么好失去的。2023年,法系车在国内市场份额不到0.5%。

但在全球产业牵涉如此深入的今天,关税加征往往会引发连锁反应,可能进一步演变为涉及多个行业(比如大飞机和葡萄酒)的贸易战,届时很难说会有真正的赢家。

04

那么谁是输家?

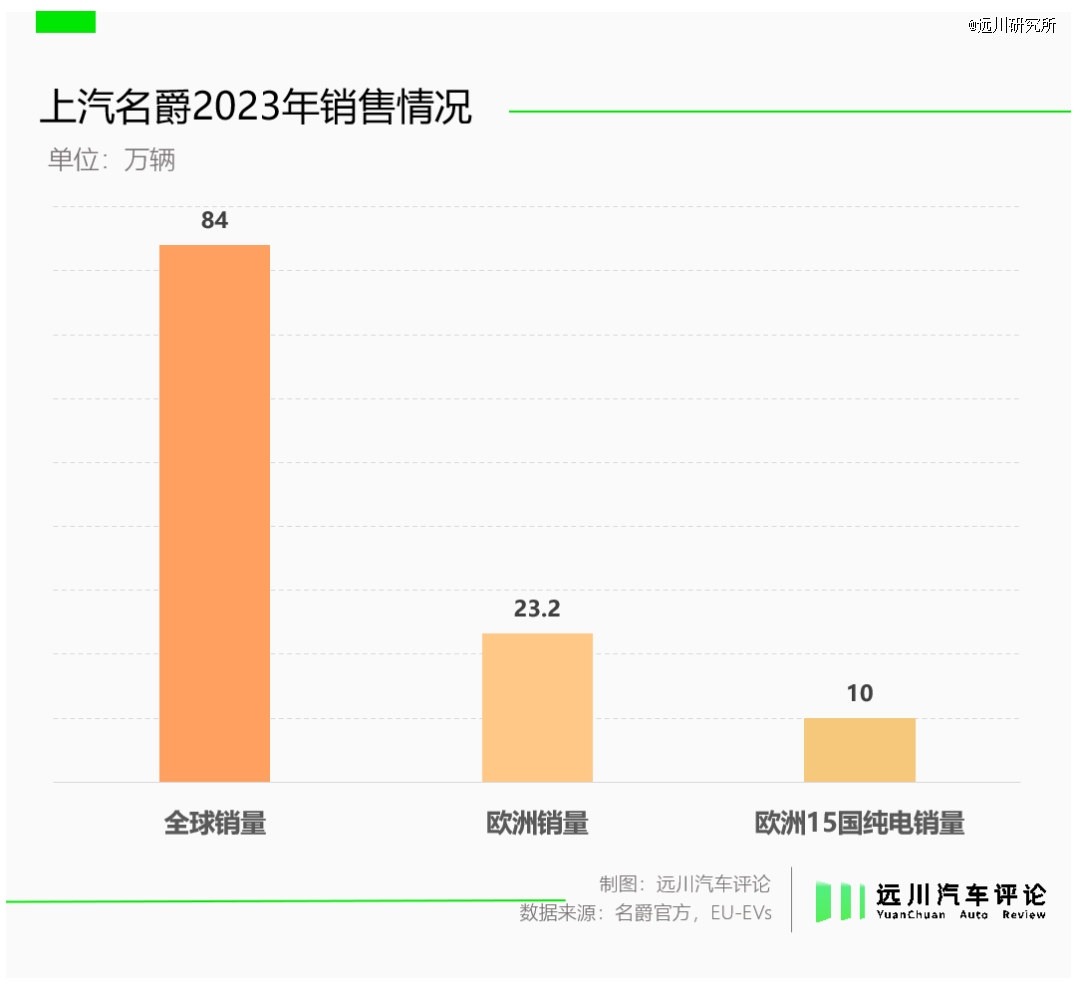

似乎是特斯拉,但更可能是上汽名爵。

去年,中国向欧洲出口了约48万辆电动乘用车。根据彭博的数据,特斯拉在其中占比最多,特斯拉上海工厂向欧洲出口超过15万辆,理论上受影响最 大。但考虑到特斯拉可能会适用单独税率,并且已经建好柏林工厂可供转移生产,特斯拉有希望降低损失。

相比之下,去年向欧洲出口纯电超过10万辆的上汽,如今面对38.1%的关税则有些挠头。此前上汽在欧洲的电动销 冠MG4 EV起售价虽超过3万欧元(合人民币23.3万,比国内贵12.3万)但在同类竞品中仍有性价比。加征关税后,其市场竞争力将受到显著影响。

2023年,名爵全球销量超过84万辆,欧洲贡献了近30%销量,欧洲贡献的利润则远超这一比例。但关税的到来将改变这一局面。

05

MG要怎么办?

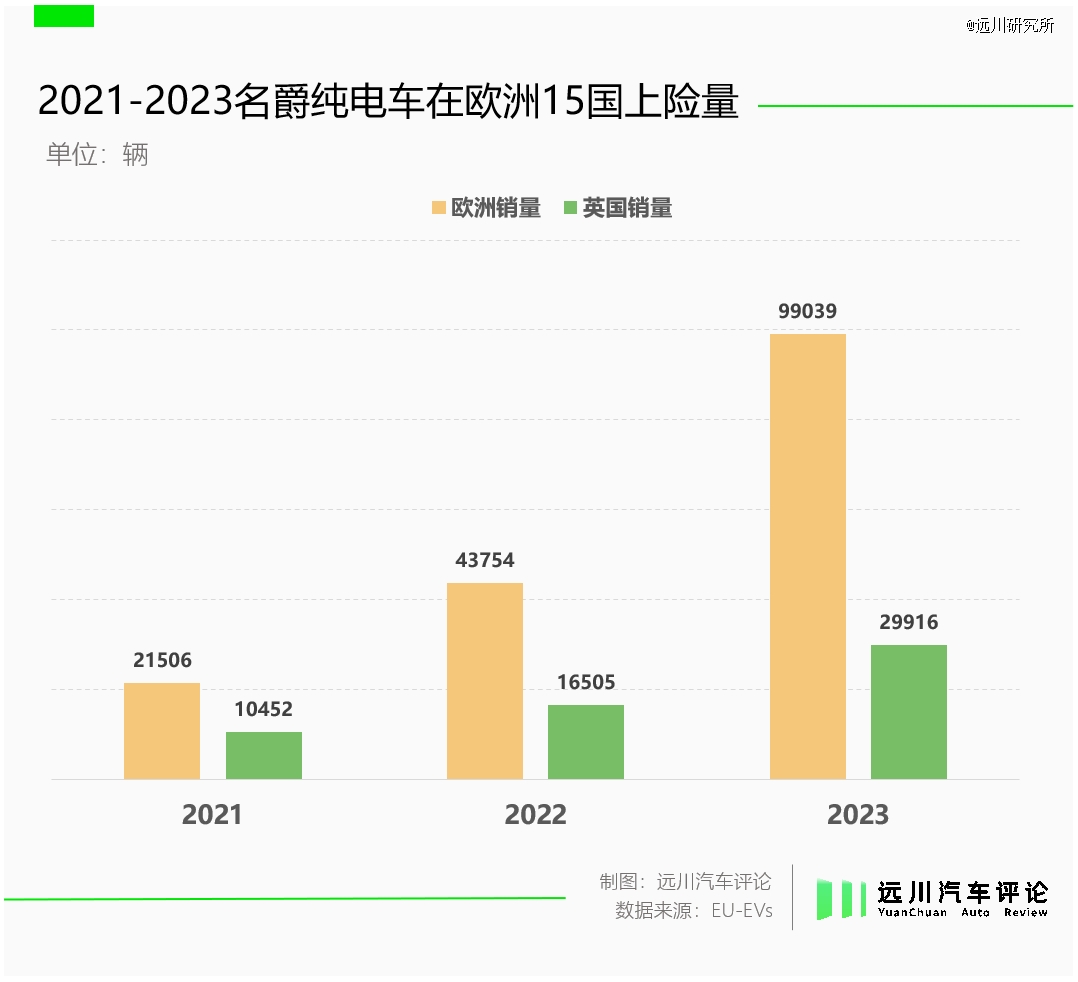

由于祖籍英国,欧洲消费者与经销商们都熟悉,加之产品不错,名爵纯电车型过去三年的增长速度问 鼎欧洲。但亮眼的表现招来的是欧盟的关税铁拳。

不幸中的万幸是,已经脱离欧盟的英国占名爵在欧洲销量的30%-35%,这意味着名爵尚能在英国这片欧洲根据地休养生息。但长期来看,在欧洲建厂生产才能克服关税壁垒。1月,上汽国际党委书记、副总经理赵爱民透露,上汽今年应该能完成欧洲建厂的选址,但实现本地生产要到2025或2026年[3]。

注:上险量和名爵官方公布数据略有出入

06

欧盟给中国电车加税,也伤到了自己人

尽管欧盟的出发点是保护欧洲汽车工业,但加征关税的政策对一些欧洲车企的部分车型造成了无差别打击。

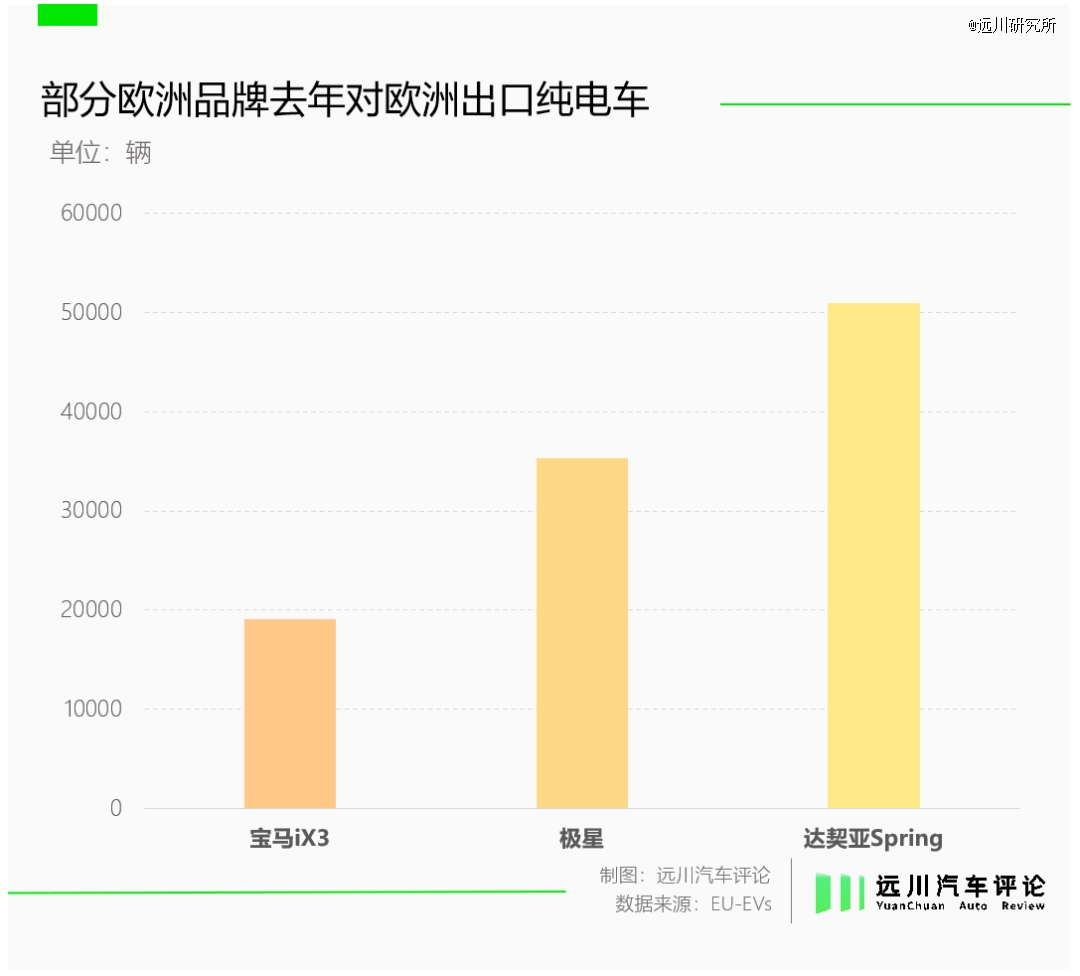

宝马在沈阳生产的iX3,去年在欧洲有近2万的销量。名义上是欧洲血统但生产都在中国的极星,去年在欧洲卖出约3.5万辆。而雷诺旗下品牌达契亚的畅销车型Spring,去年在欧洲销量近5万,它们在十堰生产。沃尔沃今年在欧洲爆单的EX30则在台州生产。

如今它们都面临20-21%的加征关税。

08

外资车企的一种套利模式面临消失

而在拉高的关税下,欧洲车企利用中欧“电动汽车成本-价格剪刀差”的商业模式也可能消亡。

宝马、奔驰、沃尔沃、雷诺等欧洲车企,此前都在利用中国成熟的纯电平台或供应链实现较低的生产成本,再出口到电动汽车售价更贵的欧洲来扩大利润(也可能是减少亏损)。尤其是各种中小型纯电车型,如iX3、极星2、Smart精灵、电动MINI、Spring、 EX30,都做了“在华生产,在欧销售”的部署。

但欧盟加征关税后成本-价格剪刀差不再,套利空间减弱乃至不存在了。在此之前,沃尔沃已计划将EX30部分产线迁往比利时,但这同样需要成本。

09

加征关税,谁赞成,谁反对?

显而易见的是,尽管欧委会已经发布通知,在对中国产电动汽车加征关税这一议题上,欧洲仍然没有达成共识:

英国已经脱欧,和欧盟尿不到一个壶里;与中国汽车工业有紧密关系的德国、瑞典、匈牙利都公开表示反对;电动汽车市场开放度最高的挪威,也表示不会跟随欧盟的脚步;法国与西班牙则赞成加征关税。

但欧洲车企的态度一致对关税持否定态度(除了雷诺保持沉默)。耐人寻味的是,其中Stellantis的CEO唐唯实,2年前还在呼吁欧盟提高对中国电动汽车的关税税率,那时他还没决定要投资中国的造车新势力零跑。

10

中国会如何反制?

可能会对欧洲进口大排量燃油车加征关税。

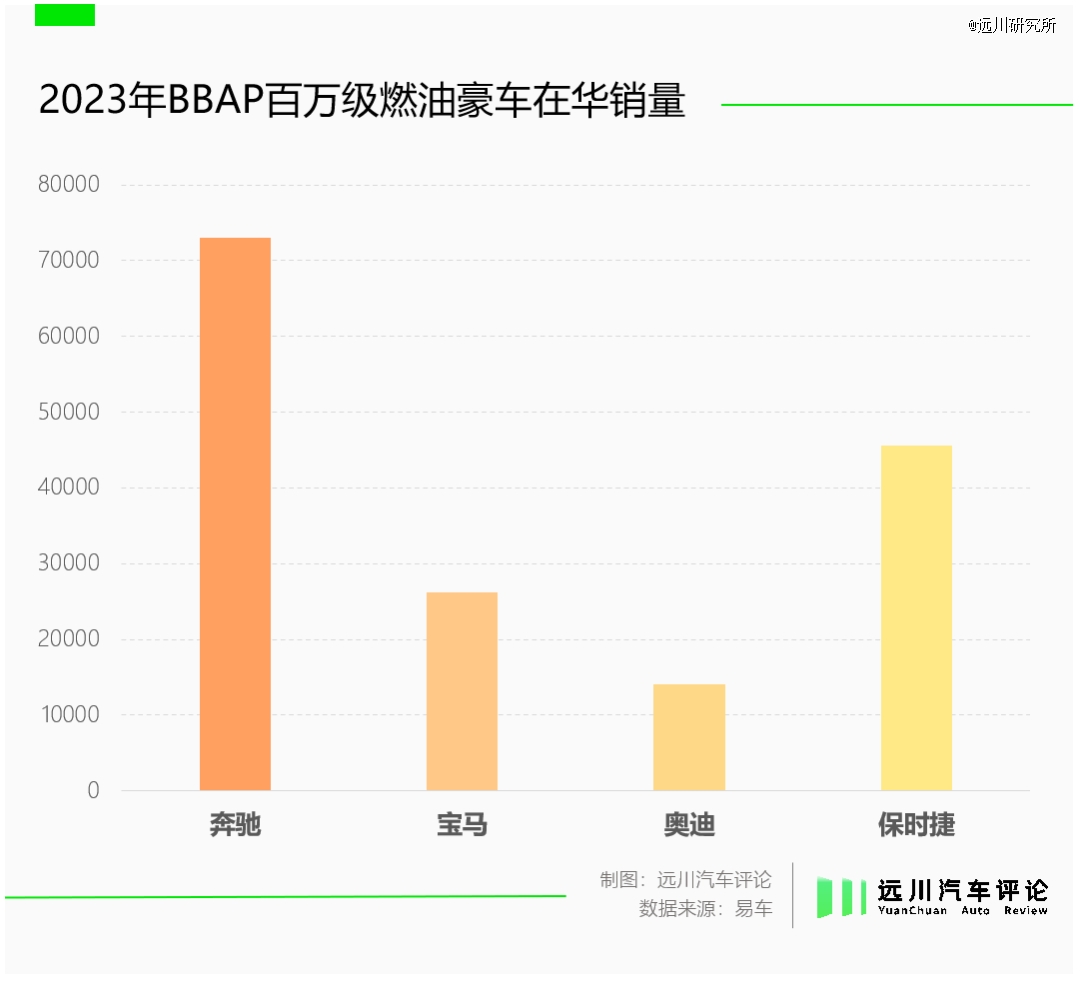

今年5月,中汽中心首席专家、中国汽车战略与政策研究中心副主任刘斌提议,可以将2.5L以上大排量燃油车的进口关税提升至世贸组织允许的最高值25%[4]。目前,中国对欧洲进口燃油车征收15%关税。

如果关税税率提高,保时捷卡宴/帕拉梅拉、奥迪A8、奔驰S/GLS/大G/AMG、宝马7系/X7/M系列等进口豪车都会进入打击范围。它们在国内销量量级不到20万辆,但是是BBAP的重要利润来源。如果他们的销量减少,车企用于转型的利润也会减少。这是德国人坚决反对关税、贸易战的重要原因之一。

但或许是考虑到与欧洲尤其是德国汽车工业长期的友谊,中国的汽车关税反制尚处于考虑阶段。未能活出统战价值的欧洲农民,可能要代替汽车工人们先做牺牲。1月,中国启动对欧盟高度数蒸馏葡萄酒(即白兰地,大部分产自法国)的反倾销调查;6月17日,商务部宣布对欧盟国家进口猪肉开启反倾销调查。

12

向欧洲卖纯电的空间小了,向欧洲卖插混会是机会吗?

尽管中国政府有反制措施,但对车企而言,这并不能改变欧洲逐渐向中国产电动汽车关闭市场窗口的趋势。在这样的背景下,向欧洲出口中国车企同样强势的插混车型似乎也成为一个选项。

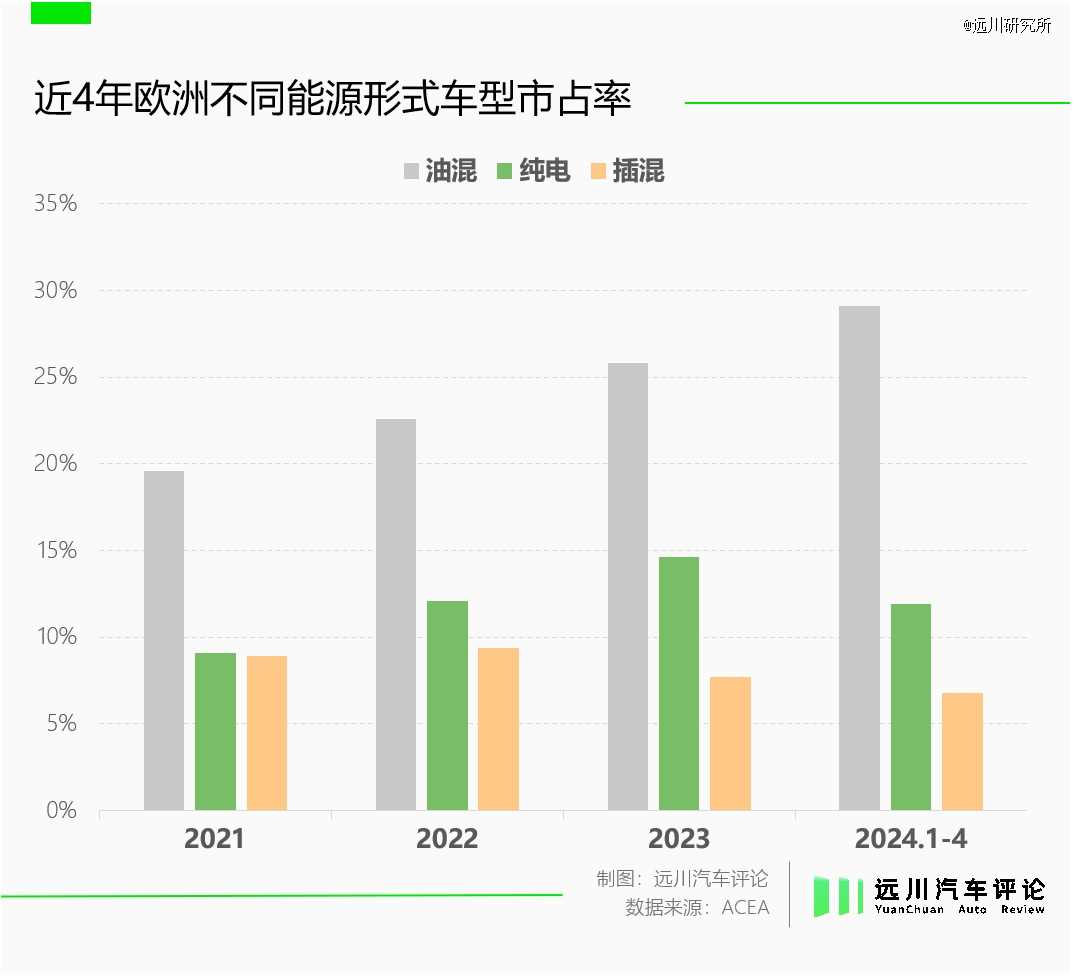

2023年,国内PHEV销量增长84.7%,增速超过纯电,在10-20万价格段凶猛争抢原本属于燃油、油混(HEV)车型的市场空间。

但2022年后,欧洲逐步取消了对PHEV的补贴支持,PHEV的市场份额持续走低。相比之下,国内并不擅长的HEV则在欧洲新能源补贴退坡的背景下,市场份额一路提升至近30%。

提供HEV是更能满足欧洲当下需求的选择。长城汽车在关闭欧洲总部后,也将对欧洲的产品重心放在了HEV车型上。

但面向欧洲的HEV车型开发认证需要时间。而在弯道超车的逻辑中,国内车企对HEV进行大力投入的并不多,缺少有强大竞争力的产品。

13

欧盟针对的不只是整车

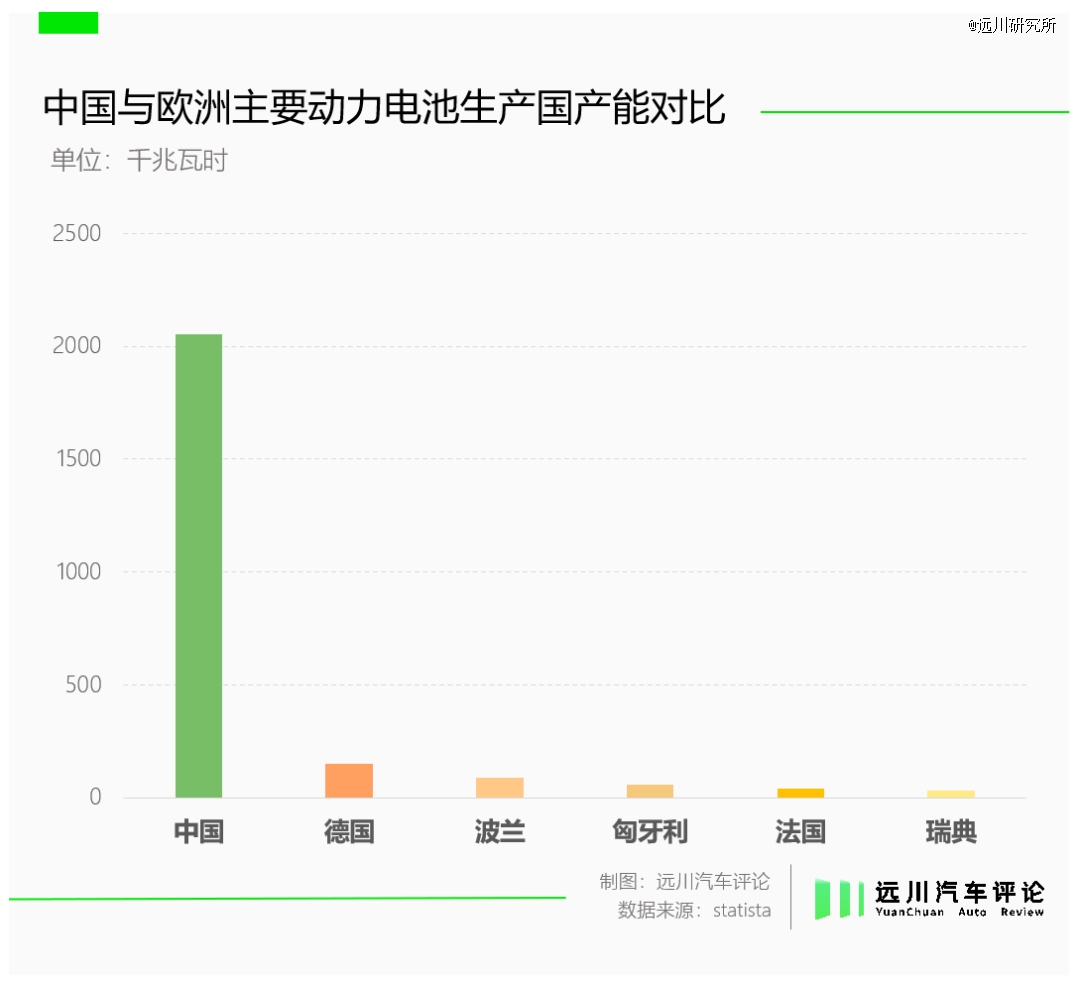

在欧洲电动化转型市场与政策表现双双回撤的乱流中,欧盟找到的一个关键问题是:欧洲的动力电池产业过于孱弱。

注:数据截至2023年5月

注:数据截至2023年5月

为了解决这个问题,欧洲一边扶持本土动力电池企业。然而被欧洲寄予厚望的NorthVolt表现拉胯,产能上不来、质量上不去,最近刚刚丢掉了价值155亿元的宝马动力电池订单。

另一边,欧洲在去年推出了“新电池法”,以电池护照、生命周期碳足迹等要求,作为未来动力电池的市场准入条件。此举当然也有促使中国动力电池企业赴欧建厂生产的意图——从中国千里迢迢运往欧洲的电池,碳排放当然比不过本地生产。

14

从产品出海到产能出海,是历史必然

尽管欧洲跟随美国提高了对中国电动汽车的关税,越过了世贸组织规定的25%汽车关税最高限度,但需要注意的是,欧洲的手段、态度与目的,都跟美国不一样。

美国是直接以行政禁令和不合理的高关税阻止中国车企进入,而欧洲目的更趋向于,以关税保护本地车企的同时,吸引中国车企到欧洲设厂生产,把产值、就业乃至技术留在当地。实现这些目的需要一套组合拳,而加征关税是其中重要一环。

时光倒流三十年,当时的中国汽车工业以关税唱黑脸,市场唱红脸的方式,引进了大量外资车企在华建厂,带来产品、供应链以及相应的技术。

风水轮流转,如今欧洲开始了市场换技术的进程。相应地,中国车企如果想要国际化,迈出本土化步伐也是必经之路。

参考资料:

[1] 电动车贸易对抗,中国不会踩刹车,秋凤空间

[2] 一场闭门会,业界提到更多对欧反制措施,玉渊潭天

[3] 上汽集团2024年海外销量目标135万辆 赵爱民:会积极配合欧盟反补贴调查,每日经济新闻

[4] Exclusive: Chinese auto industry insider urges temporary tariff rate hikes on imported cars with large engines to meet 'dual carbon' goals,环球时报英文版

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。