2024港股募资规模第二大的IPO,落在了通用航空制造业。

7月12日,全球私人飞机制造商西锐飞机正式登陆港股市场。上市首日,西锐飞机平开,盘中市值最高超100亿港元;截至下午14时35分,西锐飞机报26.95港元/股,跌2.00%。

来源:雪球

此次IPO,西锐飞机以27.5港元/股的发行价,发行54875900股,募资总额15.09亿港元,所得款项净额为13.92亿港元。该募资额仅次于上半年茶百道26亿港元的规模。

西锐飞机此次IPO,还引入太仓高科、国调基金二期、常熟东南、无锡建发新投、以及无锡金投等五家基石投资者,合计认购本次发行的56.4%。

西锐飞机由Klapmeier兄弟在1984年于美国威斯康星州成立,专注于设计、开发、制造及销售包括单引擎活塞及喷气飞机在内的私人飞机。招股书显示,2021年、2022年及2023年,西锐飞机分别交付飞机528、629、708架。根据弗若斯特沙利文的资料,按已交付量计,2023年,公司于全球私人航空市场的市场份额为32.0%。

据了解,西锐飞机目前拥有SR2X系列及愿景喷气机两条产品线,均已确立自驾飞机的行业标准,目前已在60多个国家获得认证及验证。自成立以来,西锐飞机已交付逾9500架SR2X系列飞机和逾500架愿景喷气机。

西锐飞机的商业化模式由其互联生态系统实现,其包括保养服务、升级、培训服务和西锐品牌的社会活动。通过产品、产品和设计创新团队,以及通过生态系统提供的广泛服务,为客户提供独有的西锐生活计划体验。

虽然创立于美国,但西锐飞机如今控股股东为中航通飞。在创立过程中,公司股份较为分散,2001年8月,一家总部位于巴林的资产管理公司Arcapita通过注资收购了多数股份,但在2008年全球金融危机后,Arcapita 开始寻求退出投资。2011年6月,中航通飞合并收购了西锐飞机,合并后公司估值2.1亿美元。

此外,公司创始人Klapmeier兄弟已经分别于2009年和2019年辞任公司所有行政职务。

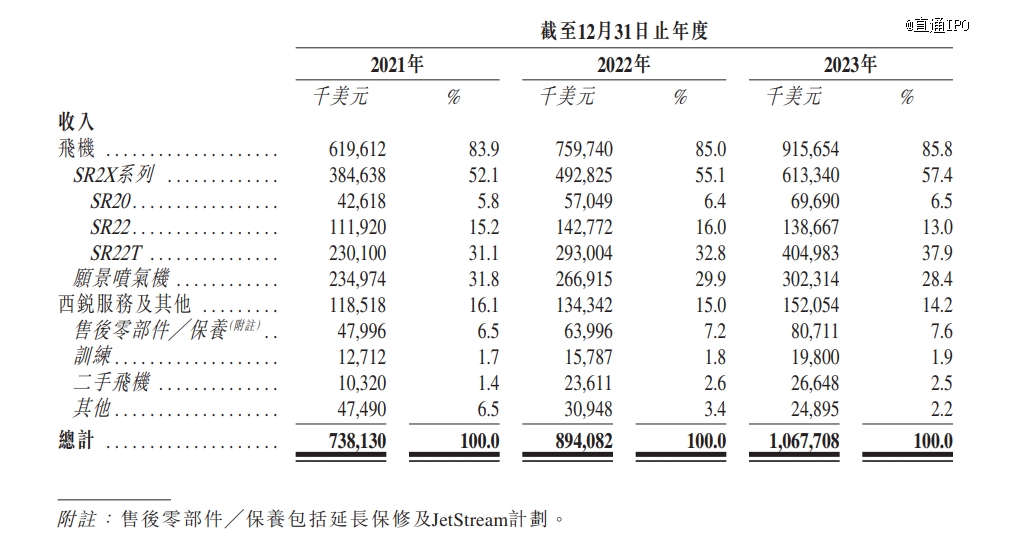

业绩方面,招股书显示,2021年、2022年及2023年,西锐飞机收入分别为7.38亿美元、8.94亿美元及10.68亿美元,复合年均增长率为20.3%;年度利润分别为0.72亿美元、0.88亿美元及0.91亿美元;毛利分别为2.42亿美元、2.98亿美元及3.65亿美元,相应年度的毛利率分别为32.8%、33.3%及34.2%。

来源:西锐飞机招股书

西锐飞机业务由飞机产品和服务组成,2021年、2022年及2023年,其飞机业务收入分别为6.20亿美元、7.60亿美元及9.16亿美元,占总营收比例分别为83.9%、85%以及85.8%。

对于利润的增长,西锐飞机在招股书中表示,飞机,包括SR2X系列及愿景喷气机飞机,由于客户需求增加导致飞机交付量增加,以及推出新功能和为应对更广泛的通胀压力驱使价格上涨。

招股书显示,2021年、2022年及2023年,西锐飞机净新增订单量分别为941架、1035架及519架,IPO前,西锐飞机还拥有1383架飞机订单储备,将用以支持数年的生产。西锐拥有两个主要制造基地,包括位于北达科他州大福克斯的大批量复合材料零部件制造厂及位于明尼苏达州德鲁斯的飞机总装和生产飞行测试厂区,几乎所有的飞机均在美国田纳西州诺克斯维尔工厂进行交付。

此次IPO,西锐飞机计划将募资用于产品创新,延长生命周期;提升生产效率及产能;提升服务;及一般营运资金等。

【本文由投资界合作伙伴直通IPO授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。