美东时间7月31日,薛定谔发表了2024年第二季度财报。从财务数据来看,薛定谔亮点不多。

不过,笔者发现了财报中的一个闪光点:因为参与孵化生物技术公司Morphic,薛定谔拥有其834,968股股份。

就在7月初,礼来宣布将以总额约32亿美元收购Morphic,成为礼来今年披露的首笔生物技术公司收购交易。

按照礼来以每股57美元的收购价格计算,薛定谔将在这笔交易中获得约4759万美元的回报!

同时,薛定谔还有权在Morphic临床开发项目中获得低个位数的特许权使用费,其中就包括礼来收购的主要目标——α4β7整合素抑制剂MORF-057。

此前,武田以40亿美元首付款收购Nimbus的TYK2药物,薛定谔获得了超过1.472 亿美元的现金分配。

2023年,薛定谔凭借武田收购TYK2药物的“意外之财”,首度扭亏为盈,全年净利润达到4070万美元。

看来薛定谔的技术入股撬动杠杆之路,真的走通了。

薛定谔,又赚一笔

2015年,薛定谔与风险投资公司Polaris Partners、TA Springer参与创立了Morphic Therapeutic。

这是一家开发新一代口服整合素疗法的生物技术公司,技术源自哈佛医学院和波士顿儿童医院教授Tim Springer博士。

成立后,Morphic 曾经获得辉瑞和艾伯维的投资,并且和艾伯维开发开发治疗纤维化疾病的整合素抑制剂(首付款1亿美元);还与杨森制药(现如今为强生创新医学)开展整合素研发。

早在Morphic创立之初,就和薛定谔有深入合作。

α 4 β 7 整合素是治疗炎症性肠病 (IBD)的有效靶点,但目前获批的维多珠单抗(vedolizumab)是抗体生物药,需要通过注射给药,限制药物可及性。

Morphic和薛定谔团队希望设计出一款靶向α4β7 整合素的口服生物可利用药物,改进炎症性肠病患者的用药体验。

不过由于该蛋白质与其他整合素家族成员的结构非常相似,设计出良好选择性的药物分子一直没能成功,*一款AJM300仅在日本上市,患者需一天用药三次。

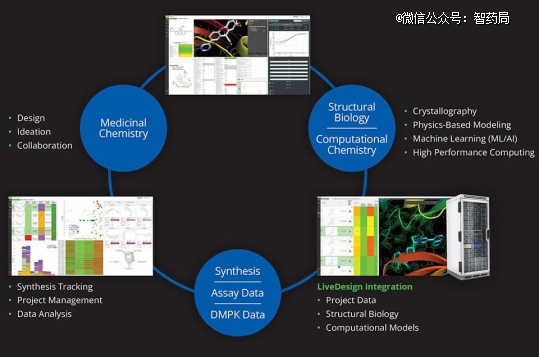

简单来说,双方团队结合了物理建模、量子计算以及自由能扰动模拟 ( FEP+ )等各种计算方法,并通过计算与实验的结合,利用设计-制作-测试-分析 (DMTA) 循环对分子进行多参数优化。

最终得到的分子MORF-057将药效提高 1000倍,同时解决 PK 问题。实验数据显示, MORF-057表现出已经上市的抗体药物一致的药效学生物标志物变化。

图:针对 α 4 β 7抑制剂采用的建模策略和 DMTA 循环

而后Morphic独自将MORF-057推进到临床,目前正在进行三项二期临床研究,分别是两项溃疡性结肠炎(UC)和一项克罗恩病(CD)。

此前的临床2a期结果显示,该研究达到主要研究终点,MORF-057在第12周时显示出Robarts组织病理学指数(RHI)评分较基线显著降低6.4分(p=0.002),通过改良梅奥临床评分(mMCS)测定的临床缓解率为25.7%,同时MORF-057耐受性良好,未观察到安全信号。

武田的维多珠单抗(vedolizumab)上市后销售强劲,年销售额超过50亿美元,如果MORF-057成功上市抢下一部分市场,薛定谔的营收将进一步打开。

这次Morphic的成功收购,连同武田以40亿美元预付款收购Nimbus的一款晚期TYK2抑制剂,都成为薛定谔技术平台的成功合作案例。

也为薛定谔的新商业模式打开了大门。

薛定谔还有哪些“存货”?

薛定谔成立于1990年,其主营业务是开发计算化学软件,主要用于生物医药领域。

2023年,薛定谔的年度合同总价值 (ACV) 为1.542 亿美元,增长 9.7%。其中十大客户的年度合同总价值达到5100万美元,占比超过三分之一。

也就是说,薛定谔前十大客户平均每年付费也就500万美元,其他绝大多数都是年付费100万美元及以下的公司。

这也是为什么薛定谔坚持以创办公司的方式对外输出其平台,毕竟仅靠软件授权的营收天花板太低了。

笔者曾经总结过薛定谔对外输出的策略,初创公司也非常典型,技术平台上,选择“小分子+结构生物学+计算化学”的打法。

从创办背景来看,以“学术带头人+风投机构+薛定谔”的公式为主,确保技术靠谱、资金来源充足,以及薛定谔的平台赋能。

而靶点选择方面,薛定谔和合作伙伴会选择生物学经过充分验证靶点,研发临床上较大需求的BIC药物。例如靶点α4β7 不仅是一个经过验证的靶点,此前也有不少小分子的研究数据。

那么在Nimbus和Morphic之外,薛定谔还参与创办了哪些初创公司?

Ajax Therapeutics

Ajax Therapeutics 成立于2019年,是一家总部位于纽约的生物技术公司,应用计算化学和基于结构的技术开发用于血液恶性肿瘤的新型小分子。

这家公司由生物医药投资人Martin Vogelbaum 和薛定谔联合创办,并且和薛定谔建立了独特的合作伙伴关系,精确设计和优化具有所需功能活性、选择性和类药物特性的化合物。

Ajax正在研发下一代II型JAK2 抑制剂 AJ1-10502,目前,该药物已经获得 FDA 批准进入骨髓增生性肿瘤 (MPN) 和骨髓纤维化的临床 1 期试验。

临床前数据显示,鲁索替尼相比,AJ1-10502 在骨髓增殖性肿瘤的多种疾病模型中表现出更高的选择性和更好的疗效。

2024年5月13日,Ajax Therapeutic宣布完成超额认购的9500万美元C轮融资,投资方为高盛、礼来、RA Capital 和薛定谔。

硕迪生物

硕迪生物由美国著名结构生物学家Raymond Stevens博士和薛定谔创始人Rich Friesner 共同创立,团队专注于G蛋白偶联受体(GPCR)靶点,从而开发用于代谢性疾病和肺部疾病的新型口服小分子疗法。

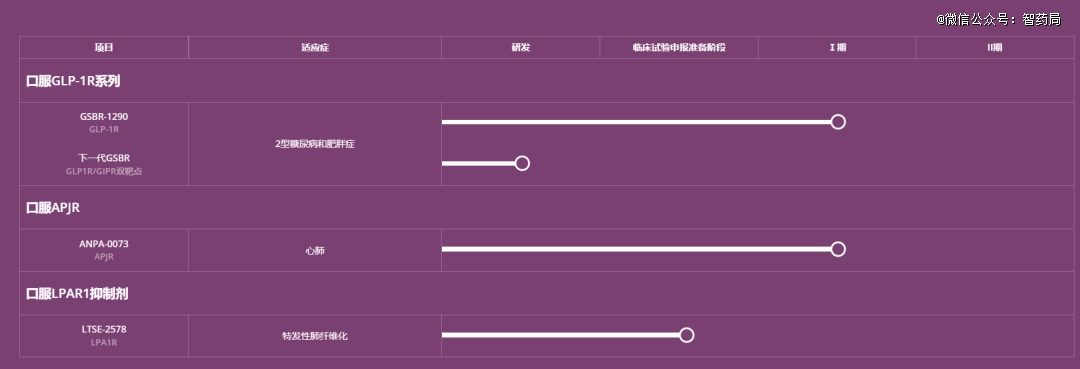

公司临床管线最有看头的是口服 GLP-1R激动剂GSBR-1290,用于治疗II型糖尿病和肥胖症。

图:硕迪生物管线

在2a阶段肥胖研究中,GSBR-1290显示出临床意义显著且统计学上显著的体重减轻效果,经安慰剂调整后,第12周平均减重6.2%(p<0.0001)。

近年来,薛定谔放缓了孵化初创公司的脚步。毕竟在各类合作中已经积累了药物研发的经验,为什么不自己做药呢?

2018年,薛定谔开始搭建团队研发药物,同时和BMS、大冢制药、赛诺菲和礼来等10多家跨国公司有药物研发合作,包括肿瘤学、代谢、自免等多个领域。

2023年报中,薛定谔表示:“未来薛定谔将会把资源越来越多地放在专利药物发现项目上,这可能会导致随着时间的推移,合作项目的数量减少,未来想要依靠对外授权实现盈利。”

业绩增长强劲,自研管线力度加大

写到最后,不得不提一下薛定谔Q2业绩,以及平台和管线的进展。

2024年第二季度,薛定谔的总收入为4730万美元,其中软件收入达到3540万美元,同比增长21%。药物发现收入为 1190 万美元,主要源于合作的里程碑收入。

软件毛利率从2023年第二季度的77%上升至第二季度的80%,主要原因是该季度的收入增加。

但另一边管线研发烧钱如同烧纸,第二季度的运营费用为 8410 万美元,使得公司第二季度净亏损为 5400 万美元。

平台建设方面,薛定谔似乎有意进军抗体等生物制剂的研发。

今年6月,薛定谔和阿斯利康发表论文,展示了FEP+计算如何应用优化蛋白质-蛋白质相互作用,从而用于蛋白质治疗设计项目。

薛定谔还将大幅扩展计算工具在毒理学预测中的应用,已经获得比尔和梅琳达·盖茨基金会的1000万美元赠款资助,并和英伟达合作。

目前,薛定谔共有三条自研临床管线均处于I期临床,相较于合作管线,靶点选择要激进许多,均瞄准肿瘤学。

图:薛定谔管线

MALT1抑制剂SGR-1505:正在晚期B细胞淋巴瘤患者中进行1期临床试验,初步数据将于2024年底或2025年公布。

CDC7抑制剂SGR-2921:FDA已授予SGR-2921快速通道资格,用于治疗复发/难治性急性髓系白血病,预计将在2025年下半年报告初步临床数据。

Wee1/Myt1抑制剂SGR-3515:该靶点还没有一款药物上市,薛定谔正在进行对晚期实体瘤患者抑制剂SGR-3515的1期临床研究,预计将在2025年下半年报告这项研究的初步临床数据。

目前,SGR-1505正在晚期B细胞淋巴瘤患者中进行1期临床试验。Schrödinger的研究团队预计,初步数据将于2024年底或2025年公布。

截至2024年6月30日,薛定谔拥有现金、现金等价物、限制性现金和有价证券约3.815亿美元,而截至2023年12月31日约为4.688亿美元。

显然,Morphic收购后只能为薛定谔带来一次性收入,随着薛定谔对自研管线的加强,亏损还将持续扩大。

【本文由投资界合作伙伴微信公众号:智药局授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。