正如分析师Claus Aasholm所说,半导体行业的关键领域之一是代工市场,而台积电则占据主导地位。这家中国台湾巨头诞生于对美国能够与日本有效竞争的失望之中,从先进逻辑的角度来看,它是*的。在我的研究中,台积电总是值得特别分析的,但研究整个代工行业以获得见解往往很有价值。

代工市场的发展影响着许多公司,Claus Aasholm在上周做的的一项调查也证实了这一点:

那么,晶圆代工的现状究竟如何?

SEMI:半导体制造,迎来顺风

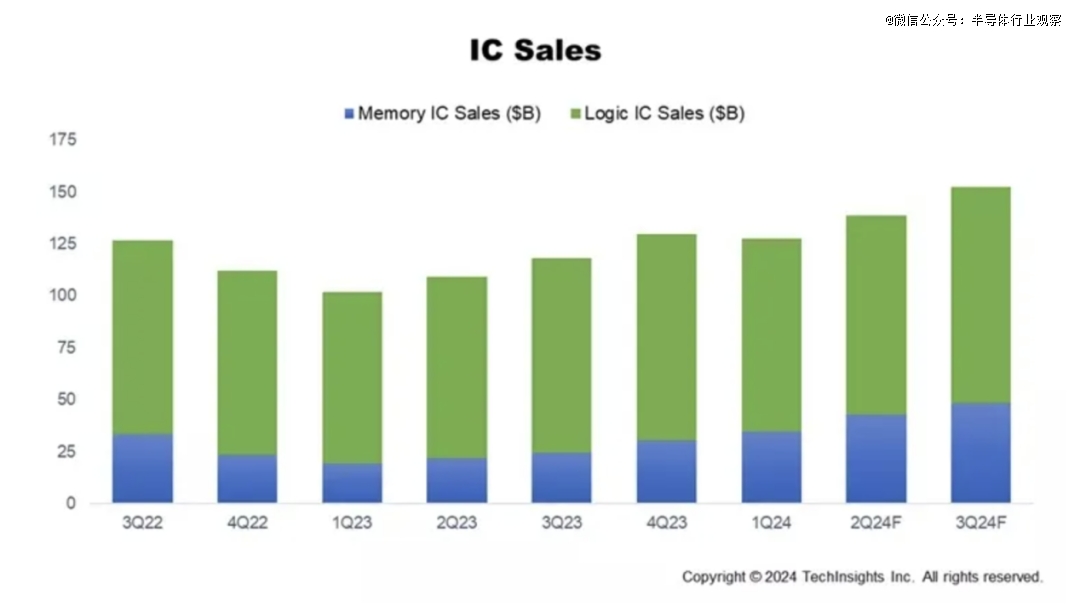

根据 SEMI 与 TechInsights 合作编写的 2024 年第二季度半导体制造监测 (SMM) 报告,全球半导体制造业继续显示出改善迹象,2024 年第二季度集成电路销售额显著增长,资本支出趋于稳定,晶圆厂安装产能增加。

虽然部分终端市场复苏放缓影响了上半年的增长速度,但人工智能芯片和高带宽内存(HBM)需求的激增为行业扩张创造了强劲的顺风。

季节性因素和弱于预期的消费需求影响了 2024 年上半年的电子产品销售,导致同比下降 0.8%。从 2024 年第三季度开始,电子产品销售预计将出现反弹,同比增长 4%,环比 2024 年第二季度增长 9%。2024 年第二季度 IC 销售额同比增长 27%,预计 2024 年第三季度将进一步增长 29%,超过 2021 年的创纪录水平,因为人工智能推动的需求继续推动 IC 销售增长。需求改善还导致 2024 年上半年 IC 库存水平同比下降 2.6%。

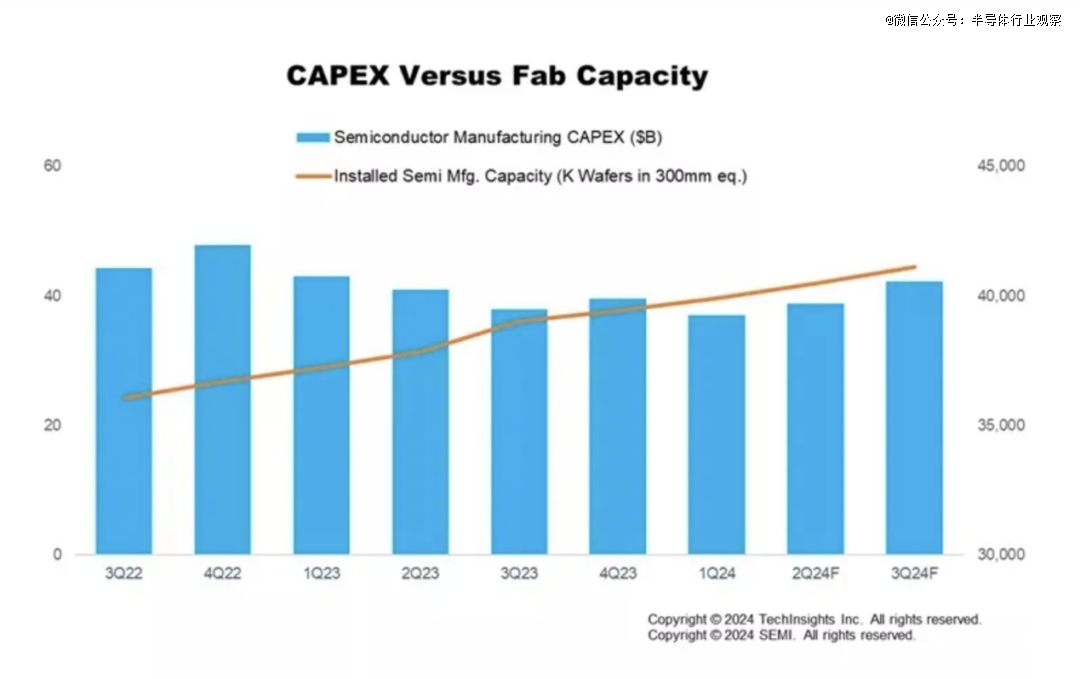

2024 年第二季度,晶圆厂安装产能达到每季度 4050 万片晶圆(以 300 毫米晶圆当量计算),预计 2024 年第三季度将增长 1.6%。晶圆代工和逻辑相关产能在 2024 年第二季度增长 2%,预计在先进节点产能增加的推动下,2024 年第三季度将增长 1.9%。内存容量在 2024 年第二季度增长 0.7%,预计在 2024 年第三季度将增长 1.1%,这得益于对 HBM 的强劲需求和内存定价条件的改善。所有跟踪地区的安装产能在 2024 年第二季度均有所增加,尽管晶圆厂利用率一般,但中国仍是增长最快的地区。

2024 年上半年,半导体资本支出保持保守,同比下降 9.8%。随着对 AI 芯片的需求不断增长以及 HBM 的快速采用,预计从 2024 年第三季度开始,这一趋势将转为积极趋势,其中内存资本支出环比增长 16%,而非内存相关资本支出环比增长 6%。

SEMI 市场情报高级总监 Clark Tseng 表示:“尽管上半年半导体资本支出温和,但我们预计 2024 年第三季度将出现由内存资本支出带动的积极趋势。对 AI 芯片和高带宽内存的强劲需求正在推动半导体制造生态系统各个领域的业绩。”

TechInsights 市场分析总监 Boris Metodiev 表示:“随着市场为 2025 年的激增做准备,整个半导体供应链今年正在复苏。人工智能无疑将继续推动高价值 IC 进入市场,同时也支持资本支出以扩大人工智能芯片(尤其是 HBM)的产能。随着消费者需求的复苏,以及人工智能等新技术被推向前沿,单位产量,尤其是收入将恢复,并支持更广泛的半导体制造业。”

从财务数据窥视市场现状

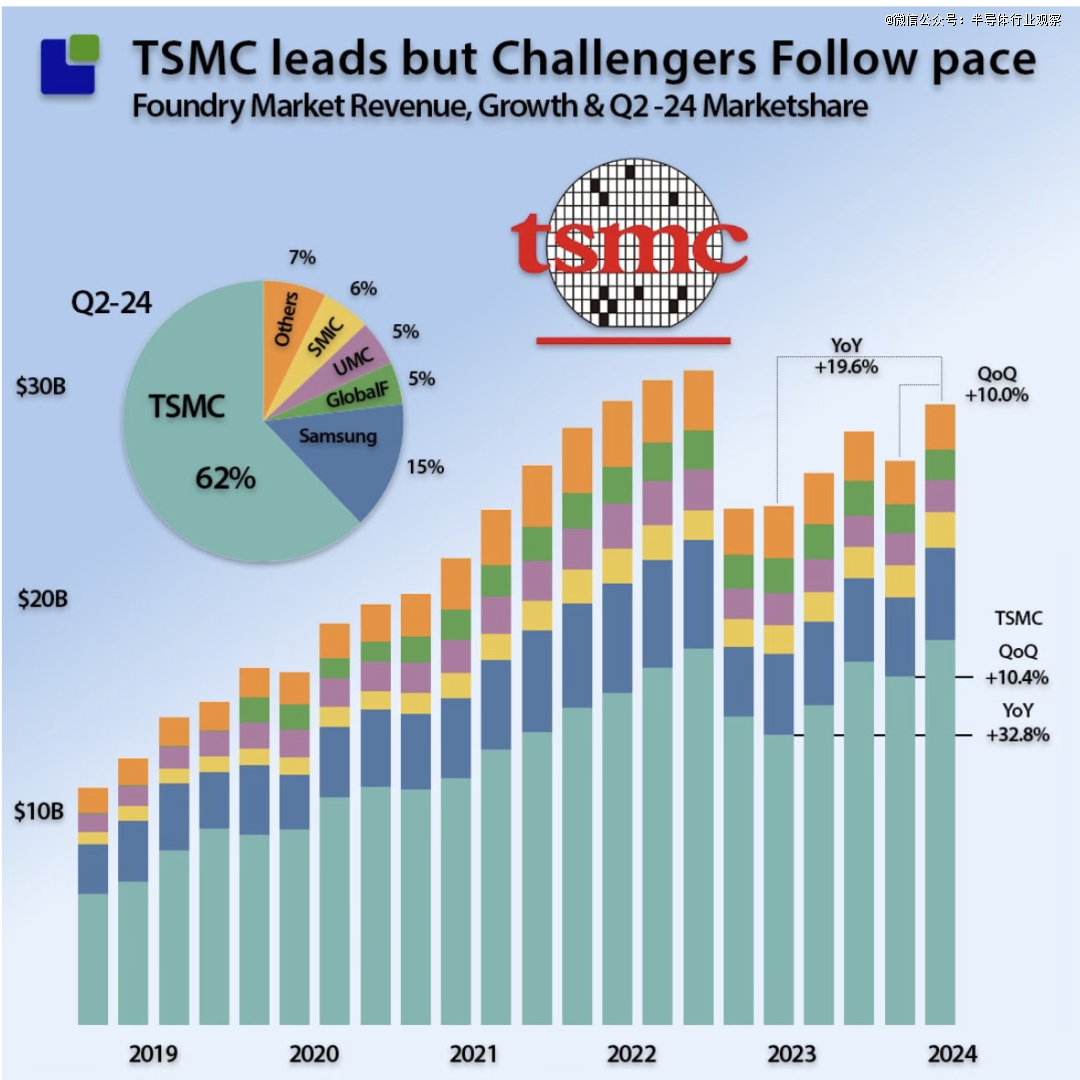

对于代工企业来说,这又是一个增长的季度。整体而言,该行业环比增长 10.2%,同比增长 19.6%,达到 335 亿美元,与上一个峰值 354 亿美元仍有一段距离。

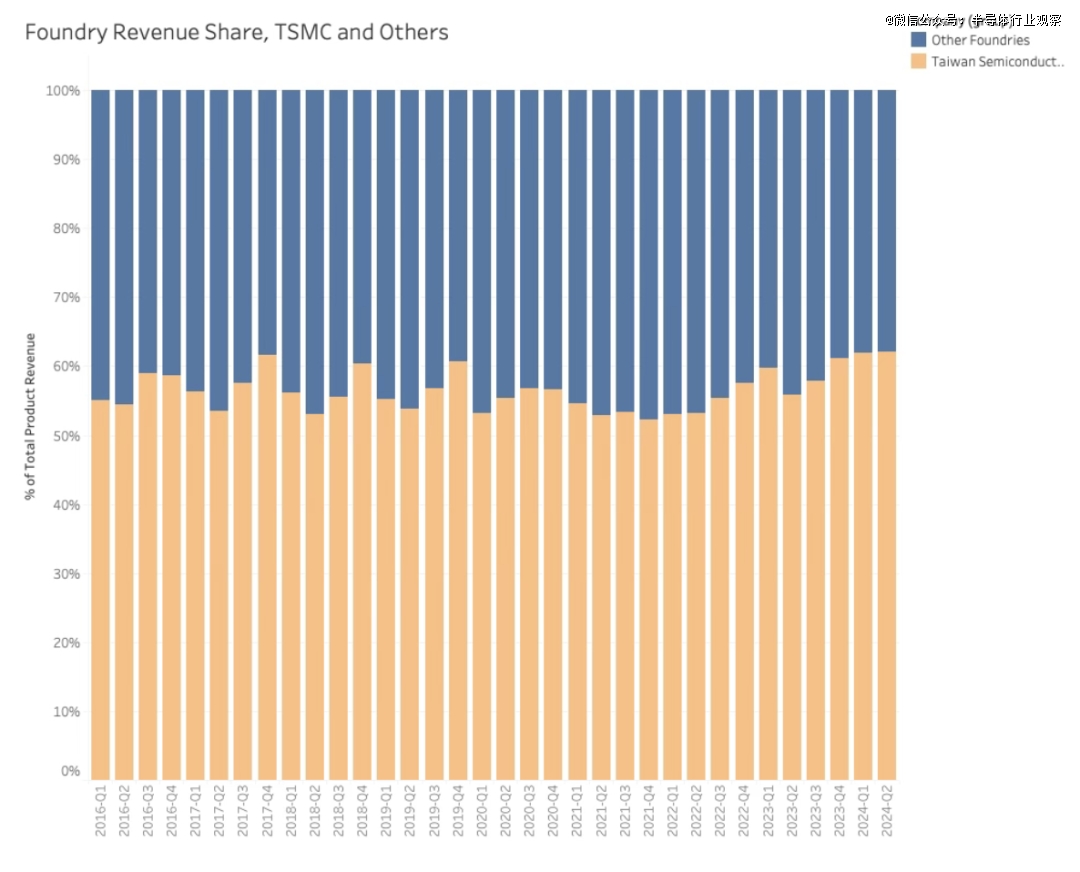

台积电的主导地位是不可否认的,而且由于当前的市场形势是由人工智能对尖端 GPU 的需求所驱动,因此台积电在 2024 年第二季度获得了额外的市场份额(尽管只是微不足道),这并不奇怪。以中国代工厂为首的其余公司也在跟上步伐。

经过几个季度的动荡,台积电现在的市场份额正在稳步增长。台积电的市场份额已超过 62%,高于 10 个季度前的最新低点 52%。由于英特尔和三星难以挑战台积电的*地位,这一趋势很可能在未来几个季度继续下去。

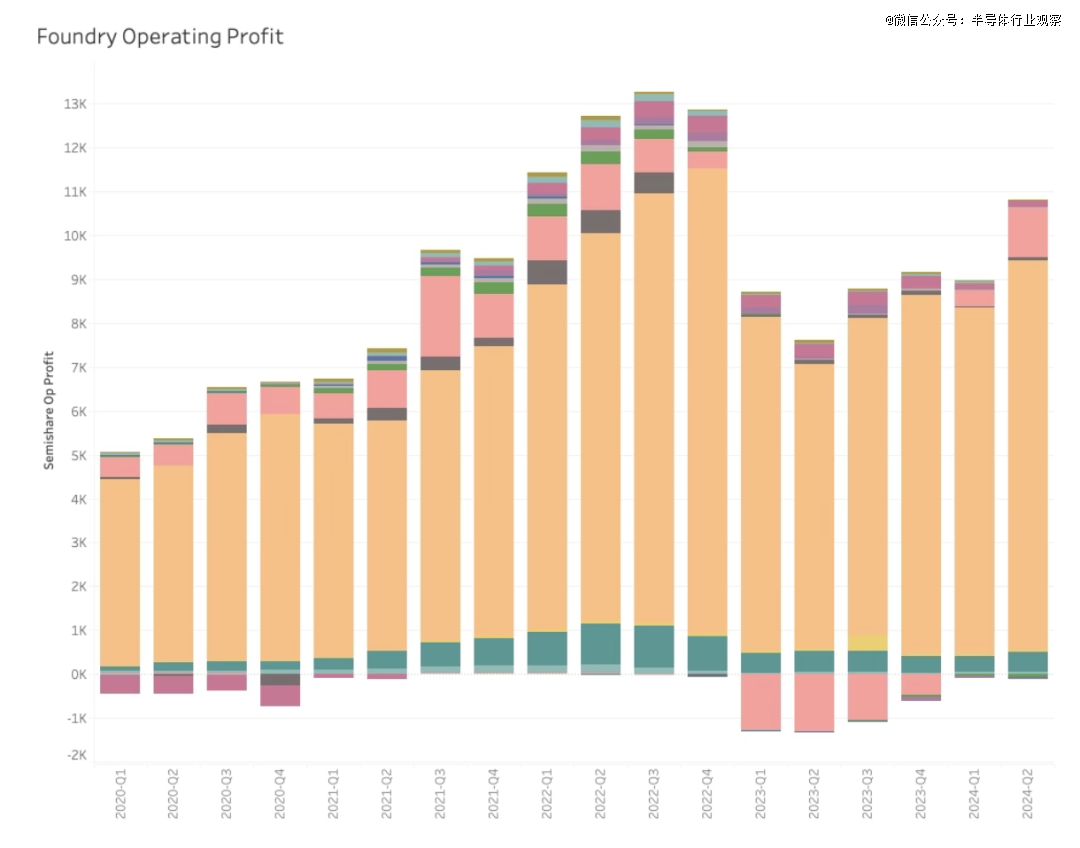

营业利润大幅跃升,完全由台积电主导。AI前沿热潮可能会让台积电受益更多,尽管英伟达占据了大部分价值,但台积电却很满意,原因显而易见。

营业利润的增加可能表明我们很快将再次进入短缺领域,因为这距离纪录仅差几十亿美元。

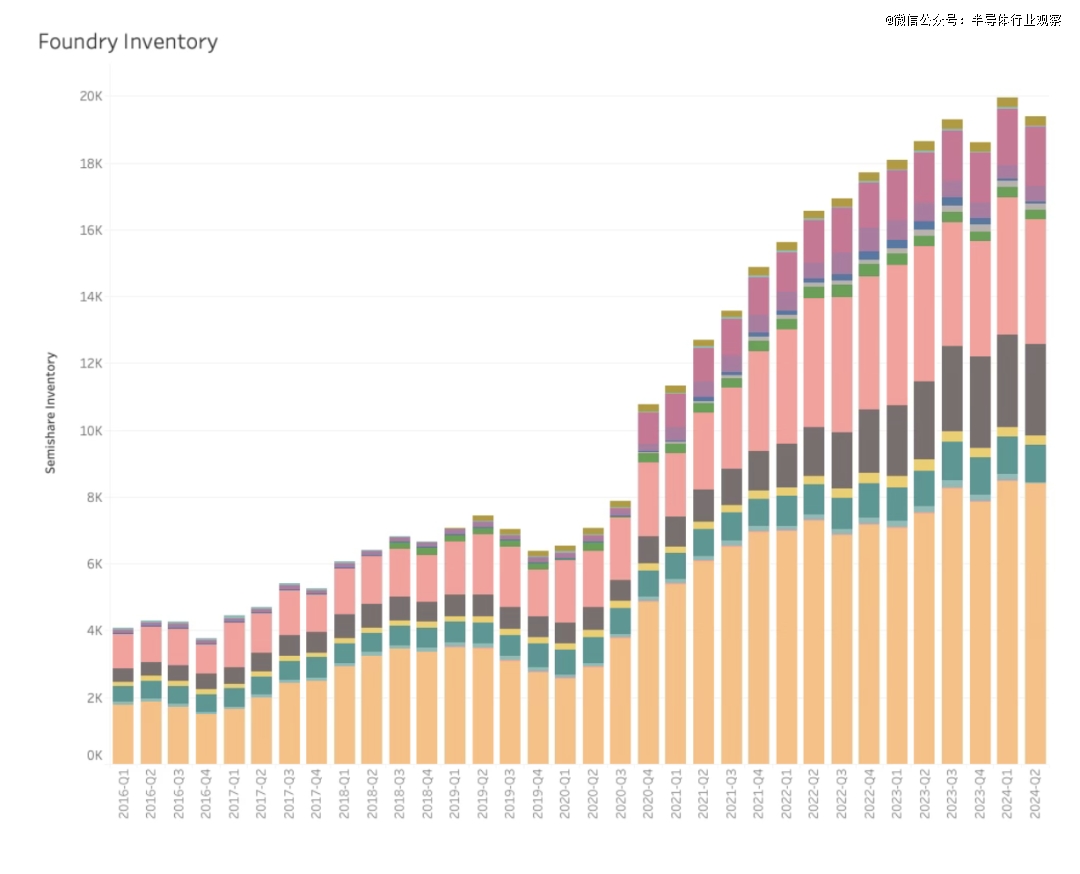

然而,代工厂的总体库存状况表明,该行业很可能处于平衡状态,并且尚未达到产能上限。深入研究这些数字可以发现更多见解。

更深刻的一些见解

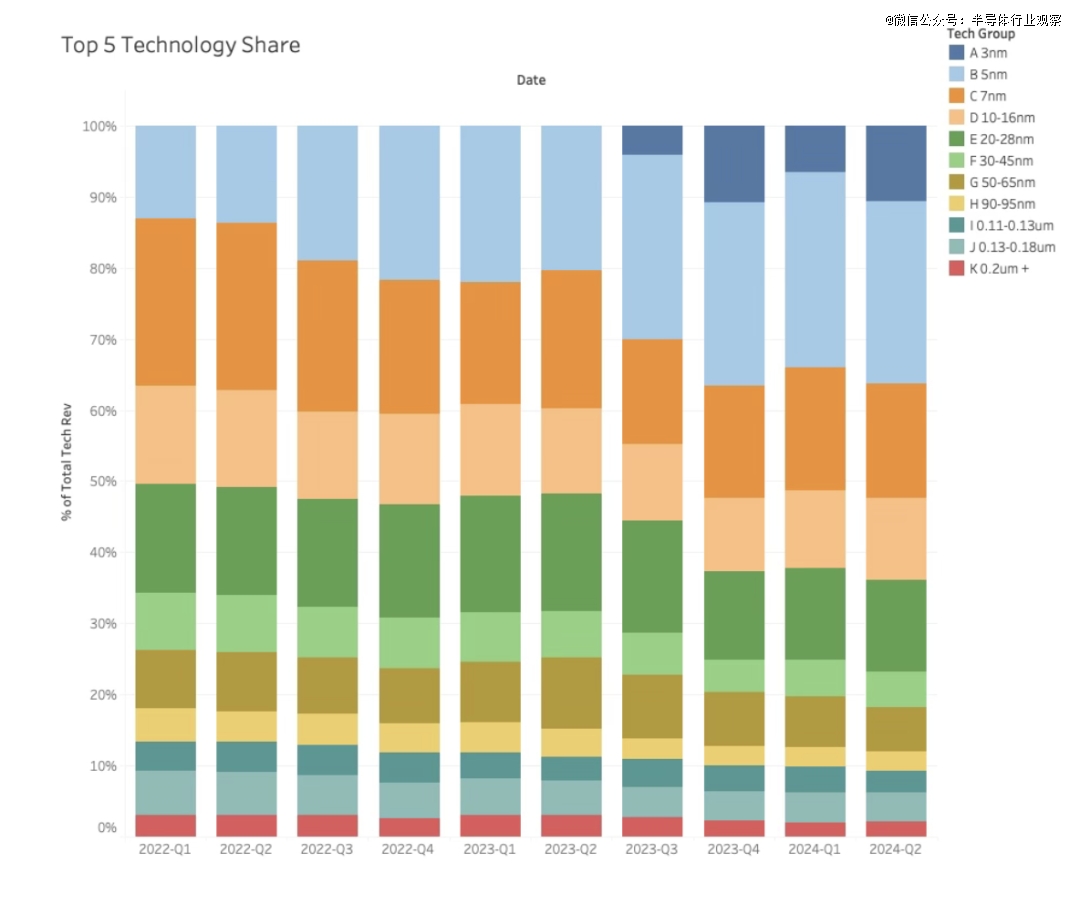

从技术角度来看,收入正在快速增长。前五大代工厂收入中,超过一半(本分析不包括中芯国际)来自 7nm-3nm 工艺。这一数字比两年半前的三分之一有所上升。

虽然现在这还不是问题,但我们距离从西方公司获取成熟技术将变得困难的境地已经不远了。

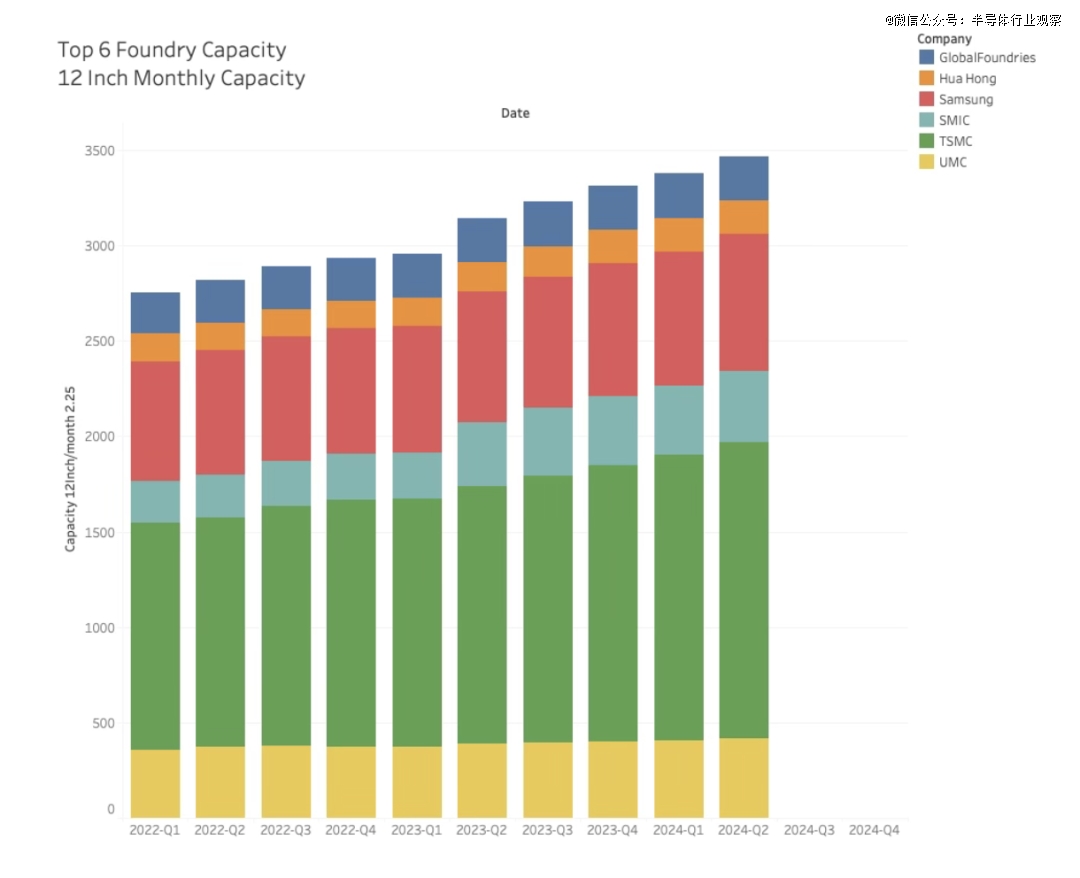

晶圆厂产能在上一轮周期中大幅增加。前六大晶圆厂的总产能复合年增长率为 11%,中芯国际位居榜首。由于资本支出高于收入,这家中国晶圆厂自 2022 年初以来的产能复合年增长率达到 29%。

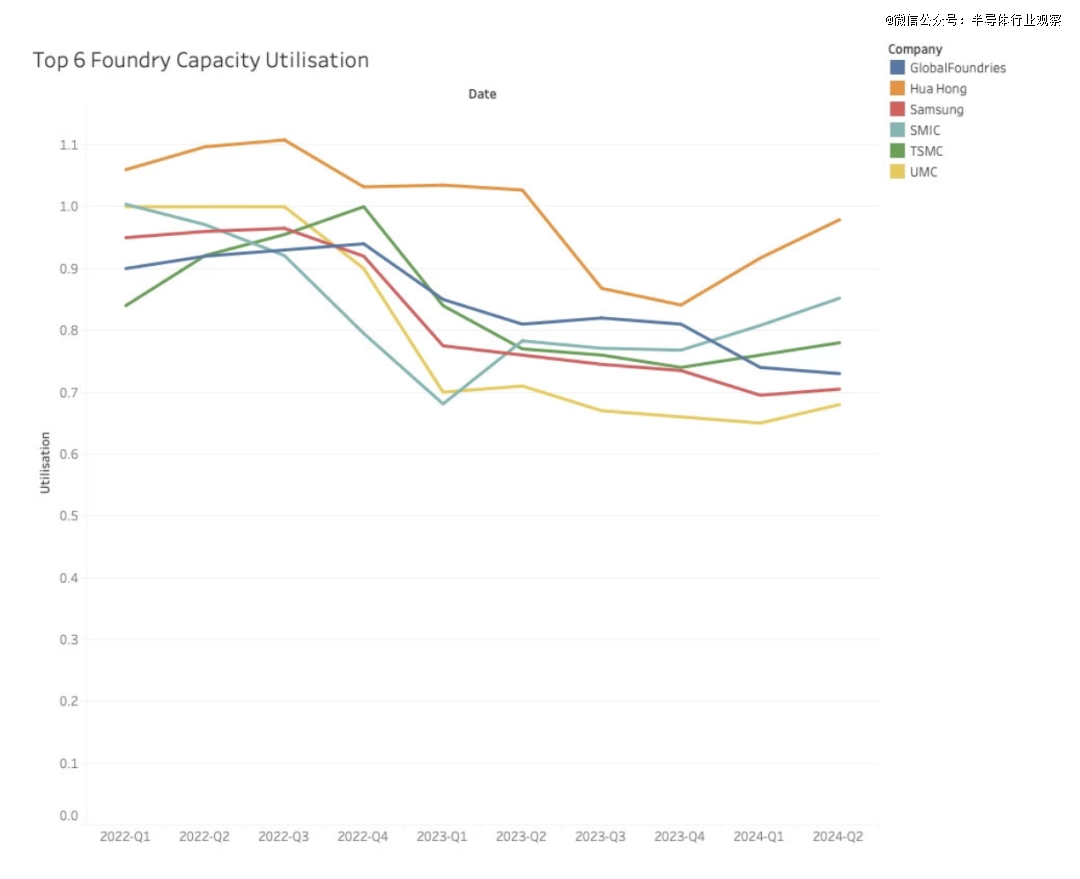

所有主要代工厂的产能利用率都在上升,首先是中国工厂,而台积电的产能利用率增幅较小,在 80% 左右。台积电在不同技术上对 3nm 的压力可能存在很大差异。

从另一个角度看晶圆代工

半导体制造成本高昂已不是什么秘密,这就是为什么大多数半导体公司都选择无晶圆厂模式,将投资留给代工厂。

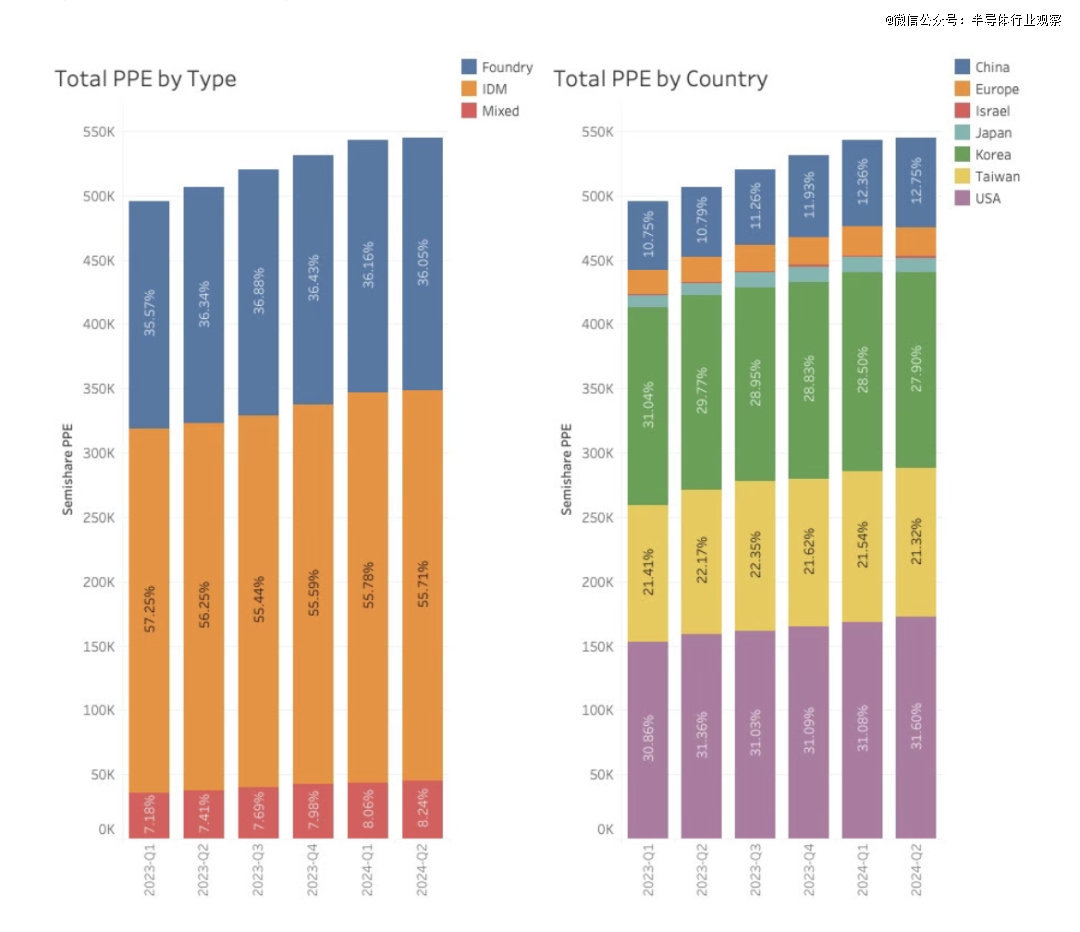

虽然产能水平可以很好地反映出特定时间的在线产能,但并不能表明未来的产能。查看公司的资产负债表和制造资产的财务价值很有价值。对于半导体公司来说,物业、厂房和设备几乎都是制造资产。

值得注意的是,制造资产是分配给注册地所在国的,因此英特尔的所有 PPE 都将注册为美国。当然,现实情况更加复杂,因此不能以此来评估美国芯片法案的影响。

PPE 视图显示,制造资产的财务价值接近 5500 亿美元。这不仅包括现成的制造资产,还包括在建的土地和建筑。

我们将 PPE 分为三类,以了解不同制造模式的强度:

IDM – 制造自己的芯片的集成设备制造商

代工厂——为其他 IDM 和无晶圆厂公司制造产品

混合制造——从代工厂购买先进逻辑的专业工厂所有者

图表显示增长势头良好,表明近期将有更多产能投入使用,但最后一个季度的增长也出现下滑。这表明上一个高峰期的投资即将结束,PPE 增长将放缓。

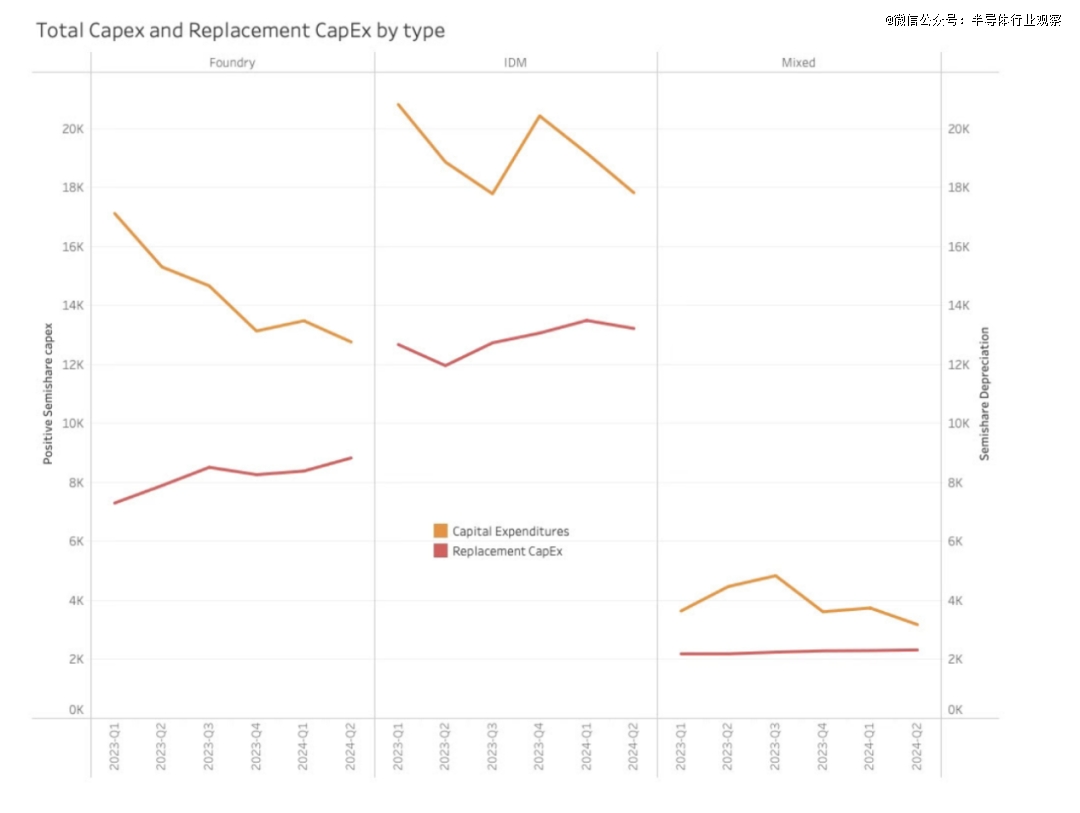

可以分析资本支出以深入了解未来的长期产能。

鉴于《芯片法案》引发的诸多争议,这似乎有点违反直觉,但资本支出实际上正在下降。人们很容易将此解释为《芯片法案》不起作用。然而,更可能的答案是,《芯片法案》改变了大多数大型制造商的投资策略,使其与之保持一致,投资将在以后加速。

每种制造类型的投资水平都远高于替代资本支出,即维持相同产能水平所需的资本支出。

写在最后

对于代工企业来说,这是一个好季度,尤其是台积电和中国代工厂。台积电强劲的盈利能力表明,该公司无需做出让步即可保住和赢得业务,并且仍然远远*于三星。

虽然台积电还远未达到满负荷状态,但中国代工厂正在接近满负荷状态。由于他们已经失去了很大一部分西方业务,这表明中国电子制造商正在增加采购量。

短期产能增长可能会逐渐放缓,正如 IDM 和代工厂的 PPE 发展情况所表明的那样。这是上一次投资高峰和随后的资本支出暂停的结果。

当前资本支出与替代资本支出之间的巨大差距将有利于长期产能。这一趋势有所延迟,但一旦台积电开始填补其新工厂,这一趋势就会加速。产能将足够,但可能不是合适的产能。

台积电的主导地位将继续,但中国晶圆代工厂正在超水平发挥,并将很快拥有相当一部分成熟技术。台积电只会对这些技术进行有限的投资,西方无晶圆厂公司必须找到一种不疏远美国政府、重返中国晶圆代工厂的方法。

参考链接

https://www.eetasia.com/semi-global-chip-manufacturing-industry-strengthens-in-2q-2024/

https://semiwiki.com/semiconductor-manufacturers/348467-the-state-of-the-foundry-market-insights-from-the-q2-24-results/

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。