ADC药物作为现在最主流的偶联疗法,正在肿瘤治疗中呈现烈火烹油之势。但市场代有新药出,ADC也终将会被新的偶联疗法迭代。目前来看,这个迭代趋势正在显著加快。

多肽偶联疗法(PDC)作为一种全新偶联疗法,如果兼具ADC疗效的同时且有着显著优势的药代动力学特性、药效持续时间和大大减小的分子毒性,那么它是否能够形成对ADC药物的降维打击之势?

目前来看,这个答案的验证已经并不遥远,进入中后期临床试验的管线,马上就将向我们展现它的优越性。

01 从ADC到PDC:全新疗法优势几何

多肽偶联药物顾名思义,就是将有效毒素载荷通过连接子与多肽相连接,通过多肽的小分子、亲水性强的特点增加药物整体的水溶性,更容易到达细胞内,让其毒素载荷发挥毒性效应。

与ADC相似,ADC主要由抗体,连接子和毒素载荷组成;PDC主要由多肽,连接子和毒素载荷组成。

在有效载荷上,ADC与PDC没有太大差别。目前主要在使用小分子化学毒素payload,二代ADC的有效载荷为DNA损伤剂和微管蛋白抑制剂,三代ADC的有效载荷为DNA拓扑异构酶I抑制剂。虽然理论上来说万物可联,但目前以及可预见的未来,ADC和PDC的载荷都是以化学小分子为主。例如目前进展较快的管线AEZS-108,也是以阿霉素类毒素Doxorubicin作为载荷分子,这是第三代ADC的主流payload。

主要的差异,在抗体与多肽的定位上。

众所周知,ADC作为大分子,目前主要是通过抗体蛋白来靶向定位癌细胞上的特异性靶点,然后以特有的大分子蛋白进入细胞的形式——内吞来被癌细胞吸收,最后进入溶酶体溶解以发挥特有的毒性效应。因此,ADC药物的关键在于靶点的选择上:选择那些在特定癌细胞上过度表达的靶点,例如现在的HER2,trop2等,令抗体能够精准定位。

而DPC不同,多肽本身的分子量并不大。可以根据其功能分为细胞穿透肽(CPPs)、细胞靶向肽(CTPs)、自组装肽(SAPs)和反应肽。目前发展较为主流的为前两种。CPPs分子量小,大约在30个氨基酸以下,进入细胞的方式既有直接进入(分子量小)和内吞,但其的特异性较低。而CTPs相反,它本身主要是通过识别特定细胞上的一些特异性位点从而定位细胞并被内吞进入其中,而这也让其拥有较强的特异性。进入细胞后,在溶酶体中裂解而发挥毒素作用。

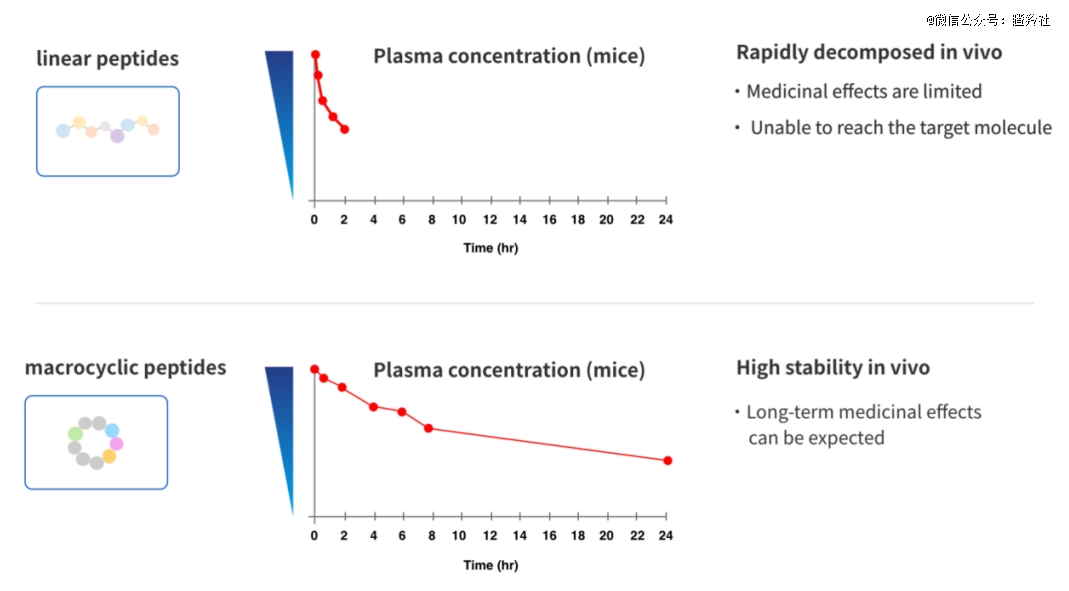

此外,运用环肽去靶向而不是线性肽,也有重要的技术考量。首先相比于线性多肽,环肽的稳定性得到大大提升:线形肽的末端会再两侧分别保留氨基和羧基,而环肽的环化则完全避免了这一点,从而有效避免外肽酶对末端游离基团的水解效应,而这是环肽得以存在的基础。

其次,由于环状结构导致的构象变化限制,环肽类化合物一般具有较大的表面积,从而使其与靶点蛋白间具有高度亲和力及识别特异性

最后,环肽由于分子量小,因此需要有穿过非极性细胞膜的考量,而其分子内形成的氢键可以起到对极性表面的遮盖,从而达到增强分子的脂溶性来增强对细胞膜的渗透性。

结构的不同造就了功能的不同。首先,PDC由于较小的分子量,令其有着非常良好的渗透性。以BCYC的BT5528为例,其为双肽环,仅仅包括9-20个氨基酸,分子量仅为2kDa,仍然属于化学药物的范畴。作为对比,抗体由两条轻链和两条重链组成,分子量为150kDa。ADC药物由于抗体这个庞然大物,体内循环与进入实体瘤的渗透都不如分子量远远小于它的PDC。此外,在血浆内的半衰期,环肽也远比线性肽有优势。

其次是分子量小的多肽拥有着较低的生产成本。生产PDC比生产ADC工艺次序简洁很多,且其纯化,保存,质控也更加容易。对于PDC而言,多肽的制备主要是应用多肽固相合成技术,近年来由于司美格鲁肽等减肥药的火爆,多肽固相合成一直在扩充产能,国内的头部CXO药明康德在2024年H1报告中显示,其2024年产能已经达到32000L。

较低的成本赋予了其未来大规模生产打下价格的想象力空间。

但它的想象力空间还可以更大。RDC和PDC都是目前ADC之后新一代的偶联方法,而基于环肽上述优势的原因,将二者结合,或许是未来RDC药物的主要发展形式。目前目前为止,已批准上市的9个治疗以及诊断的RDC药物中,其中4款为环肽RDC。以诺华在治疗性RDC的看山之作——Lutathera来看,其用于胃肠胰腺神经内分泌肿瘤治疗与诊断。销售额2023年已达到6亿美元,而销售峰值预期将超过10亿美元。并且未来的RDC设计来看,也将会以环肽形式为主。

02 PDC先驱者之一:Bicycle Therapeutics

Bicycle Therapeutics(BCYC)成立于2017年,上市于2019年,市值从2021年的17亿美元到低谷的4亿美元,而从今年开始重新崛起,回到了17亿美元左右的市值。

目前其进展最快的管线为BT8009,靶点为ADC药物的热门靶点之一:nectin-4:,适应症为治疗UC (尿路上皮癌)。目前BT8009不仅在美国,加拿大等地进入了III期临床阶段,同时在今年7月完成了在中国申报临床试验的工作。

BT8009相比于nectin-4 ADC而言,在体内的分布和代谢更加类似于化学小分子药物,拥有代谢时间快,半衰期短的特点。并且其清除途径主要通过肾脏和肝脏代谢,与传统化药类似,避免了类似抗体的复杂的代谢路径以及可能产生的潜在毒副作用。

此外,有较多证据表明,ADC耐药性可能通过抗原内化、内吞/溶酶体加工或溶酶体释放的毒素释放到细胞质中的变化而产生。由于BTC不一定需要内化以释放毒素,因此它们可以避免这些耐药机制。

而临床数据方面,它将要直接面对的对手,是当前nectin-4 ADC中的rising star——padcev。

在2023年AACR GU会议上,Bicylce公布了早期临床——Duravelo-1中BT8009剂量递增队列(Part A-1)临床数据。

患者基线上,24例为尿路上皮癌(UC)患者,UC患者中100%接受过PD-(L)1抑制剂治疗。在尿路上皮癌中,ORR为38%,DCR为54%。而Enfortumab Vedotin在III临床研究中展现的结果为ORR(40.6%)和DCR(71.9%),患者基线方面,padcev的患者也全部接受过PD-(L)1治疗,非头对头毕竟可以说略逊一筹,不过,早期临床和III期临床的样本量不能想提并论,样本量少会导致较大误差。

而其安全性则略胜Padcev一筹,这在今年ASCO会议上也有所展示。截至2024年3月22日,BT8009的3级及以上TRAEs发生率为31%;而Padcev在III期临床研究中3级及以上TRAEs发生率为51.4%。当然,这样需要BT8009后期的大样本临床数据验证。

今年1月,BCYC启动了Duravelo-2这项大样本临床,预计入组900多名患者,有着一战定胜负直接上市的决心。乐观预计该药将于2027-2028年上市。根据市场对其预测,其销售峰值大约在27-34亿美金,这与Padcev的销售峰值相当。但考虑到BT8009的成产成本比ADC药物更加低廉,盈利能力将胜过Padcev。

BCYC的另一条核心管线是BT5528,该药目前处于II期临床阶段。其靶点为EphA2。EphA2被作为靶点的想象力由来已久,但在ADC药物的开发上并不理想。最典型的是Medi-547,由于EphA与血管生成相关,它被靶向后,出现了严重的出血和凝血的副作用,不得不停止临床试验。

但这个ADC上失败的靶点却在PDC上枯木逢春。根据BT5528的安全性结果显示,其没有出现严重出血事件,也没出现,皮肤、神经等方面的严重副作用,不过不良反应与BT8009类似。

而BCYC的想象力还不止于此。2023年5月,拜耳宣布与BCYC合作,利用BCYC的环肽偶联技术,开发下一代类似从ADC到RDC迭代的疗法——将多肽偶联与放射性疗法结合。该次合作,BCYC将获得拜耳达到17亿美元的潜在里程碑付款。

03 PeptiDream:多家MNC的合作宠儿

如果说BCYC主要自身管线的积极临床数据获得正面的股价催化,那么peptiDream则是另一种PDC药企形式——通过自身独特的技术平台与各家MNC合作,来发展自身的企业。

PeptiDream成立于2006年,是一家做核药与多肽起价的biotech。PeptiDream的一大特色是其独有的环肽技术平台——Proprietary Drug Discovery Platform - System(PDPS)。能够生成高度多样化的大环肽化合物库,可以针对几乎全部有价值的生物靶标进行筛选。PDPS是目前已知的*规模环肽生成库之一,可以生成数万亿个具有无限化学多样性的大环肽,这些肽在无细胞的系统中合成,效率相比传统方式极其高。此外,所有的多肽都用各自的mRNA/CDA标签“条形码”。而条形码可以大大提高药物发现效率。其可用于在层层选择中不停筛出高新亲和性的环肽,并允许快速识别高亲和性肽的氨基酸序列。

近期在诺华在核药上的合作,便是一次极其有看点的前沿技术组合。今年4月底,诺华与PeptiDream达成合作协议,共同开发多款大环态靶向偶联核药。作为核药龙头,诺华的治疗性RDC药物也被视为ADC之后的热门偶联药物放向之一,而将其与环肽结合,则或许会是RDC之后又一次成功的迭代。

这次的合作,令peptidream将获得了1.8亿美元前期付款,而之后的开发和商业化里程碑付款高达27.1亿美元。

与其它多家MNC在肽类上的巨额合作,更是令其声名鹊起。

2022年12月22日,PeptiDream宣布与默克合作,共同开发PDC药物。潜在总额高达21亿美元。

2022年12月26日,PeptiDream宣布与礼来展开合作,共同开发PDC药物,PeptiDream将负责肽的创建和优化,而礼来则负责有效载荷的创建和优化。此次交易的预付款就达到了12.35亿美元。

而另外的各种肽类药物的开发则更多。

这是PeptiDream与BCYC不同的原因,它有着非常深厚的底蕴积累,以及成熟的环肽技术平台,可以和多家MNC以合作形式共同开发PDC药物。

由于其经营模式的原因,它自身的管线推进并不没有其它烧钱的biotech那样迅速。目前进展最快的两款PDC管线靶点为PD-1,与BMS合作,处在临床I期阶段。

以BMS-986229为例,它是一款与BMS合作的核药诊断试剂,可特异性结合表达 PD-L1 的癌细胞,用于确定癌症患者使用检查点抑制剂治疗的情况,但该管线推进较为缓慢,2019年进入临床,目前仍处于临床I期。

其股价催化,目前来看仍然在与各家MNC的大额合作协议上。

结语:PDC作为全新的治疗手段,在许多方面都有着比ADC更加略胜一筹的优势,目前其成本的降低与利润的提高是非常值得期待的地方,也许会引领药企进入一个盈利的新时代!

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。