水井坊错过了成为茅台的机会。

白酒高端化由水井坊开启,2000年全兴推出的新品牌水井坊定价600元,比茅、五还要贵一两百。那时候,水井坊要底蕴有8大名酒+*坊的加持;要实力,其前身全兴的营收规模不输茅台。

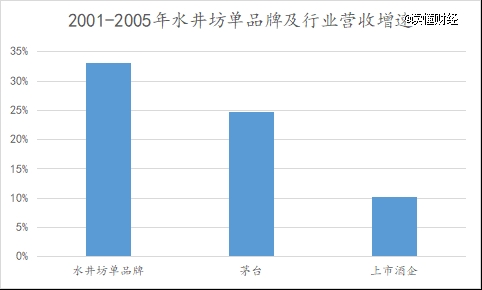

作为新品牌,水井坊的发展也顺风顺水,2001年-2005年,其营收复合增长率33%,超过同期上市酒企20个百分点。照这个势头发展下去,水井坊应该能成为高端白酒的头部之一。

但后来的事情大家都知道了,现在水井坊增长垫底是常态,2021年-2023年,水井坊营收复合增长率为3.4%,A股上市酒企中垫底,行业平均是15.8%。

如何把好牌打乱?要从外资入主说起。

1、管理层动荡导致内耗严重。外资进入后,水井坊10年6换总经理,频繁换总经理导致内耗严重,水井坊曾一年出现260个中层干部离职,导致公司战略和执行不稳定。

2、洋为中用,做不好白酒生意。外资帝亚吉将两大成功经验价格带多元化+销售本地化复制到水井坊。但前者稀释了品牌高端调性,后者导致公司渠道依赖大经销商,控价能力不强。两者制约了水井坊的进一步高端化,导致其主力产品仍集中在300-600元。这也是目前白酒最难卖的价格带,造成了水井坊增速垫底。

3、外资入主是原罪。白酒更像是TOG/B生意,政商消费构成了高端白酒的需求大盘。谁拿到了政商场景的“通行证”,谁就有了更大的市场。而政商消费的通行证显然不是外资酒企能拿到的。

01、茅台的开局,北冰洋的结局

白酒激荡三十年,水井坊的命运最令人叹息。它率先高端化走出了茅台的开局,却被外资“乱政”,迎来了北冰洋的结局。

2000年,全兴公司(水井坊前身)推出水井坊酒,喊出“中国最贵酒”的口号,定价600元。彼时,茅台售价仅为300元,五粮液500元。

喊出中国最贵酒的底气是水井坊有底蕴、有实力。

白酒底蕴看历史,水井坊车间下有经历了元、明、清三代仍然保存完好的酿酒作坊,被誉为“中国白酒*坊”。

水井坊也有实力让全国用户看到底蕴。2000年水井坊(含全兴特曲)营收超过茅台,仅次于五粮液,为广告轰炸提供了充足弹药,那时候的水井坊也成为央视广告的熟面孔。

软底蕴+硬资金,水井坊发展迅速。从2001年到2005年,水井坊单品牌营收复合增长率33%,同期茅台为24.8%,上市白酒企业为10.2%。可以说,按照当时的势头,水井坊即便成不了茅五泸,也大概率是一家头部酒企。

但最近几年的情况大家也看到了,2023年水井坊营收只有49亿,不到茅台的3.3%,在19家A股酒企中,营收只排在13位。

更严重的是,最近几年水井坊业绩垫底是常态。2021年-2023年,水井坊营收复合增长率为3.4%,A股上市酒企行业垫底,行业平均是15.8%。

由盛转衰的重要原因是外资入股。2006年,国际烈酒巨头帝亚吉欧以5.7亿元收购了全兴股份控股股东全兴集团43%的股份,并在之后多次增持,2010年3月,帝亚吉欧持股比例将增加到53%,成为水井坊实际控制人。

也是在这一年,帝亚吉欧提名英国人柯明思担任水井坊总经理职位。接下来,水井坊也就进入了10年6换总经理的动荡期。

外资掌控后,水井坊进入至暗时刻,营收从10年的18.2亿下降到14年的3.7亿。水土不服+管理动荡是直接原因。

洋高管接任后,对国内白酒市场变化不敏锐,12年三公事件,高端白酒遇冷,彼时在任总经理柯明思逆势而动,推出每瓶8800~10000元的超高端白酒。

频繁换总经理也导致公司内耗严重,公司曾一年出现260人的中层干部离职,光营销总监就换了好几个,直接后果是战略和执行的不稳定。

直到本土总经理范祥福上任,加上棚改货币化带来财富效应推动白酒高端化,水井坊才重返增长。但在连续三任本土总经理执掌后,行业又开始遇冷后,水井坊再次出现了业绩垫底的情况。说明除了洋高管外,外资入股对水井坊有更深远的影响。

02、洋为中用,做不好白酒生意

水井坊增速经常垫底是因为它现在所处的的价格带是最难卖的产品。

水井坊销售主要在次高端价格带,核心单品包括成交价300~400元臻酿八号、400~500 元井台、600元左右的典藏,三者营收合计占比超过90%。

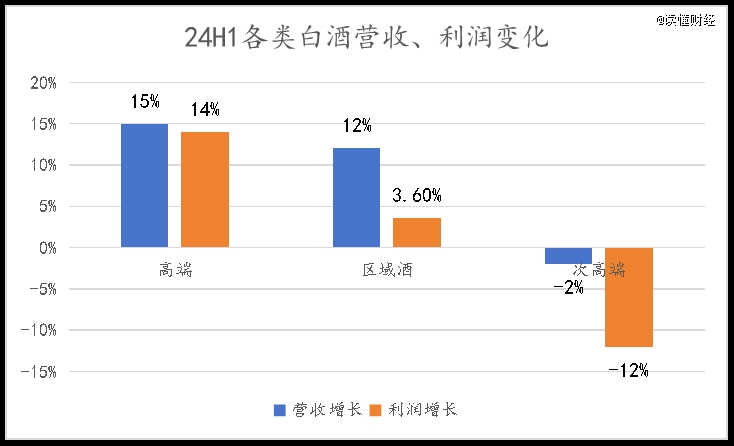

现在次高端产品最难卖。上半年次高端白酒平均营收同比下降2%,利润同比下降12%。而高端白酒(茅五泸)平均营收同比增长15%,利润增长14%。区域酒平均营收同比增长12%,利润增长3.6%。

以水井坊为代表的次高端困境也不难理解。追求高大上面子消费会去喝茅五泸,讲究性价比会选择区域酒厂。所以水井坊处在一个尴尬局面,品牌力不如茅五泸,追求性价又不够价廉。

明明是最早发力高端的酒企,为什么兜兜转转水井坊的主力价格带的上限还是2000年的600元?这和外资入股后的“洋为中用”有关。

帝亚吉欧入主后,想将自己的两大成功经验价格带多元化+销售本地化复制到水井坊。

帝亚吉欧产品从入门级到超高端均有不同选择,烈酒价格跨度从几十元到上万元。渠道上,帝亚吉欧全球布局中有明显的本地化特征,会和其他企业成立本地合资公司,依赖本地资源销售。前者提升了用户范围,后者提高了销售效率。

路径使然下,帝亚吉欧把类似的策略带给了水井坊。

洋高管上任后,水井坊既推出了上万元的超高端产品,又推出了多款300元以下的性价比产品。但帝亚吉欧忽略了品类。烈酒有八大种类,多种类可以让一家公司隔离出多个价格带。

而白酒只是烈酒的一个分支,一家公司在单一品类上做出如此大的价格带,会稀释品牌,降低高端调性。

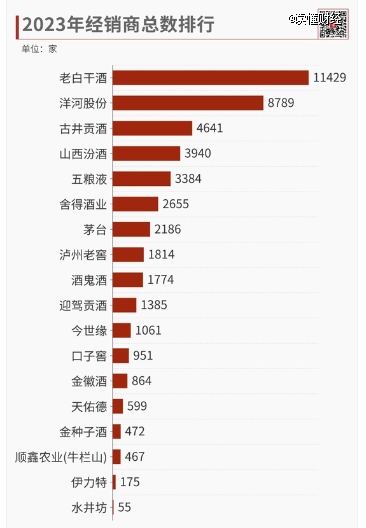

渠道也掣肘了水井坊高端化。水井坊是上市酒企中经销商最少的公司,只有55家,大部分公司在千家以上。

经销商少是因为水井坊有些参考帝亚吉欧的本地化经营,采用总代模式,即以一省或多省为单位,由公司指定有本地资源的单一经销商作为公司的合作伙伴,在区域内*代理公司产品销售。

总代模式导致水井坊对终端控制力弱,控价能力不强,一旦遇到产品销售不及预期,很容易出现降价、窜货行为。水井坊也是行业价格倒挂最严重的酒企之一,主力产品井台的终端售价与建议零售价能下降45%。价格撑不住,水井坊也就只能在次高端原地踏步。

如果只是经营战略的失误,企业还有机会改。但外资入股有些劣势是与生俱来,水井坊改变不了的。

03、拿不到政商场景的“通行令”

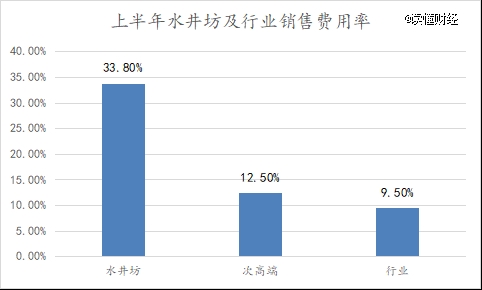

水井坊是A股上市酒企中销售费用占比最高的酒企。

上半年,水井坊销售费用率高达33.8%,一瓶酒的1/3是广告费。同期白酒行业平均销售费用率为9.5%,次高端白酒的瓶颈销售费用率是12.5%。

花着最多的销售费用,营收增速却经常垫底。这是因为,水井坊的发力动作和白酒的生意逻辑契合度不高。

虽然白酒看起来是C端生意,但实际上白酒尤其高端白酒是B端、G端的生意。按白酒消费场景,政商消费构成了高端白酒的需求大盘,比如茅台商务接待占比 50%,礼品占比30%,宴会占10%,剩余才是自饮等需求。

高端白酒的消费结构决定了谁拿到政商场景的通行证,谁就有了更强的增长能力。

今世缘在江苏省偷家洋河就是*的例子。2018年洋河省内营收相当于3.5个今世缘,但到了2023年,洋河省内营收只相当于1.5个今世缘。

今世缘能在江苏省不断蚕食洋河就是靠政商场景的商务关系,市场传言,如今江苏省的公务接待用酒基本都是今世缘。

回到水井坊,公司打广告把钱花在了高铁、赞助体育赛事上,这只能撬动占比较小的C端消费场景。所以即使在有业内强度*的广告投入,但带来的增量有限。

在真正决定白酒销量天花板的B/G端的场景,被外资收购的水井坊是致命短板。水井坊曾是川酒六朵金花之一,但现在的销量没有在省内站稳脚跟,按自媒体“潮汐商业评论“的说法,其省内营收占比不超过10%。

对比其它有地方历史底蕴的名酒,省内营收占比都大多高于水井坊,如汾酒省内营收占比在4成上下。

水井坊贵为四川历史名酒,但却没有在省内站住脚,很大程度上缺乏政商“通行证”,如四川政商场景中,能看到剑南春、泸州老窖,但很少能见到水井坊。大本营尚且拿不到政商通行证,其他省份也就更不用说了。

决定能否拿到政商通行证的因素很复杂,但有一点很简单,无论如何,一家外资酒企不可能拿到政商通行证。这也是水井坊被外资收购的原罪。

【本文由投资界合作伙伴读懂财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。