近日,Mobileye发表声明:“在审查技术路线后,决定放弃下一代FMCW激光雷达的研发。”

Mobileye的决定,一时引发热议。

对于精简激光雷达业务,Mobileye将其归纳为三个原因:

Mobileye基于新一代产品的视觉感知能力更强

Mobileye内部开发的成像雷达的清晰度进一步提高

第三方供应商ToF激光雷达的降本效果,好于预期

除了技术上的原因,激光雷达市场的竞争处境、Mobileye近期表现不佳的业绩,以及与英特尔之间的关系变化也值得回味。

表象背后,Mobileye放弃自研激光雷达,更像是内外交困下的无奈选择。

回顾过往,2021年8月,Waymo停止商业激光雷达业务;2022年10月,Ibeo宣布破产;11月,两大上市公司Velodyne和Ouster合并;12月Quanergy宣布破产;2023年9月,博世放弃开发自动驾驶激光雷达...

激光雷达“噩耗”不断,似乎前景堪忧。

但从另一角度来看,车载激光雷达也正迎来前所未有的发展机遇。

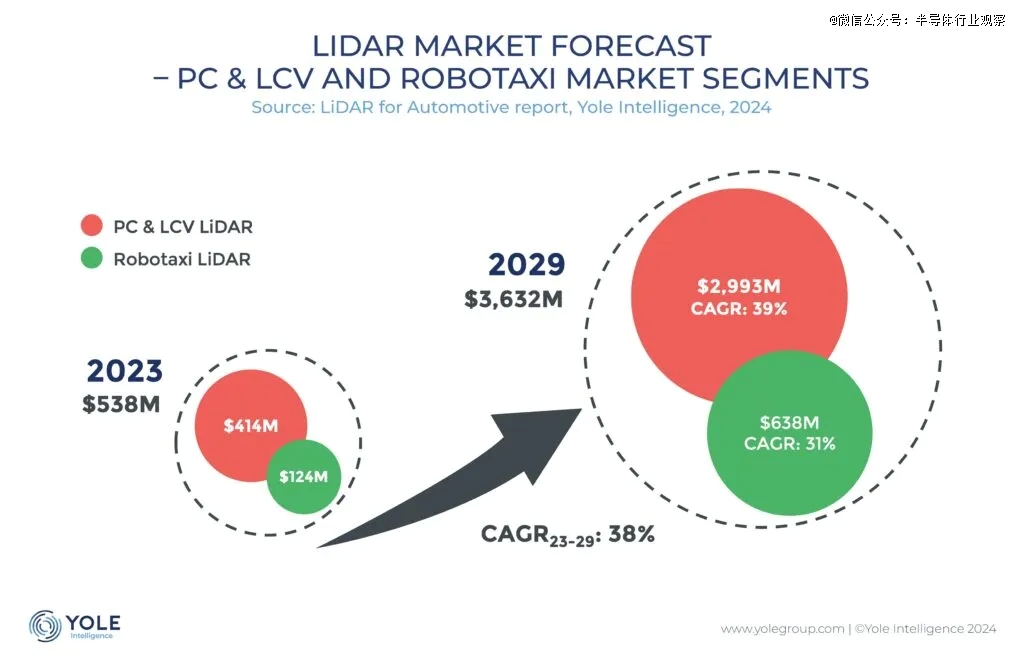

根据Yole Group最新发布的报告显示,随着自动驾驶技术的快速发展,NOA和AEB等功能的逐渐渗透,2023年全球汽车激光雷达市场规模为5.38亿美元,预计到2029年,全球汽车激光雷达市场将增长至36.32亿美元,2023年至2029年的年均复合增长率(CAGR)高达38%。

两股风向背后,激光雷达行业究竟在经历怎样的变革?价格战、营销战、流量战硝烟四起,行业玩家又该如何打破牢笼,找到自己的长期主义?战局正酣的激光雷达赛道,谁将拿到通往新时代的船票?

国产激光雷达玩家,迅速崛起

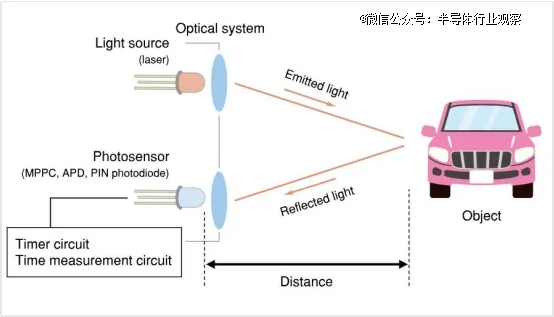

激光雷达(LiDAR)是一种利用激光束来计算物体到目标表面距离的传感器。其通过向目标发射激光束,再接收反射回来的信号,测量激光束往返的时间差,计算出目标物体的距离、速度和位置信息。激光雷达探测具备精度高、抗干扰能力强、测量范围广、测量速度快等优势。

激光雷达工作原理(图源:山西证券研究所)

随着智能驾驶行业越来越热,激光雷达技术和成本不断迭代,正在成为自动驾驶和高级驾驶辅助系统的关键组成部分。

据不完全统计,2023年国内有20 款以上新车型搭载激光雷达上市;2024年后,宝马、奔驰、沃尔沃等外资品牌也将加入到激光雷达上车潮中。激光雷达密集上车带动了其出货量的快速增长。高工智能汽车研究院统计,2023年中国市场乘用车前装激光雷达合计出货57.09 万颗,同比增长341.19%;2024年全年交付有望到150-180万颗,行业正加速成长。

市场潜力下,回过头看现在国内市场,激光雷达作为智能汽车的关键零部件之一,正在被消费者广泛接受。

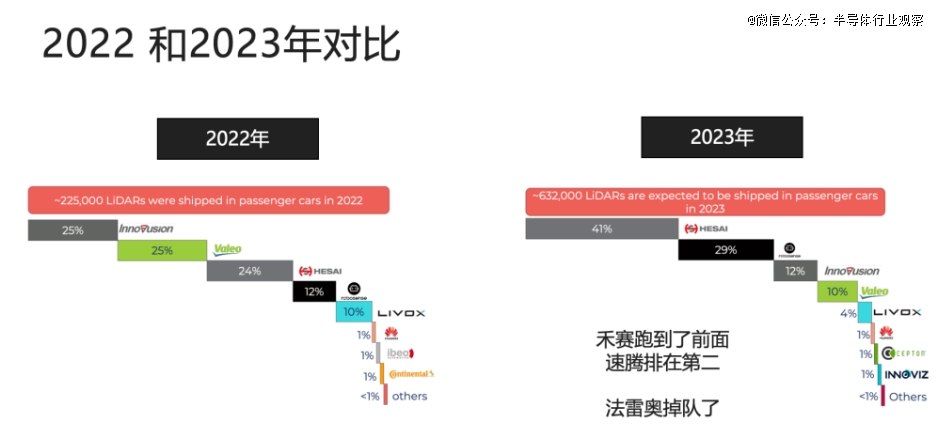

2022年,激光雷达市场的主要玩家还是Innovusion(图达通)、Valeo(法雷奥)、Hesai(禾赛科技)和RoboSense(速腾聚创)。

而仅仅一年之后,国外激光雷达厂商逐渐式微,国内厂商快速崛起。

伴随着激烈的市场竞争,部分海外激光雷达厂商面临衰退。2022年,曾经的全球激光雷达巨头Velodyne和Ouster确认合并,Ibeo、Quanergy相继宣布破产。而国内激光雷达厂商在政策支持和市场需求双重驱动下快速发展,代表企业包括禾赛科技、速腾科技、大疆览沃等。

伴随着国内智能驾驶行业快速发展,国内头部厂商加大布局力度,产品性能和价格优势逐渐凸显,带动国内车载激光雷达在全球市占率不断攀升。

Yole Group发布的《2024车载激光雷达》报告指出,车载激光雷达的市场空间、供应商的市场份额都在发生变化。

2023年,中国厂商领跑全球车载激光雷达市场,禾赛科技、速腾聚创、图达通、华为、览沃(Livox)等中国的激光雷达供应商合力拿下了全球84%的市场。

国产激光雷达厂商于2016年前后开始入局,随着激光雷达的技术架构持续更新,从单点激光扫描到多线激光,从复杂的机械式逐步向半固态、固态式演进。目前主流新能源车企与激光雷达厂加速推进激光雷达的商业化落地,激光雷达技术也在持续向芯片化、阵列化发展。

国内国外企业的进退节奏完全不同。在国外激光雷达供应商式微的过程中,国内激光雷达装机渗透率继续提升。据盖世汽车研究院数据统计,今年前五个月国内激光雷达供应商装机量超44.5万颗。速腾聚创以43%市占率位居首位;华为技术占据22.8%的市场份额;禾赛科技市场份额18.7%;图达通市场份额15.1%,排名第四。

不止在中国市场,外资激光雷达企业已经无法在激光雷达市场占据有利地位。

最近两年,国际供应商纷纷退出自研激光雷达。2023年,德国零部件巨头博世集团完全放弃了开发自动驾驶激光雷达;大陆集团在2020年入股了美国加州的激光雷达企业AEye,双方合作开发长距离激光雷达产品,在2023年年底双方终止合作;采埃孚也已经退出激光雷达市场,日本先锋电子Pioneer也放弃了。

还有,老牌巨头Velodyne曾撑起了北美Robotaxi 95%的激光雷达供货量,是国内外智驾供应商的首要选择。但很快,国内激光雷达厂商的迅猛超车,使“Velodyne们”很快陷入到零和博弈的不利局面。

一进一退间,海外大厂们乱了节奏,败下了阵。

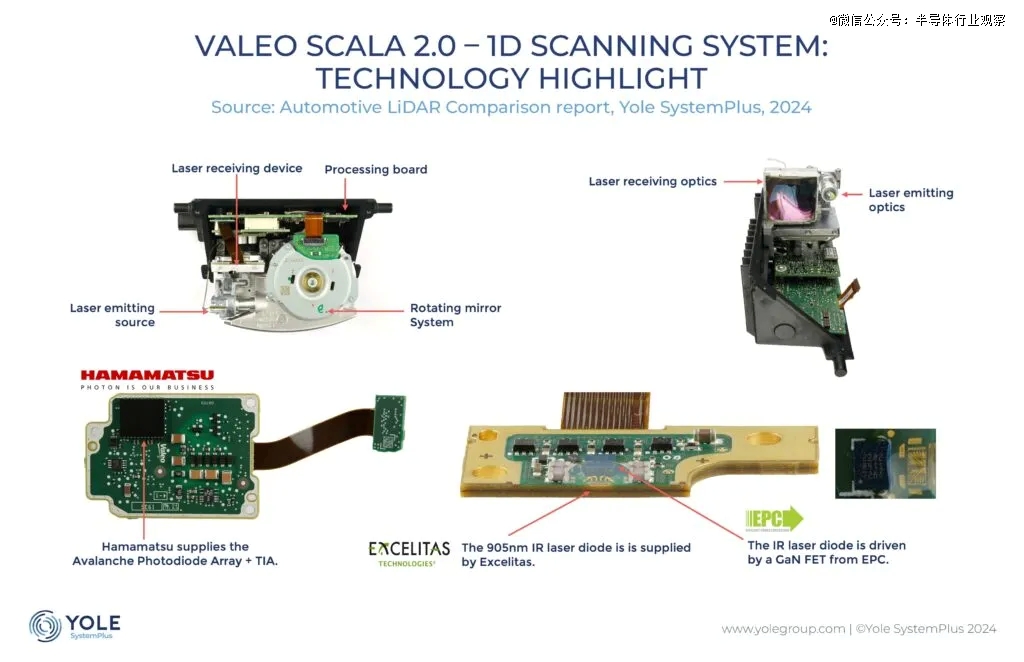

目前尚在推进激光雷达的国际大厂,只剩下法雷奥(Valeo)等为数不多的几家。法雷奥凭借其Scala 3 LiDAR,是非中系激光雷达领域*的供应商之一。

但法雷奥激光雷达的销售,也基本在中国之外的市场。随着中国激光雷达市场的增长,法雷奥的市占份额可能会持续降低。在海外,禾赛科技、速腾聚创、图达通等已经收获市场份额,国外激光雷达供应商在海外也不一定比国内企业更有竞争力。

这一点从海外车企们的动作也能得到印证:比如速腾聚创,已进入了丰田的供应链体系,与旗下部分车型建立量产合作关系;禾赛科技也获得了奥迪、通用、福特国际大品牌的一致认可,与旗下的中国合资主机厂达成激光雷达量产定点合作,新合作车型将于2025年起陆续开启大规模量产。

海外大厂在激光雷达行业如履薄冰,吃到这一大波红利的,是以禾赛科技、速腾聚创为代表的国内厂商。

禾赛科技以37%的市场份额继续蝉联*,虽然相比2022年下滑了9个百分点,但是禾赛科技在自动驾驶出租车激光雷达市场上,依然拥有着高达73%的市场份额。Cruise、Aurora、百度Apollo、滴滴、Pony.ai和AutoX等自动驾驶出租车领域的玩家都是禾赛科技的客户。

禾赛科技最新财报显示,2024年第二季度实现营收4.6亿元,同比增长4.2%。在交付量方面,禾赛科技的表现同样令人瞩目。二季度,公司激光雷达全球总交付量达到8.65万台,同比增长66.1%,其中ADAS产品交付量更是高达8.08万台,同比增长76.8%。

作为连续三年蝉联全球市场份额*的激光雷达公司,禾赛科技已与19家国内外知名汽车厂商建立了量产定点合作关系,覆盖了超过70个车型。禾赛的主力产品AT128远距激光雷达已搭载多款乘用车型上市,累计交付量超过40万台,市场认可度极高。此外,公司还与一家国内电动汽车厂商签署了采用下一代L3超高清超远距高性能激光雷达的定点协议,进一步巩固了其在高端市场的地位。

禾赛与中国前五的 Robotaxi 公司都达成了*远距激光雷达供应合作。禾赛在近几个季度连续斩获一批 2025 年起发布的新车型量产定点,在手订单锁定 2025、2026 年强劲增长。

在海外市场,禾赛已与四家全球头部汽车厂商达成合作,包括与三家全球头部国际汽车厂商在中国的合资公司达成激光雷达量产定点合作。与一家国际*汽车品牌全球量产车型的合作进入向量产过渡的一个重要验证阶段。

禾赛科技还表示,目前激光雷达已经渗透到15万元以下的大众消费市场。加之高阶辅助驾驶功能在国内逐渐成熟,激光雷达也持续向更广的市场区间扩张。

凭借成本和规模良性循环的飞轮效应,禾赛本季度在国内外市场业务均取得里程碑式进展。禾赛科技预计,在2025年至2026年间,其ADAS市场订单流将呈现爆发式增长,国内外交付量有望突破数百万台大关。

另一边,速腾聚创财报显示,其2024年上半年营收为7.27亿元,较上年同期的3.29亿元增长121%。2024年上半年激光雷达总销量约为243400台,接近2023年全年销量,同比增长约415.7%。截至第二季度,激光雷达历史累计总销量突破58万台。

定点车型数量上,截至2024年6月30日,速腾聚创已获得22家汽车整车厂及一级供应商的80款车型的量产定点订单,并为其中12家客户的29款车型实现大规模量产落地。上半年,集团客户合作定点数量井喷,新增17家车型量产定点订单,同时向5款全新车型开启大规模量产交付。

排名第三的厂商Seyond(图通达),市场份额为19%,相比2022年增长了4个百分点。有第三方数据显示,2023年图达通的激光雷达出货量超过了超15万台。

根据资料显示,2018年图通达实现了首批产品的出货,并获得了蔚来资本领投的3000万美元A轮融资。随后,蔚来也成为了图达通的主要客户。其车规量产超远距主视激光雷达猎鹰 (Falcon) 已作为蔚来NT2.0平台的Aquila超感系统标配量产交付,搭载于蔚来多款车型上。

值得一提的是,图达通已于2023年8月10日通过中国证监会IPO备案,正准备赴美IPO,有望成为继禾赛科技和速腾聚创之后的第三家中国激光雷达上市公司。

此外,华为以6%的市场份额首次进入2023年全球车载激光雷达市场前五。而在2022年,Yole统计其市场份额时还约等于0。可见,在2023年,华为车载激光雷达的出货量及营收实现了同比数倍的增长。

资料显示,早在2016年,华为就已经开始了研发激光雷达产品,并于2018年开始进入汽车领域。2020年12月21日,华为正式发布了车规级前装量产激光雷达。此后,华为的车载激光雷达产品有进入问界、阿维塔、极狐、智界、哪吒等品牌的高端车型,不过总体的出货量相对有限。直到2023年,华为和赛力斯力推的问界系列车型的销量爆发,华为的车载激光雷达产品出货量也开始跟着爆发。

根据华为最新公布的数据显示,2024年上半年,鸿蒙智行全系累计交付了194207辆,即半年时间实现了超越去年全年的交付量。这也意味着华为激光雷达出货量今年有望实现倍增。根据盖世汽车研究院的数据,2024年*季度华为激光雷达以4.18万套装机量占据18.6%的市场份额,位居国内市场第二。

综合来看,在目前全球的车载激光雷达市场,不论是以市场销售额份额还是出货量来看,中国厂商都占据着主导地位。可以预见,手握大量车型定点的国内供应商将在未来很长一段时间保持“多点开花”的增长态势。

然而,国内激光雷达厂商规模持续扩大的背后,是“以量补价”的残酷现实。特斯拉FSD带领下的纯视觉方案势头渐升,以及摆在中国国产激光雷达厂商面前的难题不仅仅是技术路线,还有裹挟在价格战里的厮杀竞争。

从财报信息能看到,虽然销量大幅增长,但禾赛科技和速腾聚创还在持续亏损。

有观点认为,随着越来越多激光雷达玩家开始用低成本作为销售手段,以及可选择供应商的增加,车企可能会进一步压价,接下来的市场争夺将进入真正白热化阶段。

更为关键的是,部分车企也开始加入这场竞争。比亚迪董事长兼总裁王传福曾公开表示:“我们还有很多技术会陆续投入应用,比如激光雷达,如果市场行情3000元一颗,我们可能只需要900元的成本。”

第三方激光雷达企业在接下来的时间内将承受巨大的压力。对于尚未实现盈亏平衡的速腾聚创、禾赛科技们而言,这意味着在营收和盈利方面的严峻挑战。

中国市场上,整车企业的价格战旷日持久,现在还没有停下来。能摆脱价格战的车企不多,能置身价格战之外的供应商更少。

禾赛科技CEO李一帆评价说,“你的客户不挣钱的时候,他肯定也不太会允许供应商挣钱。他降成本压力高于任何压力的时候,天然会不断让供应商降价,我们也没什么选择。”

图达通也表示,目前汽车行业对于自动驾驶域核心器件的降本需求愈演愈烈。合理降本是可以理解的,但一味追求低价会对行业造成损伤,并非行业良性发展的道路。

在需求端强烈的降本诉求下,技术升级成为可供选择的另一条路。

今年4月,速腾聚创发布的新一代中长距激光雷达MX,搭载了速腾聚创全自研专用SoC芯片M-Core,还沿用M平台同款二维MEMS扫描芯片,同时实现收发系统的芯片迭代升级,是其激光雷达芯片化设计的集大成之作,首次将激光雷达的价格打到了200美元以内,引领行业进入“千元机”时代。

芯片自研也是禾赛科技降本增效的核心竞争力。

2017年末,禾赛成立芯片部门,研发内容包括激光器驱动芯片、模拟前端芯片、数字化芯片和SoC芯片。目前已完成V1.0、V1.5、V2.0、V3.0的激光雷达芯片化架构,正开发V4.0 芯片,2026年将落地在下一代激光雷达产品上。

图达通也计划将通过更高的芯片集成化、整机的模组模块化来降低成本。

此外,当前国内已逐步形成了完善的激光雷达产业链,助推激光雷达产业链国产化的同时也有望持续优化系统成本,进一步提高了产品的自主可控性和价格竞争力。

对于盈利的预期,速腾聚创曾表示实现收支平衡的时间点预计在2025年;禾赛科技也给出了乐观的判断,表示期待在今年第四季度接近盈利。

总体来看,激光雷达正处于关键时刻,一边是生存与盈利,一边是降本与规模化。不管是主机厂还是供应商都在经历着一场没有硝烟的战争。谁胜谁负,预计未来几年内见分晓。

激光雷达技术趋势解读

激烈的市场竞争背后,激光雷达技术也在持续演进,一直朝向远距离、大范围、高分辨率、低成本的方向发展。

激光雷达测距:ToF仍为主流,FMCW未来可期

按照测距方法,激光雷达对物体的测距方式主要分为飞行时间(ToF)和调频连续波(FMCW)两种方式。

ToF探测方式是根据光源发射及返回的时间差来得到与目标物的距离信息,这种方式探测精度高,响应速度快,是目前市场应用最为广泛和成熟的测距方式;FMCW探测方式是将发射激光的光频进行线性调制,得到发射及返回信号的频率差,从而间接获得飞行时间来反推出与目标物的距离。

相比ToF探测方式,FMCW探测方式具有抗干扰能力更强、信噪比高、分辨率高等优势,此外,该方式还可以直接测出“第四维”速度信息,且不需要额外计算。但目前FMCW技术成熟度较低,仍处于发展初期。

不过,随着FMCW激光雷达技术的成熟,未来一段时间内市场上可能会出现ToF和FMCW激光雷达并存的情况,为自动驾驶技术的发展提供更加全面的解决方案。

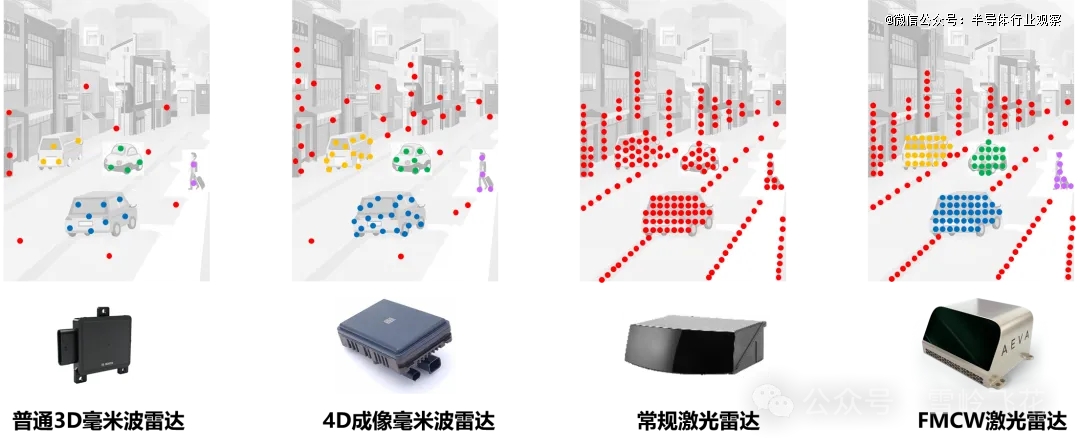

不同雷达的点云对比图

能看到,相对于毫米波雷达,FMCW激光雷达有更高的点云密度;相对于常规激光雷达,FMCW激光雷达每个点增加了速度信息。从某种意义上说,FMCW激光雷达结合了毫米波雷达和常规激光雷达的优势。

长期来看,随着技术的不断发展,FMCW激光雷达正在成为ToF激光雷达的替代方案,并被视为车载激光雷达的*形态。

Yole表示,大多数开发FMCW激光雷达的公司最初都瞄准了工业或自动驾驶出租车的应用。预计FMCW激光雷达在2028年才会上车,之后的占比逐渐提高,但ToF还会在未来十年占据主要的激光雷达市场。

固态激光雷达,*选择

根据扫描方式的不同,激光雷达可以分为固态激光雷达、混合固态激光雷达、机械式激光雷达。

其中,机械激光雷达因为结构复杂、可靠性较差、寿命低于车规要求,当前用于车载领域较少;混合固态(转镜式、MEMS 振镜)较为成熟,是当前和未来车载激光雷达主流方案;固态Flash方案逐步产业化,在车载领域占比持续提升。目前纯固态Flash雷达主要应用于补盲,尚未能兼顾FOV和远距离测量。但长期来看,纯固态激光雷达因优化体积和耐久度,有望成为*选择。

Yole预计,混合固态激光雷达(转镜式)占比预计将从2023年的68%下降到2033年的56%;MEMS方案从2023的30%下降到2033年的7%;固态Flash方案迎来大发展,预计将从2023 年的2%大幅提升到2033年的33%。

发射端:VCSEL有望逐渐取代传统EEL器件

激光发射器是激光雷达的核心系统。按结构分,激光发射器主要分为边发射激光器(EEL)和垂直腔面激光器(VCSEL),目前EEL是VSCEL市场占比的两倍。

具体来看,EEL优势在于输出功率及电光效率较高,缺点是光束质量较差,生产成本相对VCSEL较高;VCSEL优点包括体积小、易于集成、易于规模化生产、成本低、可靠性较高等优势,不足之处是输出功率及电光效率较EEL低。

然而,近年来国内外厂商陆续推出多层级结高功率VCSEL,大幅提升了光功率密度,为长距激光雷达应用提供了可能,高功率VCSEL开始代替部分传统的EEL方案。此外,禾赛科技和速腾聚创开发的短程激光雷达也是基于VCSEL激光器,VCSEL在激光雷达中的占比有望追平甚至超过EEL的使用数量。

据Yole预计,2033 年VCSEL的占比有望从 2023年的39%逐步提升到45%;EEL则小幅下降到43%。市场规模方面,2027年VCSEL有望达到39亿美元,EEL预计74亿美元。

经过多年发展,国内发射端 VCSEL芯片已进入成熟量产阶段,但接收端 SPAD芯片主要被索尼、安森美等企业垄断。因此,国内SPAD芯片企业,包括阜时科技、识光芯科、芯视界、灵明光子等,加速技术发展,已实现新的突破。

同时,“芯片化”也是业界认为的发射器和光电检测器的变化趋势,基于多结层的VCSEL阵列正在迅速改进,与SiPM(硅光电倍增管)或SPAD(单光子雪崩二极管)相结合,它们将能够提供无移动部件的全固态激光雷达。定制化开发VCSEL和SPAD探测器专用芯片能够进一步实现“降本提效”。

905nm光源仍将占主导地位

目前主流的激光雷达主要有905nm和1550nm两种波长。905nm优势是基于GaAs材料体系,产业成熟,成本低;缺点是发射功率受到对人眼安全性限制,探测距离较短。1550nm优点是对视网膜更加友好,可以发射更大功率,探测距离可以做到更远。不足是其无法采用常规的硅吸收,而需要更加昂贵的钢砷(InGaAs)材质,成本更高。不过随着905nm技术持续升级,1550nm成本偏高,预计未来905nm激光器预计仍将占主导地位。

Yole预计,今年市场上90%的车用激光雷达都会采用905nm波长产品,今后一段时间905nm的统治格局基本不会有所变化。

激光雷达,未来在哪?

虽然激光雷达未来市场前景广阔,但也并非没有争议。

在技术路线方面,纯视觉和激光雷达二者如何选择,在行业内有不同观点。

特斯拉是坚定的纯视觉方案选择者,但从目前速腾聚创和禾赛科技这两家激光雷达头部企来拿到的定点成绩来看,激光雷达的市场规模仍然在高速增长。

头部玩家的增长,以及激进的目标,是整个市场大环境对车载激光雷达态度的映射。

有观点表示,特斯拉早期舍弃激光雷达的部分原因是当时激光雷达过于昂贵。比如十年前,Velodyne的一颗激光雷达售价会超过10万美元。

禾赛科技CEO李一帆也公开表示,特斯拉并非不喜欢激光雷达,只是限于当下成本的原因,不得不“口是心非”说激光雷达是伪需求,如果激光雷达的成本降低到比较低的阙值,特斯拉可能会重拾激光雷达。

自动驾驶技术方案需要对每种技术路线的优缺点做仔细权衡,面对当前自动驾驶视觉方案的技术路线之争,无论是哪一种方案,本质都是希望智驾将车开得更好。因此,多传感器融合方案或将是未来主流方向,对冗余度的需求和对3D信息日益增长的需求使激光雷达越来越有吸引力。

多传感器融合感知方案中,激光雷达、摄像头、超声波雷达、毫米波雷达等不同传感器的优劣势可进行互补,能够进一步提升方案精度,显著提升自动驾驶系统的可靠性,有效弥补纯视觉方案的不足。

预计随着激光雷达降本&技术成熟度的提升,融合方案有望成为未来市场主流。

如今,留在“牌桌”上的都是具备量产能力的激光雷达厂商,在漫长的资本寒冬洗牌之后,市场格局日益趋于稳定。随着AIGC、具身智能等浪潮袭来,车载激光雷达市场仍在野蛮生长,但其应用范围也早已超过了智能汽车的范畴,激光雷达企业开始在车载智驾领域之外寻找市场机会,机器人、Robotaxi成了当下的新方向。

作为行业的头部代表企业,速腾聚创和禾赛科技也都有了更为清晰的新发力点,速腾聚创更偏向具身智能概念的机器人业务;禾赛科技则将业务聚焦点锚向了Robotaxi,已经被包括百度Apollo在内的中国排名前5的Robotaxi公司选为供应商。

长远来看,激光雷达的应用和想象空间远大于汽车行业的需求。

在这个过程中,行业厂商都在寻找自己的位置与角色,必然需要经过充分竞争之后,才能区分出真正的企业实力与技术成色。

而那些优势不明显的公司,终将逐渐淹没在时代的洪流之中。

【文章参考】

Yole Group:Automotive LiDAR deployment ramps up in 2024

Yole Group:车载激光雷达2024

禾赛科技、速腾聚创财报

经济观察报:激光雷达遭车企弃用,速腾聚创、禾赛科技们“夺命狂奔”

放荡汽车官:激光雷达,冰火两重天

IT时报:成本无法阻止无人驾驶,明年激光雷达有望降至千元以内

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。