执掌大润发半年后,沈辉亲手将大润发摆上了“货架”。

图源:高鑫零售

图源:高鑫零售

2024年7月29日,大润发控股公司高鑫零售以执行董事兼CEO沈辉的名义发布公告,公司于上午9:39分起在香港联合交易所短暂停牌,事涉公司收购及合并。参照过往港股公司公告合并案停牌的案例,高鑫零售大概率会被其他企业并购。

作为曾经中国零售行业的翘楚,高鑫零售之所以被摆上“货架”,或许是因为业绩不佳。自2020年全面“阿里化”后,高鑫零售的业绩就飘忽不定,部分年份甚至身陷亏损泥潭。

由于以高鑫零售为代表的传统零售业务成为了“拖油瓶”,2024年初,阿里巴巴董事会主席蔡崇信透露,阿里会逐步退出传统零售市场。3月,联商网援引知情人士消息称,中粮集团计划斥资100亿元收购大润发。

事实上,高鑫零售并未坐等卖身,而是一直积极自救。因“阿里人”林小海未能拯救大润发,2024年3月,前欧尚中国区卖场总经理沈辉成为“救火队长”,担任高鑫零售执行董事兼CEO。显然,高鑫零售希望专业的零售人才拯救大润发。

尽管大润发并未逃脱卖身的命运,但沈辉过去半年的举措并非一无是处。近期,大润发正结合时代的浪潮发力会员店、自有品牌商品、回归“薄利多销”主线,并取得了一定成绩。而有人选择在此时接盘高鑫零售,也从侧面说明,大润发仍有一定商业价值。

其实单纯从投资回报的角度来看,目前高鑫零售已被明显低估。理杏仁数据显示,截止2024年9月27日,高鑫零售市净率仅为0.737,分位点仅为53.67%。这和永辉超市被名创优品并购有类似的底层逻辑。

2024年9月23日,名创优品披露公告称,斥资62.7亿元收购永辉超市29.4%的股权。名创优品的收购价仅为2.35元/股,出资溢价仅3.5%。对此,名创优品CFO张靖京在电话会议上解释称,“永辉超市目前的估值具有吸引力,投资成本的溢价低,安全边际较高。”

事实上,这并非大润发首次被其他企业并购。因具有独特的战略价值,千禧年以来,诸多机构都曾瞄准大润发。复盘大润发的成长史可以发现,大润发见证了中国实体零售产业多次转型的浪潮。此番大润发再次被卖,似乎也昭示出,中国实体零售行业来到了新一轮拐点。

01 善于“模仿”,黄明端带领大润发打开市场

其实2020年前,高鑫零售的业绩一直十分稳定,营收可以保持在1000亿元左右,净利润维持在30亿元左右。这很大程度上都得益于大润发创始人黄明端为公司打造了夯实的基本盘。

1996年,润泰集团瞄准实体零售业务,创办大润发。时任润泰集团总裁尹衍梁让黄明端执掌大润发。

尽管并没有零售业相关经验,但短短几年时间,黄明端就带领大润发成为中国零售行业的头部玩家。中国连锁经营协会披露的数据显示,1999年,大润发营收高达240亿元,超越老牌零售巨头万客隆。

黄明端之所以能在短短几年时间带领大润发闯出一片天地,很大程度上都是因为其善于“模仿”。此前,接受媒体采访时,黄明端曾表示,“我的生鲜一部分买货操作是学美国的,但是整个商店的设计是学欧洲的,商品的选择是学大陆。”

简言之,黄明端善于学习竞争对手的长处,并让大润发实践,进而青出于蓝而胜于蓝。

比如,黄明端发现,沃尔玛和家乐福具体经营时,落入了两个极端,前者总部的权利过大,门店很难灵活运营;后者的门店虽然自主操作空间更大,但又削弱了总部的管理权。

基于此,黄明端探索出了独具匠心的“中庸之道”,总部深耕供应链,负责开店、采购和配送,通过直采模式压低商品的成本;门店则可灵活调整产品价格、会员权限以及店内陈设,因地制宜服务不同地区的消费者,充分发挥总部和地方的能动性。

图源:中国新闻网

图源:中国新闻网

与此同时,为了避开沃尔玛、家乐福的锋芒,黄明端还采取“农村包围城市”的策略,着力布局二三线城市。彼时,一众零售巨头都在一线城市“内卷”,而二三线城市的消费潜力正加速释放,大润发的业绩得以扶摇直上。比如,2005年,大润发苏州昆山店年销售额高达7亿元,成为全国店王。

得益于*竞争力的战略规划,大润发凶猛成长。2005年,大润发首次挤进中国连锁TOP 10榜单;2009年,大润发营收高达404亿元,超越家乐福,*中国大陆零售业冠军。

不过遗憾的是,此后大润发并未一路高歌猛进,成长为中国全能的零售巨头,而是“下嫁”阿里巴巴。2017年末,阿里巴巴斥资28.8亿美元,收购高鑫零售36.16%的股份,成为后者的第二大股东。

高鑫零售之所以被卖身,与大润发新零售业务发展不力有直接联系。早在2013年,黄明端就看到了新零售的商业价值,遂推出飞牛网。2016年,黄明端甚至放出豪言称,“京东、天猫、飞牛,看起来,未来一定是‘三足鼎立’。”

然而如我们所见,飞牛网并未成为中国新零售产业的重量级玩家。这主要是因为,飞牛网成立比京东、天猫晚了数年,错过了新零售创业的*窗口期,并且一直是线下门店的附庸,没有给消费者带来差异化的使用体验。

凡此种种,决定了飞牛网连续多年身陷亏损泥潭。财报显示,2014年-2016年,飞牛网分别亏损1.62亿元、1.75亿元以及0.63亿元。

因自家的新零售业务萎靡不振,为了避免被市场抛弃,高鑫零售只能选择和阿里巴巴强强联手。然而,颇为耐人寻味的是,阿里巴巴和黄明端对上述合作却有截然不同的看法。

时任阿里巴巴集团CEO张勇意气风发地宣称,“大润发因阿里而不同,阿里因大润发而不同。”而黄明端却颇为无奈地感慨道,“我赢了所有对手,却输给了时代;时代抛弃你时,连一声再见都不会说。”

不过此后,黄明端并未隐入尘烟,而是继续为大润发献计献策。比如,林小海时代,大润发的诸多门店均由黄明端亲自选址。2021年4月,接受采访时,黄明端对外表示“选址当然非常重要,地点不对,神仙也做不了”。此外,伴随着林小海卸任,沈辉继任,黄明端也重回一线。凡此种种都昭示出,接下来黄明端还将会为大润发后续发挥重要价值。

02 “阿里人”接管,林小海未成关键先生

随着阿里巴巴收购高鑫零售,“阿里人”也开始全面接管公司。2020年5月,曾任阿里副总裁的林小海加入高鑫零售,后又于当年年末接棒黄明端执掌大润发。

官方资料显示,林小海于1995年-2016年任职于宝洁公司,负责口腔护理及母婴护理品类、大客户团队、渠道管理等工作,2016年加入阿里巴巴,先后任阿里副总裁和零售通事业部总经理。

结合履历以及2016后的任职经历来看,阿里显然视林小海为实体零售方面的专业人士,希望后者将大润发和淘宝、天猫、支付宝等业务高效衔接,充分挖掘出自家新零售业务的商业潜力。

执掌大润发后,林小海迎合阿里的喜好,着重布局互联网和新零售业务。比如,2023年初,林小海为大润发提出四大发展战略,除了夯实商品质价比和线下场景,还着力强化线上履约中心以及多业态。

对此,林小海表示,“大润发新财年目标是成功开出更多中超、M会员商店,为高鑫零售创造第二增长曲线。”

图源:高鑫零售2024年财报

图源:高鑫零售2024年财报

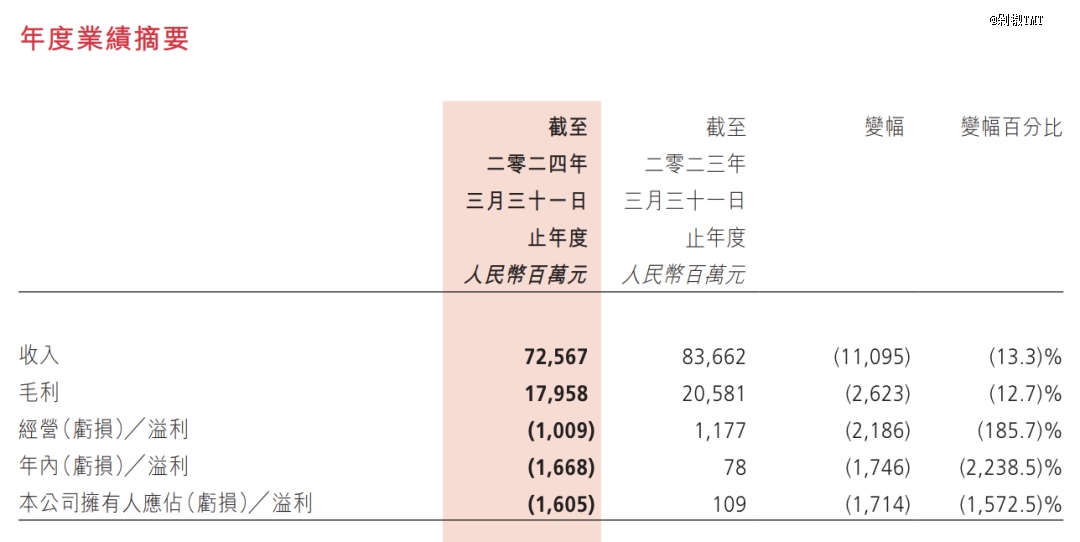

不过遗憾的是,林小海治下,高鑫零售的业绩不光没有稳步向好,反而日趋恶化。财报显示,2022财年首次出现亏损后,高鑫零售的业绩萎靡不振。2024财年,高鑫零售营收725.67亿元,同比下跌13.3%;公司拥有人应占亏损高达16.05亿元,上年盈利1.09亿元。

高鑫零售业绩萎靡,与新零售战略发展不力有一定联系。林小海新零售业务的排头兵是定位为新零售社区生鲜超市的小润发,依托于大卖场,向社区深度渗透,实现大店带小店、缩短配送半径等功能。

然而遗憾的是,由于成本过高,毛利率低,发展四年时间,小润发并未回正现金流。2024年财报中,高鑫零售不再介绍小润发的经营情况。2024年6月,《第三只眼看零售》报道,小润发已停止多个渠道的运营。

不过如前文所述,黄明端多年悉心经营下,高鑫零售的线下零售基本盘十分稳固,即便缺少新零售业务,高鑫零售似乎也不应持续身陷亏损泥潭。 <_o3a_page>

结合中国零售市场的发展趋势来看,2020年后,高鑫零售业绩持续萎靡,很大程度上都是因为传统卖场模式已经跟不上时代的潮流。

图源:国家统计局

图源:国家统计局

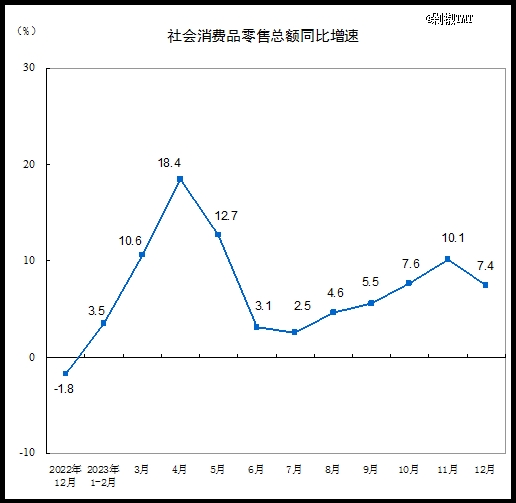

国家统计局统计的数据显示,2023年,社会消费品零售总额471495亿元,同比增长7.2%。然而,2023年,中国13家传统商超上市企业中, 8家企业营收同比下跌、6家企业亏损。显然,高鑫零售遇到的问题并非孤例。

众所周知,传统商超主打自由购,致力于供给多而全的商品。线下零售产业发展之初,消费者需求旺盛,传统商超模式可以极大地满足消费者的多元需求。不过,近年来,随着人均收入增加,尤其是中产崛起,线下零售市场的消费趋势正悄然生变,相较多而全的商品,消费者更关注差异化的体验以及高品质的商品。

在此背景下,以山姆、Costco 等为代表的会员店日益成为时代的宠儿。

比如,2023年,在中国市场,山姆会员店营收800亿左右,同比增长21.21%,其中线下占比53%。2023年,山姆会员店平均每家门店的年销售额为16.7亿元;平均每位付费会员在山姆消费约2万元。无论是店效,还是单客产值,山姆会员店都远超传统商超。

图源:华西证券

图源:华西证券

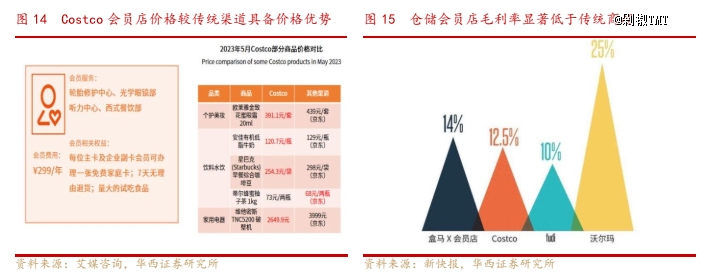

山姆、Costco 等企业没有类似传统商超企业,陷入业绩下滑的泥潭,主要是因为前者的经营模式迥异于后者。

华西证券披露的研报显示,仓储会员店SKU约为3000-4000个,只有传统商超的30%左右,多数为定制商品,并且拥有较高的质量。

尽管SKU数量更少,但山姆、Costco却会向消费者收取不菲的会员费。比如,山姆普通会员费用为260元/年,*会员费为680元/年。

粗看起来,山姆、Costco的经营模式似乎会因辐射面有限而难以为继,但事实上,这些企业一方面可以通过收取会员费筛选出高净值消费者,另一方面聚焦核心用户需求,发力少数高品质商品,基于规模效应,提升面向上游供应商的议价能力,进而打开利润空间。

华西证券研报显示,Costco会员费占其净利润的70%。另据《晚点LatePost》爆料称,山姆烘焙品类的毛利约为20% - 25%,部分*商品的毛利甚至高达30%。

其实林小海提出的变革手段,在商品结构、场景、履约等方面就吸取了山姆、Costco的经验,但结合财报来看,高鑫零售依然严重依赖传统商超业务模式。

财报显示,2024财年,高鑫零售销售货品收入694.31亿元,占总营收的95.69%,相较上年同期减少111.04亿元,降幅高达13.8%,会员费收入仅为0.16亿元。同期,高鑫零售线下营收占比高达71%。

显而易见,高鑫零售并未类似山姆、Costco等企业,靠会员模式,俘获海量高净值用户,进而转型成为一家现代化的会员店企业。

这也解释了为什么大润发持续亏损。首先,林小海治下,高鑫零售虽然积极转型,但为了布局会员、社区店、自有产品等业务,销售及营销开支居高不下,2024财年为181.78亿元,同比基本持平,占总营收的25%,同比上涨2.9个百分点。

尽管高举高打运营,但高鑫零售很大程度上仍沿袭传统商超业务模式,会员、自有产品、新零售等业务并未彰显想象力,难以满足消费者更高品质、更高效率的消费需求。因此,高鑫零售只能靠低价维持竞争力。2024财年,高鑫零售的毛利为179.58亿元,同比骤降12.7%。

一方面,与阿里巴巴联手后,高鑫零售并未靠新零售模式打开想象空间,另一方面,高鑫零售又囿于传统零售模式,未能通过会员、线上等方式稳住业绩。凡此种种,决定了高鑫零售持续身陷亏损泥潭。

针对高鑫零售当下存在的问题,2024财年财报中,高鑫零售董事会主席黄明端就无奈地表示:“2024财年,高鑫零售走了一些弯路。”

当然,目前中国零售领域,不止高鑫零售一家企业业绩不佳。这也恰恰说明,中国零售市场消费需求已经发生重大变化。传统商超企业需要积极求变,才能稳住业绩。

03 业绩稳步复苏,线下零售突然变得“性感”

眼看着山姆、Costco等企业靠会员模式大肆掘金,2024年3月以来,随着林小海卸任,沈辉出任高鑫零售执行董事兼CEO,大润发再次踏上了变革的征程。

据了解,1999年,沈辉加入高鑫零售原子公司欧尚,参与欧尚品牌入华的筹备建设工作。此后,沈辉陆续担任欧尚门店总经理以及欧尚中国人力资源总监。2010年-2013年,沈辉在法国欧尚工作,担任门店总经理职务。2016年2月-2017年5月,沈辉担任欧尚品牌营运总经理。2017年后,沈辉离开高鑫零售和欧尚,在外任职。

可以发现,沈辉正好与阿里巴巴收购高鑫零售,以及后者开启新零售变革擦肩而过。此番沈辉执掌高鑫零售,一方面是因为其在欧尚任职多年,具备一定的专业能力,另一方面也从侧面说明,高鑫零售希望回到专业零售人才主导的轨道。

掌舵大润发后,沈辉带领大润发踏上了“回归之旅”,主打“薄利多销”。接受采访时,沈辉对外表示,“欧尚创始人说过的一句话,‘我宁愿卖100个蛋糕,每个蛋糕赚1分钱,也不要卖10个蛋糕,每个蛋糕赚1毛钱。’”

产品层面,大润发发力自有品牌商品,涵盖洗护、服饰、食品、家居等多品类,产品售价大多低于10元。比如,2024年7月,推出大润发润发脆脆蛋挞,一盒4个装,售价仅16元,月销售破1000万。大润发内部预计,脆脆蛋挞会成为年销破亿的大单品。

事实上,其他出众的零售企业也有与大润发脆脆蛋挞类似的明星单品。比如,2023年,深圳*的山姆旗舰店推出了45厘米高的巨大泡面桶,售价168元,内含24小桶,限量4000份。因其他商超没有相同的产品,巨大泡面桶上市首日就成为深圳山姆最畅销的产品,并席卷各大社交媒体平台。

由此来看,沈辉带领大润发学到了山姆、胖东来等零售企业力推自有商品的精髓,即根据客户需求和偏好反向定制商品,一方面提升卖场对消费者的吸引力,另一方面也可以通过规模效应,给消费者供应低价、差异化、高质量产品的同时,拓宽利润空间。

此外,大润发还效仿大润发力推会员模式,着力打造大润发super和M会员商店。其中大润发super预计年内可跑通模型;M会员店将于年底前在长三角开出7家。官方资料显示,大润发 M会员普通会费260元/年,黑金会费680元/年,向山姆看齐。

尽管目前,会员费尚未成为大润发的营收支柱,但全新的会员店已经开始俘获消费者。财报显示,2024财年内,高鑫零售首家M会员店的付费会员人数破6万,会员总数破11万。同期,高鑫零售累计付费会员人数接近14万,会员总数接近24万。

可以发现,M会员店俘获的消费者,是高鑫零售会员的重要组成部分。而M会员店之所以可以说服消费者掏出不菲的会员费,显然与自有差异化低价商品有直接联系。

整体而言,沈辉的经营理念和林小海截然不同,前者并未囿于“新零售”和互联网思维,一意孤行地布局诸多难以打通商业闭环的业务,而是结合中国零售业的实际情况,效仿山姆、Costco等成熟的零售企业,迎合消费者的喜好,在产品和会员体系维度进行针对性变革,进而实现消费者和平台的双赢。

事实证明,沈辉力推的自有差异化低价商品与会员模式,确实有力提振了大润发的业绩。《品智PLSC》报道,2024年4月以来,接近大润发的人士及相关合作伙伴透露,大润发全国业绩复苏,多区域门店均扭亏甚至为盈,其中华东区、华北区业绩增长尤为明显。

部分门店扭亏为盈或许还仅仅是个开始。目前,虽然山姆、Costco等企业在中国市场业绩不俗,但由于入华时间较短,这些企业并未覆盖太多中国市场。比如,目前山姆在中国仅有45家门店。

对比而言,截至2024年3月31日,高鑫零售共有472家大卖场、32家中型超市及三家M会员店。基于海量门店,沈辉可以更快节奏的布局M会员店,抢占山姆、Costco等企业尚未布局的市场。

比如,2024年8月31日,大润发M会员店全国第五店在嘉兴正式开业,这是嘉兴市区*一家仓储会员超市。据沈辉介绍,接下来,M会员店会以长三角为重点深耕区域,抢占县级市等下沉市场,“从而满足具有会员店消费需求但未被触达的区域消费者。”

耐人寻味的是,大润发M会员店深耕下沉市场的策略,和数十年前黄明端采取的“农村包围城市”策略有异曲同工之处。考虑到黄明端已回归高鑫零售,M会员店深耕下沉市场的策略,很难说没有受到前者的影响。这也预示着,大润发M会员店有可能成为“中国山姆”,未来将展现极大的商业价值。

这也解释了,为什么即便业绩不佳,高鑫零售依然被资本关注。首先,沈辉治下,高鑫零售已经靠会员、自有商品摆脱下行压力,逐渐彰显想象力。

另一方面,目前高鑫零售的潜在卖主包括高瓴资本、中粮集团、润泰集团等,这些机构均拥有一定的供应链资源,可以进一步深度赋能高鑫零售,让高鑫零售在自有产品层面具备更强的核心竞争力。

总而言之,无论是山姆、Costco、胖东来等企业业绩逆势攀升,还是经过“爆改”后,永辉超市和大润发备受投资机构追捧,都清晰无误说明,现阶段实体零售并非一无是处。

只要实体零售企业可以基于敏锐的产品嗅觉,贴合消费者的需求进行供应链创新,就有可能开启第二春。这也预示着,接下来似乎还会有更多实体零售企业被投资机构收入囊中。

【本文由投资界合作伙伴剁椒TMT授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。