AI技术再度成为“最靓的仔”。

今年的诺贝尔三大科学奖项中,两大奖项与AI相关,先是物理学奖颁给两位研究人工神经网络的专家,而后化学奖又被授予三位致力于用AI来预测蛋白质结构的科学家。

然而,与AI技术广受关注不同,AI制药在资本市场中却颇受冷落。就在不久前,两大全球AI制药龙头Recursion和Exscientia宣布达成最终协议合并,Recursion将以6.88亿美元的价格全股票交易收购Exscientia,这也是AI制药行业目前为止*的一笔并购案。

要知道,Exscientia成立于2012年,算得上AI制药的鼻祖,但如今却被Recursion以区区6.88亿美元收购。这起标志性并购事件或意味着AI制药领域大浪淘沙的开始。

01 美股的牛市,AI制药的熊市

AI制药曾被认为是人工智能领域*确定性的应用场景,英伟达就曾将其视为AI领域布局的重点。

众所周知,制药界流传着“双十定律”,即一款创新药从诞生到上市用于治疗,通常需要耗费十年的时间,数十亿美元的资金。近年来,随着人工、材料等成本的不断提升,这个数额还在持续上升,并且新药研发的成功率还很低。

如何降低研发费用,提高成功率,缩短研发周期成为当前整个制药行业的当务之急。AI制药技术的出现和不断成熟为创新药研发“降本增效”提供了全新的解决思路,被认为有望引领创新药行业新的变革浪潮。麦肯锡全球研究所(MGI)预计,生成式AI每年可为制药和医疗行业带来600亿至1100亿美元的经济价值。

可是,这些年来AI制药公司在二级市场中的表现却与预期完全相反。

众所周知,美股正处于一场前所未有的大牛市中,标普500指数从3500点左右持续上涨超过60%,达到5900点左右,而本轮牛市的“发动机”正是AI。

过去两年时间中,微软市值从1.75万亿美元上涨至3.1万亿美元,苹果市值从2.3万亿美元上涨至3.5万亿美元,英伟达市值更是从2978亿美元上涨十多倍至3.3万亿美元,2015年才成立的AI初创公司OpenAI估值也超过万亿美元。

相比之下,AI制药公司则是惨不忍睹。2012年成立的Exscientia是全球最早一批AI制药公司,曾经将全球*由AI设计的新药DSP-1181推进临床。2021年10月,Exscientia登陆美股,上市首日股价从22美元的发行价冲到超过30美元,募集资金3.047亿美元,远超拟募资的1亿美元。但随后两年的股价表现却一塌糊涂,*跌至3.8美元,较发行首日跌去近90%。

图:Exscientia股价月线走势,来源:雪球

图:Exscientia股价月线走势,来源:雪球

收购Exscientia的Recursion日子也不好过。2013年成立的Recursion,创立以来不断扩大业务范围,从最初聚焦于罕见病研发拓展到肿瘤学,如今正在从AI能生物技术公司向技术生物平台型企业转型。2021年4月,Recursion登陆美股,股价最高曾经达到42.81美元,市值一度超过125亿美元。

短暂的高光过后,Recursion也开启下跌模式。从最高点下跌最多近90%,股价*仅4.54美元。2023年7月,英伟达出资5000万美元投资Recursion,但依旧难以挽回颓势,如今市值仅为20亿美元左右。

不仅是Exscientia和Recursion,AI制药的“泡沫”几乎全部被一个接一个戳破。

AbCellera Biologics成立于2012年,市值从2020年上市之初的超百亿美元下跌至7.6亿美元左右;Relay Therapeutics在基因组、实验、计算方法三方面都有重大突破,市值从最高55亿美元跌至11亿美元;Schrodinger更是美股*已经盈利的AI制药公司,但市值却依旧从2021年的70亿美元下跌至如今13亿美元左右。

上市即*,这是对于美股AI制药公司最准确的概括。美股AI制药公司上市后就暴跌的市场表现,堪称IPO“诅咒”。

02 火热的另一面

与二级市场上的惨淡不同,AI制药在一级融资市场又是另一番光景。

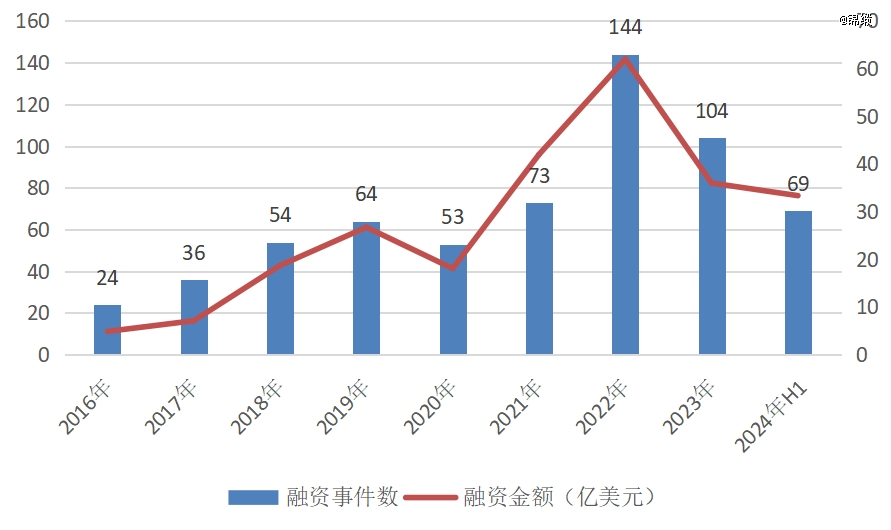

2018年—2020年,全球AI制药赛道相关的融资总事件达171起,总金额63.54亿美元。2021年—2023年,全球AI制药赛道相关的融资总事件增加到了321起,总金额高达140亿美元,其中2022年达到融资高峰,为144起,融资金额达62亿美元。2024年上半年,AI制药继续火热,半年融资69起,融资金额33.36亿美元,几乎与2022年数据相当。

图:2016年至今全球AI制药融资概况

图:2016年至今全球AI制药融资概况

从公司类别上看,投资AI制药赛道的公司主要有三类:科技巨头、初创企业和大型药企。

其中,英伟达是推动AI制药投融资回暖的重要推手,2023年以来,旗下投资部门NVentures至少投资了12家AI制药企业。谷歌是较早布局AI制药的科技公司,谷歌DeepMind和谷歌旗下药物发现子公司Isomorphic Labs的生物学预测模型AlphaFold已经迭代至第三代。

不仅是国外,国内的阿里巴巴、腾讯、百度、华为、字节跳动在2020年后加速布局AI制药,纷纷成立了医疗AI部门。代表*AI水平的科技巨头入局AI制药,不仅推动了技术发展,还促进了AI技术在实际药物开发中的应用。

初创企业和大型药企更多是看中了AI制药在药物研发过程中带来的价值。目前,在新药研发的各个环节中,药物发现是AI制药应用最多也最成熟的环节。

传统新药的发现需要先确定好某疾病的靶点,研究人员根据靶点设计和筛选出最合适的分子。为了找到最合适的分子,传统的药物发现是要对数万个小分子进行测试筛选,然后进一步合成和测试数百个分子,以便得到少数几个适合临床前研究的候选药物。

这个过程困难重重,成功率极低,依赖研究人员的经验和运气,如果靶点是创新靶点的话,药物发现环节大约需要花费4年的时间和数千万美元的投入。

与传统药物发现相比,AI技术凭借大数据和算法,可以减少新药研发流程中近40%的临床前研究时间。同时,AI技术平台还能源源不断地发现新药分子,从而带来新药产品上的规模效应。

例如英矽智能利用AI技术能够在仅一年的时间内提名九种临床前候选药物,速度远高于每约4.5年提名一种临床前候选药物的行业平均值。

与初创公司不同的是,传统药企更多采用投资合作的方式布局AI制药,例如辉瑞公司和IBM Watson Health合作,探索AI在癌症治疗中的应用。此外,强生、阿斯利康、默沙东、赛诺菲,以及国内的恒瑞、复星等药企也纷纷加大对AI领域的布局。

因此,AI制药依然是资本看重的热门领域,尤其是在一级市场。但为何到了二级市场,AI制药就不再被资本青睐呢?

03 AI制药的困局

AI制药在二级市场表现不佳,一方面是前期泡沫太大,随着创新药寒冬的持续进入调整期,另一方面是资本开始回归理性,更加注重技术变现的能力。

目前AI制药公司的商业化路径主要有三种:提供CRO服务;AI SaaS,提供软件服务;自己做新药研发。

这三种商业模式中,如果只是做软件的授权,天花板比较低。以首家盈利的AI制药公司Schrodinger为例,全球营收排名前20位的制药公司几乎都购买了Schrodinger的软件进行药物研发,年费超过50万的客户留存率超过98%。可即使如此,2023年Schrodinger的软件收入仅为1.591亿美元,占其总收入的36.4%,真正令其扭亏为盈的还是靠license out TYK2药物带来的一次性收入。

提供CRO服务则是回归了AI制药的本质,就是帮助药企提高研发效率。虽然理论上AI可以极大提升药物发现的效率,但实际上并不具备不可替代性。同时,CRO行业不仅仅只有药物发现这一个环节,药物发现只是CRO服务中较小的一个环节,后续环节同样关键,且占用药物的研发成本比例更高,药业更愿意与成熟的全产业链CRO公司合作而非AI初创公司。

最靠谱的商业模式还是回归产品孵化,也就是目前大多数AI制药公司的商业模式,即AI+Biotech。通过AI快速产生临床前管线,然后推进至临床阶段,再对外授权转让,从而获得首付款、里程碑付款和销售分成。以国内的英矽智能为例,其绝大部分收入是来自管线的授权和里程碑付款,其中既包括新的管线授权,也有已有授权管线的里程碑付款等。

其中的关键点仍然是管线,只有疗效好、市场大、临床进度快的管线才会被MNC看上,才能卖上一个好价格,但目前来看,AI还没能产生一款突破传统的重磅产品。主要原因是AI制药与传统制药技术不同,非常依赖大数据,所有的AI技术都需要基于大量的数据来训练和学习,没有大数据训练的AI就是个智障。

但目前*的困难与挑战就是高质量的数据缺乏。不同于AI在图像识别领域的应用,图像数据量大且获取相对简单,AI制药所需要的数据总量较少,且药企出于保密的目的,大多不愿意分享数据,这直接导致了数据获取成本大幅提高。即使有了大量的数据,随着数据量的增加,AI模型的训练成本也几何倍地攀升,导致AI模型的成本难以控制。

另一方面,AI制药的Biotech还需要面临新药可能在临床试验阶段失败的高风险。随着*代AI设计的药物逐步推进临床,在临床上显示出令人失望的结果,大量AI药物管线被暂停或终止研发。例如Exscientia就在2023年停止了两条临床管线,其中就包括“*进入临床的AI设计药物”DSP-1181。

事实上,AI制药*的问题就是人们对它的期待太高了。人们预想中的AI可以提升90%的医药研发效率,但实际上作为新药研发的一种工具它目前只能提升6%—7%的效率,剩余的大部分还是需要依赖传统新药研发的方式,这就使得AI制药Biotech与其他Biotech没有本质上的区别。

AI技术的不断发展,AI制药公司随之涌现,为创新药研发领域注入新活力。但以当前的技术水平,AI制药还处于起步阶段,更多的只是作为创新药研发的一种工具,人们不应对其抱有不切实际的期待,也不要因为AI制药技术遭遇的一时失利,就完全摈弃。

毫无疑问,拥抱AI技术极有可能是医药领域未来发展的核心方向,但具体的商业模式仍需耗费更多的时间进行摸索,这或许才是美股AI制药不受追捧的本质原因。如今中国“AI制药*股”晶泰科技借助18C上市,不知道其能够打破美股AI制药的IPO“诅咒”?

【本文由投资界合作伙伴锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。