天气渐冷,冲锋衣越来越热。

10月21日天猫双11开启4小时,15个运动户外品牌GMV破亿,52个品牌破千万,1388个品牌成交翻倍。其中伯希和同比增长180%,可隆增长85%,均价过千元瑞士百年户外品牌猛犸象,“软壳鼻祖”,只用20分钟就完成去年4个小时的销量,同比增长超100%。冲锋衣在秋冬季节肩负起品牌冲刺销量的关键任务。

霸榜双11的品牌和去年一样,北面、骆驼,前者冲锋衣价格大多在1000-2000范围,后者三位数就能买到。冲锋衣覆盖的消费人群之广,直接佐证品类的火爆。

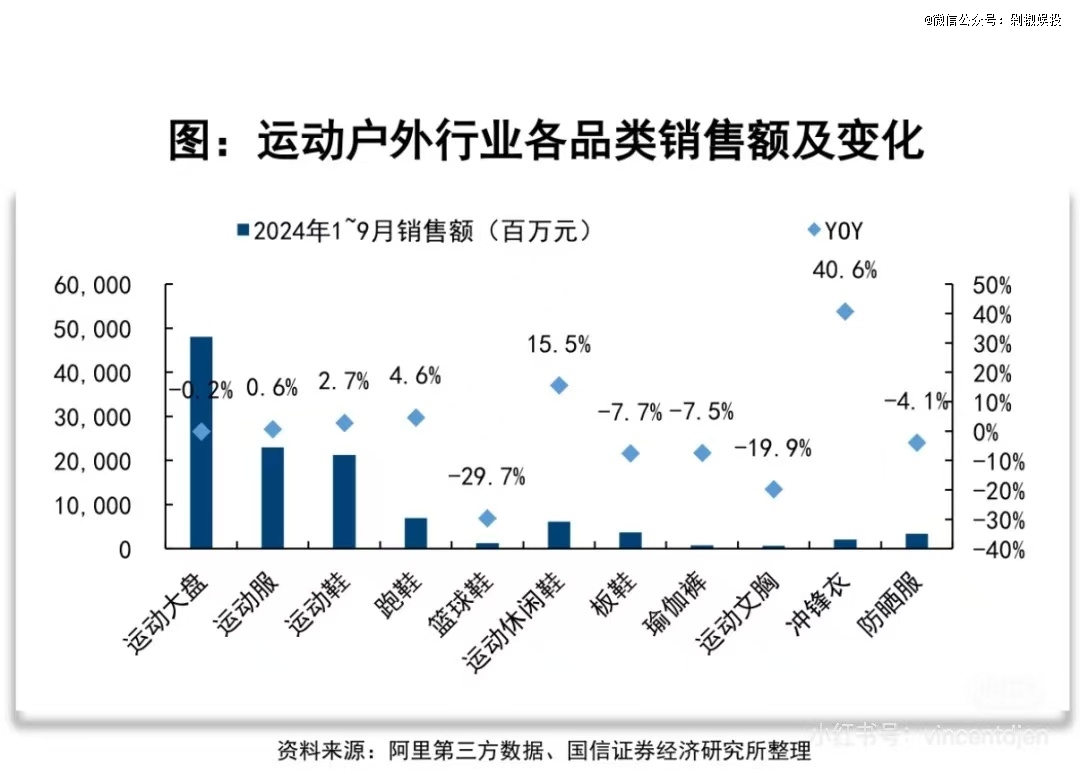

2023年被称为“冲锋衣元年”,2024持续升温,从2023年8月至2024年9月,魔镜数据显示冲锋衣在主流电商平台销售额突破100亿元。另据国信证券研报,运动户外所有品类中冲锋衣的增长断崖*,超过40%。瑜伽裤下滑,防晒服显颓势,最防风的冲锋衣,正在被时尚之风劲吹。

浙江省台州市三门县,当地流传着“十件冲锋衣,六件三门造”的说法,2023年三门冲锋衣产量达8000万件,销售额125亿。当地一家企业老板郑源森2007年就开始卖冲锋衣,客户基本是老外,“当时国内市场基本空白,企业但凡做就很好卖”,接受媒体采访时他说:“疫情之后电商带动产业出现*次爆发。抖音一场直播就能卖几万件,甚至十万件”。时尚产业独立分析师、上海良栖品牌管理有限公司创始人程伟雄对剁椒印证了产业带老板的说法,“从线上走到线下,线上很容易把一个单品做成爆品。”

如今追根溯源潮流从何而起很难,剁椒认为基本两条路径并行,电商打开消费基本面,近两年双11排进前三的骆驼、伯希和都从线上发迹,还有数量更庞大的白牌工厂货;品牌塑造品类认知,始祖鸟的出圈有里程碑意义,加速品类时尚化,奠定消费者的品类认知。

今年以来,户外品牌加速占领购物中心显眼地段。8月英国户外品牌Montane在北京SKP-S开出中国首店、日本品牌Montbell在北京、上海、苏州、宁波等一二线城市开了17家店。遑论始祖鸟,今年1月在上海南京西路开设全球规模*的旗舰店“始祖鸟博物馆”。线上起家的伯希和刚拿到数亿元融资,品牌总监赵乐告诉剁椒要以经销商为主的模式开店,“经销商能帮助品牌快速扩张。”

2010年前后中国的大街上零星有人穿起冲锋衣,到如今成为全民追捧的穿搭单品,网上甚至流传段子,领导如果穿始祖鸟,下属得穿迪桑特或者可隆。加之近期品牌、资本、明星代言人扎堆涌现,冲锋衣俨然这个冬天服装业“*的机会”。

风一旦吹起,就只会越来越卷,直到下一阵风再起。

冲锋衣的品牌金字塔

「上海中产标配」,在当下消费语境中几乎就是流行趋势的代名词。

“身穿montbell上衣,脚踩KEEN溯溪鞋,身背Lemaire牛角包,在华山路、衡山路之间一边Citywalk一边点上一杯霸王茶姬。”沪语博主G东僧总结出新的上海消费符号。上世纪七十年代诞生在日本的户外品牌,2023年6月进军中国市场,*家旗舰店开在北京西单大悦城。

被称为“户外优衣库”的Montbell,在日本以性价比抢占市场,不错的性能,均价换算人民币300-500。进入中国市场摇身一变身价翻番,冲锋衣产品几乎全部在千元价位,最贵的超过5000元。哪怕价格不菲依然备受追捧。“Montbell”关键词小红书笔记4万+、“Montbell穿搭”关键词一万+,相关词条浏览量破亿。

“日本品牌,不像欧美户外品牌看起来那么硬核,颜色更明艳跳脱,店铺风格也不像欧美品牌高冷,女性用户会比较多”,19年时尚服装行业从业者,行业品牌产品顾问郑荣昇描述他对Montbell门店的观感,偏日系的设计风格较之始祖鸟、凯乐石等品牌形象更轻快时尚,中国市场的日系户外品牌此前不多见,带来一股新风。

更重要的是性价比,一件使用GORE-TEX面料日常系列冲锋衣双11期间售价1749元,比日本贵300元,但始祖鸟使用同样面料的产品能卖到5000+、凯乐石3000元左右、北面、猛犸象都在2500元以上。相对便宜、品牌小众、审美在线,蹿红不是意外。

即便如此,郑荣昇还是认为Montbell进中国晚了,早两三年在潮流刚起时会做得比现在更好。“当竞争对手从5个变成10个,难度成倍增加。”虽然地理位置接近,日本户外品牌对中国市场的反应都比较慢,另一家日本户外品牌 Goldwin 2022年1月在北京三里屯开中国首店,直到今年上海*家店才姗姗来迟。

长期生活在上海的郑荣昇回忆,目前上海街头上身最多的可能还是骆驼冲锋衣。“大街上的骆驼比沙漠里的还多”足以形容这个全球*的品牌。

今年双11数据还未跑全,去年同期骆驼三合一冲锋衣在天猫卖了30万件,在抖音卖了60万件。2023年全年骆驼冲锋衣全网销量超过320万件,销售额增长超过400%。骆驼的成功要素不难总结:踩准户外风口、抓住线上红利、用价格敲开市场,靠设计完成年轻化。

骆驼冲锋衣年平均售价在500元上下,丁真同款幻影黑三合一冲锋衣吊牌价2198,线上活动价699,自媒体KOL渠道*能到389元。程伟雄采访中表示品牌定价时,提高高价价格区间,让低价和中价价格区间更具性价比,是近些年很多品牌的常规操作。

骆驼是最早完成电商全平台布局的户外品牌之一,仅在抖音骆驼就占平台冲锋衣总销量的34.7%。便宜还好看,骆驼会选择流行色与品牌色“驼色”呼应,根据骆驼首字母“C”和品牌Logo演变出服装上的拱形结构设计,剪裁设计突出户外元素......一位消费者告诉剁椒:“买冲锋衣只是为了好看、适合拍照打卡,不追求功能性,也没必要买贵的。”

把平替和性价比玩到*,骆驼很难成为冲锋衣热潮下的代表品牌,但却是撑起这股流行趋势的中坚力量。

不聊品牌鄙视链,但冲锋衣市场确实存在一个金字塔结构——塔尖是始祖鸟,上层是一众海外品牌,大多是数十年深耕户外赛道的专业品牌,更大面积的塔基由国产品牌占据,伯希和、骆驼等。*例外的是凯乐石,国内几乎*坚持高端、专业、正价的户外品牌。但在产品性能和应用场景几乎全面剑指始祖鸟的凯乐石,依然不敢把价格定得过高,只有始祖鸟的一半,此前凯乐石告诉剁椒:工厂、工艺都是一样的,但必须压低利润率,“我们坚持卖*、专业的产品,但卖贵了没人买,所以必须在大家接受的价格区间销售”。

冲锋衣品牌金字塔|图源:小红书

国产品牌的高端化之路注定艰难,极专业的凯乐石如此,再看看安踏,高端线还得靠收购来的海外品牌支撑。

以三合一冲锋衣起家并做到数十亿收入,年增长翻番的伯希和正在做高端化尝试。专业登山硬壳冲锋衣「北极星」系列,双11售价接近两千,日常销售在2400元左右。营销层面伯希千万级别重金签约的流量明星成毅并不用于推广高端专业产品,高端和大众市场完全切割。成毅同款产品售价大多在400-800元区间。

行业从业者对剁椒说:国产品牌想要从大众市场往高端迈进很难,成果至少两三年才会凸显。“先做出过硬的产品,此后几年再逐步根据市场反馈做调整”。

据剁椒了解,伯希和的高端产品无论线上线下都以吊牌价6-7折出售。售价三位数的三合一冲锋衣仍是品牌基本面,哪怕线下门店中高端产品的陈列位置也要让位给畅销产品。此外骆驼也发布高端品牌喜马拉雅,最高定价3219元;和伯希和几乎同时段拿到融资的UPPERVOID二普纬度喊出要把冲锋衣卖到5000元的口号。

或许行业最终会从金字塔形卷向纺锤形的格局。

冲锋衣的面料之战

高端化是冲锋衣市场的显著趋势。

魔镜数据显示,2023年淘宝平台1000-3000元价格段冲锋衣销量涨幅远大于500以下区间,3000元以上产品销量涨幅高达142%。过去一年本土品牌骆驼、伯希和、凯乐石、探路者近一年均价同比上涨25%至65%不等。UPPERVOID二普纬度创始人毕怡然接受《叁拾代》采访时表示:“越是在这个时候,我们越要把品牌调性和价格咬住,吸引高消费人群。”

的确,高端化几乎是所有想在行业里长期生存品牌必须面对的课题。时尚潮起潮落,今天红得发紫的风潮可能明天就偃旗息鼓,冲锋衣的时尚红利不可能一直持续,大浪淘沙之后一定是产品过硬、品牌有更强认知的企业能活下去,一味卷低价在产品和品牌上都没有积累,“做户外终归还是要有户外基因的沉淀”,郑荣昇说。

行业从业者表示:“户外装备与时装巨大的不同在于前者具有科技含量,门槛高且研发投入大。功能越强,成本越高,价格也就越高,与大众消费需求不一致。因此,现在许多冲锋衣品牌都把性价比作为主要竞争力,打平替概念,功能性上不如专业级产品,通过打动消费者情绪获得短期性的销售和关注热潮。”

冲锋衣要做高端,眼下的路径几乎只有一条——卷面料。

目前市场卖的最多的还是三合一冲锋衣。天猫10月中旬发布的冲锋衣热销榜数据,前20名的产品中有11款为三合一冲锋衣。国产品牌为主流,伯希和、骆驼、拓路者和安踏等多款产品上榜。价格都不会超过三位数。行业人士表示:“从面料和工艺来看,三四百和五六百的冲锋衣差距不大,更多的是看品牌价值和消费者的体验感。”

这也是为什么卷低价最终只会卷无可卷的原因。

GORE-TEX在冲锋衣领域几乎就是高端的代名词。普通面料一米20到30块,一些商家还会选择日本东丽公司的面料,一米成本80-200元,而GORE-TEX面料一米百元到千元不等。根据不同使用场景和产品需求,GORE-TEX分为黑标、白标两大类,其下还有多条支线。例如GORE-TEX PRO多用于极端环境和高难度活动的硬壳冲锋衣;GORE-TEX PERFORMANCE 常用于专业入门级冲锋衣等,这是市面上最常见的GORE-TEX面料。

用在成衣上,175cm身高一件冲锋衣最少用料两米,面料成本占冲锋衣总成本约35%。

但要明确的是,使用GORE-TEX大概率是高端专业冲锋衣,但并非所有高端专业冲锋衣只能使用GOER-TEX。

例如伯希和「北极星」系列选择了eVent面料。同为*防水材料,eVent相比GORE-TEX透气性更强,穿着舒适度有所提升。据剁椒了解,品牌用eVent面料每米价格少说要比GORE-TEX便宜50元。GORE-TEX的高溢价、获取授权的高难度、使用限制多,品牌一定程度会被束缚手脚,逐渐让越来越多品牌选择其他性能接近的面料。

今年不少实力更强的运动品牌掀起另一股潮流,以安踏、361度为代表推出自研面料。2023年9月,安踏推出国内*自主研发高性能防水透湿材料,命名为“安踏膜”,被应用在安踏风暴甲冲锋衣上,这款衣服定位是防暴雨级舒适冲锋衣。上个月,361度发布名为“屏科技”的自研面料,应用在冲锋衣和防水跑鞋上。

361度告诉剁椒,自研科技在防水、透湿、保暖、防风、防污、耐磨性上,“主打六边形全能战士的功能点”。相应面料应用的产品价格在400-600价格段。

品牌不希望核心技术捏在别人手中,相关技术、供应链掌握在自己手里,不但能逐渐形成产品优势壁垒,品牌还有更大定价权。但自研科技要面对的是消费者心智的积累,毕竟GORE-TEX太深入人心。

但郑荣昇认为面料之争绝不是冲锋衣的终局之战,“冲锋衣品牌供应商可能30%-70%以内是重叠的,卷到最后各家产品的性能会越来越趋同,无非你比我软一些,我比你更滑一些”,另外冲锋衣产品形态相对单一,款式版型相对固定,可变化余地也不大。

哪怕现在消费者买冲锋衣,也会被看起来很像,性能数据接近的产品挑花了眼。

冲锋衣最后到底比什么

冲锋衣品牌营销也卷起来了。

伯希和签约成毅,品牌告诉剁椒他们的营销诉求很清晰,就是找顶流明星,“商业价值最高的顶流从高到低挨个儿问,排除已签约同类品牌的艺人,最高能触达谁就是谁。”

代言人官宣当天伯希和的目标是全网1亿销售额,当然深谙电商平台流量打法的伯希和自然也会匹配相应的投流、传播资源。据剁椒对代言人市场的观察,实现1亿销售额背后的投入恐怕至少得在亿元级别。顶流带货能力确实强,当天几乎在伯希和各平台账号评论区里都是粉丝晒单的留言。

运动户外市场的代言人快不够用了。王一博代言安踏,肖战代言李宁,哥伦比亚今年9月签约蒋奇明,还有此前蕉下签约周杰伦、杨幂,跨界入局户外的波司登签约于适、骆驼找王俊凯当全球代言人,蕉内旗下有赵露思......加上伯希和与成毅。

顶流明星越来越成为带货的手段,在冲锋衣乃至户外市场,想要夯实品牌恐怕还得走别的路径。产品得不断迭代,获得专业认可找职业运动员恐怕比明星艺人更合适。伯希和签约06年出生的登山运动员徐卓媛,她16岁登顶珠穆朗玛峰,并以个人身份完成慕士塔格峰的登顶。

作为专业赛道的“新人”,伯希和必须从小处积累,专业户外领域的*大神多被始祖鸟、凯乐石签约,伯希和另辟蹊径从新生代女性选手签起——品牌超过半数消费者都是女性,打好女性市场也是一种策略。

在与郑荣昇和程伟雄交流中,两人一致认为冲锋衣市场的*之争在于供应链能力,谁能更好地实现本土化、有更强的渠道能力,能更快根据市场反馈做出调整,谁才有可能在中国市场长久发展。

事实上国产品牌没有过分担心海外品牌大规模挤占生存空间,一方面产品、消费者定位有差异,但更重要的是大多海外品牌很难做到快速大规模抢占中国市场。2005年就进入中国的*户外品牌Patagonia一直维持小而美的生意规模,montbell中国团队在品牌选址上希望向一线商场靠拢,但其渠道的优势并不明显。

始祖鸟是成功先例,但今年要重点关注的品牌是迪桑特和可隆。

安踏集团董事局主席曾公开表示:“可隆是今年上半年集团增速最快的品牌,不管是店效还是利润,都取得了很大突破”,今年1-9月可隆品牌收入增幅达到50%,对比出现负增长的FILA,安踏的品牌矩阵格局或发生变化。今年上半年安踏主品牌收入160.8亿元,同比增长13.5%,但营收占比下降;第二大品牌FILA收入130.56亿元,占营收比重下降到38.7%;包括可隆和迪桑特在内的其他品牌收入达到46.02亿元,营收占比提升5.59百分点至13.63%。

可隆增幅*,迪桑特有望成为安踏旗下第三个百亿品牌。程伟雄对剁椒表示。安踏依靠收购策略,准确接连踩中风口,FILA踩中了运动时尚风潮,而可隆和迪桑特则踩中户外风潮,至于为何这两个品牌能在竞争激烈的户外赛道跑出来,程伟雄说:“安踏赋予的渠道能力”。

目前可隆的负责人是安踏创始人丁世家之子丁思榕,他全方位改造品牌,搭团队、建流程,铺全新的零售体系。设置东北、华北、西南、华东四个零售大区,并在国内设立研发中心,扩大市场。

目前可隆在国内约160家门店,几乎都在一线和新一线城市的核心商圈,在中国消费环境下,开有调性、位置好的大店被普遍认为是有效的积累品牌形象的方式。据报道可隆虽然门店数量不算多,但售罄率高、店效表现也很出色,安踏内部给品牌制定的目标是23-26年复合增长率30%-35%。

品牌定位上,可隆走轻户外路线。产品审美在线、功能齐备的同时价格不算贵,加上优质的渠道能力,品牌逐渐被消费者选择。

迪桑特门店近200家,同样重点布局一二线城市,产品兼顾大众和专业,价格较可隆更高基本在千元往上。迪桑特总裁是95年出生的丁少翔,他做出的重大改革是彻底本土化:在华业务安踏全权操盘,产品与日本完全差异。其余股东只是财务投资,不参与经营层面的核心决策。据媒体报道,迪桑特自产商品比例已超过80%。

行业从业者一再向剁椒强调:海外品牌想做好中国市场,一定要实现生产和产品的本土化,此前剁椒也曾指出,耐克本土化程度的不足一定程度会制约品牌在中国的动作。耐克尚且如此,其他品牌恐怕要付出更多努力。

今年3月,Goldwin就宣布与苏州愿景零售有限公司达成合作,双方将于2024年4月在江苏常熟建立合资公司。Goldwin和愿景零售在合资公司中的持股比例分别为65%和35%。企查查显示愿景零售是美妙商贸(苏州)有限公司持股90%的公司,美妙商业集团是户外品牌的全渠道代理公司,代理品牌包括北面、哥伦比亚、狼爪、添柏岚等。

品牌和单一品类想要真正在市场扎根立足,潮流只能起到助推作用,当潮水退去方知谁在裸泳,品牌需要有乘风而起的能力,更要有风停人不停的扎实准备。

【本文由投资界合作伙伴微信公众号:剁椒娱投授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。