腾讯2024年初承诺的至少千亿回购计划顺利完成。

港交所公开信息显示,截至12月31日,腾讯控股(HK00700)全年共回购3.07亿股,总金额达1120亿港元。从2022年6月大股东Prosus开始出售腾讯股份开始,截至2024年12月27日,腾讯回购总额已达1876亿港元,超越同期Prosus的售股金额1745亿港元,完全抵销了大股东售股的影响。

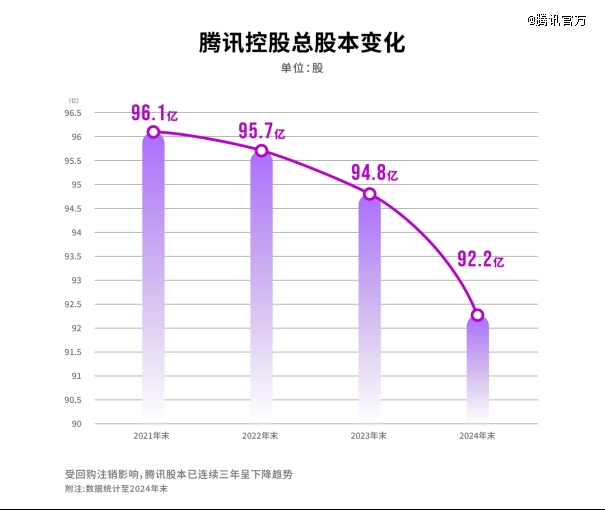

在持续的“注销式回购”带动下,腾讯总股本进一步下降至92.2亿,达到十年来*水平,其每股收益则持续上升,增速超收入和经营利润。

值得一提的是,2024年港股市场回购总额亦创历史记录。Wind数据显示,2024年港股回购总额达到2657亿港元,同比增长109%,年内共有281家港股上市公司实施回购,其中腾讯回购总额占42%,领衔港股股东回报规模。

兑现超千亿回购承诺,新业务蓬勃助力回购底气

2024年3月,腾讯在2023年年报中公布了不少于千亿的年度回购计划。

从执行情况看,腾讯2024年各季度回购金额分别达到148.35亿港元、375.15亿港元、359.13亿港元和237.39亿港元,累计1120亿港元,全年共出手129次,日均回购金额达8.68亿港元。

尤其进入四季度,腾讯在年度股价高位的10月初依然出手回购,10月7日腾讯股价突破482港元创年度高点,当日回购金额依然突破5亿港元。

在年度股价高位时依然持续回购,一方面体现了腾讯对回购计划的强履约,另一方面也展示出腾讯对自身业务发展的长期信心。

过去一年,腾讯在视频号、小程序、AI大模型、SaaS等多个“新芽”业务带动下,增长动能充沛,一些长青游戏也“老树焕新”,达到高质量的增长模式,共同推动利润率的增长。

最新的三季报显示,腾讯实现营收1671.93亿元,毛利与经营利润(Non-IFRS)分别为888.28亿元和612.74亿元,同比增长16%和19%,连续八季超越营收增速,延续高质量发展态势。

与此同时,公司充足的现金流也给了腾讯持续“买入自己”的底气,为腾讯实施股东回报提供了扎实的财务基础。财报显示,今年一到三季度,腾讯季度内自由现金流分别达到519亿、404亿、585亿元。截至9月30日,腾讯期末现金及现金等价物余额达到1454.68亿元。

总股本降至十年*每股收益大幅提升

有序履行千亿回购计划的同时,2024年腾讯主动选择将回购的股份全部进行注销。大额的“注销式回购”,让腾讯总股本显著下降,直接增厚了每股收益,增强了股东回报。

截至2024年12月31日,腾讯总股本为92.2亿股,相比2024年初减少了2.6亿股。从2021年末至今,腾讯总股本三年减少了约3.8亿股,处于十年来*水平。

在公司利润总盘子不变的前提下,股本减少将直接增厚每股收益。华创证券发布的报告也指出,腾讯的大额回购,让每股收益(EPS)的增速有望持续的快于利润的增速,现阶段腾讯还有多个高增速的新业务驱动,使得EPS增速>净利润增速>毛利润增速>收入增速的增长模型有望成为新的范式。

根据2024年三季度的非国际会计准则净利润计算,腾讯当季每股收益达到6.475元,同比增长36%,显著超过当期经营利润增速。

近年来腾讯还不断提升股息派发力度。2020和2021年度,腾讯期末均每股派息1.6港元,2022年度提升至2.4港元,2023年度进一步提升至3.4港元。2024年中报显示,腾讯已经派发截至2023年12月31日止年度的末期股息每股3.40港元(约等于317亿港元),同比增长约39%。

伴随腾讯一系列积极的股东回报举措,大股东Prosus出售腾讯股份在二级市场的影响力已经消解殆尽。

2022年6月以来,Prosus因自身股价大幅低于净资产而推出开放式回购计划,通过出售腾讯股份来获得资金,回购自家股票。据公开信息推算,截至2024年12月27日,Prosus已累计出售腾讯股份套现1745亿港元,同期腾讯回购总额则为1876亿港元,超出大股东售股金额。这主要因为,腾讯在2024年度大幅加码了回购力度,全年回购1120亿港元,大股东截至2024年12月27日的售股金额则为542亿港元,仅为腾讯回购金额一半。

腾讯本轮回购,不仅为港股市场注入了一剂强心针,也带动了港股市场股东回报的热潮。申万宏源研究报告指出,腾讯的资本分配政策在2021年出现拐点,显著加大了回购和分红力度。在腾讯领衔下,港股互联网平台掀起回购潮。

Wind数据显示,截至12月31日,已有281只港股获公司回购,累计回购达到2657亿港元,创年度新高。其中,腾讯以1120亿港元的回购金额贡献了港股回购总额的40%以上,美团、快手等互联网科技企业也排名靠前,成为回购主力军。汇丰控股、友邦保险等金融企业位列回购榜前五。