投资界(ID:pedaily2012)11月1日消息,ESR(易商红木)正式登陆港交所,开盘报17.6港元/股,截至发稿市值近539亿港元。本次易商红木以每股16.8港元的价格在全球公开发行,募资总额超过126亿港元。

值得一提的是,这是香港今年以来第二大IPO,仅次于百威亚太,也是2014年以来港股最大地产行业IPO。此次上市筹备过程中易商红木引入了OMERS(安大略省雇员退休金计划)作为其IPO的基石投资者。

作为易商红木的第一大股东,华平投资于2011年与创始人沈晋初和孙冬平联合创办了其前身——易商。此外,易商红木背后的资本推手除了华平还有荷兰汇盈、韩国SK控股、京东、高盛、加拿大养老基金投资公司、中国平安、安联不动产等,阵容堪称豪华。

创业十年之旅,PE巨头华平投资是联合创始人

易商红木的故事要从十年前说起。

十年前,华平投资察觉到了电商行业对现代物流仓储的迫切需求,开始寻求物流产业链的布局。彼时,另外两个创始人沈晋初和孙冬平已在物流地产行业耕耘多年,前者时任物流霸主普洛斯副总裁,后者以仓储地产项目的运作见长,曾经任职于创投机构,且同样与普洛斯有过合作。

2011年,华平投资找到二人。商议之后,三方决定联手创立一个新平台,于是,华平出资一亿美金,沈晋初和孙冬平则离职投身新平台的建设,就这样,易商成立了。

诞生之初的易商不愁资金,也不缺经验,一路发展的顺风顺水,不断开拓新市场。2014年,易商拓展进入韩国市场;2016年,通过与另一巨头红木集团合并,易商进一步扩大业务范围进入日本市场,正式成立易商红木,专注亚太市场。

亚太地区的经济增长、消费及零售支出的快速发展也催生对物流地产更强劲的需求。按总收入计算,2018年亚太地区电子商务物流市场占全球市场的42.9%,预计2023年将上升至全球市场的一半(49.7%);市场规模预计将以15.1%的年复合增长率扩大,并于2023年达到约2500亿美元。

如今,易商红木已在亚太市场遍地开花,业务遍及中国、日本、韩国、新加坡、澳大利亚和印度。招股书显示,截至2019 年6 月30 日,易商红木旗下项目的建筑面积已超过1530 万平方米,资产管理规模逾200亿美元。

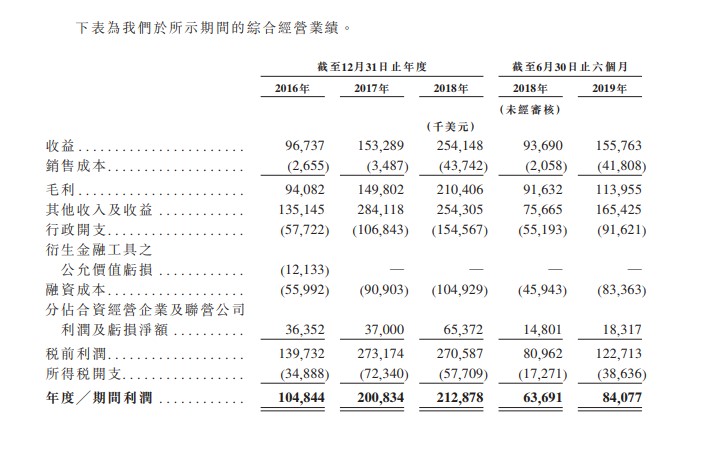

这是一块会长大“肥肉”。从财务数据来看,易商红木在2016~2018年财年及2019年截至6月30日止六个月,公司分别实现收入9674万美元、1.53亿美元、2.54亿美元及1.56亿美元,其中年均复合增速超62%。同期对应净利润分别为1.05亿美元、2.01亿美元、2.13亿美元及8408万美元,其中年均复合增速超42%。

八轮融资近13亿美元,这是港股年内第二大IPO

值得注意的是,易商红木的股东结构多元,背后包含了险资、传统地产商、国际资本等。

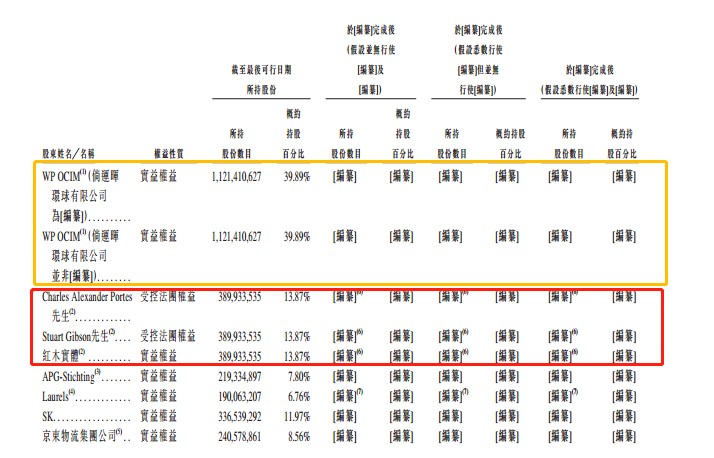

具体来看,WP OCIM是易商红木的大股东,持股为39.89%,WP OCIM是由华平投资管理的10号基金(Warburg Pincus X)发起设立的投资实体;红木集团持股为13.87%,为第二大股东;SK持股为11.97%,为第三大股东;京东物流持股为8.56%,为第四大股东。

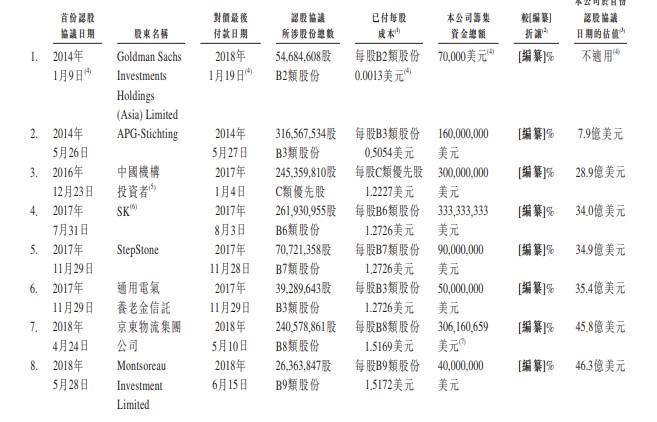

据招股书显示,公司自成立以来,共获八轮融资,累计近13亿美元,折合约90亿元人民币。其中,SK是易商红木在2017年引入的,京东物流则加码于2018年。

除了物流地产外,易商红木的主营业务还包括基金管理及投资。招股书显示,易商红木管理诸多基金及投资公司,在亚太区投资处于物业生命周期不同阶段的物流物业。目前,易商红木管理着30家由第三方出资的私人投资公司。

与百威亚太相似,这也是易商红木第二次冲击港股。此前易商红木原定于2019年6月挂牌上市,但囿于市场状况,易商红木最终决定推迟上市时间表。

初次冲击港股时,公司拟发售5.607亿股股份,招股价区间每股16.2至17.4港元,募资90.8至97.6亿港元。不难发现,与6月份相比,此次募集金额有所提升,一定程度上透露出市场对其抱有的信心。

华平投资董事总经理、东南亚地区总裁潘建(Jeffrey Perlman)表示:“今天ESR的成功上市是公司发展的又一个重要里程碑。作为亚太地区首屈一指的仓储资产开发商、业主和运营商,ESR成功登陆香港联交所主板不仅彰显了物流地产领域的巨大发展潜力,更进一步强化了公司在亚太地区的市场领导地位。随着公司踏上新的征程,我们将矢志不渝,继续为租户、资本合作方和股东创造价值。”

可以肯定的是,物流地产近年来愈发受到资本追捧,证券化之后,易商红木会给出怎样的回报成绩,值得期待。

本文来源投资界,作者:谢文倩,原文:https://news.pedaily.cn/201901/448025.shtml