透过新药研发的表面繁荣,可以看到大潮下“暗礁”密布。

作为医药研发的新生力量,生物科技企业的“崛起”体现了新药发展的态势。2013年起,全球生物科技企业融资额和IPO数量明显上升。2014年融资额达到往年峰值,超63亿美元;IPO数量也呈现历史最高,达87起。如今,生物科技企业已成为我国新药研发的“大*”。

同时,在一致性评价、MAH制度、临床试验默许制、医保支付改革等新药领域政策的催发下,国内各大药企也开始投身新药研发。在激烈的行业竞争与短缺的研发资源下,我国新药发展将呈现怎样的布局及趋势?

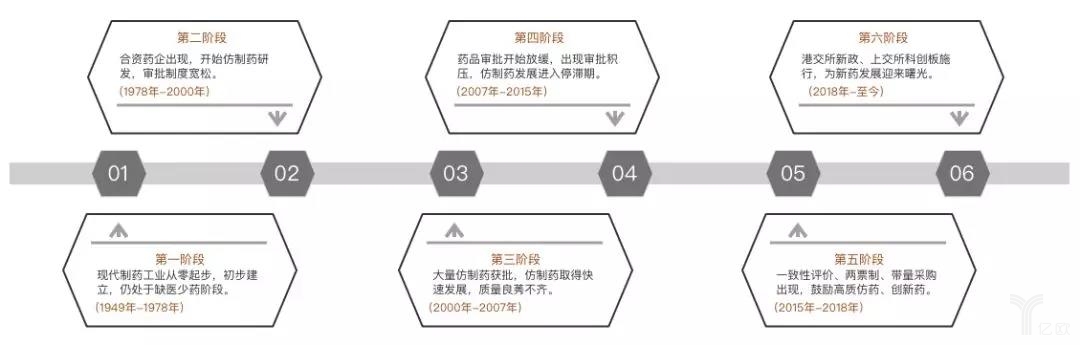

回首我国医药发展七十年,从无到有、从仿到创的历程,或将有所启示。

由仿到创,新药研发步入新阶段

自新中国成立,我国现代制药工业从零起步。由计划至市场,由国企到集体,中国医药市场在变革中初见雏形。1978年以后,合资药企的出现在改善中国“缺医少药”局面的同时,也开启了中国仿制药发展的新篇。

经济的快速发展迫切需要药品创新更迭。2000年,制药企业与科研院所的合作开始逐渐紧密,新药物不断被研制开发并顺利上市。但与此同时,药品审批不到位所致的有量无质后遗症也渐显。

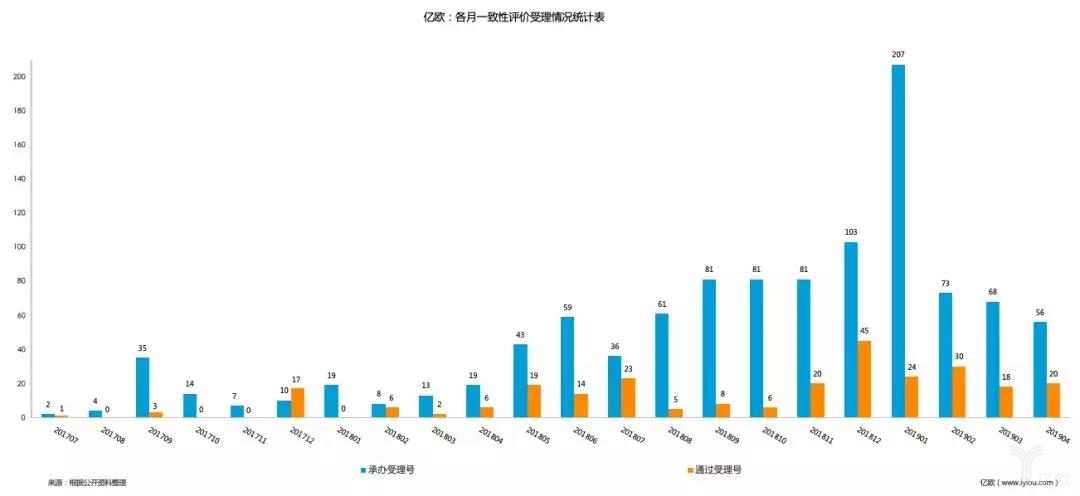

为改善国产仿制药“疗效差”和“低仿”的名声,中国药品审批开始从严。2015年,政府开始出台促进创新药研发和仿制药质量提升的政策,并划定2018年底前要完成289种常用仿制药一致性评价的期限。可以说,一致性评价使中国仿制药发展进入新时期。

为什么说一致性评价开启了中国仿制药的新发展?

从药品仿制看,我国所谓的仿制药主要是指与原研药保持同样化学成分,且在质量、作用、剂量、效力、安全性以及适应症上相同的一种仿制品。

但至于仿制药如何成功按时在人体内释放药效的关键指标,如剂型、辅药等方面却无明确规范,而一致性评价开展的核心就是把控质量,确保仿制药能够达到近似原研药的效力。

2016年3月,我国仿制药一致性评价大幕拉开。作为衡量仿制药质量的关键,高投入率、低通过率的一致性评成为诸多制药企业的“拦路虎”。

然而,一致性评价仅是医药行业的供给侧改革开端,我国对仿制药的革新远未结束。

2017年1月,“两票制”开始强势推行;2018年11月,“4+7”药品带量采购实现落地。国家对医药行业的一系列举措,旨在提升仿制药质量、压缩行业“水分”,促进制药企业由仿制药向新药发展。

面对政策高压和降价风险,我国各大制药企业开始转型加码新药研发。相比仿制药,创新药物更注重自主知识产权,被研发出的新药往往在化学结构、药品组分和药理作用上不同于现有药品。

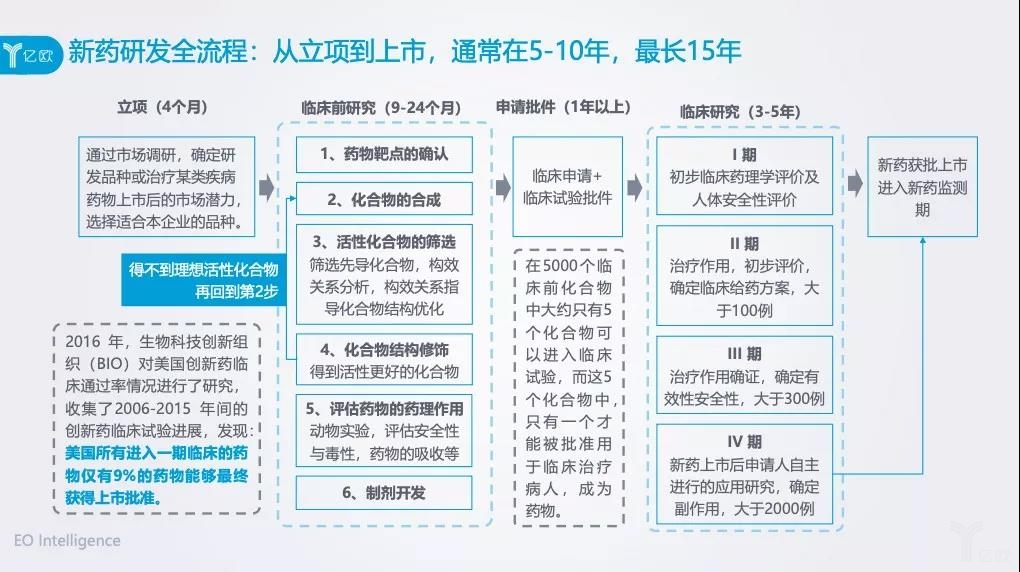

从近年发展看,生物类似药以空间大、重磅多、壁垒高、降幅低等优势成为创新药领域的黑马。但生物类似药8-10年的研发时间、10-50亿美元的研发投入、5%-17%的获批上市率,让诸多创业药企入局略显尴尬。

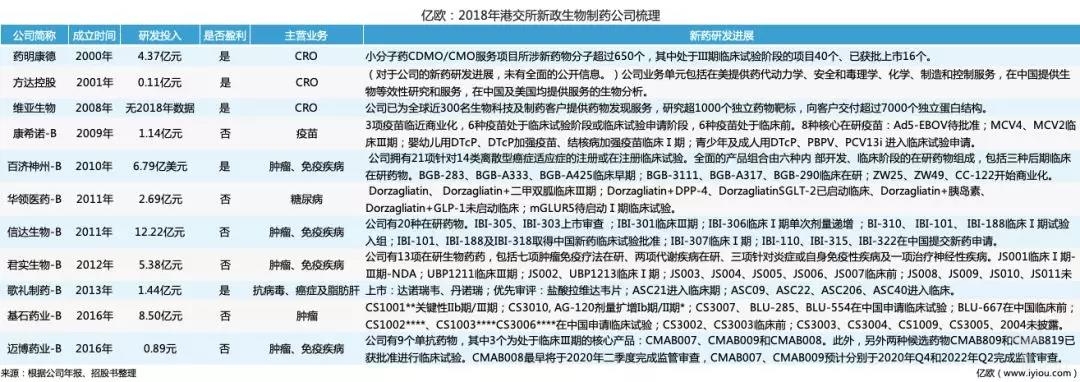

为缓解新药研发耗时长、盈利难的局面,2018年4月和11月,国家分别推出了港交所新政和上交所科创板。新措施的实施既为创业药企谋得了新的融资通道,也为投资机构(人)创造了退出渠道。

据亿欧大健康统计,截止5月29日,港交所已成功吸引21家制药企业赴港IPO,其中11家已通过IPO申请。从这11家企业2018年的新药进展看,无论是在新药项目进度,还是新药研发量上均有较大进步。

自研+并购,药企加码研发投入

创业药企集中破局,上市药企多路布局。

凭借多年的产品集群和销售渠道,各大上市药企纷纷转战新药研发。此点,通过各家快速增长的研发费用可见一斑。数据显示,2018年国内医药上市企业研发投入已达420.68亿元,同比增长32.19%。

财报数据显示,百济神州凭借约45.77亿元的研发投入摘得2018年新晋“研发王”桂冠,恒瑞医药、复星医药则分别以26.70亿元、25.07亿元的研发投入居之后。尽管研发投入稳中有涨,但与发达国家20%左右的研发投入占比对照,我国10%左右的占比仍与之有较大差距。

新药龙头恒瑞医药:自主研发为主,多赛道布局

恒瑞医药深耕制药业务,在抗肿瘤、手术麻醉、造影剂等领域市场份额均名列行业前茅。恒瑞医药在发展上一直注重内生式研发,鲜有并购,研发费用多随项目增加而逐年递增,而且已在新药研发上已基本形成每年都有创新药申请临床,每2-3年都有创新药物上市的良性发展态势。

尽管“研发王”帽子不再,但恒瑞医药研发实力不容小觑,多年来研发投入资本化为零。截至目前,恒瑞医药已申请752项发明专利(含272项国际专利申请),4个创新药已获批上市,56个创新药正在临床开发;研发团队也从2017年的2000余人拓展至3000余人。

近年来,恒瑞医药的发展战略是“创新+国际化”。以此导向,恒瑞医药已在海外多处开花。仿制药方面,地氟烷、注射用塞替派、磺达肝癸钠注射液等在美国获批,碘克沙醇注射液在英国和荷兰获批,盐酸右美托咪定注射液在日本获批;创新药方面,SHR0302片、INS068注射液、SHR0410注射液3个产品均获准在海外开展临床试验。

仿药巨头复星医药:合作+并购,正值投入期

相对于恒瑞医药的专注,复星医药当属医药行业杂家。除核心业务药品制造与研发外,复星医药还涉及医疗服务、医疗器械与医学诊断、医药分销与零售等多个领域。一直以来,复星医药的发展就以“内生式增长、外延式扩张、整合式发展”为特点。

在国内,复星医药对早期科研项目多采取多元化合作方式,包括组建合营公司、成立科技创新孵化平台及探索合伙制创新研发等;在国际,复星医药不仅在美国、欧洲建立子公司培育运营,还在非洲、印度等新兴市场通过自建、并购等方式培育市场及生产能力。

当前,复星医药研发人员已近2000人,处于药品研发的集中投入期,3个项目申报进入临床试验、42个项目进行临床试验、29个项目等待审批上市,拥有在研新药、仿制药、生物类似药及仿制药一致性评价等项目215项。此外,复星医药设立的创新孵化平台复星领智、复星弘创、Novelstar等已陆续投入运营,还待放量。

从国内两大各具特色的新药研发“领头羊”来看,创新药物的生产不免成为各家业绩增长的核心动力。目前由于创新药物的递延效应,国内制药企业均未能摆脱仿制药占“大头”的现状,但未来5-10年内创新药物的崛起指日可待。

审批提速,研发环境处“下风”

新药研发就像一场接力赛:*棒,在动物试验中做出好结果;第二棒,在人体临床试验中表现出安全、有效;第三棒,申请上市;第四棒,在市场上经得起考验。只有四棒都跑好,才能获得商业成功。

近年来,在研发投入加码的趋势下,我国多数新药研究已处于“前两棒”状态,并逐步向“后两棒”靠拢。

但研发投入速度的加快,并不意味着药企总体量的快速增大,从与国际药企的对比看我国药企体量仍较小。以国内新药龙头恒瑞医药为例,2018年公司研发投入为26.7亿元,占营收比15.33%,市值2706.90亿元;同期,国际制药巨头辉瑞的研发总投入则为80.06亿美元,占收入比14.9%,市值2332.39亿美元。

两者的差异巨大,不仅在于本土巨头和国际巨头的差距,更源于中美市场格局和研发环境的本质差异。从研发环境看,无论是新药研发的前期准备阶段、中期进行阶段,还是后期上市阶段,我国均处“下风”。

前期:人财物,外众内寡

外企在人才方面,注重培养和储备,且科研环境和水平更佳;在资金方面,有健全的风险投资机制和多样化的融资渠道;在临床资源方面,全球范围内95%以上参加新药临床试验的受试者都是外国人,且政府对新药研发支持力度大。

反观国内,则更注重招聘熟练技术人员,以便快速搭建项目,而非重视科研人才;投资机构专业人才少,对生物技术项目估值不充分,且该类项目占国家科研经费比例偏低;临床试验参与者多为钱而试,国人全球临床贡献率仅为4%,同时政府对临床基金投入也略显不足。

中期:扎堆明显,阶段集中

在国外,新药临床研究多从重点领域切入,如癌症、心血管疾病、糖尿病等领域,其中癌症临床研究占比达50%;且临床研究多针对新药、创新药物,为科学行为而展开研究,且美国一些研究型医院都有大型科研专用平台,来专门研究治疗重大疾病和疑难杂症,为开发新药奠定基础。

而国内,则因市场和技术等原因使新药研发呈现严重的扎堆现象,临床需求与社会需求的不对口造成医疗资源和资本浪费。另外,我国药品研发多处于“复制”阶段,即仿制药居多,虽新药研发速度提升,但创新力度明显不足。据统计,我国能够承担I期临床试验的机构仅100多家,后期试验开展困难。

后期:审批提速,观念束缚

虽说新药产品各有千秋、技术千差万别,但无疑发挥临床价值才是新药根本。近年来,我国政府为鼓励新药研发推出了一系列措施,如深化审评审批、一致性评价、MAH制度、临床试验默许制、医保支付改革等,切实提升了我国新药审批和上市速度。

但在新药科技成果转化的观念上,国内还有待提升:一是国内一些*医院因门诊量庞大,无暇顾及科研工作及成果转化;二是药企与科研机构之间由于观念、政策等方面的认知差异导致对接存在问题,新药研究推进缓慢。

结语

在经历缺医少药、仿药迅猛发展、新药初露头角后,我国新药研发已开始从逐量向质变转化。新药研制也不再受困于资金,反而如何提升新药创新力、落实医保支付手段成为关键。

畅想将来,在AI、云计算、大数据、区块链等高科技的加持下,药物创新或可搭上科技进步的快车;而医保支付也有望在政府的推动下提升纳入速度、打通商保支付,让新药以更快的速度到达患者手中。

【本文由投资界合作伙伴亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。