百度的投资者可能已经对各种负面新闻感到厌倦。从魏则西事件开始,再到陆奇离任,百度犹如一艘四处漏水的船,大部分人都在等着它沉没的一天。

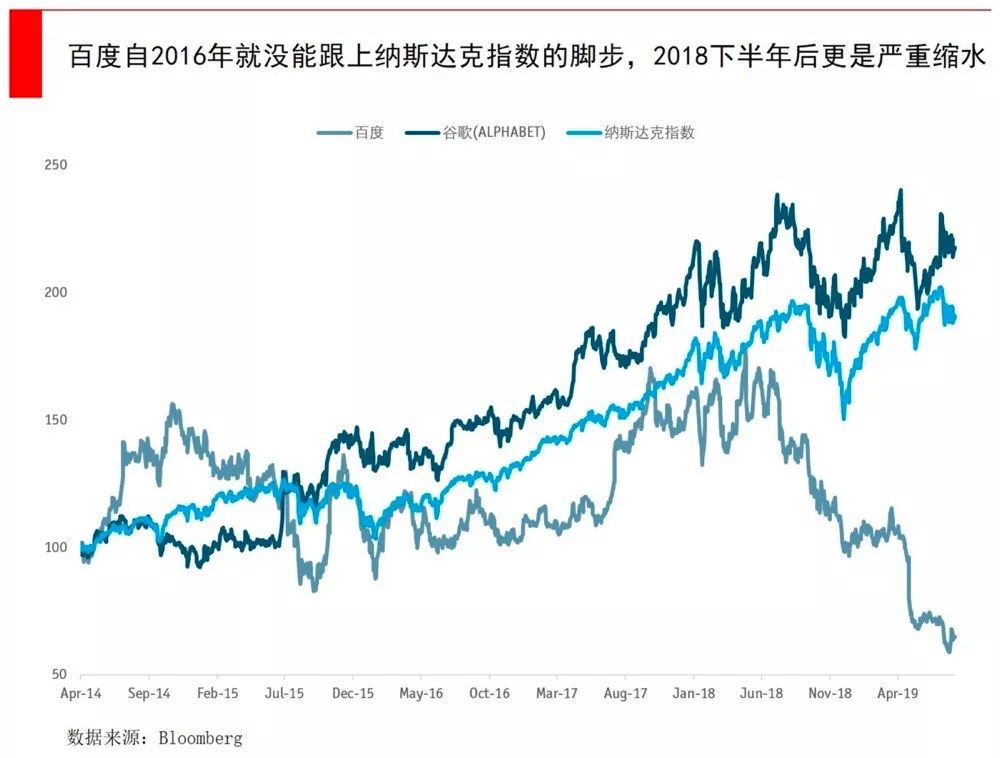

人们口中的“BAT”,也实质变成了“AT”,百度市值与阿里、腾讯已经不在一个数量级,百度只有362亿美元,而阿里和腾讯在4000亿美元上下。

如今,百度市值还被美团和京东超越,不仅不保第三,更是需要与拼多多争抢第五的位置。不用说,还有没上市的蚂蚁金服和字节跳动。

兵败如山倒。1年前,即使最悲观的券商分析师也很难预料到,百度会从800亿美元市值跌到300多亿,“跌出了一个拼多多+小米”。2018上半年百度还有20亿净利润,到了2019年上半年,就只有3亿。上一次低于这一数字的上半年净利润,还是在百度2010年的时候。

经历了一系列悲观的预测,百度终于在今年Q2公布了一点点令人欣喜的结果,盘后股价立即上涨逾8%。其实百度Q2财报喜忧参半,但资本市场给予了热烈回应,说明不少投资人都在想着抄底。

本着“瘦死的骆驼比马大”的想法,我们来粗略分析百度各分部的价值。

百度还有哪些底牌?

百度这样多年垄断搜索入口的公司,就像占着石油一样,钱是源源不断的。自谷歌离开中国后,自身业务一直没有面对太大的竞争,所以账上一直趴着很多钱。

百度的商业模式是核心搜索业务充当现金奶牛,再去投资新业务,包括内部孵化或者对外投资。

*,我们需要考虑对外投资。首先看上市公司,这方面百度有两张王牌:爱奇艺和携程。截止2019年8月27日,爱奇艺市值为132亿美元,携程为177亿美元。百度在爱奇艺占股56.7%,价值为74.8亿美元;在携程中占股19%,价值为33.6亿美元。

由于爱奇艺在财务上已经并表百度,需要加一个80%的控股公司折让(Holding Company Discount),这部分共有94亿美元。

另外,在百度公布的长期投资(Long-term investment)中,这一部分包括了大量对外股权投资,用公允价值计量或者权益法计算。权益法即是指,在投资以初始成本计量后,在投资持有期间,根据被投企业价值的变动,来调整投资的账面价值。

据百度Q2财报,长期投资共计122亿美元,这部分包含了携程(持股19%)、战略投资工业富联(3亿人民币)、战略投资中国联通(70亿人民币)等;以及百度在一级市场投资的众多项目,包括威马汽车、货车帮、新潮传媒、Grab、网易云音乐等,百度还在今年8月投资了知乎,这笔交易将体现在Q3财报的本项目中。减去携程部分,这部分共计88亿美元。

第二,看百度所持有的净现金(Net Cash)。由于搜索业务是现金奶牛,所以百度拥有大量账面现金和理财产品等等。从资产负债表端看,净现金是总现金减去负债总额,大致等于现金及现金等价物(Cash and cash equivalents)+短期投资(Short-term investment)-客户预付款和存款(Customer advances and deposits)-短期债务(Short-term debt)-长期债务(Long-term debt),计算下来这部分有100亿美元左右。

所以粗略估算,以上两部分相加就有282亿美元,而百度目前的市值只有362亿美元,这意味着百度的核心搜索+Feed业务,以及之前投入巨资弄的自动驾驶、人工智能操作系统DuerOS等等业务,仅值80亿美元。

如果把自动驾驶和AI项目的价值都算成零,80亿美元市值都归为核心搜索+Feed业务,并且此业务的净利润(Net-profit)按照摩根大通(J.P.Morgan) 2019年的全年预测值(24亿美元)倒推,则目前的PE仅有3.3倍。(注:PE=市值/净利润)

这个数字令人惊叹——百度搜索这么不值钱吗?在各行各业的PE中,传统银行业是*的行业之一,但中国银行(3988.HK)的PE也有4倍,美国银行(BAC.N)有9倍;在石油这种传统成熟行业中,例如中国石油股份(0857.HK)为11倍,埃克森美孚(XOM.N)有16倍。在传统零售业中,沃尔玛(WMT.N)有25倍、可口可乐(KO.N)有33倍。更不用说高估值的互联网行业,亚马逊有72倍,腾讯和阿里都有30倍。

很明显,百度被资本市场“抛弃”了。

百度能值多少钱?

“很多投资人都认为百度被低估了,但是也不敢买。”一位券商TMT研究主管对36氪说。

投资者不敢买的核心原因,还是百度的“现金牛”业务出现了问题,并且看不清未来。多数巨头都是拥有一个或两个“现金牛”业务,来给其他新业务供血,比如亚马逊通过电商业务来养云计算,阿里通过电商业务来养移动支付等等。

百度也一直是这么做的,搜索业务犹如石油可以“躺着赚钱”,大肆在O2O和自动驾驶、人工智能上撒钱。虽然O2O失败了,人工智能的成效短期看不到,但百度的市值并未受到致命影响,真正带来致命一击的是“现金牛”业务出现了崩塌。

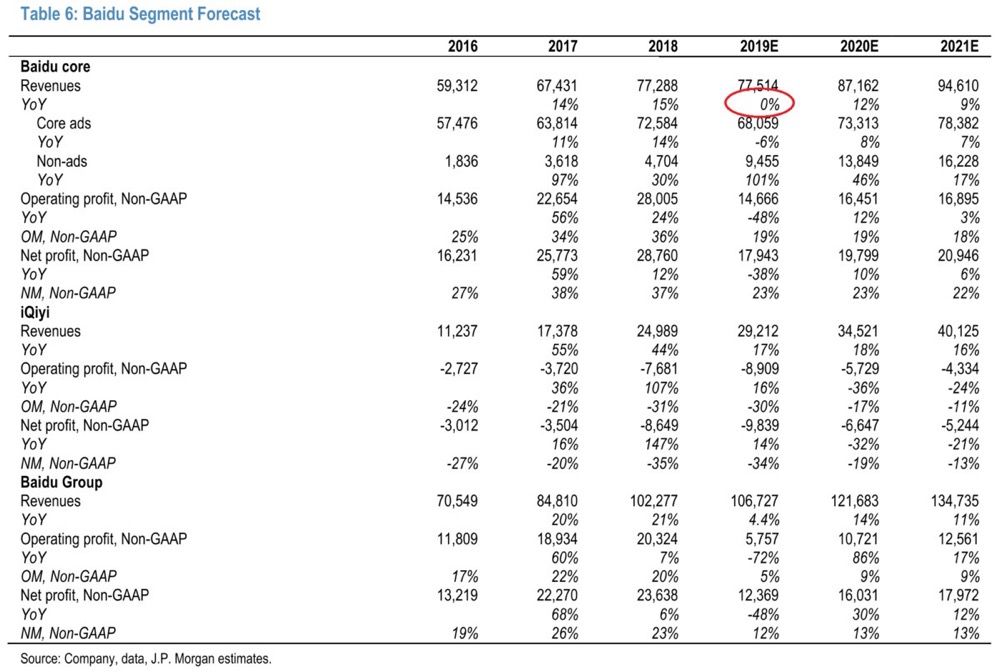

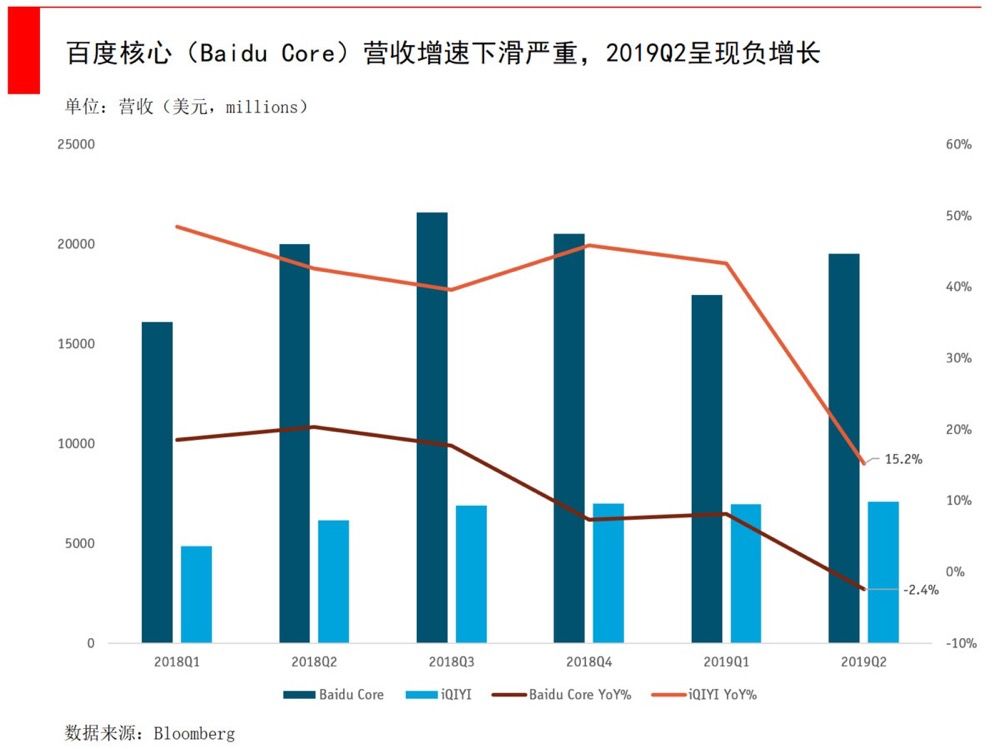

自2017年Q2开始,百度将财报的披露口径分成了两个部分,即百度核心(Baidu Core)和爱奇艺(iQIYI)。据百度2019Q2财报,百度核心的收入同比下滑2%,这部分归属于百度集团的净收入更是同比下滑了54%。在J.P.Morgan对百度业务的预测中,百度核心2019年总营收将呈零增长。

数据来源:J.P.Morgan

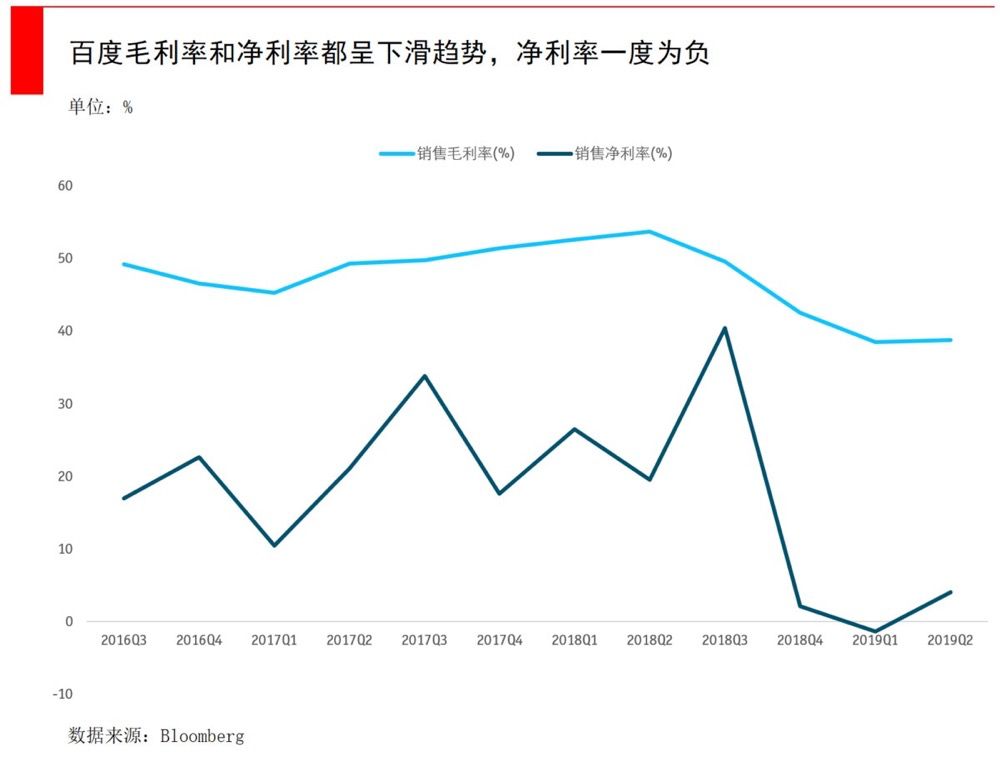

除营收放缓外,百度的净利润率在过去3个季度内也急剧下降,原因是开始实施积极的投资计划。百度为了自救,希望把人工智能的技术投资,和视频平台的内容投资结合起来。百度在今年Q1录得5千万美元净亏损,但在Q2扭转局面,让净利润重新为正(3.5亿美元)。

但Q2的改善来源于严格的成本控制,2020年的盈利增长很难依靠成本优化来驱动。百度核心业务的广告收入,在Q2已经同比下滑了8%,据J.P.Morgan预测,这一数字在Q3将继续下滑(-12%)。百度集团财报中的营收增长数字,全靠爱奇艺撑着。

J.P.Morgan的分析师认为,惊讶于百度将经营策略从用户增长转变为优化成本结构,并且将2019年的投资预算做了大幅修改,这似乎是在惨淡的Q1财报之后发生的。

如何给一家处于劣势的互联网公司估值?相比于财务数字,可能信心更为重要。大部分券商对百度都使用了分部加总估值法(Sum of the parts valuation),这是一种给多元化控股公司估值的常见方法,即将公司同时经营的不同业务,分别选择合适的估值方法估值,再根据持股比例加权汇总。

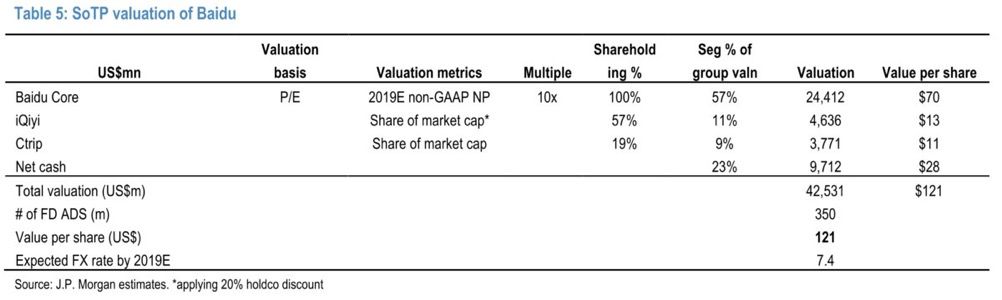

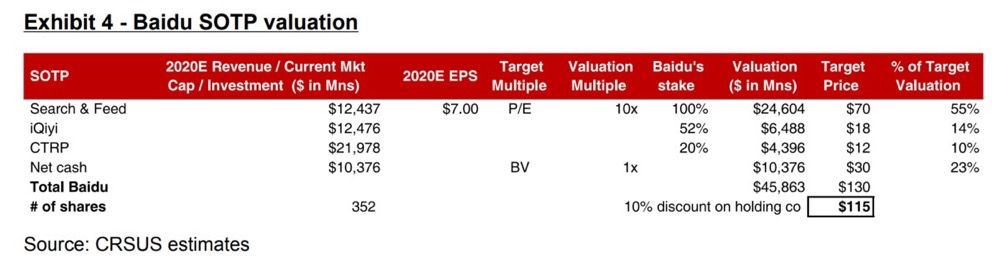

在摩根大通和华兴证券的预测中,都给了百度核心业务10倍PE,使这部分的估值变高为244亿美元。他们估算的结果类似,在425-460亿美元区间,股价看涨到每股115和121美元。

数据来源:J.P.Morgan

数据来源:华兴证券

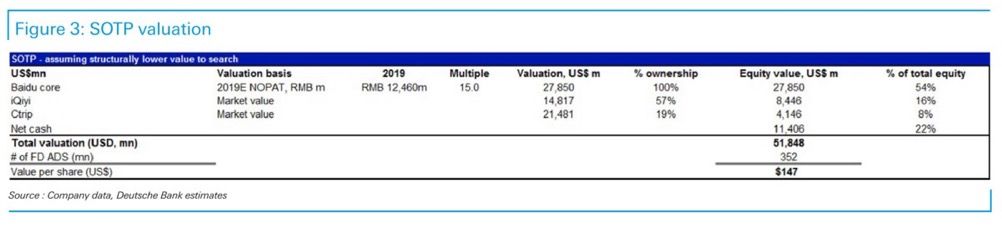

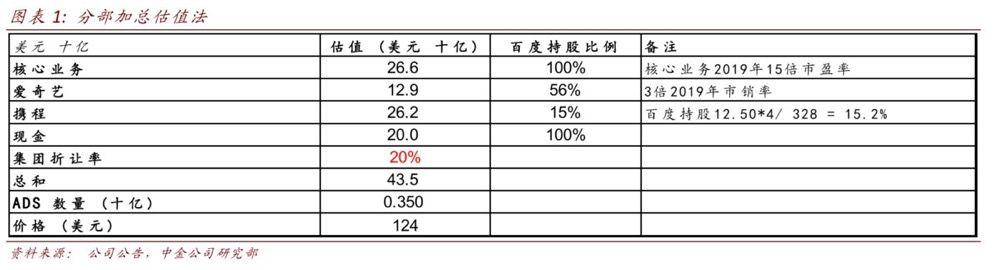

德意志银行和中金公司都给了百度核心业务15倍PE,使其估值变高在260-280亿美元区间。他们认为百度的整体估值可以看到400-500亿美元区间。

数据来源:德意志银行

数据来源:中金公司

值得注意的是,在各家券商的估值模型中,百度的无人驾驶和人工智能业务的价值都是零。“这些业务都太远期了。”一位券商TMT研究主管说,“目前资本市场关心的是,明年在线广告市场能否回暖?字节跳动又会抢走多少?”

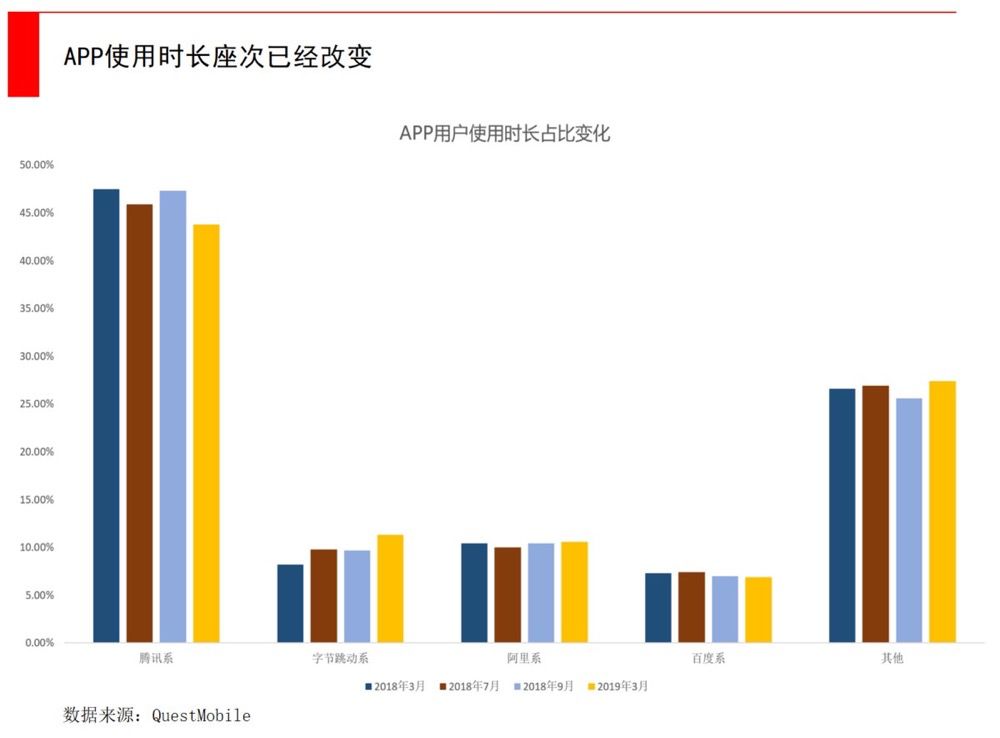

如今,百度管理层在各种场合都越来越强调构建其内容生态系统,即百家号、智能小程序、百度托管等等,不过此举已经有点晚了。字节跳动定下了2019年1000亿的营收目标,这里面很大一部分是抢百度的地盘;业务上入侵百度腹地,于3月开始做站外搜索,8月投资互动百科,与百度的对抗进一步升级。

在纽约大学Stern商学院金融学教授达莫·达兰的估值方法论中,对成熟型公司和衰退型公司区分在于,如果一家公司的大块价值来源于现有资产,较小部分来源于增长型资产,那么它属于成熟型;衰退型则是几乎没有价值来源于增长型资产。

一种常见的情况是,衰退型公司从资产剥离中得到的价值,要高于这些资产处在公司内经营的所带来的价值。目前来看,百度所持有的长期股权投资(包含携程等),和控股并表的爱奇艺,其价值相加还未超过百度的总市值,所以把百度归为衰退型公司还为时尚早。

但衰退型公司最常见的两个早期信号在百度身上都发生了。一是在较长时期内,无法增加收入,缺乏生机,百度核心(搜索和Feed)业务已经连续3个季度增长严重下滑;二是频繁的资产剥离,当衰退型公司的某些现有资产对其他人更有价值时,资产剥离便是*选,这还可以减轻母公司的债务压力。

纵览整个企业生命周期,最难估值的是处于两端的公司——年幼公司能否兑现高增长承诺?衰老公司能否挺过日益恶化的经营状况,重现生机?不过,极少有公司会真正倒在舆论和公关危机面前,只有在战略、产品、组织文化等一系列节点上出现系统性风险时,才会被击垮。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。