历时半年,格力电器“易主案”行至关键节点。

9月2日晚间,格力电器(000651.SZ)发布公告披露国有股份转让一事最新进展:共两家意向受让方已于公开征集期内提交申请材料,并足额缴纳缔约保证金,分别为珠海明骏投资合伙企业(有限合伙),及格物厚德股权投资(珠海)合伙企业(有限合伙)与GENESIS FINANCIAL INVESTMENT COMPANY LIMITED组成的联合体。

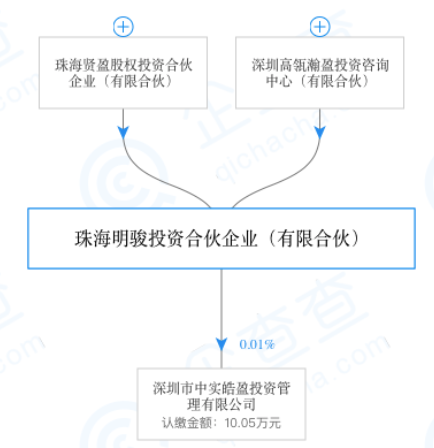

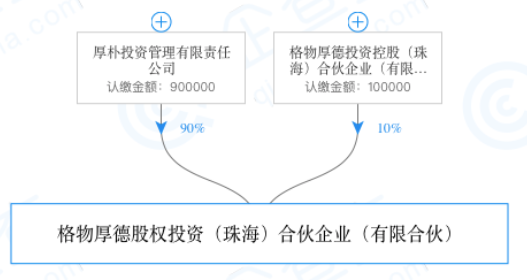

据企查查信息显示,以上两家受让方背后分别是高瓴资本及厚朴资本。其中珠海明骏投资合伙企业(有限合伙)为高瓴资本旗下有限合伙企业,格物厚德股权投资(珠海)合伙企业(有限合伙)则为厚朴投资在珠海设立的子公司。

格力集团表示,将“尽快组织评审委员会对两家受让意向方进行综合评审”,若最终能够在二者中确定意向受让方,将直接与之签署附条件生效的《股份转让协议》。

格力控股股东的争夺进入了“二选一”阶段,外界议论纷纷:两大意向受让方获选概率分别几何?董事长董明珠为何不见身影?

股权竞购花落谁家?

4月10日,据彭博社消息,厚朴投资考虑以组建财团的方式,收购格力电器15%的股份。当日,格力电器再度涨停,报收57.12元,总市值3436亿元。

根据财新消息,厚朴投资或已和珠海市国资委达成初步意向,因而才有此前的格力电器停牌公告。

近4个月后,江湖再变。

“珠海市国资委还是倾向于选择境内投资机构参与受让。”一名珠海市政府核心知情人士在接受财新采访时表示。而与厚朴资本成为联合体的GENESIS COMPANY显示注册地为香港。

若由此考虑,目前似乎是高瓴资本胜出的可能性更大。

据官网资料显示,高瓴资本成立于2005年,是亚洲*的投资机构之一。因2014年串联腾讯投资京东,使得二者达成深度合作而声名鹊起,一度被业内传为佳话。

▲珠海明骏投资合伙企业(有限合伙)股权结构图。图片源自企查查。

2017年2月27日,高瓴资本更是重金牵头老牌鞋业巨头百丽从港股退市并进行私有化,从而一跃成为引领传统零售企业数字化转型的投资机构代表。由此层面看,高瓴资本或将通过掌控百丽近三年的经验,弥补格力电器目前线上销售薄弱的短板,解其目前业绩增速放缓的燃眉之急。

且早在2015、2016年,高瓴资本便开始表现出对白电行业的浓厚兴趣,分别持有美的电器及格力电器股份。据格力电器2019年半年报数据显示,高瓴资本目前持有格力电器股份比例为0.72%,为后者第八大股东。

不过在董明珠心里,其或许更期望厚朴资本胜出。

厚朴资本成立于2007年,创始人是高盛集团中国合伙人方风雷。公开资料显示,厚朴资本曾分别在金融危机后阔绰接盘中国银行、建设银行股份,并携手中粮集团入股蒙牛。2017年更是联手万科及其他财团,以总价790亿元主导亚洲*物流地产商普洛斯实现MBO。

高瓴资本是否早已对格力电器未来的发展有自己的看法与规划?若未来以董明珠为代表的格力管理层不能与投资人意志达成一致,董明珠的地位必然将受到影响。因此,联合厚朴资本稳住管理层对于上市公司的控制权便成为董明珠接下来*希望。

▲格物厚德股权投资(珠海)合伙企业(有限合伙)股权结构图。图片源自企查查。

“高瓴资本的资金实力更强,在中国的投资及在资本市场的曝光率都强于厚朴,格力集团的目的主要以退出为主,谁可以给格力电器提供更多的支持,则谁的机会更大。而厚朴通常以协助的方式参与投资,随后再找新的投资者进行转让。如果董明珠的管理团队想成为格力电器大股东,则厚朴机会更大,如果不考虑后续问题,则高瓴资本更有可能。”香颂资本执行董事沈萌在接受“财联社”采访时如此表示。

董明珠去哪了?

400亿大交易进总决赛,高瓴资本、厚朴投资对垒,当初备受关注的“参赛选手”董明珠呢?

自2019年4月1日,格力电器首度公开其控股股东格力集团正筹划转让所持有的部分格力电器股权,并可能涉及公司控制权变动以来,便持续引发市场密切关注。

即便后期确定转让股份为格力电器总股本的15%,交易涉资总额将超过400亿元,也丝毫没能削弱各投资机构踊跃参与的决心。

据公开资料显示,格力集团曾于2019年5月22日召开意向投资人见面会,现场参与的机构投资者合计25家之多,其中不乏淡马锡、厚朴资本、博裕资本、高瓴资本、百度等明星机构及企业在列。

同时还包括“可能未到场的资方”,如华为、阿里、苏宁,及以董明珠为首的管理团队等都成为外界纷纷猜测的重点。尤其针对公司管理团队能否彻底实现对格力电器的控制,格力集团当时表示,“原则上欢迎所有符合法律法规的意向投资者参与此次受让。”

此前据财新报道,早在2018年年初,珠海市国资委和格力集团就已有转让股份的初步计划,并与董明珠进行过商议,董明珠方面有意受让股权,“有志在必得的意味”。

但对于董明珠及一致行动人而言,试图撬动400亿“杠杆”完成股权受让并非易事。由此,家电分析师刘步尘判断,“董明珠联手格力经销商接盘15%股权中的一部分,确保控股,剩余部分则由外部战略投资者接手即可。”

格力电器股权架构显示,被外界视为董明珠一致行动人的北京京海担保投资有限公司(以下简称京海担保),目前作为格力电器第二大股东持股比例为8.91%。若加上董明珠个人持有的0.74%股份,双方只要联合拿下2.675%的股份,便有机会成为*大股东。据15%股权价值粗略估算,受让总金额大约为73亿元。

8月12日,格力集团发布公告,对股权受让方做出多重限制,江水再次翻滚涌动。

其公开征集方案明确指出,格力集团所转让15%股份的价格不低于44.17元/股,即总价不低于398.57亿元。且意向受让方在提交受让申请前,需一次性向格力集团缴纳63亿元保证金。若意向受让方确定为最终受让方后,还将于不超过15个工作日间补缴近百亿元作为履约保证金等,并承诺股份锁定期不低于36个月。

同时,公开征集方案限定,意向受让方应为单一法律主体,仅限公司法人或有限合伙企业,或受同一控股股东或事先签署一致行动协议的不超过两个法律主体组成的联合体。这意味着,自然人被排除在意向受让方之外。

至此,董明珠依旧可以协同其管理团队成立控股子公司或联合外部资本形成联合体等方式,参与公开征集。

如今却不见其身影,外界疑惑不已,是巨额的保证金及履约方案限制了董明珠及其管理层竞选的可能,还是其另有打算?

【本文由投资界合作伙伴微信公众号:无冕财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。