本是创业公司热热闹闹、扎堆上市的一年,却迎来了超级独角兽们股价暴跌的后续,让投资人和企业哭笑不得。

科技界最引人注目的初创企业在股市上基本上遭遇了惨败:Lyft市值缩水一半,Uber股价下跌超25%,Slack和Peloton的股价远低于IPO价格。还有最近仍在风雨飘摇中的WeWork,在估值“膝斩”、十多位高管申请离职、CEO亚当·诺依曼(Adam Neumann)下台之后,WeWork的上市雄心在公众投资者对公司股价的犹豫不决中破灭了。

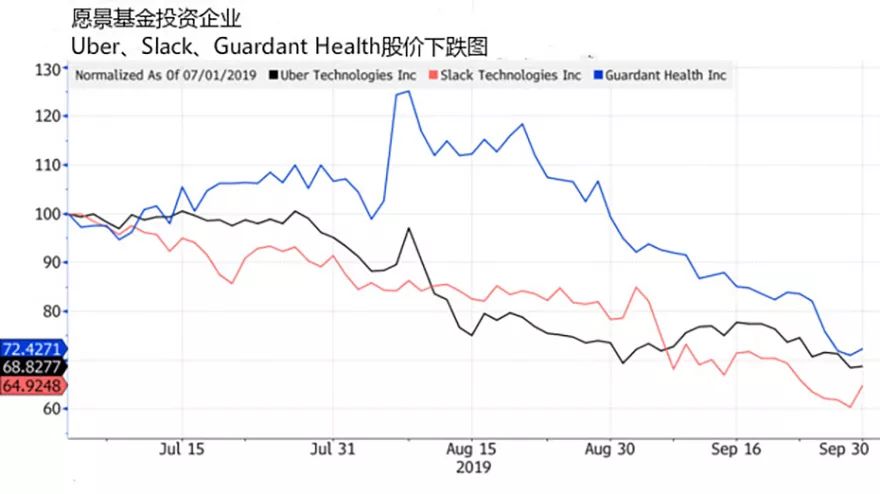

在今年接连失意的独角兽中,不乏软银愿景基金麾下的几员大将。Uber、Wework自不必多说,均受到了公开市场投资者的抵制。面对华尔街要求盈利的压力,Uber近期已经展开了大规模重组、裁员,缩减成本。此外,按需遛狗创企Wag曾在2018年初获得软银愿景基金3亿美元融资,但截至今年9月,Wag已经经历了多次裁员和高层换血。

根据跟踪私人控股公司估值的Prime Unicorn Index的数据,与软银的交易使得Wag的估值飙升至6亿美元以上,Wag的市场份额也超过了Rover。在2018年*季度,Wag持有近23%的股份。然而,Second Measure的数据显示,与Rover相比,它现在只占有约16%的市场份额。

Wag的困境,让人们怀疑软银是否有能力仅凭支票簿就宣布市场赢家。

作为世界上*的科技投资者,软银愿景基金坐拥930亿美元的资金,以及首屈一指的全球网络。与其他风险投资公司不同的是,它有能力单枪匹马地推动业务发展,撼动整个行业。

同时,孙正义的投资嗅觉之灵敏是大家有目共睹的,软银集团曾投资过雅虎、阿里、滴滴、Sprint、波士顿动力等知名企业。当年的雅虎在科技界也是首屈一指的,更不用说如今的阿里,后者给孙正义带来了3000倍的投资回报率。截至2018年底,软银集团的投资回报率超过了1750亿美金。

然而,随着Uber、Wework、Wag的接连失败,外界对软银向华而不实的科技创企注入巨额资金的战略产生了更广泛的质疑。

第二支愿景基金的募集已经受到一定程度的影响,投资人们开始犹豫,是否应该继续开出大额支票以供其运转。

据外媒报道,美国资本市场对于科技公司的态度发生了一些变化,这也让软银集团感到措手不及。

豪赌下的独角兽IPO失利

“我为投资成绩感到羞愧。”这是软银集团掌门人孙正义在前几日面对日本媒体给出的回答。

孙正义是乐观的投资者,常以较高的投资金额换取有足够话语权的企业股份,投资金额通常在几亿到几十亿美元之间。愿景基金的策略是,推高估值,并引领其他风险投资家加入自己的巨型基金。这一激进且乐观的投资习惯,倒也符合孙正义“Life’s too short to think small(人生苦短,抓紧机会干大事)”。

到目前为止,软银在2019年的风险投资交易额占全球的十分之一,其中包括软银、愿景基金及其相关投资实体的投资交易。

但孙正义和其投资的明星独角兽创企这几个月并不好过。这位以乐观著称的投资者,最近有些羞愧和慌乱,他投资的明星独角兽也几度在疯狂和崩溃的边缘试探。

因为Uber和Slack的股价下跌、以及WeWork IPO的撤回,三菱日联摩根士丹利证券公司对软银愿景基金的利润进行了下调。据桑福德伯恩斯坦公司(Sanford C. Bernstein)估计,仅愿景基金的减记就可能高达59.3亿美元,软银集团持有的WeWork的部分将再减记12.4亿美元。

孙正义将软银从一家电信运营商重新定位为一家投资企业集团,并持有全球数十家初创企业的股份,现在他正在经历了一段特别艰难的时期。

凭借对中国电子商务巨头阿里巴巴集团等公司的战略投资,他积累了约140亿美元的个人财富。但最近的麻烦给软银股价带来了压力,投资者对初创公司的估值越来越敏感,导致股价较今年早些时候的峰值下跌了约30%。

三菱日联金融集团分析师田中秀明(Hideaki Tanaka)写道,软银愿景基金的利润未来可能仍会出现相当大的波动。

“Uber股价下跌是愿景基金第二季度业绩不佳的主要原因。”他还将软银集团本财年的营业利润从1.59万亿日圆下调至1.01万亿日圆。

据桑福德伯恩斯坦公司分析师Chris Lane表示,软银未来可能会将其所持Uber股份减计35.4亿美元,肿瘤学研究公司Guardant Health 股份减计7.5亿美元,Slack股份减计3.5亿美元。“假设WeWork的估值从240亿美元下滑至150亿美元,WeWork的减记总额可能高达28.2亿美元。”他说。但Lane预估的是最坏的情况,该亏损也可能被其他非上市的企业利润所抵消。

在接受《日本经济新闻》采访时,孙正义表示,他对自己迄今取得的成就与目标之间的差距感到不满。

“距离结果还有很长的路要走,这让我感到羞愧和不耐烦,”孙正义说,“我过去常常羡慕美国和中国市场的规模,但现在你会看到来自东南亚等小市场的炙手可热的成长型公司。在日本,企业家没有任何借口,包括我自己。”

对于目前的现况,孙正义表示:“这只是刚刚开始,我未来觉得有巨大的潜力,软银的战略是投资那些有着相同愿景的公司,即人工智能正在重塑世界。软银给WeWork的创始人上了非常公开的一课,WeWork可能正在亏损,但Uber将在10年后实现可观的盈利。”

上个月底,在为投资组合公司举办的私人会议上,孙正义则传递了一个不同的信息:尽快实现盈利。在加州帕萨迪纳五星级酒店朗廷酒店举行的这次会议上,孙正义还强调了良好治理的重要性。几天后,软银将WeWork备受争议的联合创始人亚当·诺伊曼赶下台。

以470亿美元投资WeWork的软银,不会让后者以100亿美元的估值IPO。风投公司不断推高独角兽估值的悲剧在硅谷不断上演,这些不断膨胀的估值泡沫只有在首次公开募股被华尔街拒绝时才会被戳穿。作为超级基金的愿景基金,终究还是还是高估了独角兽。

WeWork的IPO,注定要被孙正义推迟。然而,曾是孙正义口中“第二个阿里”的WeWork 却在这次IPO试探中推迟了第二支软银愿景基金的募资。

*支愿景基金成立的两年来,一期共投资了ARM、Uber、滴滴出行、今日头条、WeWork、Cruise等超70家全球企业,行业涵盖自动驾驶、人工智能、芯片、VR/AR、癌症检测和基因诊断等前沿科技,以及汽车交通、物流、电子商务、外卖配送、互联网金额、生态农业等消费领域……甚至还投资了房地产和宠物护理行业。据该公司2019年6月披露的决算数据,愿景基金一期累计投资已达71笔、投资金额达642亿美元,投资回报率达62%。由此看来,基金的投资金额所剩不多,第二支基金募集迫在眉睫。

超级基金“钱”途未卜

此前软银曾预计将从苹果、微软等公司处为第二支愿景基金筹资1080亿美元。但目前来看,这个金额略显不靠谱。

据8月《华尔街日报》的粗略统计,第二支愿景基金预计将从软银已确认承诺出资的公司之外获得700亿美元资金,已确认出资承诺的资金规模仅为380亿美元。

与此同时,外媒在8月时也报道称,软银向包括首席执行官孙正义在内的内部高管和员工发放至多200亿美元贷款,从而让内部员工购买愿景基金二号的股份。这其中,孙正义就拿了一半。

软银和其愿景基金押注的不少都是超级独角兽,但它们能否最终获得回报仍是一个悬而未决的问题。为了成功筹集到软银目标为1080亿美元的第二支愿景基金, *支愿景基金需要比以往表现得更好。由于许多投资组合公司的高管离职(最近的例子是Compass)、IPO推迟、首次公开发行后的重新定价下调,以及其他因素,投资组合的长期表现非常不确定。

显而易见的亏损让投资者大失所望,第二支愿景基金的募集危机四伏。

阿布扎比国家基金穆巴达拉投资公司(Mubadala Investment Co)的一位高管周二表示,该公司尚未决定是否投资软银的第二支大型科技投资基金。

“我们正在评估它,这个评估将继续进行下去。所以我无法回答我们是否会投资第二支愿景基金。”该公司负责人Ibrahim Ajami对外表示。

据路透社上周报道,软银正努力吸引投资者投资于其第二支超级基金——随之而来的是取消WeWork的IPO计划,其估值的暴跌和无法预测的潜在亏损让投资人忧心忡忡。

而两位知情人士上月告诉路透社,穆巴达拉向软银1000亿美元的*支愿景基金投资了150亿美元,预计将在2019年第四季度投资软银的第二支愿景基金。而现在,穆巴达拉的表态却开始变得模糊起来。

今年6月,曾有知情人士表示,部分投资者担心愿景基金缺乏透明度和治理,认为这项投资只是押注于软银首席执行官孙正义的个人眼光。

第二支愿景基金,希望不要成为孙正义的“怨景”。

【本文由投资界合作伙伴猎云网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。