“叮当”,李华的手机响起,又是信用卡账单提醒。

“再过半个月就是最后还款日了,还有5张信用卡要还。”李华(化名)一边熟练刷着信用卡套现的POS机,一边喃喃自语。

为了能给每张信用卡还上*还款额,李华还在借呗、微粒贷、360借条、拍拍贷这几个平台上借钱周转。“这种拆东墙补西墙的日子,已经持续两年了。再这样下去精神就要崩溃了。”李华无奈地对无冕财经特约研究员说道。

两年前的“双十一”,因采购质量问题,李华经营的淘宝店遭遇用户退货,一下子亏损超过10万。为填补运营资金和还信用卡,李华又先后申请了几个网贷。最后由于网店不景气,丧失还款能力的李华只能通过几个网贷平台以贷养贷,利滚利导致他如今负债接近40万。“有时候刷抖音看到网贷广告,心理就有种莫名的恐惧感。”闷闷不乐的李华,还在为这个月的还款焦虑。

曾几何时,放贷一直是银行和地下钱庄的“专属权利”。如今放贷和借贷遍地开花,抖音、今日头条、UC浏览器等各种视频和资讯平台,都充斥着大量的网贷广告。

10月21日,港股上市公司51信用卡因外包公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪被杭州公安立案侦查。以普惠金融的名义大行其道的网贷,虽然已经从野蛮生长发展到合规经营,但网贷行业仍是多事之秋。

为何它们热衷放贷?

51信用卡“出事”的10月21日,与杭州相隔不远的乌镇,正在举办第六届世界互联网大会。马云、李彦宏、雷军、张朝阳、曹国伟、周鸿祎等有头有脸的互联网公司大佬都出席了。

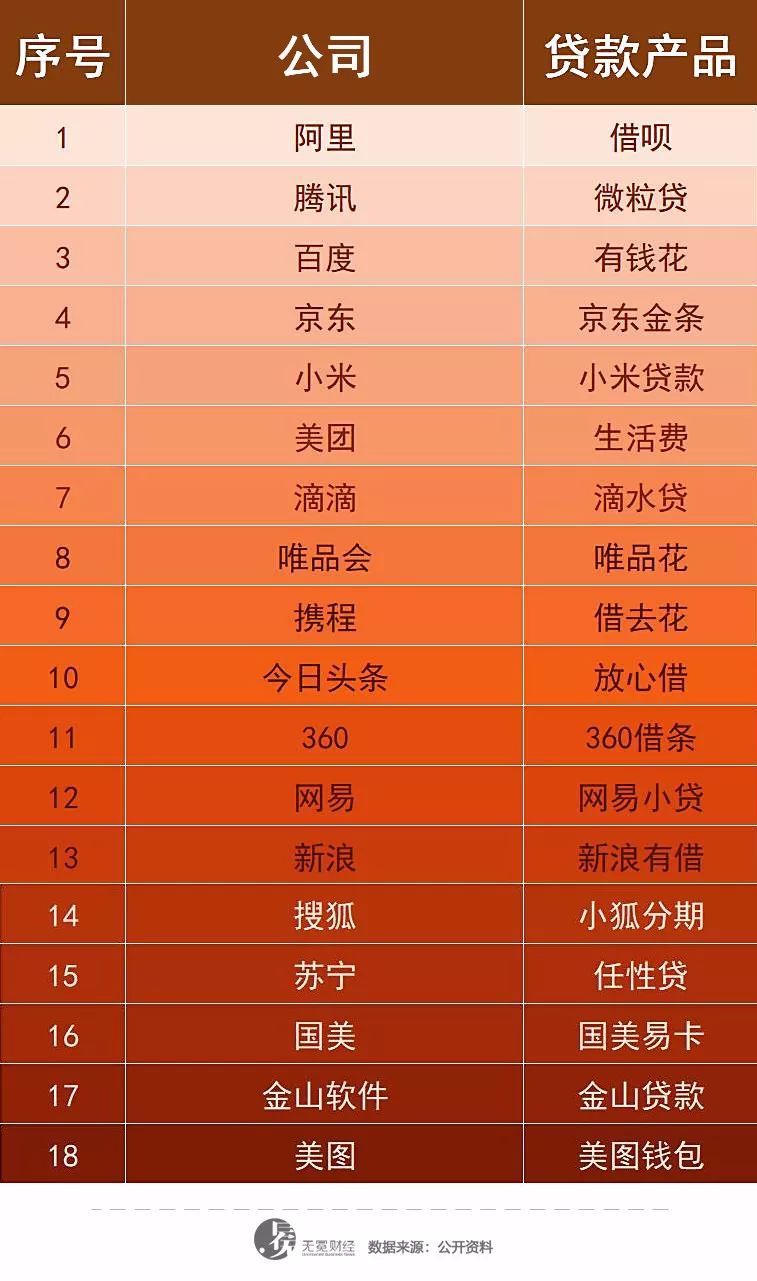

这一众大佬除了是互联网公司的一把手外,也是很多人的债权人,俗称债主。据无冕财经不完全统计,目前网贷所属的互联网金融赛道,国内主流的互联网公司无一缺席,经营网贷业务的传统互联网公司至少超过18家。凭借流量收割的红利,各大互联网公司纷纷推出号称利息*、放款最快、最受用户欢迎的贷款产品。

▲不少互联网公司都有贷款产品。

从放款主体来看,当前互联网公司的贷款产品基本可以分为两类。

一类是以自有资金放款,自身就是放款主体,该类产品以阿里的借呗、腾讯的微粒贷为代表;另一类则是为放款银行导流、筛选合格借款人,只是起到中间人的撮合作用,自身并不作为放款主体,该类产品以京东金条、360借条为代表。

除了传统互联网公司外,放贷更专业的P2P公司更是多如牛毛。

据网贷之家数据显示,截至今年9月底,P2P行业累计平台数量为6617家,其中,仍正常运营的平台数量有646家。从整体看,经营网贷的传统互联网公司仍在小幅增加,放贷已经成为主流互联网公司的标配业务。

互联网公司参与互联网金融的热情高涨,然而,和阿里、京东、苏宁、唯品会等电商企业天然衍生出来的金融匹配业务不一样的是,绝大部分互联网公司的金融业务和原业务的关联性都十分微弱,几乎都是重新独立开辟出来的新业务。

互联网公司热衷放贷,归根结底在于,与原有业务相比,放贷等金融业务赚钱更轻松,来钱更快。

以腾讯微粒贷为例,微粒贷日利率在0.045%-0.05%之间,折合年利率在16.2%-18%,相比银行抵押贷款5%-6%的年利率显然要高出不少。此外,在借款周期方面,微粒贷借款周期仅有5个月、10个月、20个月可选(不排除视用户有所不同),不仅没有灵活的短借款期,而且用户要提前还款的话,未到期的本金利息也必须一并扣除。

显然,除了在利率收益方面高人一等之外,在时间收益上,微粒贷同样不甘落后,美其名曰放宽用户的还款周期,实际是将利率乘以时间的财务收益发挥到*,尽可能多收利息。

相比高利息,更致命的是用户对网贷平台都有天然的依懒性。

只要用户有贷款额度,当需要借款的时候,*自然是熟悉的平台,也就是常说的复贷率(指重复借款),这是人性给网贷平台带来的天然便利。以360金融为例,2019年上半年,其平台复贷率高达70%。

无冕财经统计了13家在美股上市的互联网金融公司,其中2018年亏损的互金公司只有3家,分别是信而富、简普科技(融360)、和信贷,其余10家互金公司均实现盈利,平均利润率达31.46%。要知道,P2P行业尤其是部分非头部公司的贷款年利率接近甚至超过24%也是司空见惯。显然,以放贷为生的互联网金融公司赚钱并非难事。

▲上市的互联网金融公司概况。

相反,以京东、美团、拼多多、滴滴、美图等为代表的一众互联网公司,虽然无论在规模、市值、技术还是影响力方面都远超美股互金公司,但尴尬的是,这一众互联网公司至今仍未能实现常态化盈利。

相较而言,躺着收利息和手续费的互联网金融公司实在是羡煞旁人。就连苟延残喘的ofo都在垂涎互联网金融这块蛋糕,ofo 的APP仍充斥着大量的借贷和分期广告,哪怕只是做一个简单的引流。

▲ofo APP上的借贷广告。

事实上,相比P2P公司做网贷,主流互联网公司无论在流量推广还是产品琢磨方面的实力,明显更胜一筹。坐拥流量红利的互联网公司不介入互联网金融,不放贷,似乎是“于理不合”。由此,也不难解释为何如此多的互联网公司“不务正业”,前赴后继杀入网贷“红海”。

停不了的网贷瘾?

搜索各大网贷平台可以发现,大数据、人工智能、风控模型等高大上的词语,几乎是当前所有互联网公司网贷产品的文案标配。

仍记得在互联网金融萌芽的当初,金融科技是网贷乃至整个互联网金融最光鲜的标签。

回想2010年,阿里小贷通过数据分析和自动授信平台,向淘宝商户发放*笔贷款时,不少人惊呼这是科技的进步。2015年,腾讯的微众银行利用人脸识别和大数据技术,向一名卡车司机发放首笔3.5万元贷款,外界对无人银行倒推传统金融改革寄予厚望。

到2019年的今天,当所有耳熟能详的互联网公司都在做贷款和分期产品的时候,人们再也感受不到互联网公司当初的科技情怀,换来的只有铺天盖地的借钱广告,大量的卡奴和工薪一族“闻贷色变”。当互联网金融浪潮席卷而来,人们发现,这些自带光环的互联网公司只不过是披着金融科技的外衣,合法放贷而已。

以网贷为代表的互联网金融快速发展,在特定的历史时代有着特殊的贡献,很大程度上促进了传统金融的改革和创新,提高了社会消费力,解放了内需消费市场。但除了P2P公司外,连主流互联网公司都在放贷的时候,网贷则确确实实提高了社会的负债率。

据2019年汇丰银行、海尔消费金融、融360的统计数据显示,90后群体负债率高达1850%,在消费贷款群体中占比达43.48%,以贷养贷用户占比近三成,同时衍生出了校园贷、裸条贷、教育贷等放贷乱象。

毫不夸张的比喻,网贷在某种程度上已经沦为实实在在的当代鸦片。

借款人通过低门槛的网贷满足资金需求的短期快感后,很容易产生一种错觉认为网贷方便,只要还上就好。然后当借款人后续还款能力不足时,会千方百计地从另一个网贷平台借钱来还旧平台的到期借款,这种拆东墙补西墙的借款行为逐渐让人“上瘾”。

最后,在隐性高利率和复利的计算下,时间越长借款人的债务像雪球一样越滚越大。当现金流中断还不上款,借款人迎来的就可能是精神折磨和暴力催收。

针对暴力催收问题,一位曾担任互联网金融公司的风控总监向无冕财经特约研究员直言:“不暴力催收根本不可能拿到钱。绝大部分网贷逾期的人并不是没有还款意愿,而是没有还款能力。如果通过诉讼走法律程序,不仅会拖个一年半载,而且就算胜诉了,借款人也基本没有财产可以执行。面对这种小额高频的逾期债务,网贷公司也只能穷尽手段通过心理战去击垮借款人,让借款人千方百计筹钱来还。”

▲聚投诉上有关暴力催收的投诉,图片截取自聚投诉。

不难想象,长期的债务缠身及暴力催收,会给借款人的身心带来难以承受的精神压力。大多数沦落到借网贷的用户,本身就缺少经济能力,但这个行业各大公司所谓的风控模型不是不知道,只是因为利益驱动而熟视无睹。

值得注意的是,就在51信用卡被查的当天,最高人民法院、最高人民检察院、公安部、司法部印发了《关于办理非法放贷刑事案件若干问题的意见》的通知,首次对以超过36%的实际年利率进行非法放贷的行为入刑。

各种乱象横生的网贷乃至高利贷,将会得到一番有效的整顿,但无法立即改变的现实是,放贷公司和借贷者可能不会减少。

(文中李华为化名。)

【本文由投资界合作伙伴无冕财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。