11月12日,“《财经》年会2020:预测与战略”于北京正式举办。会上,美国联邦储备委员会前主席Alan GREENSPAN(艾伦•格林斯潘)与清华大学国家金融研究院院长、国际货币基金组织前副总裁朱民开启了一场以“不确定时代的变与不变”为主题的对话,双方就人口老龄化、社会福利支出挤占储蓄投资、数字货币、央行独立性等话题展开讨论,值得一提的是,格林斯潘特别指出了全球投资疲软的根源所在。

以下为对话实录:

朱民:感谢戴小京的介绍,也很感谢会议的邀请,使我有机会又一次回到这个平台,来和大家做一个沟通和交流。今天是和美联储前主席作一个对话。艾伦你好,你能听得见吗?

艾伦·格林斯潘:我肯定能听得见。

朱民:很高兴能再见到你,我们今天都非常荣幸能够请到格林斯潘先生与我们现场连线,他是美联储前主席,是跨过六位美国总统,我们都知道他曾经是最有权势的人,但是大家可能不知道的一点,他是世界顶级的经济学家,也是非常顶级的统计学家,他喜欢数据,喜欢观察数据,分析数据,从数据中发现规律,以此来分析整个世界。

我在华盛顿的时候,经常去拜访他,听他的智慧,同时也去那儿蹭饭,谢谢艾伦,谢谢您这么多年来让我蹭饭和我对话,下次我去华盛顿的时候,我再去拜访您,再去找您蹭饭。

艾伦·格林斯潘:每次来的时候可以蹭两次,非常高兴能够再次看到你。

我今天跟大家解释一下美国经济是如何在变化的,然后全世界是如何也经历相似的变化的。

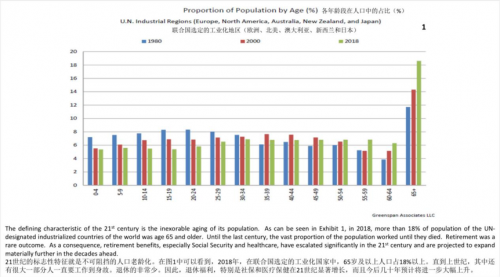

21世纪最大的特征是人口的老龄化,大家在图一中可以看到,在2018年,联合国选定的工业化国家中,65岁及以上人口占18%以上。直到上个世纪,其中有很大一部分一直要工作到死亡,能退休的人是非常少的。因此,退休的福利,特别是美国的社保和美国的医保,在21世纪有显著的增长,而且今后几十年预计会进一步大幅上升。

图二,我们能够看到在过去的50年中,美国的国内储蓄总额和政府社保支出的总和占GDP的百分比,一直是非常奇妙的稳定在30%上下,发生这个变化的是这个总数的构成,从这个数据中可以看出,随着社保支出的增长,国内储蓄总额出现了幅度与之相接近的下降,因此可以推出,福利项目支出的增长正在不断挤压国内储蓄总额的空间。

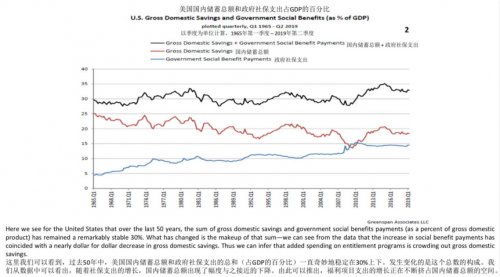

图三,看看英国的情况。在这方面尽管数据样本不够多,但可以看到它的数据结构的变化和美国是差不多的。

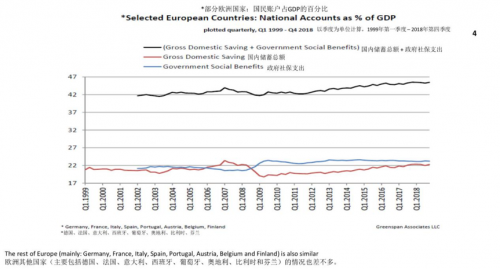

图四,我把欧洲其他国家的数据也放到了上面,主要是德国、法国、意大利、西班牙、葡萄牙、奥地利、比利时、芬兰,他们加起来的总体情况和美国和英国的情况也差不多。

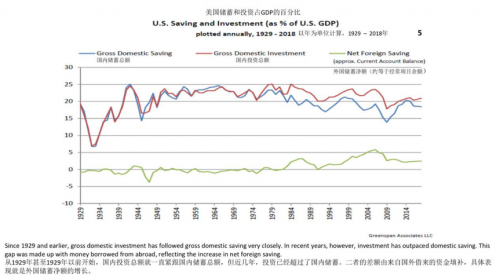

图五,从1929年甚至1929年以前开始,在美国国内投资的总额就一直紧跟着国内的储蓄总额。但是近几年,投资已经超过了国内储蓄,二者的差额是来自国外借来的资金所填补的,具体表现就是外国储蓄净额的增长。

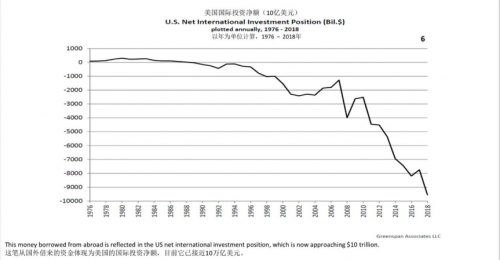

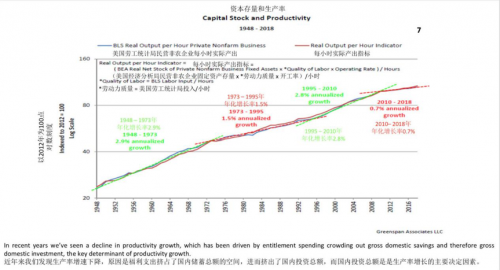

图六,我们可以看到这笔从国外借来的资金,体现为美国的国际投资净额,目前已经接近10万亿美元,15年前,甚至是更早的时候,它是非常稳的,而近期发生了最大的变化。而近年来,我们发现生产力的增速有所下降,原因是福利的支出挤占了国内储蓄总额的空间,进而挤出了国内投资总额。国内投资总额是生产力增长的主要决定性的因素。

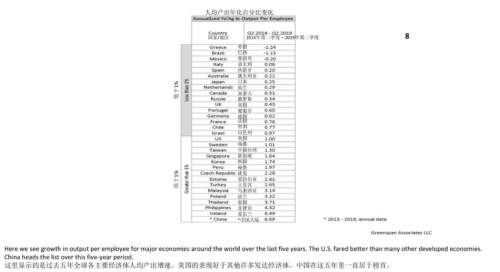

图七,这里显示的是过去五年全球各个主要经济体人均产出的增速,美国的表现要好于其他很多发达的经济体。但是,中国在这五年一直是居于榜首的。

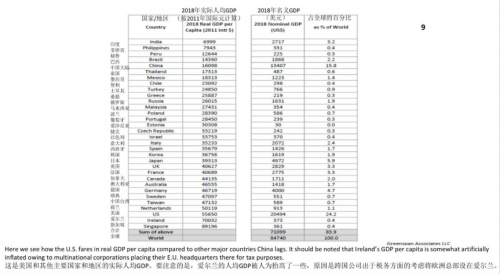

图八,美国和其他主要国家和地区的实际人均GDP,中国低一些,但要注意的是爱尔兰的人均GDP被人们抬高了一些,原因是跨国公司处于税务方面的考虑,将在欧洲的总部设在爱尔兰。

与此同时,我还想指出一点,就是在这个表格当中的第二部分。再看一下美国和其他主要国家和地区的实际人均的GDP,美国和中国来讲,你会发现中国和美国GDP之和占到全球GDP的40%。

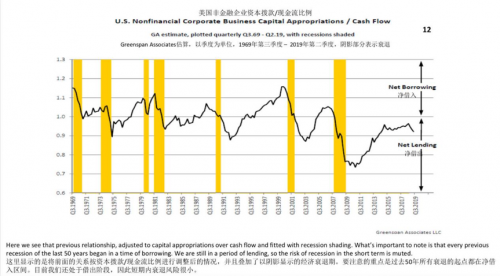

图九,它代表的是美国的联邦预算赤字,联邦预算的赤字往往会增加单位货币的供应量,正像这张图中所描绘的那样,最终导致通货膨胀的上升。在这里上方表格是下方图形的统计分析回归结果。资本拨款领先资本支出6个月,也就是说企业将资金用出去的平均时间为6个月,我们在回归分析中发现的情况也是这样的,而且调整之后的R2的值是最高的。该回归分析中的应变量是企业固定资产投资和现金流的比例,也就是企业管理层选择将多大一部分流动性现金资产变为非流动性固定长期资本。我们发现,美国5年期国债和30年期国债收益率差,以及美国联邦政府储蓄总额占GDP的百分比,非常明显的领先应变量两个季度。

第十二张表,这体现了一个应变量,并且叠加了经济衰退期,在过去50年当中,所有衰退的起点都在净借入区间,目前我们还处于借出阶段,因此短期内衰退的风险是很小的。每周工业产值的差额在不断减小,还包括工业产品生产的数量也在缩小,但是现在还不能把它叫做是一个衰退的开始。毫无疑问的经济走弱,包括工业领域的一些变化,全球很多地区都出现了类似的情况。这里要回答的一个问题是,从这边到那边,也就是从现在到未来会有什么样的变化,等一下我会在提问的时间跟大家讲。

接下来继续看我们的数据分析。

这是用了另外一种不同的分析方法来看待全球经济不同的变动。

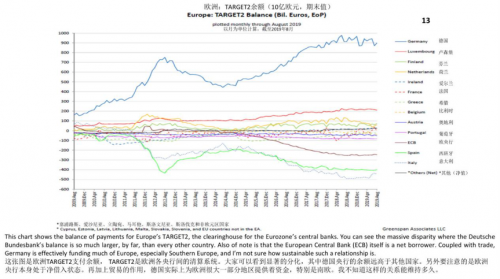

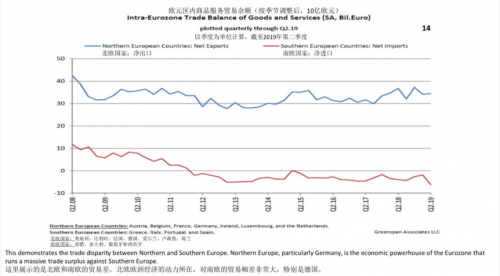

第十三张表,这是从欧洲的角度,其实现在欧洲的情况是比较复杂的,非常明显。现在最让我担心的欧洲的情况是非常具体的,也就是欧洲整个TARGET2系统(欧洲各央行间的清算系统)的支付余额。这是欧元区央行的清算行所的数据,大部分的差额,包括德意志银行的余额差值,我觉得其他欧洲的国家,可以看到非常显著的分化,德国央行的余额远高于其他国家,欧洲央行本身是处于净借入状态,再加上贸易的作用,德国为欧洲很大一部分提供特别多的资金,再加上贸易的情况,很有可能德国是欧洲整个金融体系当中最主要的提供资金者。卢森堡也是一样,还包括其他的一些分支机构,都为它提供了资金的借入,尤其是德国扮演了这样一个提供资金者的角色,特别是给南欧,但我不知道这样的角色能持续多久。

可以看到,在这方面会出现,再考虑到进出口的情况,在欧洲,尤其是在南欧,我还是怀疑这样的一种借贷关系到底能够维持多久。

再看一下十四张图表,具体分析一下欧元区商品贸易额商品之间的关系,这是展示的是北欧和南欧之间的贸易差。北欧地区仍然是欧洲的经济动力所在,对南欧贸易顺差是非常大的,特别是德国。

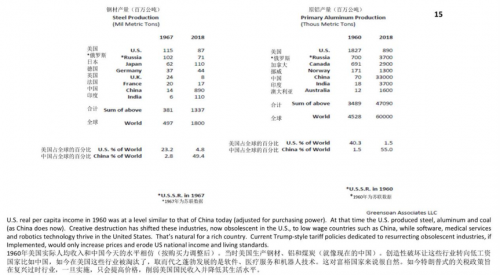

第十五张图表展示的是,1960年美国实际人均收入,和中国现在的水平相仿,当时美国主要生产钢材、铝和煤炭,跟现在的中国情况非常类似。创造性破坏让这些行业出现了转移,转向低工资国家,比如中国。如今在美国这些行业被淘汰了,取而代之的是蓬勃发展的软件业、医疗服务和机器人技术,这对于富裕国家是很自然的,如今特朗普式的关税政策,一旦实施只会提高价格,降低国民生活水准。

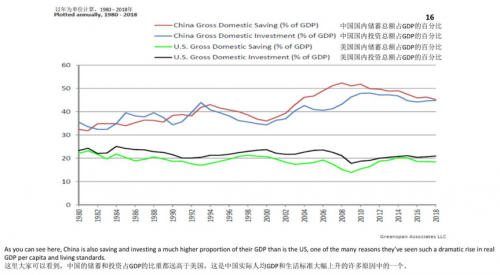

第十六张图表,中国的储蓄和投资占到GDP的比重要远高于美国,这是中国实际人均GDP和生活标准大幅上升的许多原因中的一个。

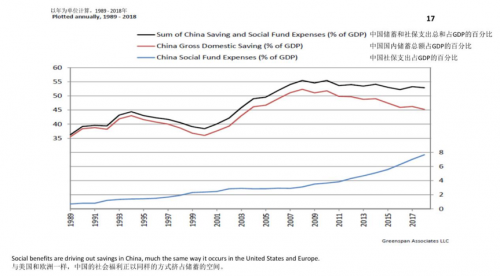

第十七张图表展示的是社会福利,中国的储蓄和社保支出之间,以及占GDP的比例,中国的社会福利正在以美国和英国同样的方式挤占着储蓄的空间,我发现这样的一个过程,在全球大部分国家都在上演。

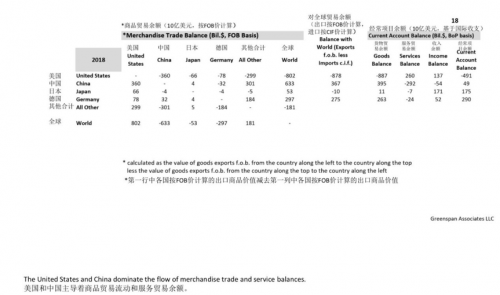

第十八张图表,这是两个最主要的国家,美国和中国,主导着商品贸易流动和服务贸易余额。

随着中国在市场经济的道路上走的越来越远,经济的进步取得巨大成功,早些年的意识形态的辩论慢慢就成为了历史。我第一次踏上中国是在1994年,改革开放之后已经很久了,之后我又好几次访问中国,像所有访问中国的外国人一样,我每次都对中国翻天覆地的变化印象非常深刻,中国的经济已经成为仅次于美国的第二大经济体,中国已经从20世纪80年代的自行车经济发展成为一个去年生产2300万辆汽车的国家。在几千年来,农耕的土地上摩天大楼拔地而起。

近年来,中国也制定了很多市场经济的体制,而重大的变化仍然不停地涌现,最重要的是中国目前正在建立一个与美国非常相似的破产体系,所以中国的发展是惊人的,世界和美国都为此感到印象极其深刻。

我就说到这里吧,如果有问题,欢迎大家问我。

朱民:谢谢艾伦,谢谢您刚才非常非常精彩的发言和演讲,也谢谢您对全球经济局势的洞察,以及您对中国经济发展未来的乐观和中国改革开放未来的乐观。

现在我们谈一谈您刚才谈的第一个事情,我们都知道,投资自2008年以来保持在低位,但也推动着世界经济的增长,不过您刚才非常独特的提出,您的数据说投资很低是因为储蓄很低,正是因为社会福利项目挤压了储蓄的空间,这都是因为人口老龄化。如果人口老龄化是不可避免的,我们的人口结构越来越老化的话,在您看来,投资会不会继续放缓?生产率增长会不会继续放缓?因为人口老化是不可避免的。

艾伦·格林斯潘:这个问题很难回答,你问了一个非常重要的问题,对所有的经济政策制定者来说,人口老龄化是不可避免的,而医学越来越发达,使我们的平均寿命拉的很长,所以退休的问题,有的80岁的人都想不到要退休,所以我们在这方面的趋势的确是不可逆转的,我们也不想逆转它,要怎么做呢?尽量不要让社会福利挤压国内储蓄的空间,因为每个国家的情况,现在大概都是这样的趋势。只有一个国家现在真正意识到了这个问题,就是瑞典。瑞典在这方面做的特别不好,因为它的社会福利太高,所以出现了很多的问题,它的通胀率增到了500%,系统差点崩溃了才做出改变,他们怎么做的呢?采纳了一个养老金中DC系统,而不是DB,也就是固定支出,而不是原来的固定收益,瑞典似乎解决了这个问题。

但是,我们是不太可能回到过去了,因为我们会有越来越多的老年人,他们占的人口越来越多,社会福利支出就越来越多,我在这个问题上也想了很多年,没有一个简单的答案,因为不管是什么答案,都不会是很简单的答案。但是不管你怎么做,每一个国家,尤其是所有的发展中国家,都必须要解决这个问题,来克服困难。如果社会福利没有这么高,全世界的增长会比今天要高很多。

朱民:是的,这个问题的确是很困难,非常感谢您从自己独特的角度和数据来看待这个问题,我管它叫做“格林斯潘的挑战”。

我们假设特朗普让你当他的顾问,在这个问题上,我们说了老龄化是不可避免的,投资会继续走低,您刚才提到了资本拨款和现金流的对比,所以投资会一直走低。那么,我们最后都是低增长了,您觉得美国会不会进入像日本那样所谓的30年低增长低利率的经济停滞呢?如果特朗普要问你的话,你对他的建议是什么呢?

艾伦·格林斯潘:其实我觉得在这个领域,别人比我回答可能更加专业。我们在提供一些建议的时候,如果我觉得自己在这个领域并非是专家,可能我的答案并非是最好的答案。

朱民:刚才您提到了欧洲的情况,欧洲现在经济出现了极大的不平衡,我们刚刚看到,北欧对南欧的贸易顺差越来越大,他们提供资金进入到南欧,因为南欧有极大的贸易逆差,给这部分进行资金的补充,毫无疑问这是一个无法维系的情况,你觉得这会造成欧盟最后的崩溃吗?就像2008年我们所目睹的欧洲的局面?

艾伦·格林斯潘:我们知道,英国出现了脱欧的情况,它可能会在欧盟内部出现一些系统的调整,但是它的不确定性,再加上其他的一些外部因素,它会不断地抑制资本的投资。我刚才所展示的这些表都是非常关键的,让经济能够持续进去的就是资金的供应,但这个资金的供应是有一些投资的鼓励,或者基于政治意愿之下的投资行为,但是这种做法并非是一种长期有效的方法。

中国经济的发展在历史上都是史无前例的,为什么中国的发展这么快呢?是因为中国具有一个能力,也就是社会当中的储蓄额是非常高的,这是其他经济体没有的,换句话说,问我的建议还不如问您的建议。

朱民:非常感谢您的称赞,我相信您的经验一定是比我丰富的。我知道您花了很多时间研究通胀这一现象,世界上很多地方的通胀率很低,你觉得在某一种情况下,通胀率会反弹吗?因为大家都在看通胀,包括股权市场、货币政策和财政政策,你是否会突然某一天在未来我们的通胀又会上升,或者您觉得将来是一个低通胀的经济发展?

艾伦·格林斯潘:说到通胀,通胀是有什么所决定的呢?还是要看单位的劳动成本,它是由薪酬和生产率所决定的。如果我们的劳动力单位成本在不断上升,可能很难保持一个比较低的通胀率,我在之前的图表当中已经给大家展示,你很有可能会进入到一个通胀的压力之下,而非是通缩的压力之下。这是非常有可能出现的,我不能把它叫做是一种所谓的经济衰退,但全球来看,是一种停滞的状态。

我刚才也讲到,我们每个人都观察到了一种增长的步伐,但其他人为什么做不到像中国经济发展之快呢?我们要看到它背后的一个基本的原因,就是中国以家庭为单位会把收入当中的一大部分作为存款,高于西方社会,他就会有很高的投资,这就是为什么中国的增长速度如此之快,尤其在过去的几年当中,尽管中国GDP的脚步有所放缓。

朱民:在座的有几百个听众,不知道您能不能看到我们的现场,我干脆将话筒给听众,有任何问题或者评论想要问一下格林斯潘先生。

何刚:我来自《财经》杂志,我知道很多人都在热烈讨论来自不同的数字货币,比如脸书,中国也有数字货币的想法,我想问一下,发展数字货币现在的挑战是什么?在未来,美联储是否仍然会在国际货币体系当中做主导?

艾伦·格林斯潘:全世界的央行非常懂市场变化的规律,以及货币的流动性,所以央行是能够去预测的,如果他知道未来经济发展的趋势,或者发生了这种变化的趋势,这个问题可能就相对来说比较简单了,就是通过预测。我总是认为央行最主要的功能就是预测,或者是有一定的比较高的预测性,他知道现在经济流动的一种状况,如果可以解决的话,是可以解决的。如果央行有足够的预测能力,经济的知识,经济的专业,是能够支持我们的货币发展的,我不知道这是否作为一种答案回答了你,因为我就这个问题只能做这些评价。

朱民:您觉得央行是否也应该要发自己的数字货币,因为考虑到很多加密货币,以及Facebook的Libra。

艾伦·格林斯潘:这是一个很重要的观察点,各个国家或者央行发行的货币,没有其他组织,你刚刚讲到Facebook,但我们讲到的还是一种主权发行国,这可能是大家无法想象的,作为主权发行国,央行在这方面不会有任何的异议,这个并非是在经济领域的话题,更多是政治领域的一个话题。

朱民:所以数字货币就不是央行要考虑的问题是吗?后面有一个嘉宾想要问问题。

提问:我们是做投资管理的,公共部门的负债在过去的10年当中上升的非常快,尤其在2008年之后的金融危机,政府债上升的非常快,这个问题很多央行都会遇到,关于借贷率,宏观债的比例,这种政府债跟企业债是有一些差别的,您是否会认为政府债的积累会成为一个长期的挑战或者问题?随着经济的增长,可能有更高的借贷率,大家觉得没有什么太大的问题,如果经济不好会怎么样?现在政府债真的成为了大家关心的热点,您觉得他是否会成为未来经济发展的危险因素呢?央行如何出手能够缓解政府债的比例?

艾伦·格林斯潘:没有债就没有这个问题,但是没有债也没有所谓的投资,因此我觉得回答这个问题的核心,就是要发现一个差别,你的企业股权和企业债之间的关系,这个问题是由来已久的,我觉得几百年前就有这个问题了。但这个问题不是一个要解决的问题,而是一个权衡的问题,这大部分也是一个政治范畴的问题,很多主权国家都必须要应对管理债务的问题,你是如何管理自己国家的主权债的,对于你控制通胀率也是很关键的,你的信贷超过了储蓄率,就会拉高储蓄率。相反的,就不会出现这种事情,这个问题一直就是这样的,也没有其他的可能性了。

朱民:谢谢您。还有一个政治方面的问题,您最近和其他的前美联储主席一起呼吁独立的央行建立的可能性,您认为这个央行的独立性是不是现在正在受到侵蚀?您是有所担心吗?您认为央行如何能够更好的加强自己的独立性呢?

艾伦·格林斯潘:这点还没到呢,但是你要记住,美联储是美国国会通过立法来建立的,是美国政府批准签署了这项法案,这叫《美联储法》,所以才形成了美联储的这个体系,它的根就是政治来的,最终政治的确要产生一些影响的,我短期并不担忧,因为可以很清楚的看到,现任的美联储主席的一系列操作,都是我们能够理解的,当你当了这个主席之后,有很长的一段时期来继续平稳这样操作,除非你个人推翻了,比如说这个国家的历史和政治的传统,其实并没有特别大的偏离的空间,所以在短期是没有问题的。不过这个问题,还是依然会有人提出,但只要美国宪法还在,还有效力,而且宪法很难改,这里就不会出现大的问题。但肯定政客会一直把这个锅都扔给美联储,除了自己不背锅,其他人把锅都扔过去,但这种事情美联储的主席,我们早就适应了,早就习惯了,除非发生美国政治体系大变化。我其实并不担忧我们货币供给的操作,还会继续保持稳定下去。

朱民:是,维系央行的独立性是管理宏观经济的关键所在,谢谢格林斯潘先生非常精彩的发言,现在是10点过2分,我们的时间到了,就不了说,谢谢您。您气色非常好,我下次去华盛顿的时候,就去您的办公室,您刚才说的可以让我蹭两次饭。

艾伦·格林斯潘:谢谢。

朱民:我们有一个很精彩的艾伦·格林斯潘的演讲,如果能够给我三分钟的话,我愿意把他讲的东西简单归纳一下。

第一,2008年以来,我们观察到全球的投资都在下降,投资疲软,以美国为例,今天美国的投资与2008年比,按GDP的比重低了3个百分点,投资疲软是经济增长缓慢、劳动生产率缓慢、工资增长缓慢的一个特别重要的原因,为什么?他给出了一个特别有意思的解释,因为人口老龄化,人口老龄化以后,储蓄下降,社会的养老等等支出上升,就是个人的整体储蓄+社会养老保险支出加总的水平没有变,但它的结构变了,储蓄压低使得投资只能下降,全球都面临这个结果,因为老龄化是不可避免的,投资会继续在低位,而且会继续下降,所以我们很可能会在长时期处于低增长的格局。这还真是一个很有远见的想法,很厉害。

他说唯一能解决这个问题的是瑞典模式,但瑞典模式和今天几乎所有国家的养老模式不一样,我们没有财务资金能把我们从今天的模式转到瑞典模式,所以这对未来养老金的改革是个特别重要的事情,如果这个不改,投资就会继续低迷,这是一件很大的事情。

通货膨胀持续低迷,他认为最根本的原因跟投资有关,投资低迷,劳动生产率低,使得工人的工资上不去,通货膨胀上不去。所以,如果劳动生产率持续低迷的话,工资水平上不去,通货膨胀还是上不去,所以我们也会在相当一段时间里处于一个低的通货膨胀 的情况,低通货膨胀、低增长,利率水平已经很低,还在往低走,那就是典型的日本式衰退。我问他世界是不是在进入日本式衰退,他没有直接回答,但他认为低通胀、低增长、低利率的格局是存在的。欧洲处于一个不平衡的状况,因为北欧,特别是德国的出口不断盈余,盈余的收入就变成资金输入到南欧,使得欧洲产生了两个板块,盈余国和赤字国,这两个板块之间的互动差距越来越大,这是一个不平衡的结构,这个结构和2008年以前的全球经济的不平衡是非常相近的。

何刚问他怎么看数字货币?他认为央行不见得要考虑数字货币,主权国家的货币和央行的权威是法律制定的,不需要通过数字货币来执行,而数字货币会引起央行在现有的现金货币体制下政策的困扰,这也是很有意思的。因为对数字货币的争议是很多的,世界上越来越多的央行,包括我们的中国人民银行,都在研究数字货币。所以,他的结论也是很有意思的。

央行的独立性当然是宏观架构里特别特别重要的一个方面,所以维持央行的独立性,还是特别重要的。他并不认为美国现在的央行独立性很糟,但隐含的是央行的独立性已经遭到了侵犯。

这是一个非常精彩的演讲,一个90岁的老人,一个退休的前美联储主席,他的人生的经验和我们分享他对世界的观察,讲的非常精彩,再次感谢大家参加这个论坛。谢谢大家!

(照片来自《财经》年会2020:预测与战略)

本文来源投资界,原文:https://news.pedaily.cn/201911/448413.shtml