瑞幸咖啡似乎没有边界。

今年7月以来,瑞幸不断推出小鹿茶、坚果系列,并且将自己的经营范围涉猎到图书、报刊零售、音像制品零售、电子出版物零售等多个领域,如今,瑞幸将自己的触角伸到了无人零售——推出了无人咖啡机和无人售卖机。

在推出新产品的同一天,瑞幸则计划增发1200万股美国存托股,并表示将发行4亿美元的可转换优先债券。

边融资,边扩张,是瑞幸过去常用的运作方式,靠着这样的方式,瑞幸伴随着质疑,用2年多的时间开出4507家门店,登陆了纳斯达克。如今,瑞幸想从单一的咖啡扩展到更多品类,争议也从未停止,瑞幸的故事到底能不能讲通,还需要更多时间验证。

无人零售背后

瑞幸咖啡的无人零售版图初现端倪。

1月8日,瑞幸咖啡发布智能无人零售战略,推出无人咖啡机“瑞即购”和无人售卖机“瑞划算”两大终端设备。

前者,提供的是与门店无异的现磨咖啡及小鹿茶、热巧、牛奶等, 瑞幸将其描述为“国内最豪华的智能无人咖啡机”。后者,继续延续瑞幸的“低价策略”。

具体而言,瑞幸通过与全球产品供应商合作,大规模采购和定制化获得优惠的采购价格,然后借助瑞划算压缩渠道成本、部分商品给予补贴,使得消费者可以在无人售货机买到电商价格的商品。

瑞幸咖啡CEO钱治亚表示,无人零售终端机将覆盖办公室、校园、机场、车站、加油站、高速公路服务区和社区等各个场所,借此,瑞幸咖啡组成了由无人零售、线下门店、电商渠道这样的全渠道自有流量体系。

钱治亚表示,瑞幸无人零售的目标是成为现代企业办公室的标配,而对于终端机具体铺设数量的预期,则是“越多越好,越密越好,不设上限”。

这看上去又是一个快速抢占市场的故事。但一个不容忽视的事实是,相较于需要更多人力成本、房租租金的线下门店,造价更低的自助咖啡机和自助售卖机是一个更经济的选择。

这释放了一个信号,瑞幸开始在意扩张成本。一位自助咖啡机创业者向Tech星球(微信ID:tech618)表示,瑞幸这样的自助咖啡机成本在6万元左右。

但线下无人零售并不是一门好做的生意。“瑞幸现在想抓住自助咖啡机的稻草,大规模扩张,数量*,用钱就可以堆出来。”一位咖啡行业创业者向Tech星球表示,“虽然成本低,但大零售的环境复杂,点位的选择,消费能力和品类的不同都不是短期内可以打磨出来的,成立9年的友宝至今还要不停靠融资输血”。

外界不乏看好的声音。“假如你每个工作日需要喝一杯30块钱的星巴克,那你一个月需要喝20杯就600块钱的星巴克,请问你的收入多少钱才能合理的负担起这个星巴克的钱呢?”一位自助咖啡创始人向Tech星球分析到。

他坚持认为,更便宜的自助咖啡才是未来的趋势,“德国人均收入税后是3000欧元,喝的咖啡店的咖啡只是三欧元一杯,所以月收入1万块人民币的人,如果经常喝咖啡,他只能喝10块钱的,便利店级的,这样的人在中国的整体用户群中小于15%”。

无论市场反馈声音是正向还是不看好,瑞幸都在坚定地推进钱治亚口中的“无限场景战略”。从咖啡、奶茶到商务午餐等,不难发现,从上市以来,瑞幸一直在进行品类扩张。

2019年7月至今,瑞幸先后推出小鹿茶,坚果系列,同时,近期企查查工商信息显示,瑞幸咖啡主体公司发生工商变更,新增经营范围包括图书、报刊零售、音像制品零售、电子出版物零售。而就在小鹿茶推出当月,瑞幸也将纺织品针织品零售、服装零售、鞋帽零售、钟表、眼镜零售等纳入经营范围。

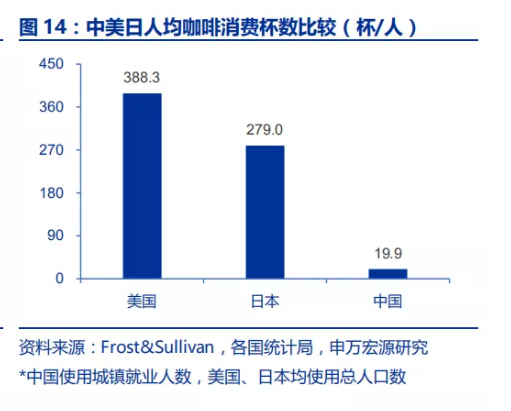

原因在于,目前来看,中国咖啡消费年增长率在15%-20%,远高于全球市场2%的增长率。同时,申万宏源2019年出具的报告显示,美国人均每年要喝掉近400杯咖啡;日本、韩国人均每年要喝掉近200杯咖啡;而在中国,这个数字近20杯。

市场有足够大的空间,但并意味着国外市场和国内市场对咖啡的消费潜力能够划等号。

申万宏源最近出具的报告认为,现阶段咖啡市场的快速增长来源于较低的基数,短期并不能判断中国会达到世界平均水平的咖啡消费量。这就是说,文化风俗差异和饮食习惯对瑞幸咖啡来说,始终是一条不可跨越的壁垒,而这意味着市场规模和天花板。

这也就不难理解,今年开始为何瑞幸咖啡一直在进行品类扩张,从小鹿茶到、果汁系列、坚果、零食和周边产品。

瑞幸必须要考虑的现实是,无人零售看上去是一个好故事,但点位的选择关系到人流密度和消费潜力,如何覆盖运营成本是一个不得不考虑的话题,倘若再遇上较低毛利率的产品,那这样的故事是否能够讲得通依旧未知。

资本故事可以讲多久?

一个有趣的现象是,在召开发布会同一天,瑞幸咖啡周二向美国证券交易委员会提交FORM F-1文件,计划增发1200万股美国存托股。与此同时,瑞幸咖啡还将发行4亿美元的可转换优先债券。

资本市场的反应最直观。盘后交易中,瑞幸咖啡股价一度下跌近6%。一位二级市场投资者在老虎证券上评论,新品发布会和提交增发报告在同一天,相当于消化利空于无形。

真实情况或许并非消化利空那么简单。根据Q3财报计算,新开一家店的开店成本在120万左右,相当于每天投入1800万扩张新店,而彼时瑞幸咖啡账上有45亿现金及现金等价物(即短期内流动资金),照此计算(仅算开店成本),这笔钱最多花不过9个月。

另一方面,每一次大动作之前,瑞幸都会提前囤积粮草。2018年5月,仅有500多家门店的瑞幸咖啡公开叫板星巴克,陆正耀将手中持有的3530万股神州优车股票作为抵押,从光大融资租赁公司获得3.5亿元的融资额度以购买咖啡机。

自此,瑞幸开启了不断融资,不断扩张的路线。通过梳理招股书可以发现,成立两年来,瑞幸咖啡通过股权融资筹集资金7.5亿美元,通过各种借贷累计融资12.85亿元。而如今,瑞幸已经从500家店扩张到4507家,几乎相当于每天开7家店,瑞幸用2年的时间跑出了星巴克过去20年在中国的开店速度。

瑞幸想用这样的方式迅速占领用户心智。但仅仅靠低价补贴是否能够留住用户,是互联网行业一个一直以来的难题。过去的单车大战已经证明,仅仅烧钱,往往最后留不住用户,也没有忠诚度。

目前来看,瑞幸的复购依然可观,据其招股书显示,2018年用户复购率为54%,但是停止补贴后,复购率能否保持如此,依然是一个未知数。

另外,实体零售无论是有人还是无人,终归与纯粹互联网业务模式的边际效应递增不同。瑞幸的无限场景游戏,还是要回到生意(卖货等)本身盈利,很难衍生出广告和金融等“羊毛出在猪身上”的玩法。

即便外界对瑞幸的这种做法有诸多质疑,但CEO钱治亚在接受央视记者访问时表示,未来3-5年,瑞幸咖啡依然会保持自己的“疯狂补贴”的举动,这样才能够渐渐培养用户的消费者习惯和打破他们的固有认知。

另一个不容忽视的事实上,2019年Q3财报发布时,瑞幸宣布本季度门店利润率首次扭亏为盈,实现利润1.9亿元。但仔细看财报,不难发现,Q3季度,瑞幸依然在亏损,净亏损为5.32亿元,上年同期净亏损为人民币4.85亿元。

所谓的门店利润率则是瑞幸首创的一个指标,即门店利润率=总门店收入(不含外卖费)-房租-原材料费用-机器待摊费用。而在这个公式中,并未计算人力成本、营销成本、研发费用等等。

资本市场似乎已经相信了瑞幸咖啡的故事。从2019年5月17日上市以来,瑞幸咖啡股价相较开盘价已经上涨了40%,瑞幸咖啡的市值已经飙升至84亿多美元。

没人知道瑞幸咖啡的终局将走向何方。答案,或许只有钱治亚自己知道。

【本文由投资界合作伙伴Tech星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。