2018年6月21日奈飞股价达到423.2美元/股,市值达到1840亿美元,超过老牌巨头迪士尼成为全球*媒体公司;金融危机之后的十年中,美股涨幅最高的也是奈飞,涨了6168.47%,相当于亚马逊的2.2倍、苹果的4.5倍。

人们开始将奈飞(Netflix)与Facebook、Amazon、Apple、Google并称为五大科技公司(FAANG),奈飞创造了一种现象——“奈飞现象”。

与电商、团购等模式一样,奈飞崛起之后,人们便开始在太平洋西岸寻找奈飞的中国门徒。

爱奇艺、腾讯视频、优酷等都有继承奈飞衣钵的机遇,其中已经上市的爱奇艺更是被称为头号种子选手。但从爱奇艺近几个季度的财报来看,它或许不必将奈飞的模式视为金科玉律。

生长在中国的爱奇艺,走出了与奈飞相似却不同的模式。

会员已是支柱业务

爱奇艺的模式,我们可以从它的财报中了解一二。

2月28日,爱奇艺公布了截至2019年12月31日的第四季度和全年未经审计的财务报告。根据财报显示,在2019财年爱奇艺总营收达到290亿元人民币(约合42亿美元),同比增长16%。

除了营收之外,爱奇艺财报中还有三点值得关注。

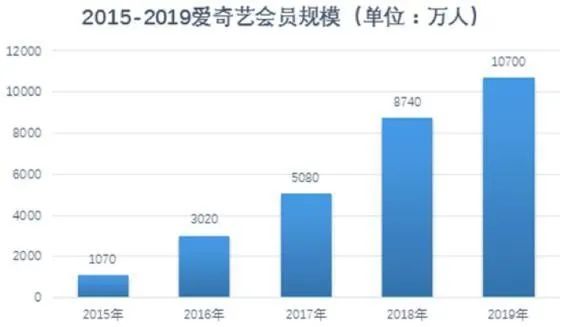

*是会员的规模以及来自于此的营收。截至第四季度末,爱奇艺的订阅会员规模达到1.07亿,订阅会员同比增长22%。

第四季度来自于会员服务的收入为39亿元人民币,同比增长21%。2019年全年的会员服务收入为144亿元人民币,去年同期为106亿,同比增长了36%,在总营收中的占比也提升到了50%,连续六个季度超过广告成为*大业务。

第二是内容成本增速放缓。

爱奇艺2019年全年内容成本为222亿元,虽同比增长,但增长幅度却大幅收窄,只有6%。

爱奇艺能把此前一路高涨的内容成本的涨幅控制在个位数,一方面得益于去年包括爱奇艺在内的多家视频平台及制作公司,发布的《关于抑制不合理片酬,抵制行业不正之风的联合声明》。这份声明提出,单个演员单季片酬(含税)不超过100万人民币,总片酬(含税)不超过5000万人民币,演员、嘉宾的总片酬不得超过制作成本的40%,主要演员的片酬不超过总片酬的70%。

另一方面则得益于爱奇艺在内容成本方面做的优化,爱奇艺CEO龚宇表示“随着内容结构不断优化,2019年全年内容成本仅实现了个位数百分比的同比增长”。

爱奇艺CFO王晓东也表达了相似的看法“我们的内容成本在2019年总营收中的占比呈下降趋势,这是一个令人鼓舞的迹象,显示出我们的内容组合更加均衡以及竞争格局更加理性。”

在性价比更高的自制内容上投入也是总内容成本下降的关键因素,2019Q4爱奇艺内容成本在同比减少13%的情况下,自制内容净值同比增幅高达17%。

第三是内容分发与其他业务也取得了不错的表现,在总营收中的占比分别为9%和13%。

其中内容发行的“量价”齐升为爱奇艺在第四季度带来了8.78亿的收入,同比增长68%;其他业务主要得益于游戏方面的发力。

除了上述几项业务之外,广告业务也在爱奇艺的营收中扮演着重要的角色。第四季度来自广告的收入为19亿,全年为83亿,占总营收的29%,是爱奇艺的第二大营收来源。

从营收结构上来看,爱奇艺形成了“会员+广告+内容分发+其他”的结构,打造了以内容吸引会员付费+广告以及周边业务的模式。

与奈飞依靠用户付费的单一途径相比,爱奇艺收入来源更加多样,抗风险能力更强。

爱奇艺不是奈飞

关于奈飞和爱奇艺外界一直存在两个误解。

*:奈飞崛起的根本原因是什么?

外界首先想到的应该是在内容上不断推出爆款,从首部自制剧《纸牌屋》到获得12项黄金时段艾美奖提名和6项金球奖提名的《女子监狱》,还有摘得小金人的《罗马》,口碑爆棚的《爱尔兰人》…

也有人说是及时搭上了移动互联网的班车,早在2007年奈飞就推出了流媒体业务,将其线下影碟的海量资源内容搬到了线上,并且打造了个性化推荐体系,吸引了大批用户。

但是这些都不是根本所在,内容、算法严格的说只是奈飞所选择的策略,只是其崛起的一部分。

从奈飞的财报上来看,支撑奈飞用高品质内容跑马圈地,创造“奈飞现象”的根本在于不断地烧钱。

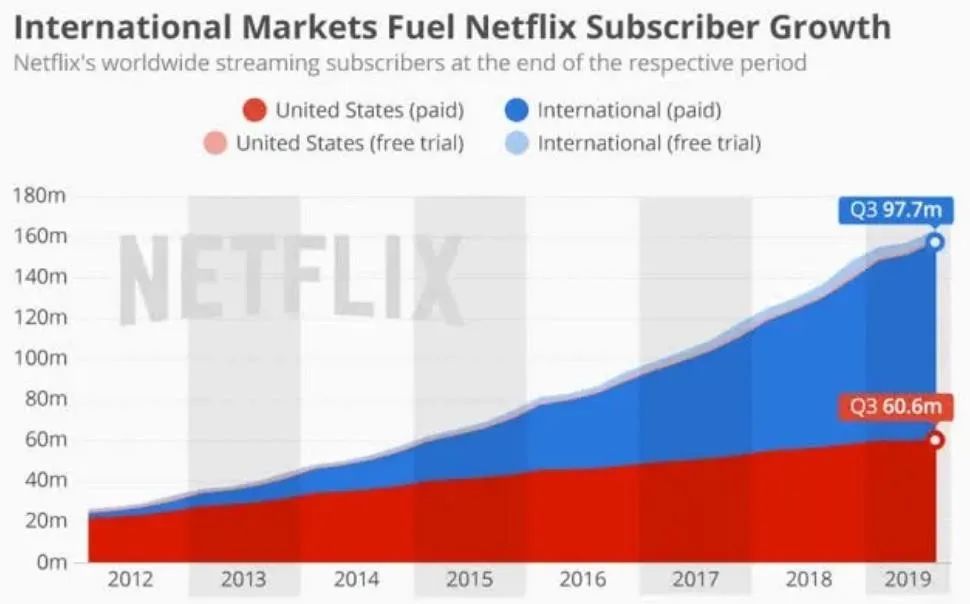

奈飞在2019Q4实现了54.7亿美元的营收,5.87亿美元的利润,全年总营收为200.8亿美元,利润为17.67亿美元。

但奈飞的现金流一直都是负数,截止到去年第四季度奈飞的自由现金流为负17亿美元,预计2020年自由现金流约为负25亿美元。对于何时“转正”,奈飞表示这一过程将是缓慢的。

现金流为负的主要原因是内容上的大手笔投入,2017年奈飞在内容方面投入了89.1亿美元,几乎是HBO的4倍,而且此后的投入越来越大。2018年这一数字是120亿,2019年则是153亿,根据BMO Capital Markets的最新估计,2020年奈飞将在内容方面投入173亿。

第二个误解是,很多人都将奈飞比作爱奇艺的对标对象,但从上文中的分析和爱奇艺的情况来看,二者相似但不相同。

在烧钱这一点上奈飞之所以能不断地在资本市场上借新债还旧债,是因为一来对其内容为上模式的认可,二来则是对海外发展前景的认可,特别是奈飞无论是在国内还是海外都处于行业*地位,这让投资者甘愿赴险。

但爱奇艺这两点都不具备,一来国内长视频行业的格局基本稳定,BAT扶持的爱奇艺、腾讯视频、优酷三足鼎立,长视频行业的白热化竞争不仅将持续很长时间,市场集中度也不像美国那样高。

二来在发展前景上,爱奇艺只有也只能是国内,根本原因在于爱奇艺并不能像奈飞借助美国文化流行优势搭便车,英语的国际性优势使其影视作品在海外的传播力更强,而汉语还做不到。

而这也导致爱奇艺在议价权、对内容的掌控都不如奈飞。

在财务指标上也是如此,奈飞在2019Q4单个季度的营收就达到了54.7亿美元,即便是2019年的低点也有45亿美元,而爱奇艺2019年全年的总营收只有42亿美元。

另外爱奇艺最近推出了类似YouTube模式的产品“随刻”,还在去年12月上线了新的短视频产品“晃呗”,这表明与聚焦于长视频的奈飞不同,爱奇艺希望长短结合。从业务上看,拥有“芒果TV+湖南卫视”的芒果超媒,比爱奇艺更适合被称为奈飞的对标者。

因此无论是营收还是业务,爱奇艺与奈飞只相似,不相同,目前也很难重走奈飞的路。

但是内容创作这种基于脑力的活动从来都不是只有一个正解,长视频也是如此,受中国国情影响的爱奇艺或许可以自己的路。

奈飞和爱奇艺孰优孰劣?

虽然爱奇艺的规模还无法与奈飞相媲美,但收入来源的多样性以及中国独特的市场环境也为它带来了奈飞所不具备的优势。

首先在内容方面奈飞除了是渠道上的裁判员,也是赛场上的运动员,这让奈飞对内容的掌控力更强,让奈飞爆款不断,按照奈飞管理层的说法,未来奈飞的原创内容占比计划达到50%。

但是这一举动也动了很多人的蛋糕,其中不仅有传统内容制作公司还有院线,《囧妈》首映放弃院线转而选择网络平台,这事其实是奈飞开的先河。

2017年的戛纳电影节就很好的展示了奈飞与行业内人士的矛盾,戛纳官方表示:从今以后,所有希望参加戛纳电影节竞赛单元的影片都需承诺能够在法国院线发行。这条全新规定将在下一届 2018 年戛纳电影节举办时生效。

声明中没有指名道姓,但大家都心知肚明,这个新规则就是冲着 Netflix 去的。与此同时,奈飞的人和logo也在电影节上被嘘声包围。

2018年戛纳更是直接拒绝奈飞参加电影节。

而爱奇艺在内容领域更多的是渠道的角色,与内容公司并没有那么深的矛盾。并不是说爱奇艺没有或者不重视自制,而是在现阶段,包括爱奇艺在内的国内长视频头部,自制的意义更多的是压缩内容成本,性价比更高。

这让爱奇艺保持了某种平衡,凭借规模优势,爱奇艺也不会因为克制而缺乏好内容。

其次营收的多元化让爱奇艺的抗风险能力更强,具有中国特色的“广告业务”或许会在将来与会员以及其他业务一起为它带来盈利。

而奈飞要提高盈利,只有提价或者缩减投入,一旦投入减少,奈飞的付费用户还会不会持续今天的盛况就得打个问号了。

奈飞在致股东的信中就曾指出:“最近的价格变化以及竞争对手流媒体平台的推出是美国和加拿大订户增长缓慢的原因之一。在美国以外市场推出的具有竞争性的产品已经产生了较为温和的影响。”

此外爱奇艺所在的国内市场竞争对手虽强,但格局已定,还没有人有能力改写格局。

而奈飞虽然目前保持*,但是其烧钱的打法和亚马逊、迪士尼、Hulu、苹果和Alphabet等巨头在流媒体上的发力,为它今后的前景带来了一丝不确定性。

值得注意的是,尽管爱奇艺走出了自己的模式,但2019年它还是亏损了93亿,同比扩大13.4%,这说明爱奇艺还没有到可以高枕无忧的时候。

总的来看爱奇艺和奈飞虽然在营收结构上有所不同,但对内容重要性的看法是一致的,而根植于中国文化市场的爱奇艺也形成了不同于奈飞的模式。

稳定、多元的营收结构,使得爱奇艺可以不像奈飞那样“孤注一掷”,这对平台尽早实现盈利是个好消息。

现在对相似却不相同的奈飞和爱奇艺孰优孰劣下结论,还为时过早。

【本文由投资界合作伙伴微信公众号:科技新知授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。