“恐慌情绪已经积蓄了一段时间。”美国时间3月9日开盘前,一位纽约的美股交易员对《棱镜》表示,欧佩克减产谈崩是导火索,原以为沙特开打价格战会引起5-10%的油价下跌,但亚洲市场开盘后下跌直接击穿20%,出人意料。“市场随后开始沿着‘无人知晓’的方向发展。”

预计到股市将遭遇重挫,上述交易员自觉提前到岗时间。但在各类资产全线下跌的“黑色星期一”面前,却难有避险之地。

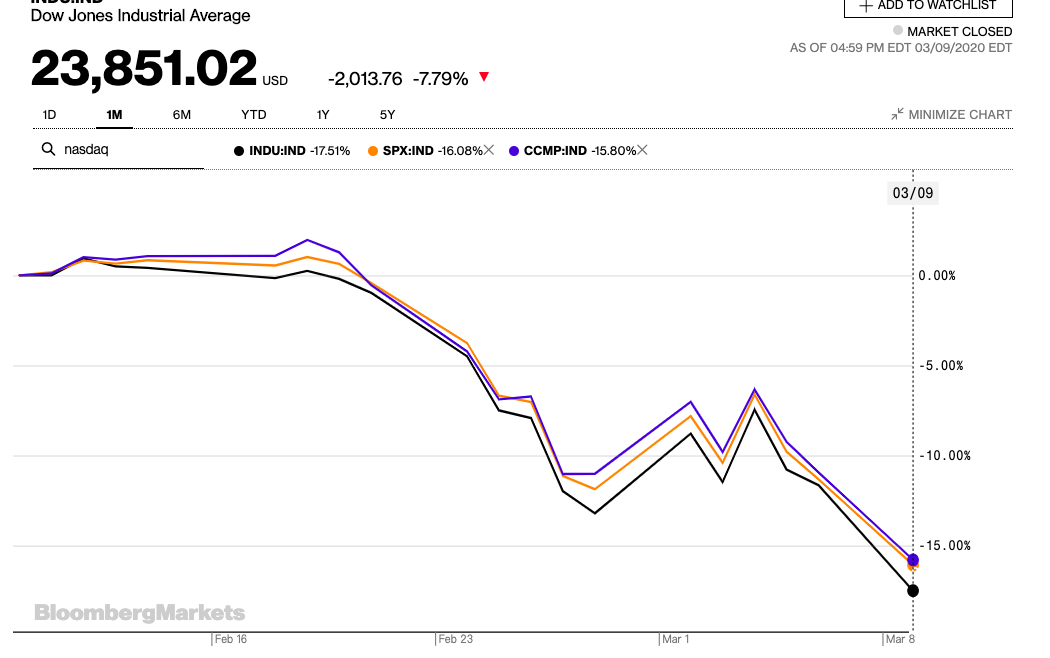

不出所料,当日,美国三大股指全线收低。道指跌超2013点,创2008年以来*单日跌幅,离技术熊市仅一步之遥。

2020年3月9日,道琼斯工业指数下跌2013点,创2008年以来*单日跌幅

欧佩克谈崩传导链

欧佩克谈崩减产协议,是周一美股市场里讨论最多的话题。

油价大幅下跌,除了打击美国页岩油企业的资金链、美国产油企业的竞争力,也考验投资能源产业的投资人的信贷能力,因而诱发连锁反应。

3月6日,在OPEC+联合会议上,俄罗斯拒绝欧佩克提出的继续联合减产150万桶/日的提议。考虑到上一轮合计170万桶/日减产协议将于4月1日终止,国际油价大幅跳水,布伦特原油和WTI原油价格的单日跌幅,均创下十年来新高。

但剧情并未就此完结。3月7日周末,沙特突然发动价格战。沙特国有石油巨头沙特阿美在给客户的邮件中提及,将大幅降低销往欧洲、亚洲和美国等国际市场的原油价格。其中,4月销往亚洲的原油定价下调4-6美元/桶;4月销往美国的原油定价下调7美元/桶,折扣幅度创逾20年来新高。

沙特打价格战的底气,来自产油成本低。

沙特阿美招股书数据显示,截至2018年12月31日,沙特阿美和全球五大原油巨头(埃克森美孚、荷兰*壳牌、英国石油BP、雪佛龙、道达尔)相比,成本*——以衡量原油开采维护能力的上游生产成本(lifting cost)为例,沙特阿美每桶只要2.8美元。生产成本低,源自原油所在地的地质构造、原油储地大多位于陆上和海上浅水区域、规模化形成的开采和物流能力等。

但考虑到沙特国家财政收入有7成来自石油产业,分析师认为,价格战并非长久之计,更多是逼迫俄罗斯回到减产联盟的策略。但疫情带来的原油需求下降,导致短期内油价可能进一步探底。

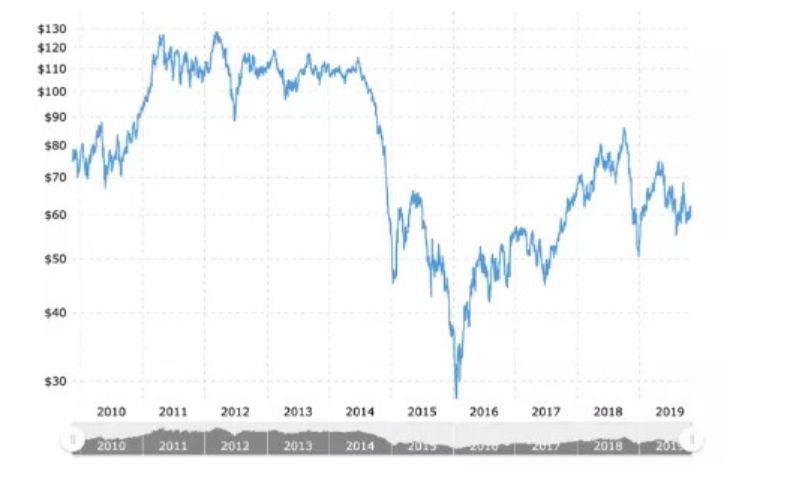

高盛警告,原油价格可能下探20美元每桶。

布伦特原油的十年走势

失去锚点,美股熔断

虽然近四五年能源板块疲弱,导致在美股中的权重已经下滑,但此次油价大跌引发的恐慌情绪却迅速在整个市场蔓延。触发熔断,成为“慌乱”的外显。

熔断机制于1987年10月美股股灾后推出,旨在给陷入恐慌下跌的市场一定“冷静期”。但真正触发熔断的情况仅有一次,为1997年10月27日。诺亚首席经济学家夏春回忆道,当时市场大跌前,美股也曾在亚洲金融危机爆发后继续上涨,但“三个月后,投资人的投资组合调整传导至美国”。

2020年3月9日,美东时间上午9点半,美股三大指数全线低开,卖单涌入。曾经的明星股无一幸免,苹果低开9%,亚马逊、Facebook、奈飞等低开近7%。

股市领头羊的下跌,推动大盘整体下滑。因为跌破7%,触发熔断机制。

但经历15分钟暂停交易后的市场,只是短暂“喘息”,重新开盘后,市场的烈度依旧向下。表征市场恐惧心理的CBOE波动性指数VIX一天之内飙涨30%。美国证监会规定,如果当日跌幅达到20%,则全天交易暂停。

最终,3月9日的美股没有触及第二级熔断线,但和近期高点相比,跌幅已经接近20%。

“之所以变得一团糟,是因为我们已经失去了所有的锚点。”安联集团的首席经济顾问穆罕默德·埃里安(Mohamed El-Erian)如此评价。他曾在2007年至2014年的金融危机期间担任美国太平洋投资管理公司(PIMCO)CEO和联席投资官。在任期间,他带领公司避开欧债危机,并将管理资金规模从1万亿美元增加了一倍。

他所提到的锚点,是所谓锚定效应(Anchoring effect),指当人们需要对某个事件做定量估测时,会将某些特定数值作为起始值,起始值像锚一样制约着估测值。在做决策的时候,会不自觉地给予最初获得的信息过多的重视。锚定(anchoring)是指人们倾向于把对将来的估计和已采用过的估计联系起来,同时易受他人建议的影响。

埃里安总结道,“上周末,由于欧佩克未能达成减产协议,我们失去了市场之锚。”

市场走向,“无人知晓”

埃里安点出,更让市场担忧的是,人们正在失去其他的“锚点”:一来,全球疫情的不可知性,让市场失去评估经济基本面走势的锚点;二来,美联储的独立性和能力的存疑,让人们失去了对后续政策定位的锚点。

这意味着市场的困惑和震荡,恐怕不会短期终结。

埃里安不是*的预警者。

另一位曾经因为穿越牛熊而建立声誉的华尔街基金经理、橡树资本创始人霍华德·马克思(Howard Marks)也在近期表达困惑,将美股市场的变化,称为“无人知晓(No Body Knows 2.0)”。

霍华德上一次使用同一标题是在2008年9月19日,也就是雷曼兄弟申请破产的两天后。时隔12年重新陷入身处“无人区”无方向感本身,就让华尔街感觉到当前局势的复杂性。

霍华德提及,美国疫情仍有多重未解之谜。

比如, “将采取哪些对策?——学校和办公室会被关闭吗?人们会被告知待在他们家里吗?食物会像在中国那样配送到家吗?大型公共活动会被取消吗?疫苗是否会被发明,以及什么时候?

对经济会怎样影响?——如果人们被关在家里,无法像平常那样去工作、购物、外出用餐或者旅行,GDP将受何影响?一个负财富效应将如何影响人们的消费偏好?“零GDP增长”和“跟去年一样”意思是一样的——那是一个乐观的或者一个现实的预期?

市场将如何反应?——由于市场的反应最终将受经济和情绪二者的共同作用,似乎不可能去量化它会发展到什么程度。”

上述待解问题落实到投资人身上,最关心的则是,货币政策和财政政策会如何发展。霍华德担忧,当利率位于低位,央行们恐怕“并没有那么多可供使用的刺激经济的*工具——降息的能力”。

“正常的降息计划包括大约500个基点。”霍华德称,美联储上周意外在会议间隔期宣布降息50个基点后,美国短期利率离重回“零利率”时代,只剩下150个基点的空间,为“有限的弹药”。

这和埃里安所提及的“失去判断美联储货币政策之锚”,相互呼应。

在美联储意外降息之后,巴克莱分析师团队曾预计在3月的例行会议上,美联储可能进一步降息,但对股市情绪的安抚能力,却无人知晓。

“毕竟美联储降息,也杀不死病毒。”上文美股交易员对《棱镜》表示,当日纽约州的新冠肺炎确诊数继续增加,超过100例,“和2008年时面对股市震荡感受*的不同恐怕是,除了精神上的压力,还要担忧遭遇身体上的病毒侵害”。

【本文由投资界合作伙伴棱镜授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。