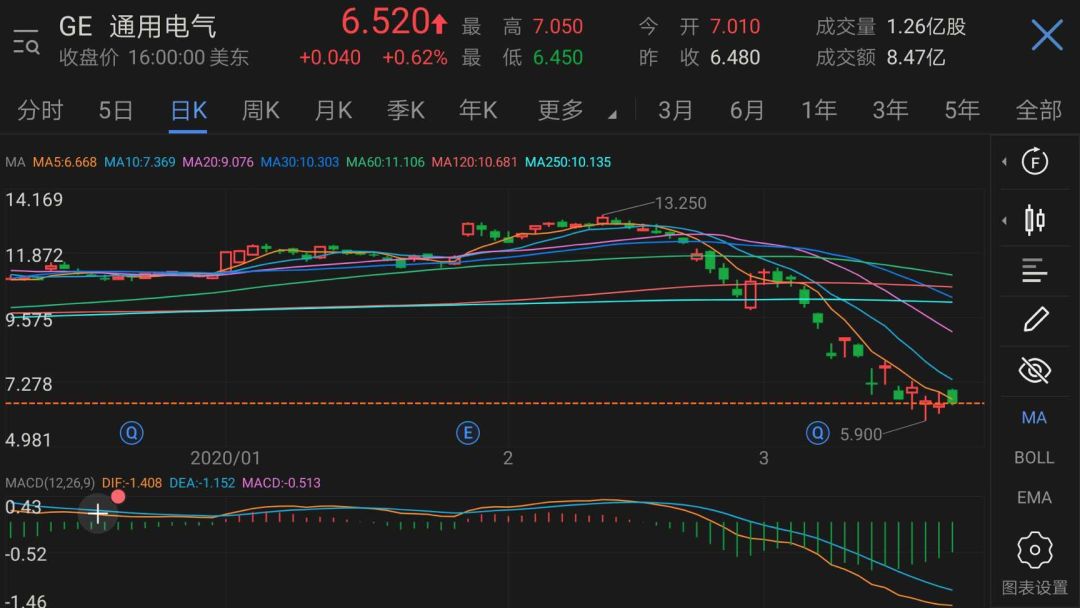

美国曾经的制造业巨头通用电气(下称GE)的股价近期因冠状病毒遭受重击。3月份以来,其股价已经连续10多个交易日下跌,总跌幅超40%。

GE股价近期持续下跌

事实上,2017年至今,GE股价一直在走下坡路。截至2020年3月20日收盘,其总市值仅剩下569亿美元,相比历史高点的4100亿美元已经蒸发了3531亿美元。

通用电气过去20年股价走势

股价只是一家公司基本面的反应——衰落已成GE不争的事实。

3月11日,特斯拉市值达到1168亿美元,首次成为美国制造业龙头企业;同日,美国曾经的制造业龙头—GE的市值只有686亿美元。

前不久,GE前CEO、一代管理大师杰克·韦尔奇(Jack Welch)离世。这位企业管理界的巨星陨落,也让外界不禁再次感慨巨头GE的陨落。

至今,韦尔奇之于GE,是非功过充满争议。GE成于韦尔奇,或许也败于韦尔奇。

1 韦尔奇掌舵GE的20年

杰克韦尔奇的陨落实际上发生在20年前,只不过当时人们仍然被其巨大的光芒笼罩着。而现在,当再次回头审视杰克韦尔奇的遗产时,借助历史长河的光芒,我们会发现杰克韦尔奇从本质上来讲,与其说是公司管理天才,不如说是金融“奇才”。

1982年韦尔奇掌舵GE时,GE是一艘平稳行驶的大船。这艘大船无功无过,每年向股东提供稳定的分红。

此时46岁的韦尔奇新官上任三把火,确实对GE的内部管理作出了巨大改变。

比如说针对大企业病的典型症状——官僚主义发起猛攻;同时在GE仍然盈利的情况下大幅裁员,提高效率;然后针对GE庞大身躯里面各类资产和部门提出严格的绩效要求:如果在各自细分市场中做不到*第二,你们就别干了!

这么一来的结果就是,在韦尔奇刚刚上任的两年时间里,GE就出售了71个业务子公司。

但此时的市场对韦尔奇是无感,甚至是有些厌恶的:这两年折腾下来,GE的股价反而下跌5%,因为当时市场认为韦尔奇的做法破坏了GE大船的稳定特性。

当时的市场买GE就像买债券一样,指望的是其稳定的分红,但韦尔奇的到来和做法让GE的投资逻辑受到了挑战。

天才在初期总是被埋没。

但此后,韦尔奇的运气来了:1984年美国开启了大周期牛市,到韦尔奇卸任时的18年后,大盘累计回报高达2400%!而在这种环境下,GE成为了当之无愧的明星公司,受到资本和市场的追捧,而这一切确实是韦尔奇的功劳。

韦尔奇对GE的改造:追求成长性行业,出售夕阳产业,让整个GE的投资逻辑从保守型价值股变成了成长股。结果就是1984年后的五年内,GE股价暴涨237%,完胜大盘。

于是乎市场乃至公众开始关注起杰克韦尔奇的神奇管理术来,但从本质上来讲其实是关心其炼金术:因为韦尔奇通过出售手上的夕阳行业公司,买进来的公司,结果都是“点石成金”,韦尔奇的实业“选股能力”堪称一流。

同时,韦尔奇注重中眼下业绩,注重市场感受的管理风格也大受GE管理层和华尔街的赞赏。

首先是管理层士气高昂,在提升股价方面动力十足。因为韦尔奇是给公司管理层发股票期权作为激励机制的始祖之一,如此一来GE的经理人们就必须在短时间内让公司出业绩,否则期权过期股价不达标就是废纸一张。

这种做法逐渐成为美股上市公司的标配,其深远影响远大于韦尔奇发明的管理哲学“六个标准差”。因为在80年代初时,美股上市公司管理的表现并不是以股价和短期业绩为标准,但韦尔奇的出现和做法改变了整个美国上市公司的管理文化。

此外,韦尔奇也非常注意华尔街的感受。每次发布公司业绩都要比华尔街预期高出那么一丁丁,预期管理技术一流。天才韦尔奇在位20年间,GE股票累计回报率高达5200%,是大盘整体收益率的2倍!

这样的事实和结果,确实要感谢韦尔奇大师级的管理和金融炼金术。在韦尔奇2001年卸任前的最后5年,GE的收益从每股0.72美元报增长1.37美元,增幅高达90%以上。卸任时韦尔奇带着史上最伟大CEO的光环光荣离场。

但此后,GE的股价从高峰时接近60美元/股一路下跌20年,*到达6美元多一股。这更加让韦尔奇神乎其神,这么大一个企业综合集团,如此悠久的历史,一个人离开了就全完了!?

我们借助历史回看的优势,发现韦尔奇真的是把GE当自己家殖民地了:离开时把最后一滴血榨干,丢下一堆烂摊子。

韦尔奇是怎么操作的呢?答案是金融。

在韦尔奇临走的时候,GE旗下再保险公司的准备金严重不足,因为准备金都拿去当利润了。在韦尔奇离开后的2001年,GE为再保险公司的注资高达94亿美元,相当于每股0.61美元,几乎等于韦尔奇最后五年的全部业绩增长。然而这仅仅是冰山一角。

韦尔奇掌舵GE期间的20年里,GE的金融部门极度膨胀,原本是给白色家电提供消费融资的一个小部门变成了GE的主要发动机。

在韦尔奇离任时,GE金融部门对整个公司的利润贡献已经高达41%,“脱实就虚”的倾向极为明显。这也解释了为什么韦尔奇在任GE20年间经历大大小小经济周期,但每次都能提供超越华尔街业绩预期一两美分的稳定收益:因为有金融部门的蓄水池可以调节总体利润的水位。

韦尔奇让GE金融部门极度膨大,在2008年前的规模已经与雷曼兄弟不相上下。但GE的金融部门有自己的更为危险的“特色”:没有太多存款基础的GE,主要依靠短期融资获得资金。2008年市场流动性干涸,GE无法继续在市场上滚动高达720亿美元的短期公司债,最终只能接受政府救助。

此后20年GE的故事基本是在为韦尔奇擦屁股。

2 GE的韦尔奇“后遗症”

在韦尔奇的继任者老杰夫接手GE还没有两周,美国就遭受了911袭击,GE股价暴跌20%。随后金融危机期间,GE的股价又比老杰夫接手时暴跌80%。

此后老杰夫不得不先是将GE金融部门对利润的贡献从40%削减到25%,随后又继续削减到10%以下。直至最后GE基本剥离掉了金融部门,重新回归制造业。

但剥离了金融后的GE制造业乏善可陈:2001年GE的工业部门产生的自由现金流为约100亿美元,16年后基本没有什么变化,资本的现金回报率仅有12%。同时继任CEO继续实现着韦尔奇的“传统做法”:卖掉夕阳产业,如将白色家电出售给海尔,买入增长行业。但没有了金融部门助力的纯制造业GE前景一片黑暗,股价一路走下坡路。

从纯粹的制造业管理能力上来讲,韦尔奇的继任者老杰夫的表现并不差,只不过“生不逢时”。老杰夫通过用成长性行业置换GE手上的夕阳行业,不仅在利润上补上了去金融化后的窟窿,还为GE留出了成长空间。

从很多方面来看,老杰夫对GE的贡献,实际上并不亚于韦尔奇:在老杰夫任期内,道琼斯工业指数中的花旗银行和美铝被踢了出去,这两家公司股价分别下跌了84%和58%,另有两家公司宣布破产,但GE至今仍保持了其长达125年的制造业传统和优势。

老杰夫之后的继任者John Flannery与韦尔奇和老杰夫发展制造业的思路也“如出一辙”:让GE制造业专注于快速增长的领域,出售效率低下或是已处在夕阳产业的部门。但单凭继承韦尔奇的制造业管理技能是不够的:在GE宣布彻底关闭金融部门后,其股价回到了1992年的水平……

毫无疑问,韦尔奇是罕见的天才。但是其天才之处不仅仅局限于其管理智慧,否则跟在韦尔奇屁股后面学了20年的老杰夫完全可以复制韦尔奇的传奇。

韦尔奇之所以是韦尔奇,更在于他不仅仅是埋头苦干,更知道抬头看天,知道如何在正确的时候使用合适的手段,*化放大自己的优势。

毫无疑问,韦尔奇给GE带来的前所未有的效率提升,在这些实打实的提升之上,韦尔奇成功借到80年代美国金融大爆炸的势,将自己枯燥的制造业业绩加上杠杆,插上翅膀,最后成为一代宗师。

所以,如果缺乏韦尔奇因势利导的创新能力,即便是在GE韦尔奇身边呆了几十年、成绩一直是A+老杰夫,在已经变化了的情况下之下坚持韦尔奇当时的那一套,也只能沦为擦屁股的角色,最后黯然退场。

从这一点来看,韦尔奇确实是一代大师。而大师之所以称之为大师,不是因为那一套固定不变的所谓管理模式,而是他因时而变,充分利用环境机遇的能力。

【本文由投资界合作伙伴全天候科技授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。