2020中国科创企业展望报告:乱云飞渡仍从容,科创迎接新十年

硅谷银行和浦发硅谷银行联合发布2020年度《中国科创企业展望》报告。报告搜集了中国科创企业及投资人对于新一年商业环境的展望,以及他们在就业/招聘、融资及公共政策方面遇到的挑战和关注的问题。想知道中国科创企业高管怎样看待今年中国的科创经济?请从这份报告中寻找答案。

行长寄语

乱云飞渡仍从容

跨入2020年,硅谷银行已经连续第十一年向全球科创市场发布《科创企业展望》报告,自2016年起,《中国科创企业展望》报告作为其中重要的一部分,通过对中国科创企业管理者的调研,把脉科创经济未来的走向。

回顾刚刚过去的2019年,无论是全球经济还是科创经济都经历了诸多不确定因素,地缘政治、贸易争端、汇率波动、投资放缓……“应变”成为科创经济生态圈的生存之道。我们在此次调研中发现,面对纷繁复杂的不确定因素和危机涌动的市场,中国创业者们学会了从容应对。

首先,无论你是巴菲特式的“价值投资者”,还是索罗斯式的“情绪投资者”,让我们都回归到科创经济的基本面——那就是创业者的信心。虽然面临各种变数和困难,但调研结果反映出,中国科创企业对于未来经营情况依然保持信心,81%的受访企业认为2020年公司的经营情况会保持稳健。

其次,融资难依然是市场关注的主题。与美国、英国、加拿大等国家相比,2019年中国科创企业融资成功率偏低。越来越多的中国科创企业将眼光投向了另一条融资渠道——战略投资者(CVC)。调研发现,中国科创企业所获得的最近一轮融资主要来自风险投资,另有24%来自战略投资者,这一比例显著高于美国、英国、加拿大等国家。中国科创企业已经不再满足于单纯的融资,他们对于战略投资者更期待。战略投资者可以为科创企业带来诸多好处,如业务合作、流量导入、技术支援等等。近年,中国战略投资者在股权投资领域的表现趋于活跃,也越来越为科创企业所接受。

与前两年相比,中国科创企业2020年期望IPO的比例虽然有所下降,但与其它退出方式相比,IPO仍是大多数企业的长期目标。尤其值得关注的是2019年上交所新成立的“科创板”,根据调研显示,对其“看好”的中国科创企业将近一半,另有一半表示“有待进一步观察”。我们相信“科创板”作为中国资本市场改革的试验田,不仅为科创企业IPO提供了一个新的契机,并将逐步完善,而且在支持中国科技创新、支持中国资本市场深化改革方面,也将发挥战略性作用。

最后,贯穿全年的中美贸易摩擦为科创企业带来了诸多隐忧。但是今年的调研结果显示,与2019年相比,2020年中国科创企业对于中美贸易关系的担忧比例呈现下降趋势。经过长期的贸易拉锯战,国内企业已经逐渐适应了新的贸易政策挑战。

当我写这封信时,中国正在全力抗击新型冠状病毒疫情。疫情来得猝不及防,但我看到的是举国上下万众一心、守望相助。我相信团结、速度和信念一定会守护我们走出这场困境。作为一路陪伴中国科创企业成长的科创银行,我们对中国的科创经济抱有信心。这种信心来自于勇敢的创业者,也来自于滚滚向前的历史洪流。乱云飞渡仍从容,让我们一起静待春暖花开!

陆珏

浦发硅谷银行行长、硅谷银行亚洲总裁

1

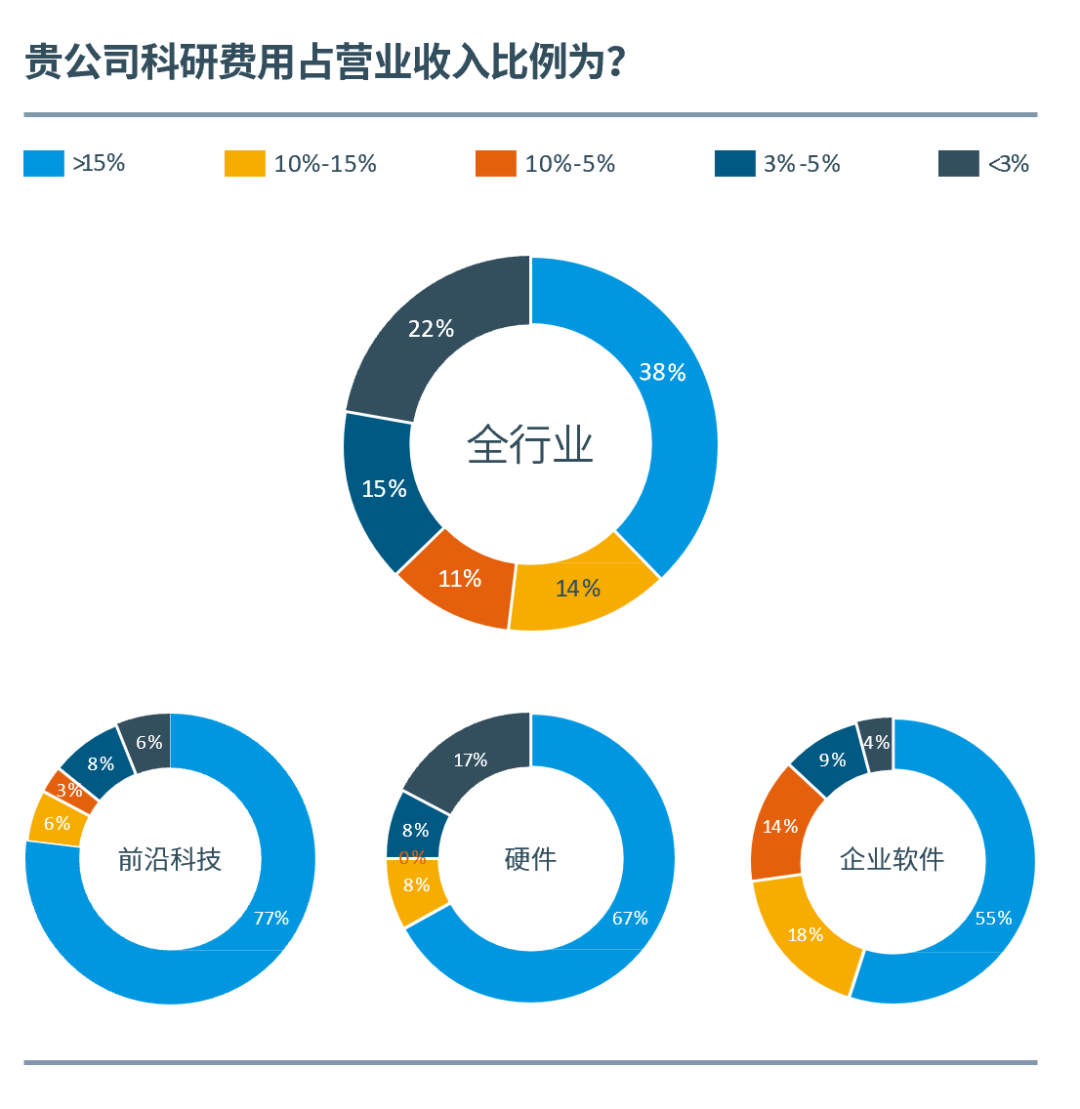

关于调研

关于科创企业展望调研

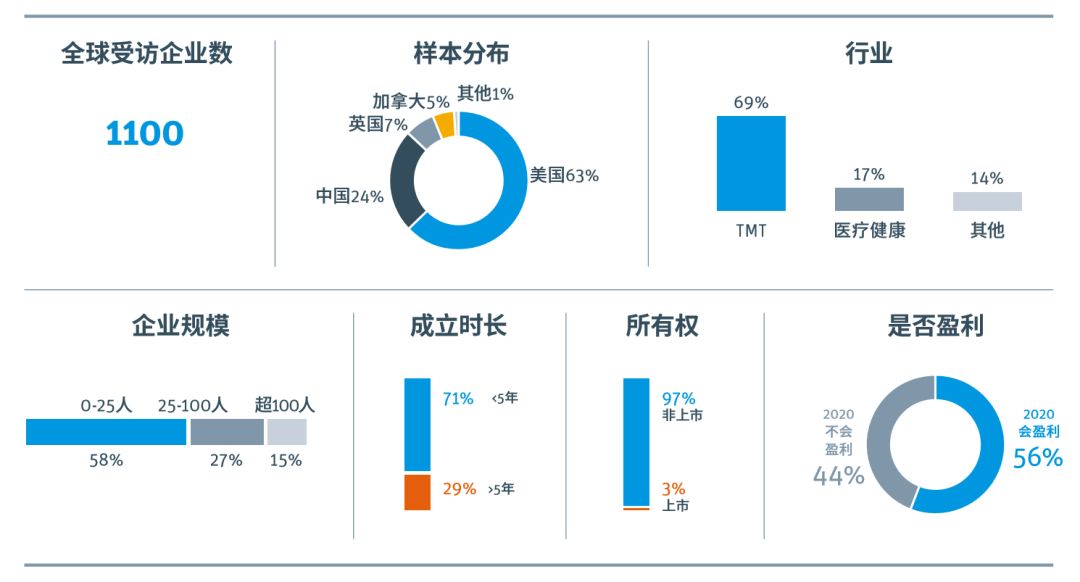

为了解科创企业发展现状,浦发硅谷银行联合美国硅谷银行进行了“2020年全球科创企业展望调研”,主要调研对象为中国的科创企业创始人及高管,并结合全球其他国家调研的样本对比分析,展现中国科创企业高管对企业现状与未来发展趋势的看法和预期。

中国区样本企业画像

本次调研的中国区样本共有259个,未上市的年轻科技类企业占大多数。企业经营地多分布在京津冀、长三角以及大湾区,有48%的样本是由风投投资的企业。被调研企业总体对2020年经营状况、及新经济稳健程度较为乐观,但认为融资环境仍面临较大挑战。

2

中国科创企业展望

经营状况

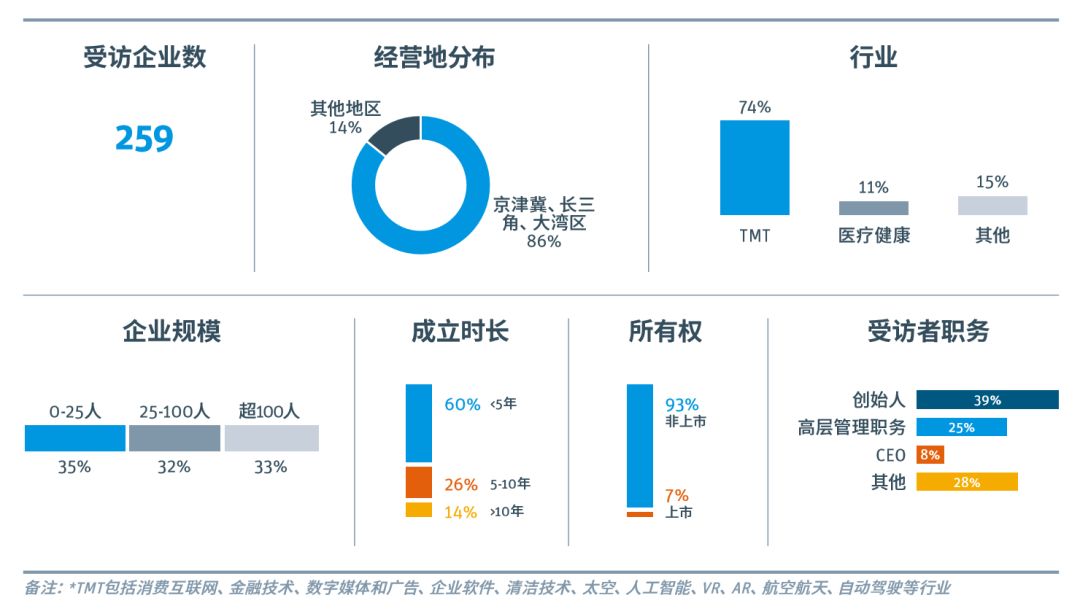

31% 被调研企业预计2020年营收将小于500万美元

被调研企业中预计2020年无收入的占13%,较去年的18%有所下降。多数被调研企业(31%)预计营收小于500万美元。预计营收大于7500万美元的占10%

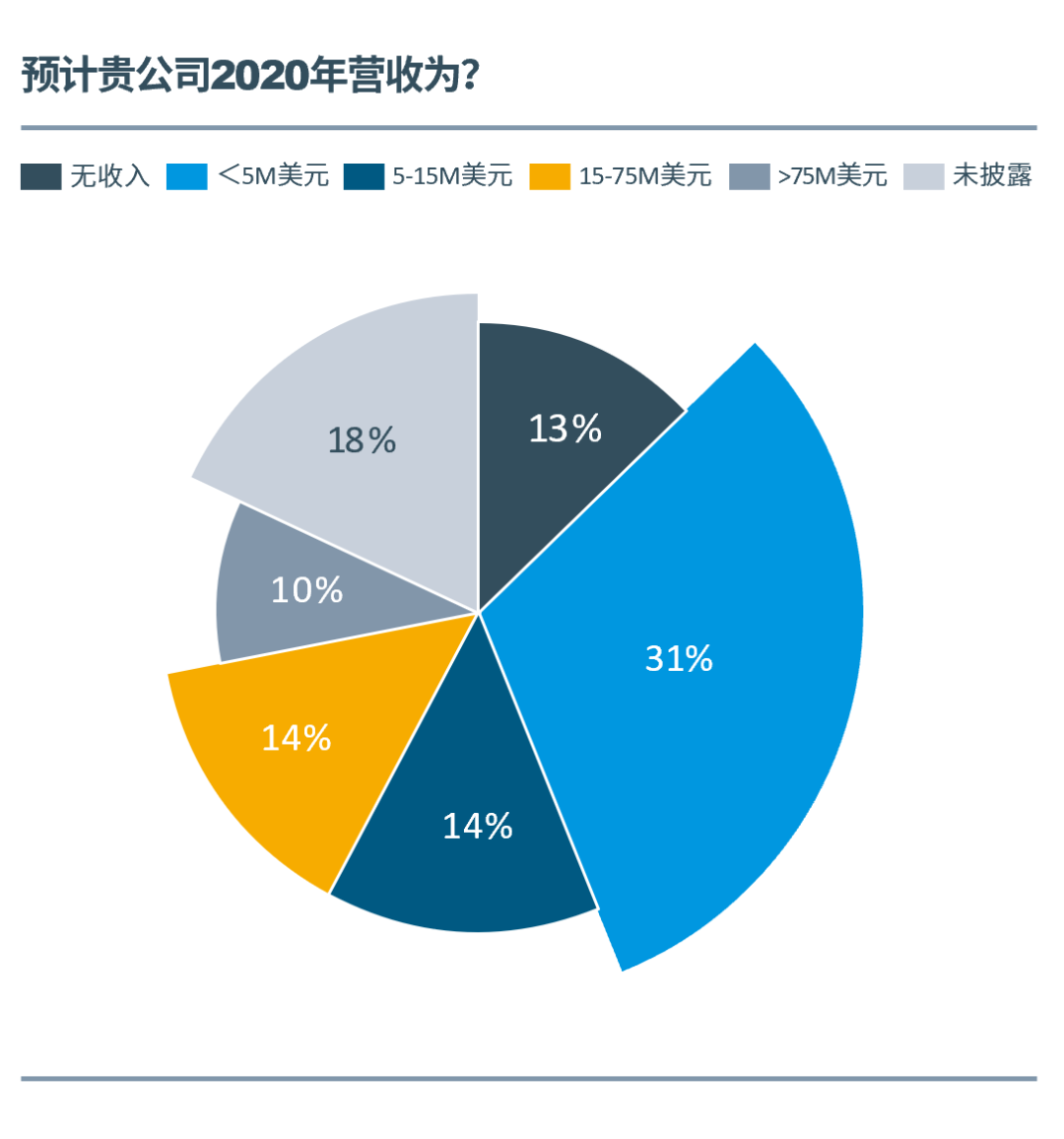

38%科创企业研发费用超15%

在科技创新、产业升级的背景下,科技研发成为企业的生产力,我国科创企业的研发投入也随之加大。根据调研结果,38%的科创企业研发费用占企业营收的15%以上,这也是科创板上市条件之一。其中,前沿科技、硬件、企业软件三个行业的科研费用占比较高。

就业/招聘

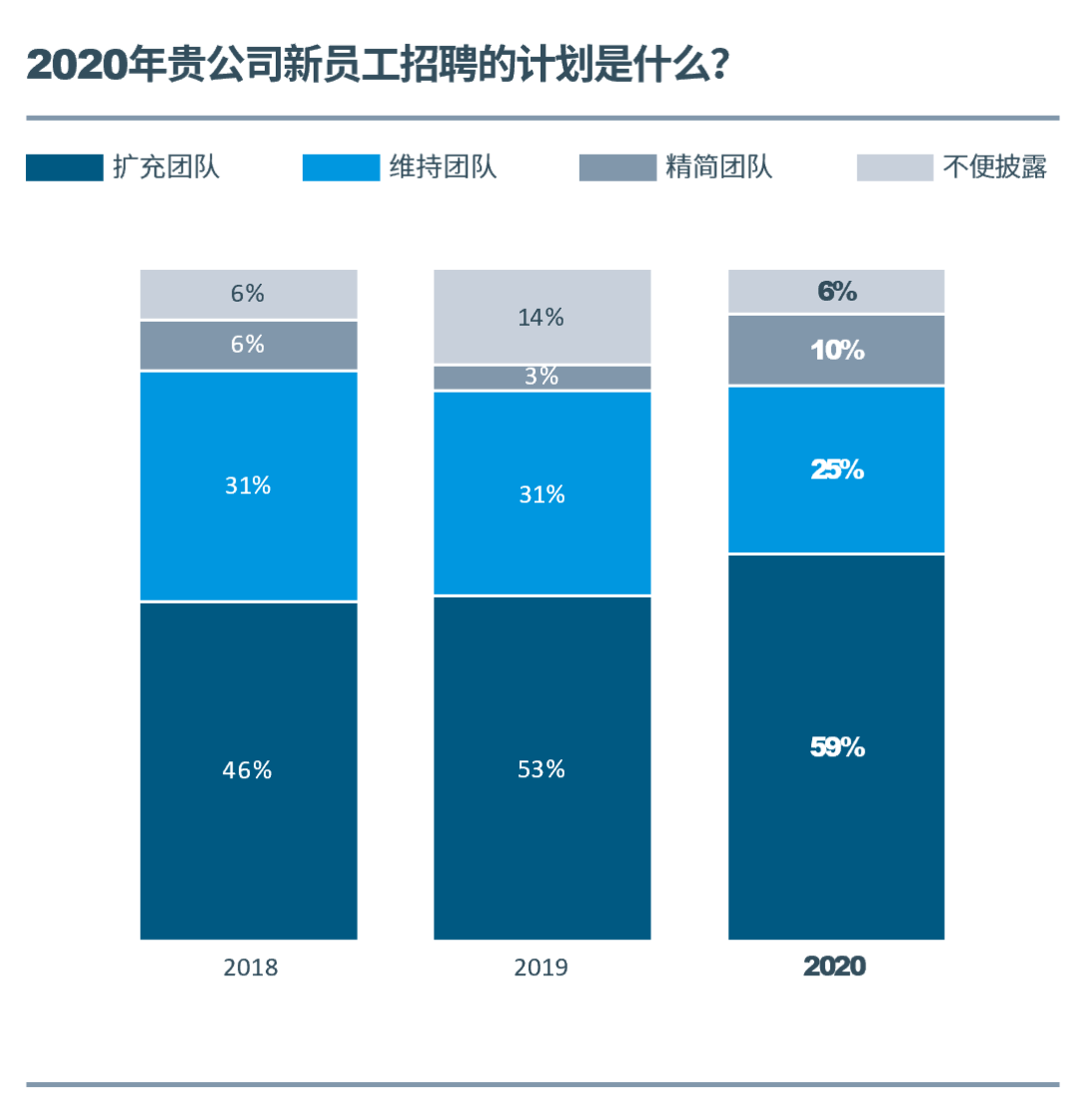

59%的科创企业表示有扩充团队的意愿,但仍有10%的公司表示有裁员计划

59%的科创企业表示2020年愿意扩充团队人数。而另一方面,2020年预计削减员工数量的企业达到10%,较去年上升了7个百分点,也从侧面反映了对融资预期的谨慎。

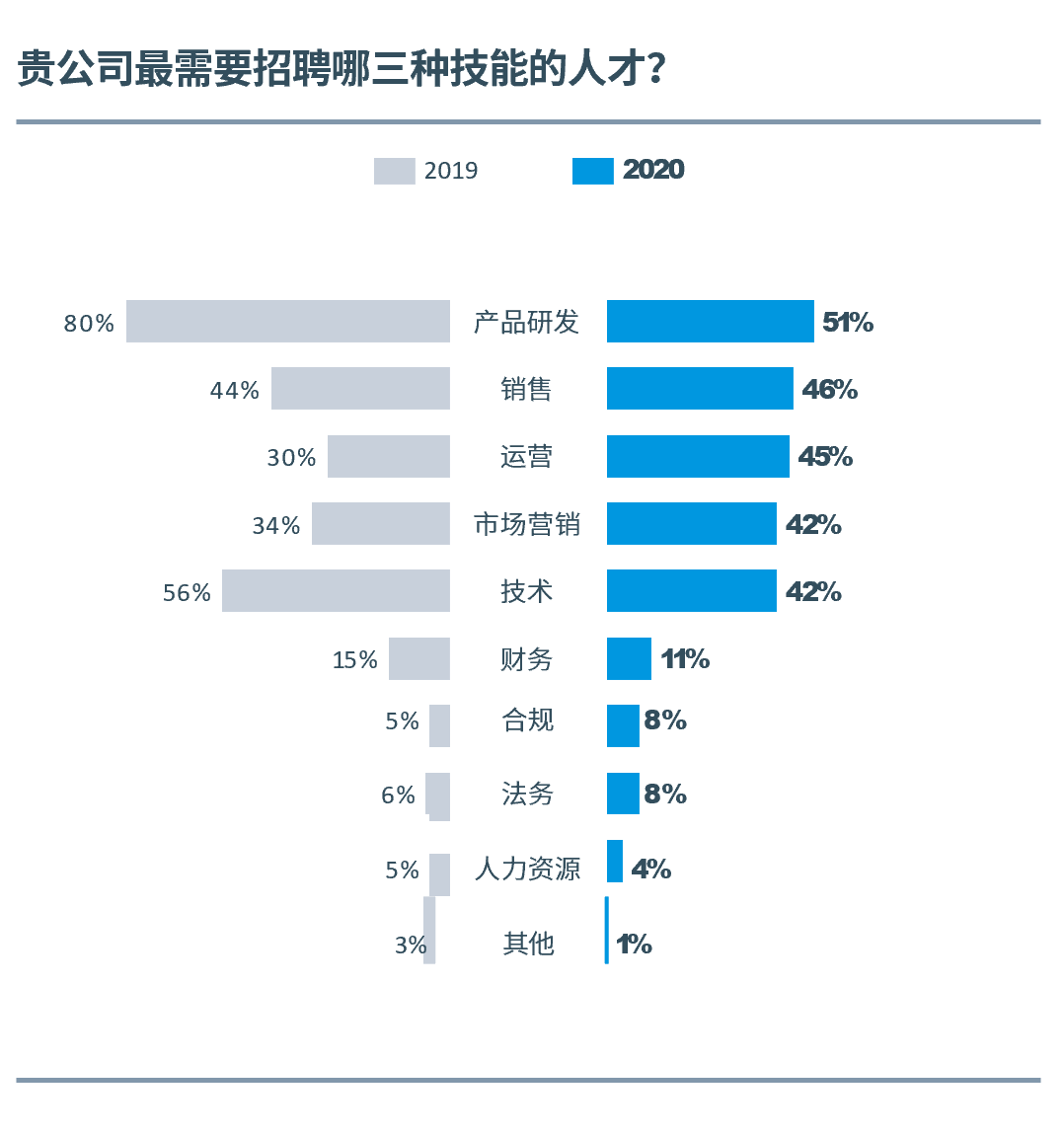

产品研发、技术、销售、运营等依旧是科创企业热门岗位

愿意扩充团队人数的科创企业中,研发、销售和运营岗位为2020年科创企业主要招聘的三类岗位,也反映了长期的集中需求。

融资

2019年中国企业融资难度大

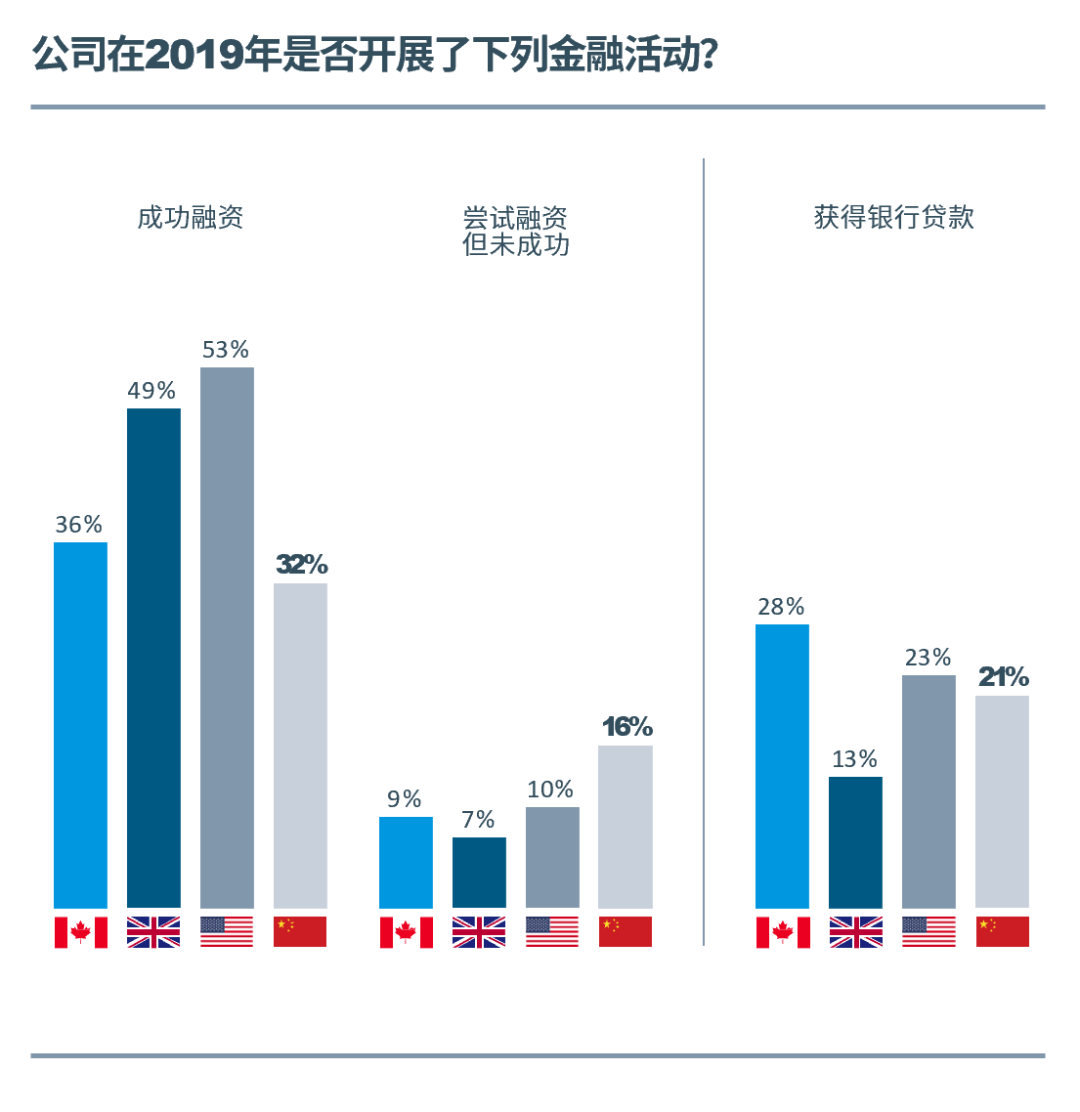

与美国、英国、加拿大等国家相比,2019年中国国内的科创企业融资成功率偏低(32%)、失败概率高(16%)。自2018年以来,股权投资市场的资金来源受到限制,VC/PE投资机构在募集端承受压力的情况下放缓了投资节奏,或者对于投资标的企业的筛选标准更为严格,最终导致全国科创企业融资难度上升。

另外,被调研企业中2019年获得贷款/信用贷款的企业为21%,低于美国、加拿大同期水平。在融资遇冷的大环境下,科创企业可转换思维,尝试各类风险债权类融资,不失为一种思路。

公共政策

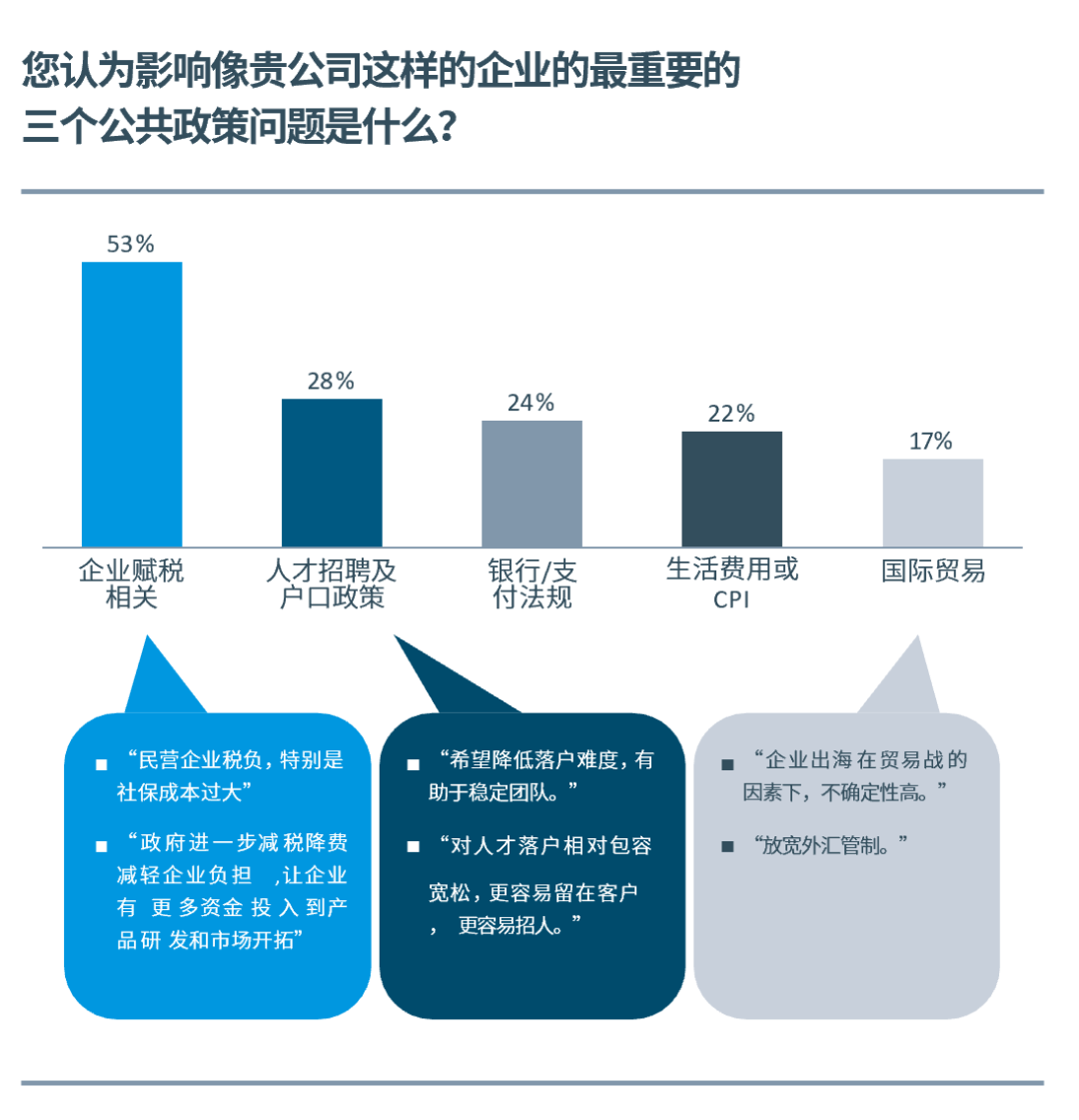

企业赋税、消费者隐私和人才招聘/户口政策最受关注

企业相关赋税关乎企业的利润乃至生存,因此获得超半数企业的关注,其中深圳与浙江的企业关注比例最高。排在第二位的是人才招聘/户口政策,上海市的企业最为关心这一政策,选择的比例高达38.6%;上海是最早实行积分落户的城市,落户政策中关于行业的条款与企业招聘人才的难度密切相关。

3

中国投资人展望

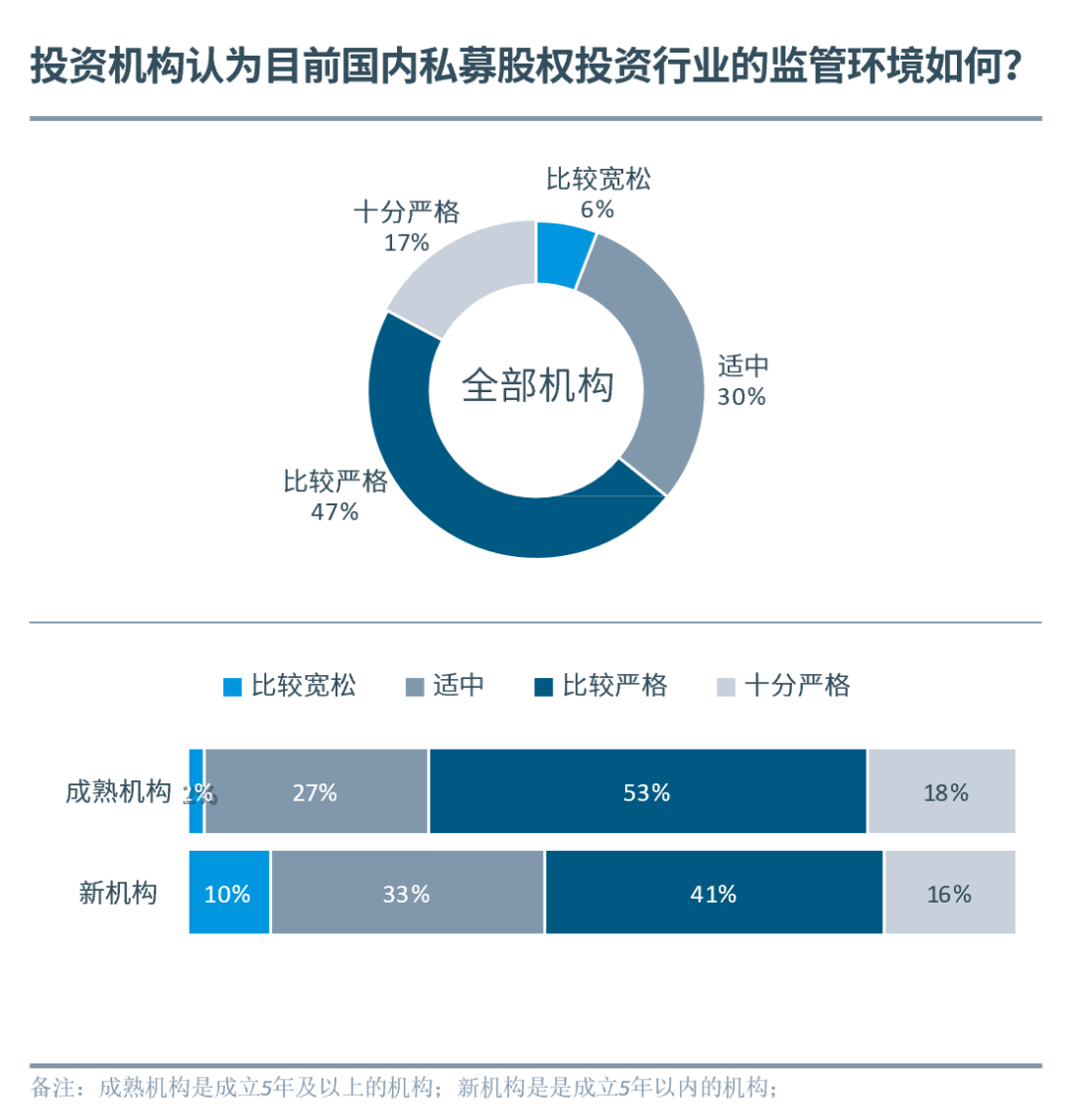

半数机构认为行业监管较严

64%投资机构认为国内当前私募股权投资行业监管严格(含“比较严格”和“十分严格”)。成熟机构认为“监管严格”的比例远高于新机构,主要原因可能是2014年以来中国创新经济加速发展,市场层出不穷的模式和现象倒逼管理层加码监管,致使当下的监管环境与成熟机构前期经历的“相对宽松”环境出现明显反差。

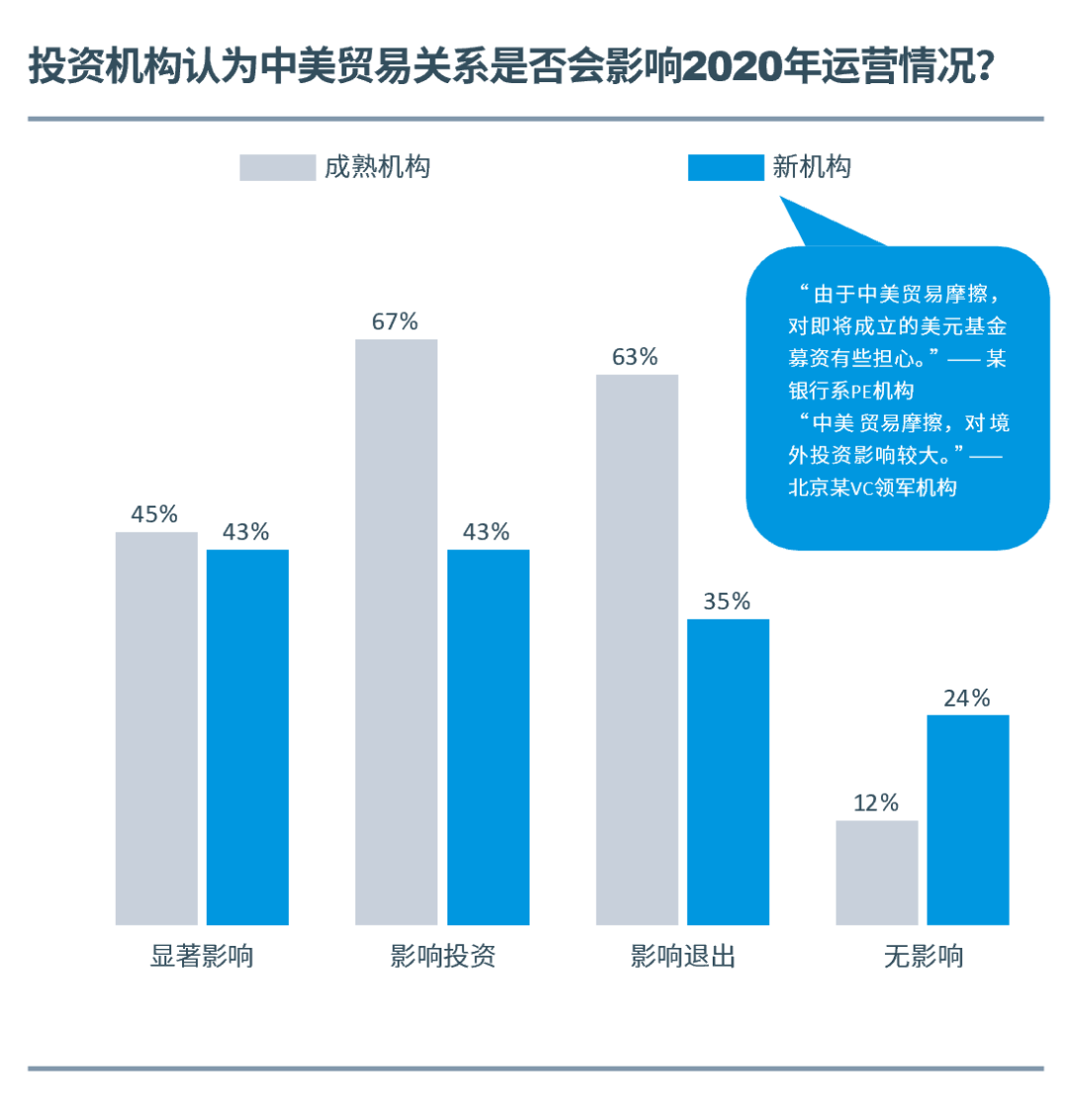

成熟机构更为担忧贸易摩擦

对于中美贸易关系对于2020年机构运营的影响,成熟投资机构与新投资机构的担忧程度略有差异。成熟机构对“贸易摩擦影响投资/退出”的担忧更明显,而新机构认为“无影响”的比例更大。

这一差异或许源自两类投资机构所管基金币种和投资阶段的区别。对于成熟机构,在管美元资金占比更大,且部分企业已经或正筹备赴美IPO,贸易摩擦对其影响更大。而新机构多为人民币基金,被投企业多未进入退出期,因此担忧相对不明显。

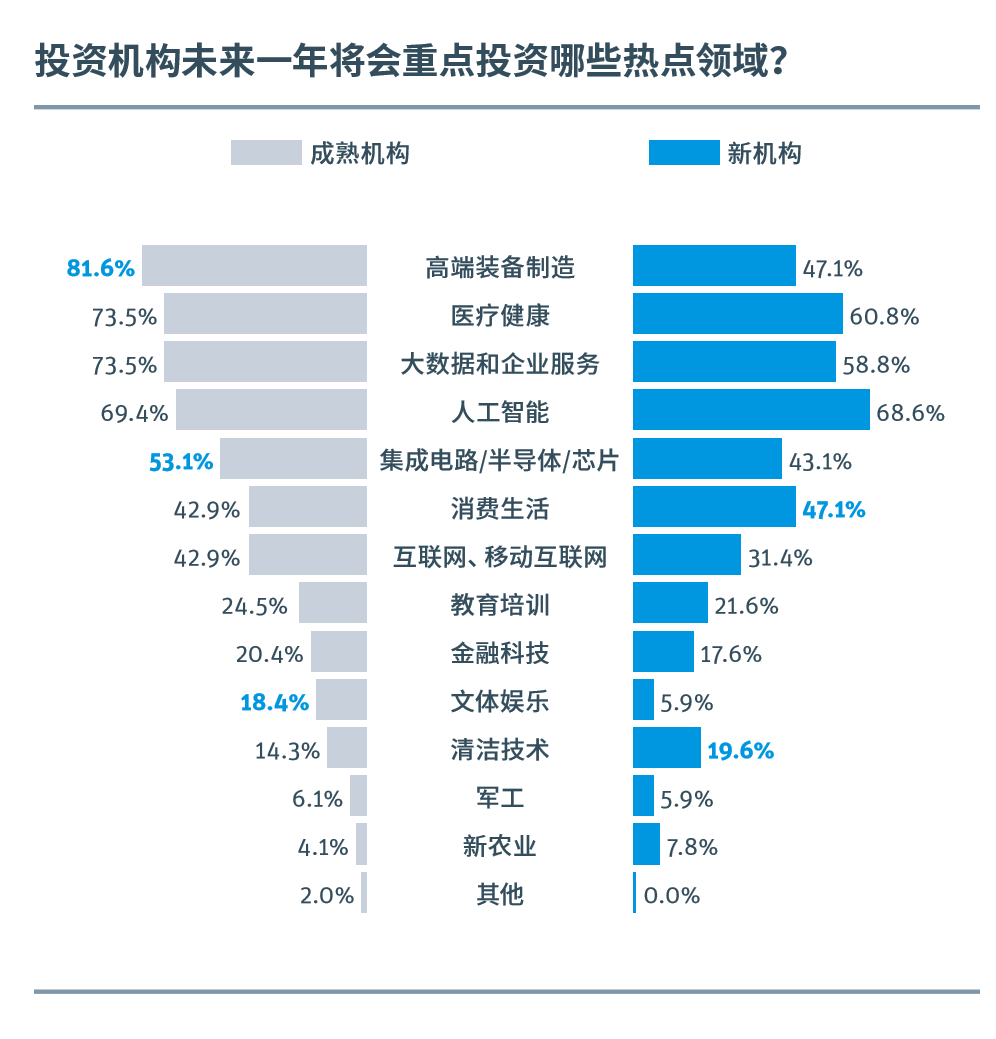

成熟机构投资更明确有序

成熟投资机构与新兴投资机构的行业偏好略有差异。总体而言,成熟机构在各行业的投资意愿普遍强于新机构。在高端装备制造、集成电路/半导体/芯片、文体娱乐等行业中,成熟机构与新机构的差异更明显。

成熟机构凭借在资金实力、产业资源和投资视野方面的优势,对于高端装备、芯片等重资产长周期行业投资信心更足;也更看好文娱等短期遇冷行业的长远价值。综合而言,成熟机构的战略更加明确、有序。

而新兴机构由于成立时间恰逢移动互联网热度兴起的年份,因此大多数机构主要侧重C端消费互联网相关行业。

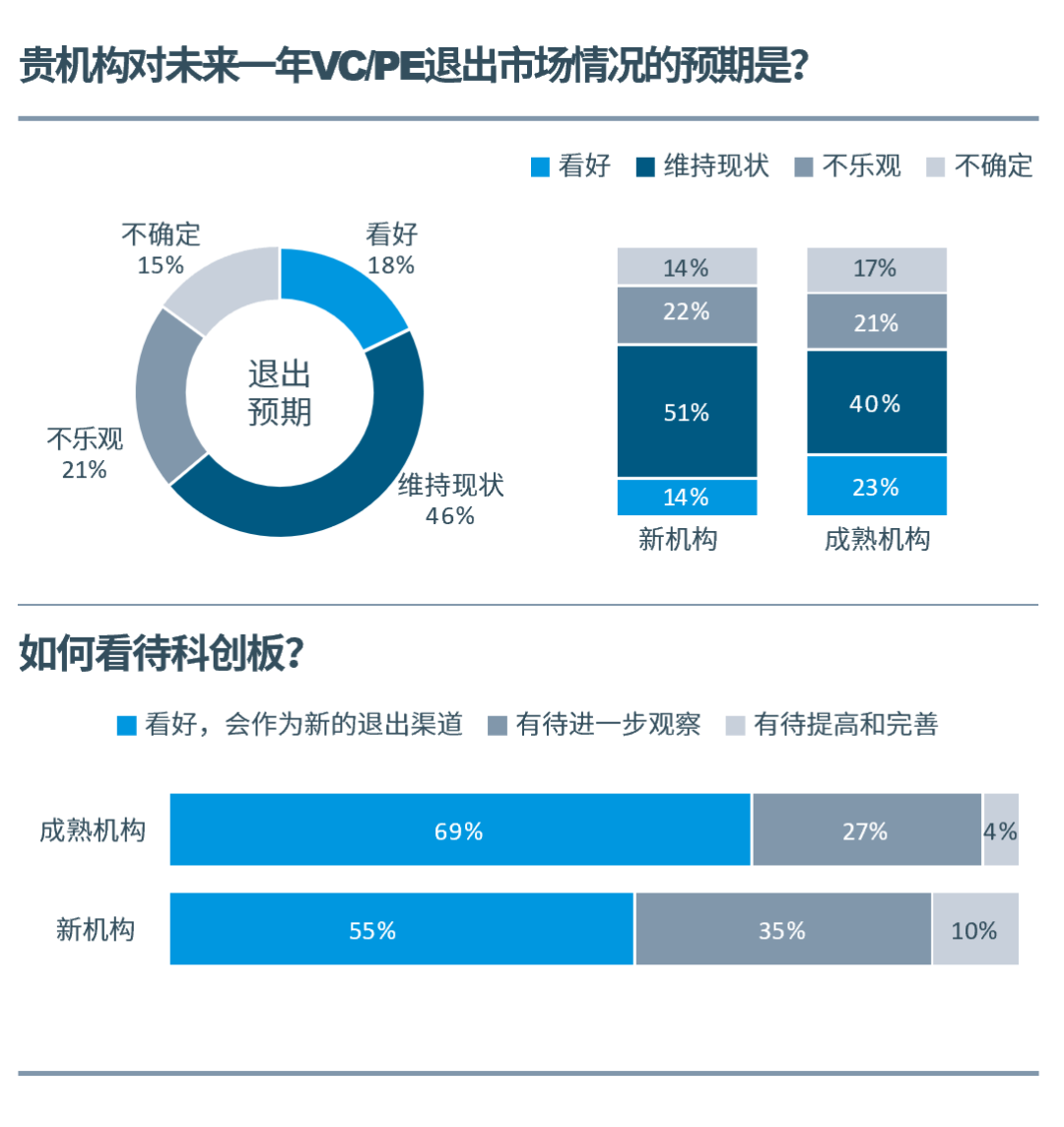

退出预期较稳,成熟机构看好科创板

对2020年中国股权投资市场退出端“看好”和认为“维持现状”的机构共占到所有调研的64%。其中,看好退出环境的成熟机构多于新机构;与此同时,成熟机构也更看好科创板,两者具有一定相关性。反映出成熟机构退出压力加大,十分渴望国内退出市场建设改革。

看了这篇文章的用户还看了

昆仑万维拟参设昆仑互联网智能产业投资基金,目标规模30亿元

2020/03/25$tags$新浪微博基金投资拼量网,成为第五大股东

2020/03/25$tags$抗疫期间,美国科技公司都做了什么

2020/03/25$tags$凡米科技完成千万元A+轮融资,投资方为鼎祥创投

2020/03/25$tags$亚威股份拟引入国家级战投,建投投资成为第二大股东

2020/03/25$tags$投资界24h|我的LP临时撤资了;CEO们涌进直播间带货;特斯拉和法拉利紧急援产呼吸机

2020/03/25$tags$

旗下微信矩阵:

旗下微信矩阵: